Bitcoin segue em compasso de espera após corte de juros nos EUA

A rede mundial de cafeterias Starbucks (NASDAQ:SBUX) (SA:SBUB34) está sob pressão, depois de se recuperar forte do impacto da pandemia em meados deste ano.

Suas ações dispararam até a máxima recorde na primeira quinzena de junho, mas reverteram o movimento desde então, desvalorizando-se 13%, um desempenho abaixo do S&P 500 e outras operadoras de grandes redes de restaurantes. Enquanto a SBUX subiu apenas 5% neste ano, o McDonald’s (NYSE:MCD) (SA:MCDC34) se valorizou mais de 16% no mesmo período.

Essa fraqueza ocorre após uma notável reviravolta durante a pandemia, quando a empresa sediada em Seattle viu seus negócios serem abalados pela disseminação mundial da Covid-19, forçando os clientes a ficar em casa, e os estabelecimentos comerciais, a fechar as portas. Desde a liquidação desencadeada pela pandemia em março de 2020, as ações da SBUX mais do que dobraram de valor, fechando ontem a US$108,66.

Mas a atual fase fraca indica que a rede de cafeterias deve enfrentar grandes desafios daqui para frente. O maior deles é a pressão inflacionária que está forçando a empresa a elevar os salários para continuar competitiva e atrair trabalhadores, em meio à ampla escassez de mão de obra vivida nos EUA.

O CEO da Starbucks, Kevin Johnson, disse em uma entrevista à CNBC recentemente que a empresa pretende aumentar os salários dos atendentes pelo menos duas vezes no ano que vem. Em meados de 2022, a rede pagará o piso de US15 por hora, com um ganho médio por hora trabalhada de US$17, acima dos atuais US$14.

Segundo Johnson:

“É melhor fazer esses investimentos agora que a mobilidade dos clientes está aumentando, e acreditamos que essa é a melhor aposta estratégica a ser tomada.”

Mas os investidores não gostaram dessa iniciativa, principalmente porque o gasto claramente prejudica os resultados da companhia. Em sua última projeção, a Starbucks afirmou que sua margem operacional continuará em torno de 17% para o atual ano fiscal, abaixo das expectativas dos analistas, por causa da escalada dos custos com salários, embalagens e frete.

Analistas têm visões divergentes

Com a pandemia entrando em nova fase diante da emergência da variante ômicron, não está claro quando essas pressões de custos arrefecerão e quanto tempo levará para que as pessoas voltem a trabalhar nos escritórios.

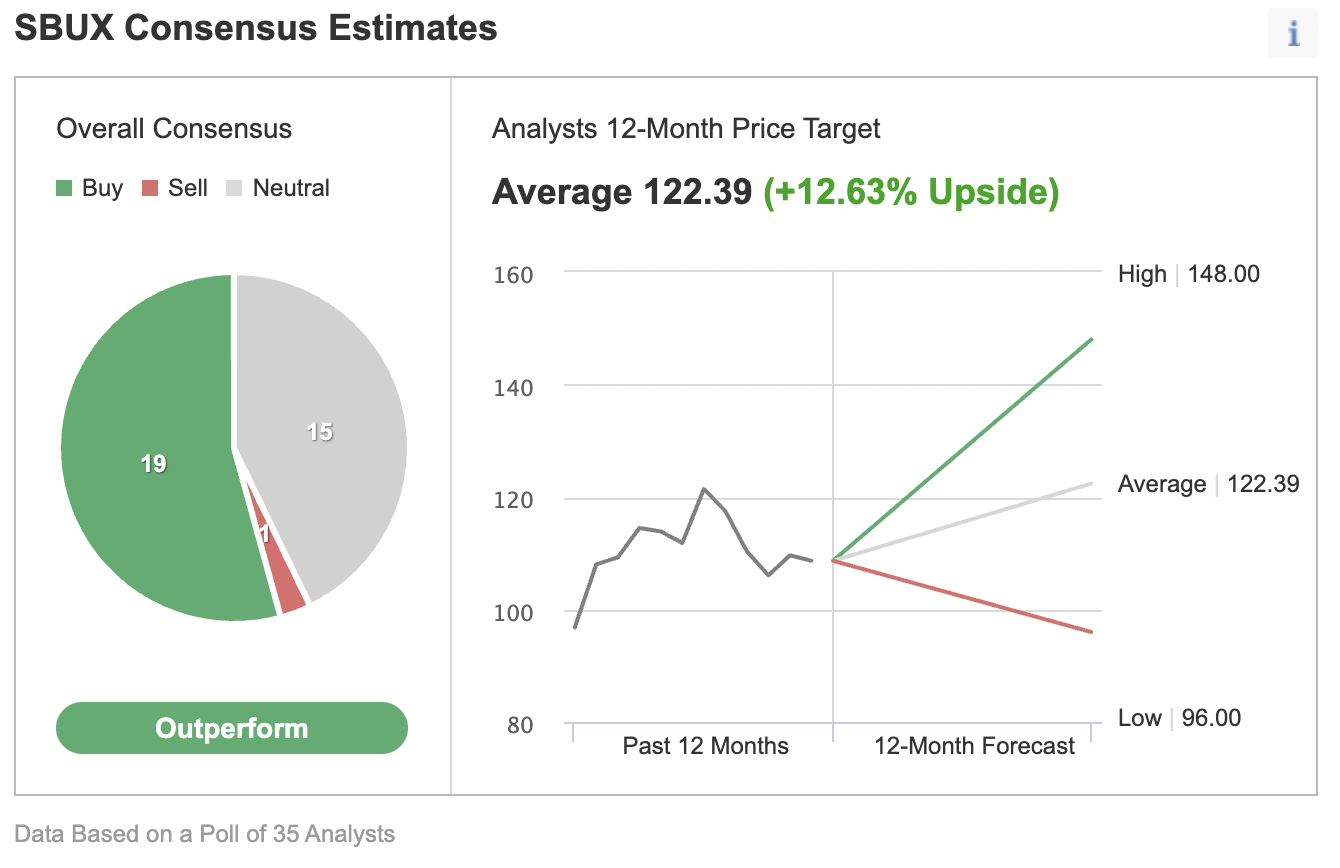

Essas preocupações estão por trás da divisão de opiniões entre os principais analistas que cobrem a SBUX. Uma pesquisa conduzida pelo Investing.com com 35 analistas mostra que 19 deles recomendam compra, enquanto 15 se mantêm neutros e cerca de 8% veem potencial de alta em seus preços-alvos.

Gráfico: Investing.com

Apesar desse posicionamento cauteloso do mercado, acreditamos que a Starbucks continua sendo uma ação atraente no segmento de fast-food para diversificação de carteira. Sua estratégia de manter os preços baixos e ganhar participação de mercado diante dos desafios do atual ambiente operacional é a mais acertada, já que pode gerar bons resultados no longo prazo.

Além disso, Johnson está gastando agressivamente para expandir e reformar as lojas da companhia, para que tenham relevância na economia pós-Covid. A empresa agora planeja acelerar a implementação do seu conceito de retirada em loja, com estabelecimentos com formato menor, sem assentos para os clientes.

Nos EUA, a Starbucks está fechando cerca de 800 estabelecimentos com baixo desempenho e construindo novos formatos de loja, como cafés urbanos sem assentos e mais pistas de drive-thru nos subúrbios. Ao longo da próxima década, a rede planeja construir mais de 20.000 novos estabelecimentos, a fim de atingir sua meta de alcançar 55.000 lojas no ano fiscal de 2030, em comparação com as 33.000 unidades atuais.

Outra razão para ter a ação da SBUX em carteira é o foco da gerência em retornar caixa aos acionistas na forma de dividendos. Seus proventos subiram cerca de 18% ao ano nos últimos cinco anos. A empresa paga atualmente US$0,49 por ação em dividendos trimestrais, o que se traduz em um retorno anual de cerca de 2%.

Conclusão

A Starbucks pode não oferecer potencial de alta no curto prazo, devido às atuais pressões de custo que estão prejudicando suas margens, sem contar a emergência de novas variantes capazes de reduzir o ritmo de reabertura das economias globais. Mas continuamos acreditando que as correções do papel são ótimas oportunidades de compra, devido ao foco do management em aumentar a participação de mercado da empresa e retornar mais caixa aos acionistas.