AO VIVO: Lula assina MP contra tarifaço de Trump

Como esperado, a guerra na Ucrânia terá o impacto de prorrogar a manutenção, ou a trajetória, da taxa SELIC em alta por mais tempo. Os sinais gerais específicos para os fundos imobiliários continuam positivos, com diminuição da vacância, melhora de resultados e spread entre o Dividend Yield dos FIIs e a NTN-B 2035 próximo a máxima histórica e bem acima do spread médio dos últimos anos. Entretanto, a inflação presente superior a 10% a.a. e a alta da SELIC que deve ocorrer novamente em junho deve trazer ainda volatilidade de preços nas cotas, mas vem acompanhada da possibilidade de incremento de renda e, consequentemente, valorização no médio/longo prazo.

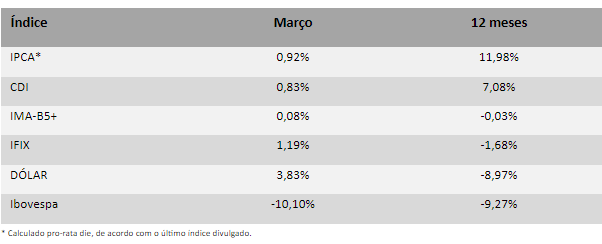

O IFIX apresentou em abril o segundo mês consecutivo de performance positiva, o que fez com que o principal índice de fundos imobiliários listados na B3 (SA:B3SA3) passasse para o azul em 2022, com uma alta de +0,29% no ano. Já o Ibovespa apresentou desvalorização de -10,10%, a pior performance mensal desde março de 2020, mês que foi marcado pelo início da pandemia do Covid-19 no Brasil. Dessa vez, o fluxo positivo de capital estrangeiro foi revertido, o que justifica também a valorização do dólar contra o real, sendo que a moeda americana escalou +3,83% em abril, interrompendo uma sequência de 5 meses de valorização da moeda brasileira em relação ao dólar.

O ambiente global foi bastante negativo durante o mês de abril, com indicadores desapontando em relação ao crescimento da economia dos países mais relevantes, como EUA, Europa e China, que passou a implementar medidas mais duras de distanciamento social para conter surtos internos de propagação do Covid-19. Esse movimento do governo chinês e expectativas mais negativas em relação ao crescimento da 2ª maior economia do mundo fez com que os preços das commodities no geral parassem de subir, porém, mesmo assim, os indicadores de inflação mostraram alta generalizada ao redor do globo, principalmente nos EUA e Europa, com índices de preços apresentando as maiores altas em décadas. Esse ambiente negativo fez com que os índices globais de renda variável desvalorizassem substancialmente, com destaque para o índice da Nasdaq, bolsa que concentra as ações de empresa de tecnologia nos Estados Unidos, que caiu 13,3% em abril.

Esse pessimismo externo também foi percebido no mercado local, com a inflação não mostrando sinais de arrefecimento, pelo contrário. O IPCA de março apresentou alta de 1,63%, bem acima das projeções dos analistas, sendo essa a maior alta para março desde 1994. Essa alta pode ser explicada principalmente pela captura dos preços elevados das commodities após o início da guerra na Ucrânia, porém a magnitude do avanço dos preços ao consumidor fez com que os investidores passassem a duvidar do consenso anterior de que o COPOM pararia de elevar a taxa SELIC após a reunião de maio. As expectativas apostam em mais elevações nas próximas reuniões, que devem levar a taxa básica de juros para além de 13% a.a.