Miami lidera lista de risco de bolha imobiliária enquanto mercado mostra rachaduras

- O dólar iniciou a semana com baixa volatilidade, em meio à espera do mercado por eventos-chave de inflação e geopoliticamente relevantes.

- O foco está no IPC de julho, cujas projeções podem influenciar as chances de corte de juros pelo Fed e o comportamento da moeda.

- A combinação de indicadores e tensões externas tende a gerar volatilidade, deixando indefinida a direção do dólar nos próximos dias.

- Quer investir melhor em qualquer cenário? Use ferramentas treinadas de IA do InvestingPro para descobrir as melhores oportunidades. Clique aqui!

O dólar iniciou a semana com pouca volatilidade, refletindo a cautela dos investidores diante de eventos relevantes no radar: divulgação do dado de inflação de julho, prazo final para o acordo comercial entre EUA e China e o encontro entre Donald Trump e Vladimir Putin na sexta-feira. O índice da moeda chegou a ensaiar uma alta em direção à resistência de 98,5, mas permaneceu pouco acima de 98 nos primeiros pregões da semana.

A leitura fraca do mercado de trabalho divulgada na semana passada, somada à nomeação temporária de Stephen Miran para o Federal Reserve, elevou as expectativas de corte na taxa de juros em setembro, explicando o início mais lento do dólar neste período.

Inflação ganha protagonismo na semana

O mercado concentra atenções no índice de preços ao consumidor (IPC) de julho, que será divulgado amanhã. A inflação cheia, em alta desde abril, deve atingir 2,8% no acumulado em 12 meses, enquanto a inflação subjacente é projetada em 3%. O Deutsche Bank (DB) prevê desaceleração no índice cheio, com alta mensal de 0,1%, e avanço de 0,21% no núcleo, mantendo o ritmo do mês anterior.

Caso o resultado venha abaixo das projeções, aumentará a pressão sobre o Fed para cortar juros, potencialmente provocando vendas de dólar. Já uma inflação mais forte pode reforçar a postura restritiva do banco central e favorecer uma recuperação de curto prazo da moeda.

Paralelamente, as negociações comerciais entre EUA e China entram em fase decisiva. Com o prazo de 12 de agosto definido por Trump se aproximando, o mercado aposta em nova extensão de 90 dias. Isso poderia ampliar o apetite por risco, embora novas tarifas elevem as expectativas inflacionárias. Além disso, Nvidia (NVDA) e Advanced Micro Devices (AMD) concordaram em repassar 15% da receita obtida na China ao governo americano, movimento que trouxe volatilidade para o setor de tecnologia.

No fim da semana, a confirmação do encontro entre Trump e Putin no Alasca, em 15 de agosto, para discutir a situação na Ucrânia, aumentou a tensão geopolítica. Uma mensagem de paz poderia favorecer ativos de risco globalmente; caso contrário, a busca por ativos defensivos tende a crescer.

Agenda carregada de dados

Após o IPC, serão divulgados na quinta-feira o índice de preços ao produtor (PPI) e os pedidos semanais de seguro-desemprego. Na sexta-feira saem vendas no varejo, produção industrial e o índice de confiança do consumidor da Universidade de Michigan. Também serão monitorados indicadores como o IPC da Alemanha, o PIB do Reino Unido, o crescimento da Zona do Euro e o PIB do Japão.

O acúmulo de eventos pode gerar oscilações mais agudas no dólar, especialmente diante da combinação de fatores econômicos e geopolíticos. A recente pausa na tendência de baixa do índice ainda não indica retomada consistente da demanda pela moeda, com incertezas em torno das tarifas e receios de desaceleração após dados fracos de emprego. Além disso, a tensão entre a administração Trump e o Fed alimenta dúvidas sobre a independência da autoridade monetária.

O dado de inflação de julho será decisivo para o rumo do dólar, pois pode influenciar diretamente a decisão do Fed sobre juros em setembro.

Perspectiva técnica para o dólar

A recuperação do dólar perdeu força no início deste mês ao encontrar resistência na marca psicológica de 100. Na semana passada, o índice recuou, rompendo 98,50, mas encontrou suporte próximo de 98.

No curto prazo, manter-se acima de 97,8 coloca novamente a faixa de 98,50 como resistência-chave. Um rompimento sustentado acima desse patamar poderia levar o índice para a região de 99,5 a 100. Por outro lado, a incapacidade de superar 98,50 pode intensificar a pressão vendedora, abrindo espaço para queda até a área de 96.

Tecnicamente, os indicadores de curto prazo apontam para viés baixista. Ainda assim, enquanto o DXY respeitar a linha de tendência de alta traçada desde julho, há espaço para repiques. Leituras de inflação acima do esperado, combinadas a notícias geopolíticas positivas, poderiam sustentar uma valorização de curto prazo do índice.

***

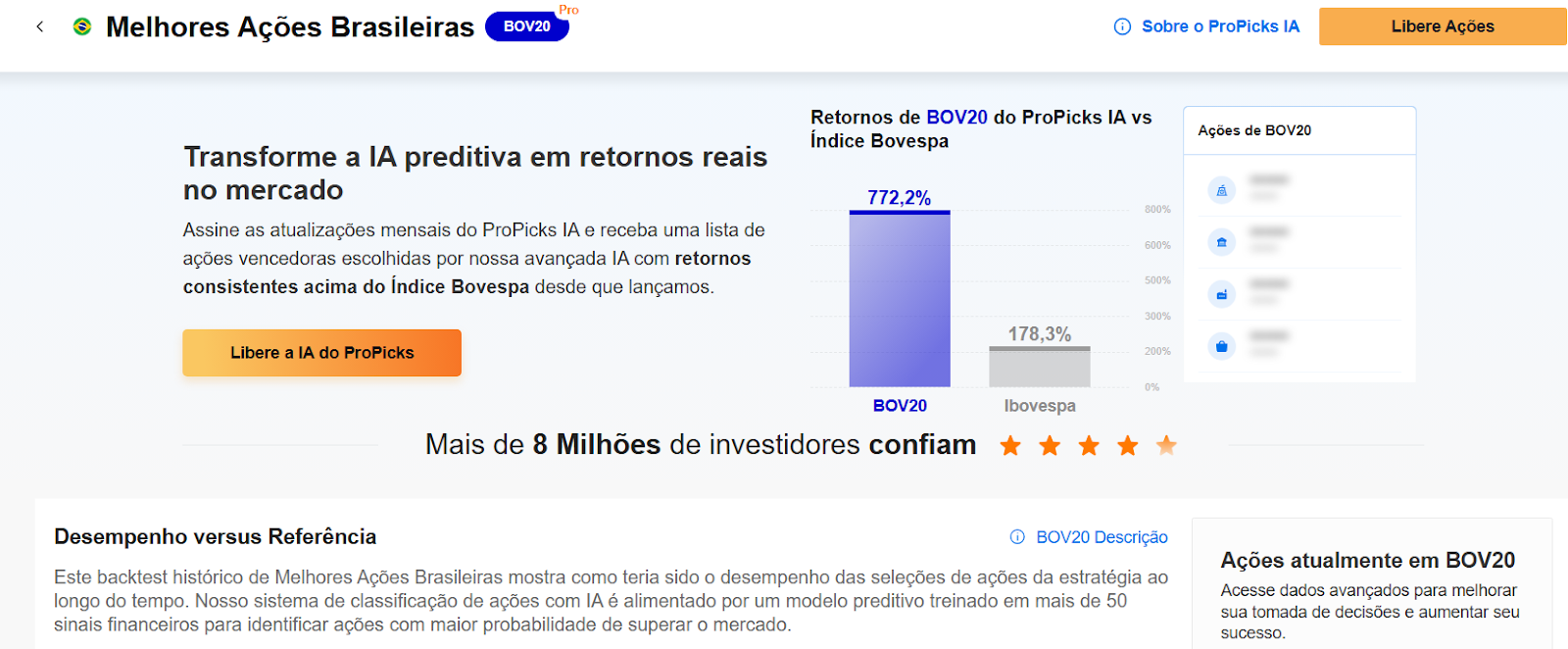

PARE DE INVESTIR NO ESCURO! No InvestingPro, você tem acesso a ferramentas treinadas de IA em 25 anos de métricas financeiras para escolher as melhores ações e ainda tem acesso a:

- Preço-justo: saiba se uma ação está cara ou barata com base em seus fundamentos.

- ProTips: dicas rápidas e diretas para descomplicar informações financeiras.

- ProPicks: estratégias que usam IA para selecionar ações explosivas.

- WarrenAI: consultor pessoal de IA treinado com dados do Investing.com para tirar suas dúvidas sobre investimentos.

- Filtro avançado: encontre as melhores ações com base em centenas de métricas.

- Ideias: descubra como os maiores gestores do mundo estão posicionados e copie suas estratégias.

- Dados de nível institucional: monte suas próprias estratégias com ações de todo o mundo.

- ProNews: acesse notícias com insights dos melhores analistas de Wall Street.

- Navegação turbo: as páginas do Investing.com carregam mais rápido, sem anúncios.

AVISO: Este conteúdo tem caráter exclusivamente informativo. Não constitui oferta, recomendação ou solicitação para compra de ativos. Lembramos que todos os investimentos envolvem riscos relevantes e devem ser avaliados sob múltiplas perspectivas. O InvestingPro não oferece consultoria de investimentos. As decisões e riscos assumidos são de inteira responsabilidade do investidor.