Caos nas bolsas! Veja como proteger seu portfólio agora!

O conto infantil "A Roupa Nova do Imperador" é excelente, pois estimula, desde a infância, uma consciência crítica e independente. E, no mercado, como costumo salientar, a melhor análise para guiar seus investimentos será aquela feita por si mesmo. Portanto, não terceirize seu pensamento, fiando-se no discurso de outros. Bons argumentos podem nos convencer de coisas que fazem sentido, na teoria, mas não se verificam na prática. E a repetição frequente de uma narrativa enganada pode virar consenso. Mas quantidade não é qualidade.

Todos nós já fomos vítimas de algum estereótipo popular. Então pare, pesquise os números, e analise-os por conta própria. O eco das multidões não deve, jamais, substituir nossa própria observação judiciosa dos fatos. Resumindo, dê menos atenção ao que os outros falam e fique mais atento ao que realmente acontece.

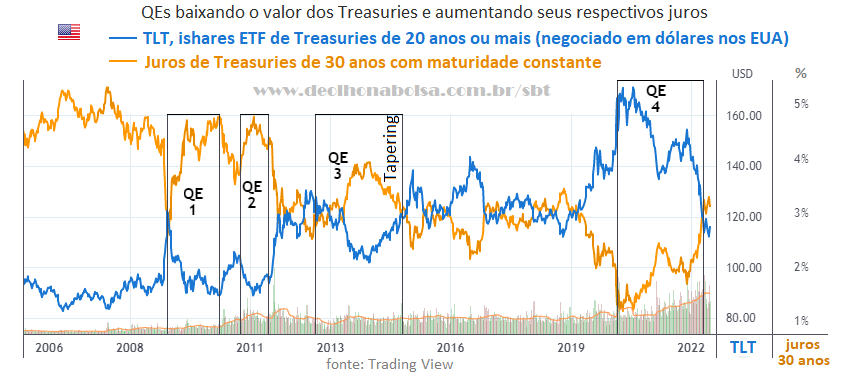

Desde a falência do banco de investimentos Lehman Brothers, e a subsequente crise financeira global, em 2008, ouvimos que os estímulos (Quantitative Easing - QE) do banco central americano (Federal Reserve), ao comprar títulos da dívida pública americana (Treasuries), estariam inflacionando o valor destes títulos e baixando seus juros. Portanto, os QEs estariam inflando uma bolha no mercado de títulos do Tesouro americano.

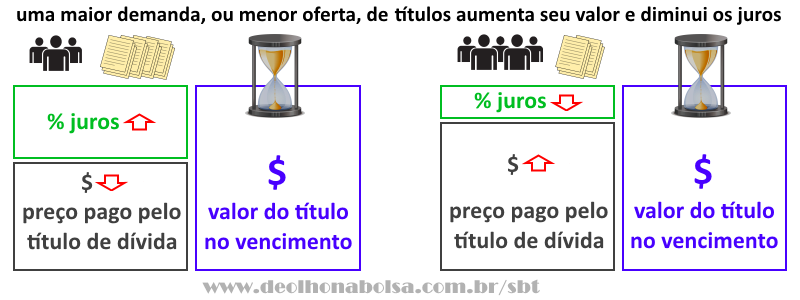

Antes de prosseguirmos, é importantíssimo compreender que os juros se movem sempre em direção oposta aos preços dos títulos. Afinal, o juro é a diferença entre o custo do título, no momento da sua aquisição, e o valor pré-fixado deste, lá para o futuro, quando ele vencerá. O valor final de um título, no vencimento, já é estabelecido desde sua emissão. Mas seu preço inicial, no momento da negociação, é que pode variar muito, consoante a demanda e a oferta no mercado. Assim, juros serão a diferença entre estes dois valores, inicial e final, separados na linha do tempo.

Juros subindo indicam que os títulos estão perdendo valor, com uma procura inferior à oferta. E juros caindo são o resultado de títulos se valorizando, quando a procura é mais pujante que a oferta.

Claro que o investidor não precisa segurar estes títulos na sua carteira até o vencimento. Pode simplesmente comprar e vender novamente, no mercado secundário, a qualquer momento. Igual às ações na bolsa.

Se todas as demais variáveis permanecessem constantes, as compras de Treasuries pelo Federal Reserve (durante cada QE) poderiam, sim, inflacionar o valor destes títulos. E criar uma bolha de Treasuries sobrevalorizados. O que implicaria em juros excessivamente baixos. E, quando a bolha estourasse, o valor dos títulos despencaria, enquanto os juros explodiriam para cima. Esta é a narrativa na mídia e o consenso das massas. Não parece nenhum absurdo, pois faz sentido. Mas vamos esquecer essa lógica e focar no que efetivamente ocorre no mercado, antes, durante e depois de cada uma das edições de Quantitative Easing.

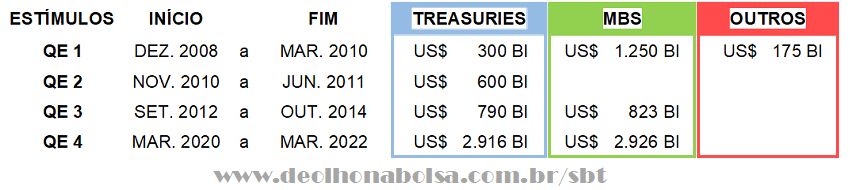

Veja a tabela com os períodos e magnitudes dos QEs conduzidos pelo Federal Reserve.

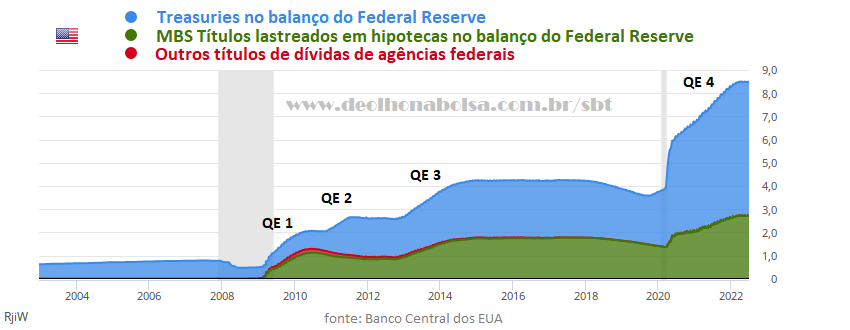

No gráfico abaixo, confira as posições dos títulos na carteira do banco central americano:

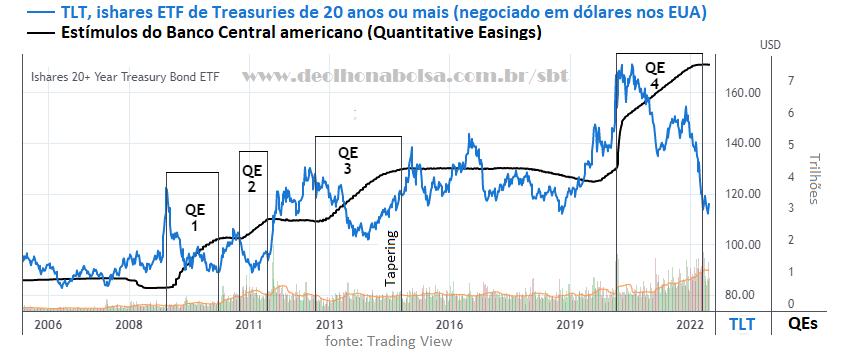

Agora, observe o que aconteceu aos preços dos Treasuries antes, durante e após cada um destes estímulos do Fed. Para facilitar, eu uso o TLT, um ETF (exchange traded fund) negociado na bolsa americana, cuja carteira é composta por Treasuries de longo prazo (20 anos ou mais). Veja que o preço dos Treasuries sobe fortemente antes de cada QE. Contudo, durante os QEs, o que acontece é justamente o contrário: o valor dos títulos públicos cai bastante.

Note a exceção durante o tapering, ou gradual redução do QE 3, em 2014. Nesta ocasião, a menor intervenção do Fed é que permitiu a valorização dos Treasuries e a queda dos juros. Como os preços dos títulos se movem em direção inversa aos seus juros, cada um dos QEs aumentou os juros dos títulos públicos do Tesouro americano. O gráfico abaixo mostra os juros (linha laranja) de títulos da dívida pública americana, com maturidade constante de 30 anos.

Observe que cada um dos QEs só se iniciou depois que os juros já haviam caído muito e estes títulos estavam já bastante valorizados! Foi durante cada um destes QEs (estímulos do Fed) que os juros voltaram a subir e os títulos se desvalorizaram. Isto é o que acontece na prática! Totalmente ao contrário da narrativa teórica, tão disseminada.

Portanto, QEs não inflaram uma bolha no mercado de Treasuries. Em vez disto, deixaram estes títulos mais baratos e acessíveis, consequentemente, mais rentáveis em juros e potenciais retornos para o investidor. Mas a maioria dos investidores não entende isto e desperdiça a oportunidade. Quem faz a festa são os grandes bancos, comprando barato ao final de cada QE.

Há oito anos, eu procuro abrir os olhos das pessoas para este fato. Em outubro de 2014, publiquei Juros, QE e FED - Conversa Para Boi Dormir. Em novembro de 2014, também abordei a mesma coisa em Dólar, Juros e Grandes Poderes. No mês de março de 2015, o assunto também fez parte do meu artigo Separando o Joio do Trigo. Mostrei diversos ETFs de Treasuries, de diferentes prazos de maturidade (curtos, médios e longos), e o comportamento dos seus valores antes, durante e depois de cada QE, em QE Postado na Parede?, publicado em maio de 2015.

Divulguei também o texto Falando de Investimento, que escrevi para um sobrinho trabalhando em Londres. Lá ele teria oportunidade de investir no TLT (Treasuries longos dos EUA), após um eventual novo QE. Naquela época, a bolsa brasileira não oferecia chance de investirmos nos Treasuries longos americanos.

Demorou, mas em março de 2020, o Federal Reserve iniciou mais um QE. E o momento de comprar o TLT seria logo depois deste QE. Ou seja, agora! Mas a boa notícia é que o TLT já está disponível na B3 (BVMF:B3SA3). Aqui no Brasil, a Black Rock lançou recentemente o BTLT39, um BDR (Brazilian Depositary Receipt) do TLT americano, do qual é gestora faz anos. Finalmente, nós brasileiros podemos participar deste mercado de Treasuries dos EUA, através da bolsa brasileira. Melhor ainda é que podemos fazer isto com muito pouco dinheiro. Não há lote mínimo para negociação. Podemos comprar um único BTLT39, investindo um valor irrisório, por volta de R$ 40!

Semelhantes ao Tesouro Direto pré-fixado brasileiro, Treasuries são renda fixa pré-fixada, mas em dólar. Comprados no momento correto, eles podem disparar no valor em poucos meses. Claro que, comprados na hora errada, estarão susceptíveis a quedas, tal qual ações na bolsa. Por isto, títulos de renda fixa (sejam Treasuries americanos ou Tesouro Direto brasileiro) devem ser analisados da mesma forma que analisamos ações (renda variável). Tudo sugere que a hora certa para compra-los é agora. Além do seu comportamento histórico (antes, durante e depois de cada QE), há também os aspectos macroeconômicos, que sugerem ser uma boa oportunidade para investimentos nos títulos públicos americanos de maior prazo.

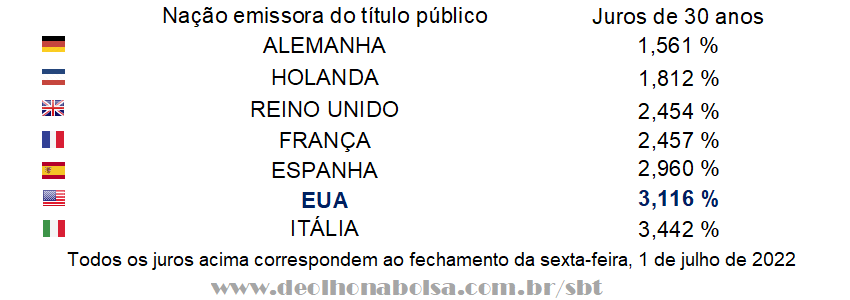

Veja que os juros de 30 anos dos EUA oferecem rentabilidade maior que dos seus semelhantes, de outras economias desenvolvidas, do hemisfério norte ocidental. Compare os juros de 7 países desenvolvidos e veja que só os italianos (mais arriscados) oferecem maior remuneração que os americanos:

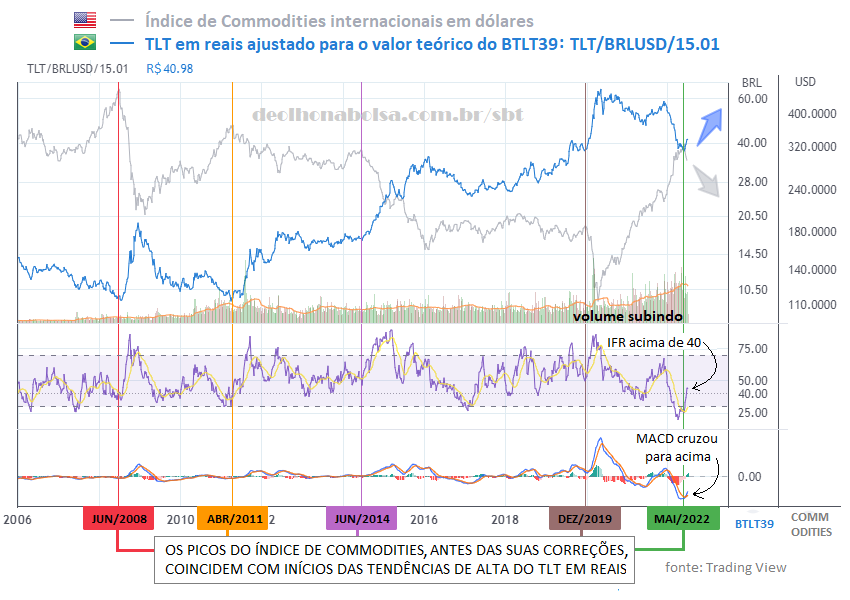

Como o BTLT39 ainda é estreante em nossa bolsa, não me pauto pelo seu gráfico sem histórico. Tomo como base o próprio TLT americano, convertendo seu valor em dólares (USD) para reais (BRL), através da equação: TLT/BRLUSD/15.01. O último divisor (15,01) permite-nos chegar ao meio do spread mais frequente, entre ofertas de compra e venda do BTLT39, inseridas pela União de Bancos Suíços, no book de ofertas. Enquanto o BTLT39 ainda não é conhecido, compreendido e negociado pelos brasileiros, a UBS vem desempenhando o papel de formador de mercado. É importante entender que não serão brasileiros pechinchando compras que irão determinar o valor dos negócios. Os preços são determinados lá fora, onde o mercado é enorme, e em dólar. Se o brasileiro interessado se distanciar da conversão cambial do preço nos EUA, simplesmente ficará a ver navios.

O BTLT39 também posiciona o investidor brasileiro no dólar, o que pode ser uma diversificação cambial interessante, no caso de uma eventual desvalorização da moeda brasileira, perante a americana.

Historicamente, quando as commodities deixam as alturas para começarem a cair, os Treasuries partem em direção oposta, para cima. O gráfico abaixo mostra o índice das commodities já parecendo deixar um pico, e o TLT em reais sugerindo uma recuperação para cima. Mesmo os principais indicadores da análise gráfica sugerem otimismo para estes títulos. No gráfico semanal, o IFR (Índice de Força Relativa) já está acima de 40. E no MACD (Moving Average Convergence Divergence), as linhas se cruzaram para cima. Ao que parece, a tendência de baixa já ficou para trás.

Quem ainda segue o consenso das massas e da mídia, sem entender a exposição acima, pode simplesmente comprar um único BTLT39 (pois não tem lote mínimo) e esperar para ver o que acontece. Encare como se os R$ 41 reais (à volta disto) fossem o custo de uma lição que muitos veteranos no mercado ainda não aprenderam.