Analista prevê que bitcoin atingirá novo recorde histórico na próxima semana

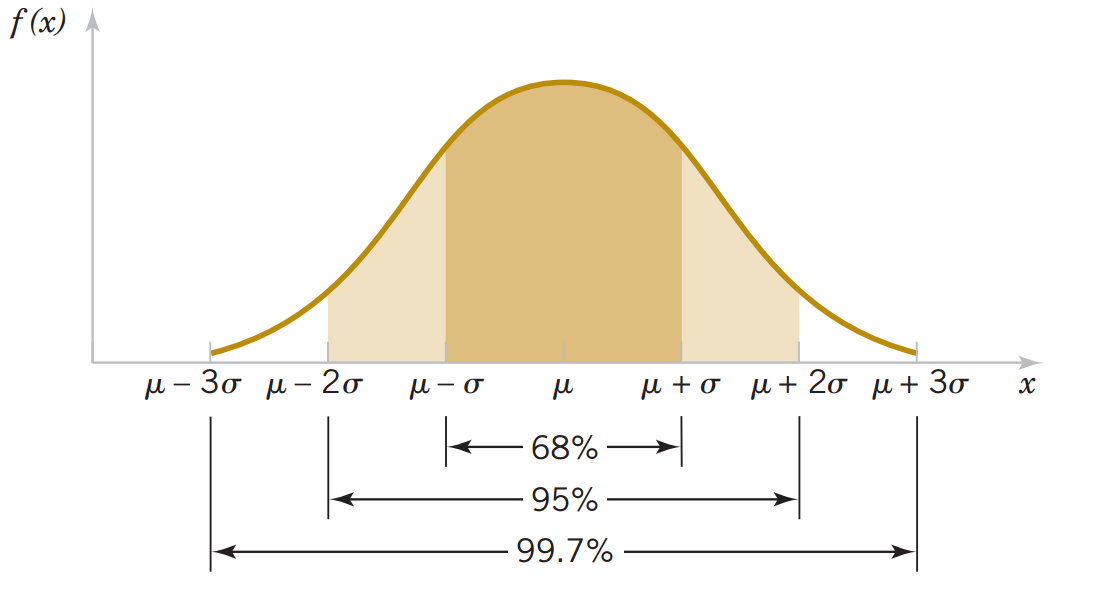

Até a crise suprime os modelos tradicionais de finanças supunham que o retorno dos ativos poderia ser modelado como uma distribuição normal. O apelo da utilização da distribuição normal é altamente justificável, pois a curva norma permite a construção de intervalos de confiança e de testes de hipótese de forma muito intuitiva. Como pode ser observado abaixo, a normal padronizada (média zero e desvio padrão igual 1) sugere que a probabilidade do retorno médio variar um desvio padrão é de 68%, dois desvios 95% e três desvios 99,7%.

LEIA MAIS: Bancos e as Finanças Climáticas

Supor o comportamento normal dos retornos é supor que a partir de uma média de retornos calculada com um grande número de observações, por exemplo 264 mensais, se for considerado maio de 2000 até maio de 2022, seria possível estimar o risco e o retorno esperados da carteira com alguma facilidade.

Ocorre que a crise subprime (e a, agora, a crise da pandemia) demonstraram que as estimativas a partir da normal eram insuficientes para estimar risco nas crises, ou seja, tais estimativas não funcionavam quando eram mais necessárias. Por conta desta constatação, Nassim Taleb criou o termo O Cisne Negro para dirimir um evento imprevisível e que só pode ser explicado posteriormente pelos modelos atuais.

A tese do Cisne Negro foi tão bem aceita no mundo das finanças que os reguladores globais passaram a sugerir que bancos usassem modelos de risco cuja distribuição de probabilidade representasse a possibilidade de Cisnes Negros com mais frequência. Logo, outras distribuições de probabilidade passaram a ser incorporadas, como a T-Student, nas quais as caldas dos extremos da distribuição fossem mais grossas.

Ocorre que a ideia do Cisne Negro era tão poderosa que não poderia ficar restrita as finanças tradicionais. Tendo em consideração o impacto financeiro do risco climático, o BIS, que alguns denominam como Banco Central dos Bancos Centrais, lançou antes da pandemia um documento explicando do possível impacto nas finanças do risco climático, ou do Green Swan (Cisne Verde).

Em comparação com os eventos do cisne negro, os impactos da crise climática – eventos do cisne verde – podem ser muito relevantes. Como os problemas ambientais estão profundamente interconectados com o social, o político e o econômico, os impactos da crise climática criam uma cadeia muito mais ampla de efeitos em cascata, que terão ramificações em nossas vidas e meios de subsistência.

As características de um evento de cisne verde foram observadas de forma clara em abril de 2020, no auge da pandemia de coronavírus, quando foi examinado o efeito na indústria do petróleo. Por anos, acadêmicos, reguladores, jornalistas e ativistas, principalmente aqueles no movimento de desinvestimento de combustíveis fósseis, vêm alertando sobre o risco de ativos ociosos para a indústria de combustíveis fósseis. Em 2020, Shell (NYSE:SHEL), Exxonmobil e BP baixaram aproximadamente US$ 20 bilhões em ativos.

Portanto, diante da seriedade do problema era preciso mapear o efeito dos riscos climáticos nas finanças. Dois canais de transmissão foram estabelecidos para isso: os riscos físicos e os riscos de transição. Os riscos físicos são aqueles de impacto imediato nos negócios, como uma inundação em uma fábrica, a descontinuidade da cadeira de fornecimento de suprimentos ou a falta extrema de chuvas. Os riscos de transição são aqueles oriundos das mudanças estruturais ou regulatórias que impactam os negócios.

Um exemplo do risco de transição é mudança na utilização de óleo de diesel. Imagine uma mudança regulatória que obrigue as empresas a reduzir o uso de óleo diesel na frota de ônibus ou caminhões. Essa mudança gera custos e até prejuízos que impactarão diferentemente nos negócios.

Como as empresas podem gerenciar melhor o risco ambiental, ou seja, o risco físico e o risco de transição? Criando novas áreas que se dediquem a estudar e antecipar problemas futuros e, assim, tomar novas decisões. Se você investe em uma empresa que não é transparente na sua gestão ambiental, se preocupe, pois o Green Swan pode afetar seu retorno, como afetou o retorno da Vale em 2019. Antes da tragédia de Brumadinho, o valor de mercado da Vale era de R$ 296 bilhões. No primeiro pregão após o desastre ocorrido em 25 de janeiro de 2019, as ações ordinárias VALE3 (SA:VALE3) derreteram 24% e fizeram a companhia perder R$ 60 bilhões, levando o seu valor de mercado para R$ 236 bilhões. Esse é só um exemplo do impacto do risco físico no valor das ações.

Por fim, é importante ressaltar que um dos riscos de transição que ainda não está completamente mapeado é o risco de transição do crédito ou Green Credit. Sobre este tema pretendo tratar no meu próximo artigo aqui nesse espaço.

Claudio de Moraes – Professor e Pesquisador do Coppead, especialista em Banking, com artigos publicados em diversos periódicos internacionais. Atua no Banco Central do Brasil na área de estabilidade financeira, com experiência em regulação e supervisão bancária.