Confortável na renda fixa? Esta ação escolhida por IA rendeu 7x o CDI

- Repetidas intervenções não conseguem gerar o impacto desejado no iene.

- Postura rígida do Fed continua dando suporte ao dólar.

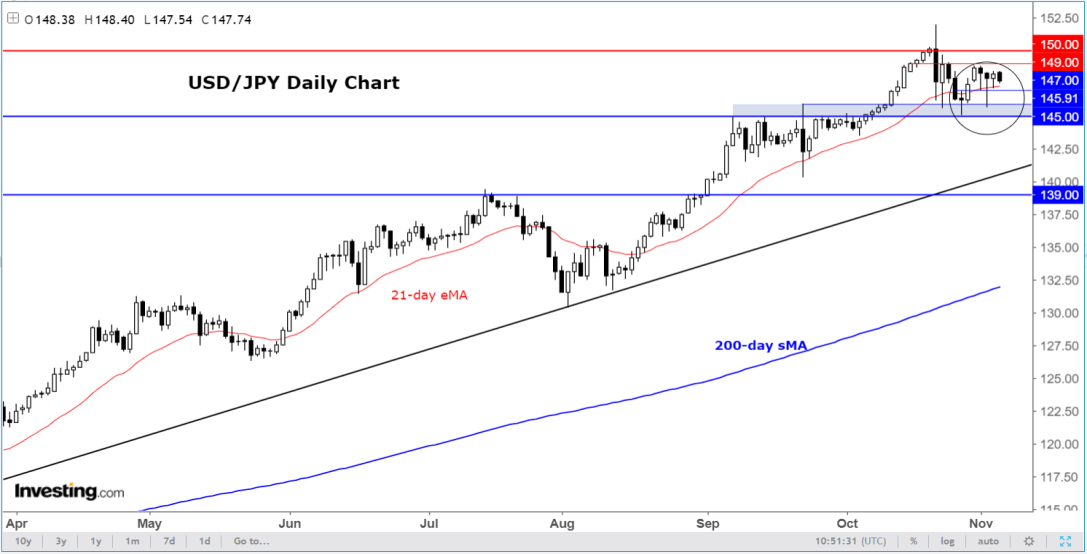

- Dólar se mantém acima de um importante suporte contra o iene, em forte tendência de alta.

Rumores de que a China poderia flexibilizar sua política de Covid zero melhorou o sentimento na primeira metade da sessão de sexta-feira. Mas o foco acabou mudando para a maior economia do mundo, que divulgou uma forte criação de postos de trabalho pela manhã. Entre os pares de moedas estrangeiras a se observar, destaca-se o USD/JPY, que está prestes a encerrar em alta mais uma semana, exceto se houver mais uma grande intervenção do governo japonês. Mesmo que isso ocorra, é muito pouco provável que tenha um impacto duradouro, como vimos nos casos anteriores.

Por enquanto, o USD/JPY está se segurando até que bastante bem, acima da média móvel exponencial de 21 dias e da importante zona de suporte de 145,00 – 146,00.

Com o preço mantendo o suporte e registrando máximas e mínimas ascendentes, não há qualquer razão técnica para que os vendedores apareçam, pelo menos até que algo mude em termos de fundamentos. Por isso, o caminho de menor resistência continua sendo para cima, podendo haver mais um salto do USD/JPY acima da marca de 150 nos próximos dias.

O USD/JPY recuperou parte das perdas iniciais após a quarta alta consecutiva de 75 pontos-base no juros pelo banco central dos EUA na quarta-feira. Embora tenhamos visto mais sinais de enfraquecimento dos dados econômicos na quinta-feira, isso foi ignorado pelos operadores do USD/JPY. A persistência da inflação está evitando que o Fed mude para uma postura mais flexível, razão pela qual os operadores de câmbio estão fazendo vista grossa para os dados nos EUA, pelo menos por enquanto. Como Powell deixou claro na coletiva de imprensa após anúncio da decisão de juros, a expectativa é que o Fed aumente as taxas muito mais do que se pensava inicialmente. Isso porque a inflação continua desconfortavelmente elevada, e o mercado de trabalho também permanece forte. Essa tendência terá continuidade nos próximos meses?

Diante do vigor do dólar, as moedas estrangeiras não param de cair uma após a outra. Nenhuma outra grande moeda teve um desempenho tão ruim quanto o iene últimos tempos, devido à inação do Banco do Japão.

Para ser justo, é muito difícil defender uma moeda quando ações normais do banco central não funcionam ou não são factíveis quando a estagflação é muito intensa. A maioria dos bancos centrais não teve outra opção, a não ser deixar suas moedas se desvalorizarem ou apertar os juros, a fim de evitar um aumento muito grande do diferencial de juros em relação ao dólar.

Ao manter sua política monetária muito frouxa, foi justamente isso o que o Banco do Japão conseguiu: provocar a queda da sua moeda. Mas isso não é bom para importações de produtos precificados em dólares, como o petróleo.

Portanto, o governo japonês está tendo que intervir, vendendo dólares da sua reserva, para respaldar sua divisa. Mas isso não tem se mostrado muito eficiente. A venda de dólares das reservas é apenas um paliativo. Os investidores sabem muito bem que as reservas de dólares não são ilimitadas.

A única forma de haver uma reversão dessa tendência é quando o Federal Reserve passar a adotar uma postura mais flexível, o que pode acontecer por duas razões: enfraquecimento das pressões inflacionárias ou uma profunda recessão, e nenhuma das duas coisas é provável neste momento. Portanto, o ônus está sobre os ombros do banco central do Japão, que vem se recusando a fazer isso. Dessa forma, o USD/JPY deve acabar superando a marca de 150.

Aviso: O autor atualmente não possui nenhum dos ativos mencionados neste artigo.