Analista prevê que bitcoin atingirá novo recorde histórico na próxima semana

Tem tempos em que está tudo bom para comprar no mercado de investimentos.

Para mim, o momento atual é um destes.

Comprar renda fixa, pagando IPCA +6,4% é fenomenal, e em menos de 15% dos últimos anos o título ficou nesta taxa. A chance de perder dinheiro carregando os títulos por um prazo médio a longo é mínima, e a chance de ganhar na marcação de mercado, considerando o histórico, é alta – nos aprofundaremos mais adiante.

Comprar bolsa, com várias empresas negociando a um desconto de 40% frente ao seu múltiplo de cotação comparada com seu lucro histórico, também carrega uma assimetria muito inclinada ao ganho no médio e longo prazo – também explanarei mais adiante.

Não é sempre que tudo está bom para comprar.

Quando os IPOs estavam bombando, os juros eram inacreditáveis 2% no Brasil.

Sinceramente, nada estava muito bom para ser comprado.

Os juros eram baixos, as ações estavam muito caras.

Não tinha muita opção barata ou de retorno gordo.

Sem opção, quem comprou alguns IPOs acabou se ferrando.

Quando a Selic era de 2%, claramente não estava fácil conseguir taxas gordas na renda fixa.

Na mesma época, quando toda semana tinha IPO (Oferta Pública Inicial de ações, quando uma empresa vai pra bolsa), as cotações das ações estavam caras.

Ora, quem venderia barato sua própria empresa?

Os donos obviamente estavam vendendo as ações de suas empresas por preços que os deixavam satisfeitos, e que por isso tendem a ser mais para caros do que para baratos.

Não seja uma sardinha

Para a maioria dos investidores, principalmente para aqueles mais inexperientes, a hora da colheita é a mais feliz.

Para os investidores mais experientes, no entanto, a hora do plantio é a mais feliz, pois sabem que estão comprando bons ativos a um preço muito baixo.

É claro que, usando a analogia da plantação, sabemos que plantar dá trabalho – o que no meio dos investimentos pode ser equivalente ao estudo profundo da empresas, que é justamente o que nos dá a tranquilidade de saber que são bons negócios, INDEPENDENTEMENTE do preço que estão sendo negociados.

Plantar também implica no medo de perder. Afinal, se a falta ou excesso de chuva poderá atrapalhar na produtividade da safra, no mercado financeiro, as intempéries políticas podem causar o mesmo com sua rentabilidade, principalmente a de curto prazo.

Sabemos, porém, que as chuvas passam, os governos mudam e as empresas boas ficam. Por isso temos empresas com mais de 50 anos na bolsa, as quais já passaram por inúmeros governos e planos econômicos e continuaram crescendo.

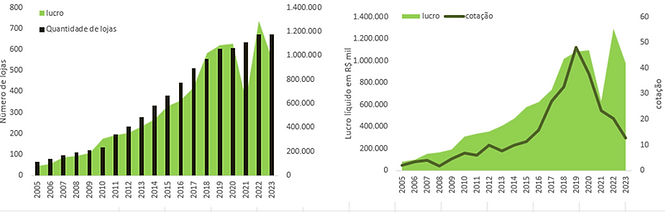

Por exemplo: Veja no primeiro gráfico abaixo o número de lojas e o crescimento do lucro da Renner (BVMF:LREN3), desde 2005, ao longo de vários governos e até de uma pandemia:

Agora, veja no segundo, como a cotação caiu, apesar do lucro ter crescido. A Renner hoje está cotada aos preço de 2015, quando o numero de lojas era quase a metade do atual.

Tem que ter paciência para esperar e consistência no plantio.

Tal como numa plantação, o trabalho de preparar a terra e a semente, o medo do clima piorar, da quebra de safra, da chuva ou calor em excesso.

Depois de plantado, a manutenção, a rega.

Mas a época da colheita só pode ser feliz quando se passou pelo "sofrimento" do plantio.

Em momentos de turbulência no mercado é natural sentir incerteza e medo.

Contudo, é essencial lembrar que grandes oportunidades surgem exatamente nesses períodos de estresse.

A analogia com a agricultura nos oferece uma perspectiva valiosa:

Assim como no plantio, os melhores frutos são colhidos após passar pelas dificuldades iniciais.

Este relatório tem como objetivo acalmar nossos investidores e destacar as oportunidades que o atual cenário oferece.

O Ciclo da Plantação e do Investimento

1. Preparação e Plantio:

Investir em períodos de mercado em queda é semelhante ao trabalho árduo de preparar a terra e plantar sementes.

Esta fase envolve esforço, paciência e a capacidade de enfrentar incertezas.

No contexto atual, estamos em uma fase de "plantio", onde as condições são favoráveis para comprar ações e títulos de renda fixa.

2. Desafios do Plantio:

Enfrentar a incerteza do mercado, assim como o agricultor enfrenta o medo do clima adverso.

Muitos investidores temem que os preços possam cair ainda mais, resultando em perdas adicionais a curto prazo.

É necessário ter coragem e visão para investir mesmo quando o cenário parece adverso.

3. Manutenção:

Após o plantio vem a fase de manutenção, onde é crucial regar e cuidar das plantas para garantir um crescimento saudável.

No mercado financeiro, essa fase envolve monitorar investimentos e ajustá-los conforme necessário.

Além disso seguir nos aportes periódicos é importantíssimo.

4. Colheita:

A colheita é a fase recompensadora, mas só chega após o trabalho duro do plantio e da manutenção.

No mercado financeiro, a colheita corresponde aos retornos significativos que vêm após o período de mercado em baixa.

Paciente espera pelos retornos, resistir à tentação de vender cedo.

A paciência é uma virtude crucial neste estágio, pois a tentação de realizar lucros rapidamente pode comprometer ganhos maiores no futuro.

Cenário Atual: Oportunidade de Ouro

Renda fixa

Juros altos oferecem excelentes taxas de retorno em títulos de renda fixa e ações que antes estavam supervalorizadas agora estão mais acessíveis.

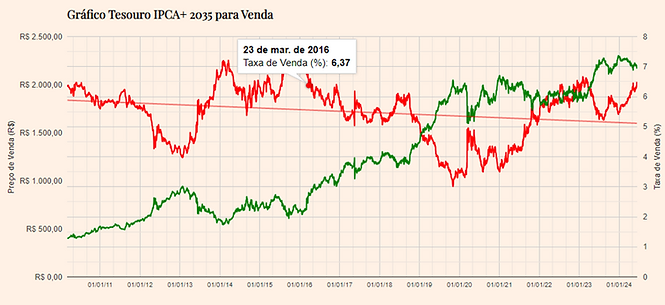

Por exemplo, as taxas de juros estão elevadas e os títulos do Tesouro Direto atualmente estão oferecendo retornos acima de 6% mais a inflação, o que protege o poder de compra e garante um bom retorno real.

O Tesouro IPCA está pagando um rendimento real de mais de 6,4%

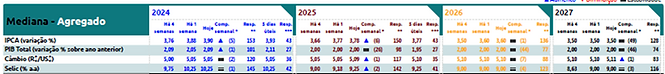

Mesmo com a Selic em queda em 2024, as taxas do Tesouro subiram nos últimos meses já que o mercado precificou elevações nos juros para os próximos anos, devido às incertezas fiscais.

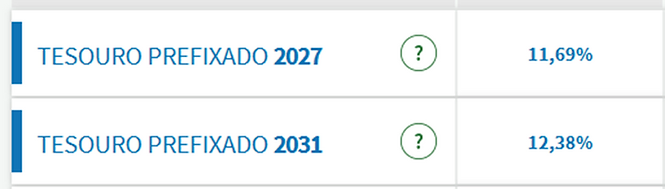

Por isso, hoje temos taxas do Tesouro prefixadas de mais de 12% para 2031.

E temos Tesouro IPCA 2035 pagando juro real, além da inflação, de 6,44%

Esta taxa é MUITO BOA. Apenas em 2015, no meio da crise do governo Dilma, a taxa atingiu este patamar.

Se você tem recursos para aportar hoje, na minha opinião, fará uma boa compra neste título, caso possa carregar até o vencimento.

E ainda poderá ganhar na marcação a mercado vendendo antes, caso este spread caia (o que é bem provável olhando o gráfico que mostra que ele fica menor que 6,44% na maior parte da história)

Ontem, em evento de investidores da Arábia Saudita no Rio de Janeiro, Lula falou:

“Estamos arrumando a casa e colocando as contas públicas em ordem para assegurar equilíbrio fiscal. O aumento da arrecadação e a queda da taxa de juros permitirão a redução do déficit sem comprometer a capacidade de investimento público”.

O mercado entendeu a fala como uma insistência na fórmula de aumento das receitas por meio de impostos adicionais, em vez de corte de gastos.

Só que o Senado e o Congresso barraram quase todos os últimos projetos de aumento de impostos: foi contra a reoneração da folha de municípios e grandes empregadores e devolveu a MP de mudança no aproveitamento do crédito de PIS/Cofins que levantaria cerca de R$29 bi.

Além disso, a sociedade está farta de impostos, que já são dos mais altos do mundo no Brasil, e tem se organizado para impedir aumentos adicionais.

Não é culpa só do governo: tempestade perfeita traz juros altos e real / bolsa brasileira desvalorizados

Os juros nos EUA estão elevadíssimos.

Como a maior (e considerada mais segura) economia do mundo, os EUA e seus juros são a mãe de todos os juros.

Se o país mais seguro do mundo oferece juros altos, os menos seguros como o Brasil tem de oferecer mais retorno ainda para atrair “emprestadores”

Para ter ideia do quão altos estão os juros americanos, a última vez que os juros dos EUA estavam no nível atual foi em 2007, logo antes da crise do subprime.

Até os juros dos EUA baixarem, é difícil o Brasil baixar mais a Selic. A boa notícia é que a inflação ontem veio abaixo do esperado e a economia americana parece enfim dar alguns sinais de desaceleração. De forma que são esperados de 1 a 2 cortes de juros este ano por lá.

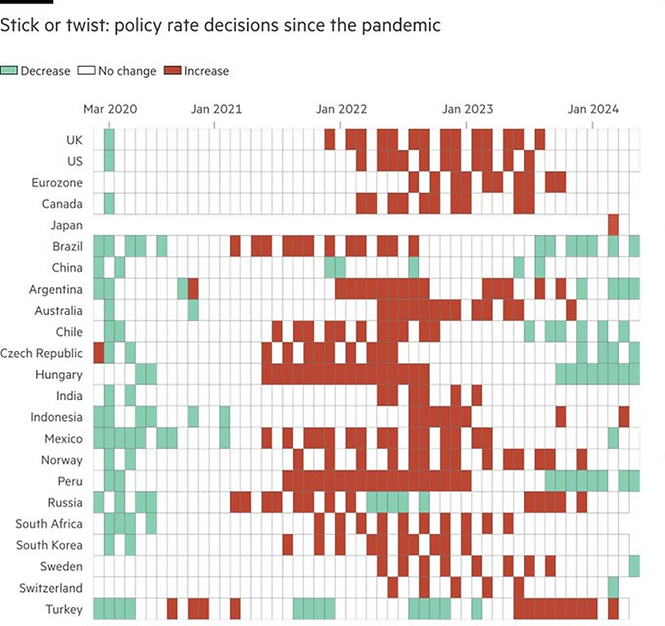

A outra boa notícia é que vários países desenvolvidos já começaram a baixar os juros , como a União Europeia, como você pode ver no gráfico abaixo:

Cris, as taxas do IPCA+ e pré podem subir mais?

Sim, podem, como o gráfico anterior mostrou tivemos IPCA +7% em 2015 no Brasil, e se você comprar IPCA +6,4% e isso ocorrer terá uma marcação negativa. Mas se esperar até o vencimento, sem vender antes o título, vai ganhar IPCA +6,4%, ou a taxa contratada na hora da compra do título, que para mim, acima de 6% já é excelente.

Se o spread cair para IPCA +5,5%, por exemplo, você poderá vender o título antes, se desejar, ganhando muito na marcação a mercado positiva.

O que pode fazer o cenário melhorar?

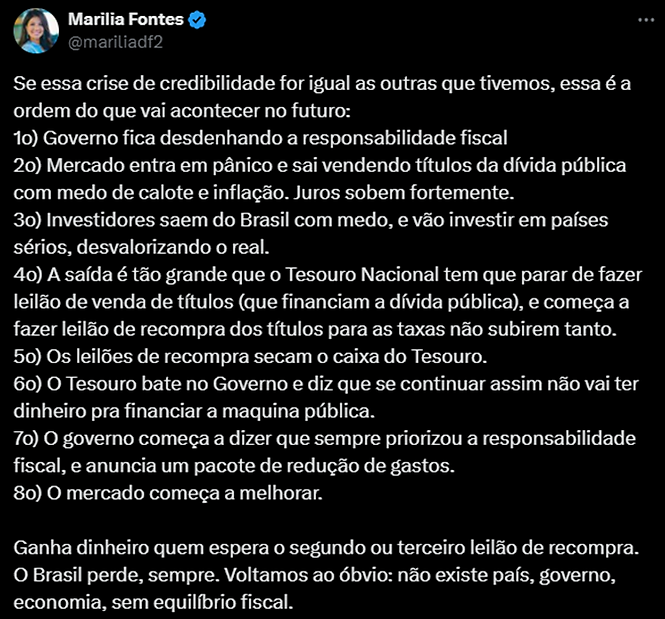

O mercado hoje está ultra pessimista.

O dólar, que em 2024 se valoriza frente a quase todas moedas do mundo devido aos juros altos dos EUA atraindo compradores para seus títulos, bateu R$ 5,40 ontem, voltado para o patamar visto em 2022 nas eleições.

Hoje, podemos dizer o mercado está antecipando gastos descontrolados e o risco de uma crise fiscal.

A curva de juros de ontem precificou aumento nas próximas reuniões, como mostra João Braga no Tweet abaixo.

Isso significa pânico no mercado, dado que O CONSENSO DE ECONOMISTAS NO RELATÓRIO FOCUS PROJETA QUEDA DA SELIC NOS PRÓXIMOS ANOS, PARA 9%:

Na minha opinião, BOA PARTE DOS PIORES CENÁRIOS já estão precificados nas altas taxas de juros atuais.

Me parece que está claro para a sociedade e pelo menos para parte do governo que o limite para aumentar impostos acabou, ou está perto do fim.

Quando não há mais o que fazer, o governo é OBRIGADO A CORTAR GASTOS.

E isso pode iniciar uma trajetória de redução das taxas de juros.

Além disso, o inicio da queda de juros nos EUA ainda este ano também pode nos ajudar, bem como a queda das comodities aliviando a inflação (o que é esperado para o segundo semestre de 2024).

A economista Marília Fontes resumiu bem esta dinâmica no Tweet:

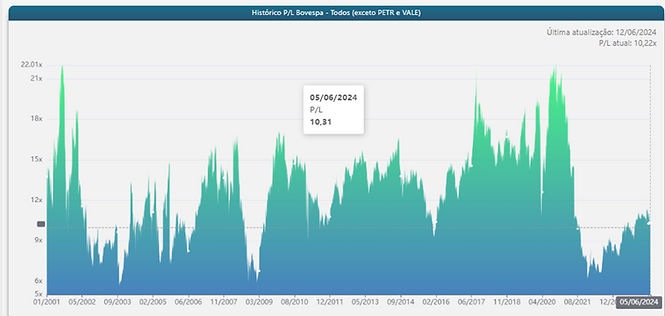

Oportunidades incríveis em ações:

Muitas ações estão subvalorizadas devido à queda do mercado, apresentando excelentes oportunidades de compra.

Empresas bem estabelecidas como Itaú (BVMF:ITUB4) estão com preços que não se viam há muito tempo e apresentam um potencial de valorização significativo com a recuperação econômica.

Com a queda da bolsa na minha opinião vale MUITO a pena aproveitar para pagar barato em ações de empresas de qualidade, as quais estão negociando abaixo do que valem.

Como exemplifiquei com a Renner, ao longo dos anos o mercado passou por muitos governos, crises, pandemias e momentos de estresse, como este.

A bolsa está nas mínimas históricas, o IFIX teve o pior fechamento desde 28 de fevereiro.

A relação do PIB/bolsa está no nível da crise do subprime americano.

As ações do Ibovespa - excluindo Petrobras (BVMF:PETR4) e Vale (BVMF:VALE3), que têm P/L muito baixo de menos de 7x, o índice está sendo negociado a 10x P/L histórico e 9x P/L projetado para os próximos 12 meses com um desconto de 25% sobre sua média histórica de 12x.

As empresas de menor valor de mercado, chamadas de Small Caps, estão sendo negociadas a 8x P/L projetado para os próximos 12 meses, com desconto de 42% sobre sua média histórica de 14x

O Earnings yield do Ibovespa calculado pela Genial Investimentos também está acima da histórica

Este indicador é o cálculo do retorno anual estimado para as ações.

Por exemplo, considerando o P/L de 8,4 vezes projetado nos próximos 12 meses para as small caps, como vimos acima , podemos dizer que elas oferece um retorno anual de cerca de 12%, que é o P/L dividido por 1.

Desta taxa de retorno, subtrai-se o retorno (atualmente super alto) dos juros da NTN-B de 10 anos.

Fazendo este cálculo, atualmente as ações estão pagando cerca de 7% de retorno, o que é maior que os 6,4% oferecidos pelo IPCA+.

Conclusão

Investir em tempos de crise pode ser assustador, mas é justamente nessas fases que se criam as melhores oportunidades de retorno.

A fase de "plantio" pode ser árdua, mas é essencial para garantir uma "colheita" próspera no futuro.

Agora é o momento de preparar a terra, plantar com sabedoria e cuidar dos investimentos para, em breve, colher os frutos do nosso esforço.

Lembre-se: assim como na agricultura, a paciência e a visão de longo prazo são fundamentais para o sucesso no mercado financeiro. Este é o momento de plantar para colher no futuro.

Dito isso, minha recomendação não pode ser outra, senão dizer que reforcem, na medida do possivel, seus aportes em ações e também no Tesouro IPCA+.

Encontre dados avançados sobre ações brasileiras com o InvestingPro. Para um desconto especial, use o cupom CRISPRO para as assinaturas anuais e de 2 anos do Pro e Pro+