Trump deve impor taxa de US$ 100.000 para solicitações de visto H-1B

O mercado volátil de 2022 continua a oferecer oportunidades

A história de crescimento do Spotify Technology SA (NYSE:SPOT) (BVMF:S1PO34) ainda está no caminho certo

A história do investimento está fora de moda, o que a torna mais interessante

No meu último artigo, falei sobre compras no mercado de ursos. Como muitas vezes acontece ao escrever sobre o mercado, eu parecia um pouco bobo. O título enfatizando um fundo de mercado em baixa veio na semana em que o mercado atingiu o fundo, pelo menos até agora para este ano. Como diz o ditado, no momento em que está nas notícias, está no preço.

Ainda assim, eu disse que havia oportunidades de compra mais interessantes do que eu via há algum tempo. Acho que se mantém, mesmo com o S&P 500 subindo mais de 5% desde então (usando os preços do meio-dia de sexta-feira) e outros índices subindo mais.

Ainda sou da opinião de que a economia dos EUA não está caindo do precipício, mesmo que a Europa e outros mercados sejam mais desafiados. Eu não tenho uma visão macro muito mais sofisticada do que isso - vamos atingir uma recessão tecnicamente ou mais profundamente, o Fed irá girar ou manter o aperto, a inflação desacelerará? Eu não posso dizer. No entanto, acho que ainda é um momento oportuno para comprar.

Eu organizo as oportunidades de compra em quatro baldes:

Empresas de alta qualidade que foram vendidas e agora estão com um preço justo. Digamos, Google (NASDAQ:GOOG) (BVMF:GOGL34) com fluxo de caixa livre de 21 a 22x.

Empresas presas em um setor com uma desaceleração severa, mas provavelmente temporária, ou seja, empresas de ressaca da covid que viram suas ações despencar este ano. O Google e os anunciantes podem se enquadrar nesse grupo, mas uma empresa como a Zoom Video Communications (NASDAQ:ZM) (BVMF:Z1OM34) é um exemplo melhor.

Empresas que estão ganhando demais e que o mercado está precificando um retrocesso significativo – mas onde o retrocesso pode ser superestimado. A maioria dos nomes que mencionei no último artigo — ações relacionadas a imóveis e especificamente Williams-Sonoma Inc (NYSE:WSM) tipificam essa categoria.

Situações especiais: o estresse do mercado tende a ampliar os spreads de arbitragem de fusões e criar mais oportunidades para pessoas que podem mergulhar nesse tipo de trabalho.

Há alguma sobreposição, é claro, e você pode gostar de outros tipos de empresas, mas esses são meus grupos de destaque.

Vou escrever sobre um exemplo de ação de cada grupo nas próximas semanas. Eu possuo ações em cada categoria, mas para esses artigos, vou analisar empresas que ainda não comprei, para ver se ainda há uma oportunidade.

Vamos começar com uma empresa entre o primeiro (alta qualidade) e o segundo (recessão localizada).

Spotify: o líder de áudio, mas ainda não uma fábrica de lucros

A Spotify Technology (NYSE:SPOT) (BVMF:S1PO34) parece uma empresa de alta qualidade. É líder de mercado para streaming de música, líder em escuta de podcast e uma marca líder de consumo. Spotify tem um fundador-CEO (Daniel Ek), fluxo de caixa livre positivo nos últimos doze meses desde meados de 2019, e só levantou capital desde que veio a público (incluindo seu IPO, que foi uma listagem direta) vendendo notas conversíveis com 0% de juros no pico da bolha de ações do meme em fevereiro de 2021 - que é apenas finanças corporativas inteligentes.

O objetivo declarado da empresa em seu recente dia do investidor é se tornar a casa das pessoas para áudio e audição. Não seria surpreendente ver a empresa ganhar a liderança em audiolivros agora que comprou a Findaway. A apresentação deixou espaço para categorias futuras desconhecidas que o Spotify pode adicionar à sua 'plataforma de áudio'.

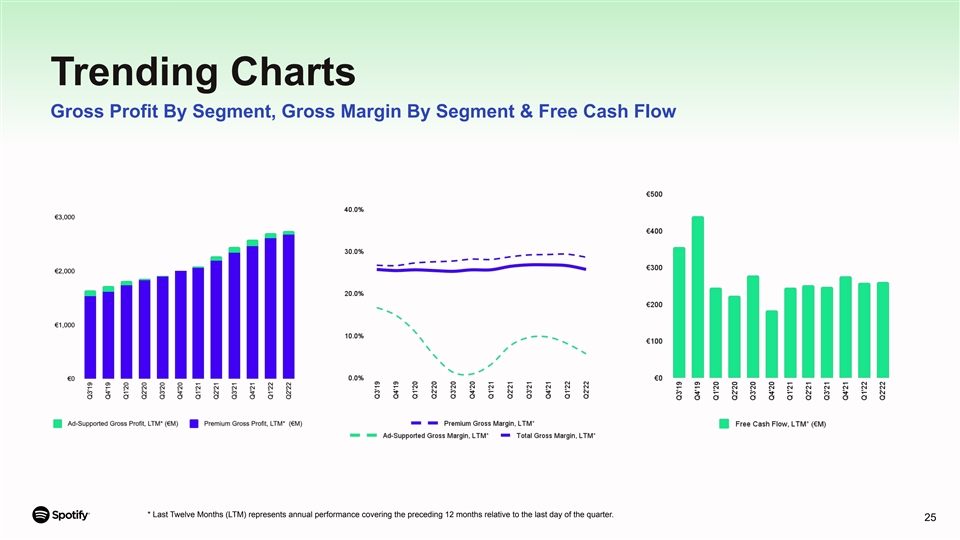

Fonte: Apresentação do segundo trimestre do Spotify

Ao mesmo tempo, o Spotify não ganha dinheiro. As margens brutas estão presas nos 20 e poucos anos, resultado da empresa depender de uma música licenciada como commodity – controlada por um oligopólio de gravadoras. O fluxo de caixa livre é um artefato de remuneração baseada em ações, capital de giro negativo de seu tempo de pagamento e o fato de que as aquisições são um custo alto abaixo da linha de fluxo de caixa livre.

O Spotify argumenta que está investindo em crescimento, especialmente em podcasts e em sua vertical de mercado – trabalhando diretamente com artistas, em parte criando um fim das gravadoras ou pelo menos um novo centro de lucro com eles – e que as margens brutas principais estão crescendo. Ainda assim, o negócio da música principal nunca será um negócio de grande margem bruta, e levará muito tempo para que o negócio da música não seja o principal.

Além disso, a gigante sediada em Estocolmo, na Suécia, está enfrentando uma desaceleração temporária de várias maneiras, embora esteja se saindo melhor do que muitos pares. A publicidade é um dos setores mais atingidos no mercado de 2022. Nessa vertical, no entanto, o Spotify não depende excessivamente de anúncios – 13% da receita total no segundo trimestre, um recorde para a empresa – e também é um ganhador de participação, registrando 31% no último trimestre. Então, o uso de produtos impulsionados pela pandemia, como aplicativos digitais, diminuiu em muitos casos.

O Spotify também está vendo taxas de crescimento mais lentas, mas em linha com suas tendências históricas, e afirmou em seu Dia do Investidor que a retenção está melhorando. Então, isso não está realmente atingindo o Spotify.

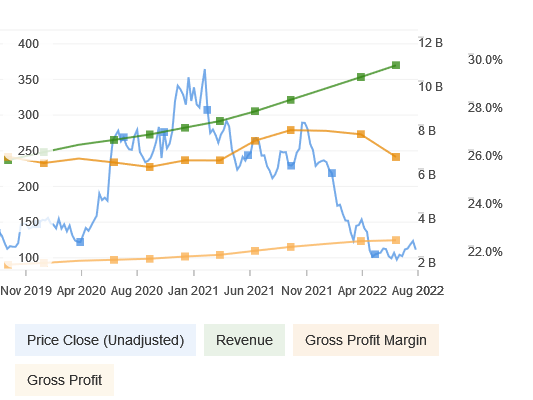

O risco de recessão localizada mais significativo que o Spotify está enfrentando é o entusiasmo dos investidores por ações de crescimento e talvez na história do podcast. O desempenho superior de suas ações começou quando a empresa anunciou um acordo de distribuição exclusiva com Joe Rogan, um dos principais podcasters. A ação mais que dobrou nos oito meses seguintes, à medida que uma nova narrativa e estratégia se cristalizavam.

Desde então, as ações caíram até 70% em relação às máximas de todos os tempos e agora estão de volta à faixa de 2019. Como a empresa aumentou a receita e os lucros brutos, as avaliações certamente estão mais atraentes agora.

A questão pendente é se e quando esse crescimento se transformará em fluxo de caixa livre real, já que a história do podcast provou não ser uma solução rápida ou mágica.

Source: Investing Pro+

A trajetória de negócios do Spotify não mudou muito, o que é positivo e negativo. Isso caiu no balde de ações de crescimento sexy e muitas vezes é comparado ao Netflix (NASDAQ:NFLX) (BVMF:NFLX34), mas não terá um momento repentino de House of Cards, como a experiência de Rogan provou até agora. Ao mesmo tempo, a ressaca do covid é muito mais leve e, embora eu também não tenha confiança específica, eles atingirão sua meta de 1 bilhão de usuários ativos mensais até 2030 (um CAGR de 9-10% durante esse tempo), que o CAGR também não é louco, já que eles ainda estão no meio da adolescência ano após ano.

A história de lucratividade que eles contaram no Investor Day faz sentido, pelo menos na vertical de podcast. Os podcasts não são algo revolucionário, falando tanto como produtor/apresentador quanto como ouvinte de podcasts. Ainda assim, podem ser rádios modernas com uma eficiência acrescida de conhecer melhor o ouvinte.

A posição estratégica que o Spotify está construindo parece que deve dar a eles mais oportunidades. Notícias recentes que estão testando a venda de ingressos para os ouvintes são inevitáveis e promissoras, já que essa é uma posição vertical que o Spotify parece ter uma base natural. Se Daniel Ek e companhia não estão olhando para o valor de mercado da Live Nation e pensando que não podem um pedaço disso de uma forma ou de outra, eu ficaria surpreso.

Os negócios do Spotify também parecem de baixo risco. Spotify controla seu próprio destino financeiramente com fluxo de caixa livre positivo. A situação antitruste da Apple (NASDAQ:AAPL) (BVMF:AAPL34) e do Alphabet (BMV:GOOGL) (BVMF:GOGL34) deve pelo menos evitar que o Spotify seja ainda mais limitado por esses parceiros-chave, e o Spotify parece ter descoberto o relacionamento com as empresas de música. E enquanto o Spotify não é amado pelos músicos com quem trabalha, nem são as gravadoras, Live Nation, ou corporações gigantes como Apple e Amazon (NASDAQ:AMZN) (BVMF:AMZO34).

Os dois impulsionadores do sucesso comercial do Spotify serão manter seu crescimento constante na liderança de mercado medida por MAUs e assinantes, consolidando sua posição como líder, melhorando as margens e/ou expandindo para novas verticais.

Sondando a avaliação

Comprar ações do Spotify requer uma ou duas coisas além da convicção de que o Spotify pode ter esse sucesso nos negócios. Primeiro, a crença de que os potes pelos quais o Spotify está jogando são grandes o suficiente para valer a pena e, segundo, que não estamos pagando muito agora para esperar o sucesso do Spotify.

O que sempre fiquei preso no Spotify é que o mercado total endereçável da empresa deve ser fácil de medir, e não é tão empolgante. TAM do Spotify = a indústria da música gravada + a indústria de publicidade em rádio (rádio digital e legado) + audiolivros, e esse último ainda é uma adição muito nova/não comprovada para o Spotify. Eles estão presos a apenas uma certa porcentagem da indústria da música gravada, devido ao papel das gravadoras; é difícil imaginar que a indústria global de rádio será tão lucrativa para uma empresa empresarial de US $ 19 bilhões que foi avaliada muito mais alguns meses atrás. O Spotify provavelmente está expandindo o alcance da indústria da música gravada para um público mais casual e global, mas há limites para isso.

A parte que mais mudou na história, porém, é que o preço de entrada é mais razoável. Com US$ 19 bilhões em valor empresarial, estamos obtendo um múltiplo de vendas estimado de 1,6x em 2022, ou um múltiplo de lucros brutos de 6,6x em 2022 (assumindo margens brutas de 25%), o que nos permite ajustar nosso pensamento para as margens brutas estruturalmente mais baixas do Spotify. Isso não é um roubo, por si só, mas é o mais baixo que o Spotify já teve.

A música do Spotify pode crescer

Se o Spotify continuar a escalar como modelo financeiro e como força de negócios, usando sua liderança junto aos consumidores para entrar em linhas de negócios paralelas, não acho difícil traçar uma trajetória de crescimento robusta. Esse estilo de investimento está em desuso no mercado pós-pandemia, pois os investidores esperam rentabilidade e retorno mais claros e rápidos, o que faz o Spotify parecer um pouco melhor como uma jogada contrária.

Não estou comprando aqui, mas se cair em dois dígitos novamente, pode ser difícil desligar essa faixa.

Divulgação: Estou comprando Zoom e não tenho posições em nenhuma das outras ações mencionadas, nem planos imediatos de abrir posições em nenhuma das outras ações mencionadas.