Bitcoin segue em compasso de espera após corte de juros nos EUA

O Ibovespa oculta suas deficiências e é um reflexo enganoso da realidade!

Semelhante a um trader que somente ressalta suas vitórias enquanto esconde seus fracassos, o Ibovespa se comporta de forma conveniente, exibindo um cenário mais positivo do que merece. Este índice de negociabilidade foi originado com a finalidade de excluir os ativos que não conseguiram performar bem e foram rapidamente esquecidos, substituindo-os por ativos em ascensão que ganham impulso.

Este mecanismo dificulta a superação do índice, uma vez que ele atua de maneira impressionante como seguidor de tendências. Contudo, por trás desse aparente sucesso, esconde-se uma realidade mais sombria. Um ponto crucial a ser mencionado é que o Ibovespa há 15 anos era predominantemente composto pelo setor de telecomunicações.

No entanto, este setor sofreu uma queda dramática, se transformando em uma sombra do que já foi. Como consequência, a influência do setor de telecomunicações no Ibovespa despencou, demonstrando a vulnerabilidade do índice em se adaptar às mudanças do mercado.

Examinando os números mais recentes, surge uma imagem preocupante. Petrobras (BVMF:PETR4), que compõe 11,5% do índice, sofreu uma queda drástica de R$ 43,00 por ação em abril de 2008 para R$ 15,77 em fevereiro de 2013. Vale (BVMF:VALE3), responsável por 11% do índice, também apresentou uma queda substancial de R$ 47,00 em abril de 2008 para R$ 29,86 em abril de 2012.

A mesma tendência de declínio se reflete na OGX (BVMF:OGXP3), com seus 5% de participação no índice, caindo de R$ 23,39 em outubro de 2010 para mero R$ 1,25 há poucas semanas.

Olhando mais profundamente, encontramos outras empresas que compartilham dessa triste trajetória: CSN (BVMF:CSNA3), de R$ 33,00 para R$ 6,76; Usiminas (BVMF:USIM5), de R$ 42,40 para R$ 5,57; Brookfield, de R$ 17,00 para R$ 1,72; Eletrobrás, de R$ 24,63 para R$ 5,92; Eletropaulo (BVMF:ELPL3), de R$ 34,24 para R$ 7,62; Cemig (BVMF:CMIG4), de R$ 29,00 para R$ 16,00; Light (BVMF:LIGT3), de R$ 78,00 para R$ 18,00; Oi (BVMF:OIBR3), de R$ 12,00 para R$ 4,71; Rossi (BVMF:RSID3), de R$ 26,35 para R$ 2,92; Gerdau (BVMF:GGBR4), de R$ 39,00 para R$ 10,00; Marfrig (BVMF:MRFG3), de R$ 24,00 para R$ 5,60; Gol (BVMF:GOLL4), de R$ 78,50 para R$ 8,00.

Esses dados ressaltam a fragilidade do Ibovespa como indicador da volatilidade real do mercado. Ele deixa de capturar a verdadeira amplitude das oscilações nos preços das ações, maquiando as perdas e enfatizando os ganhos.

S&P500 vs Ibov

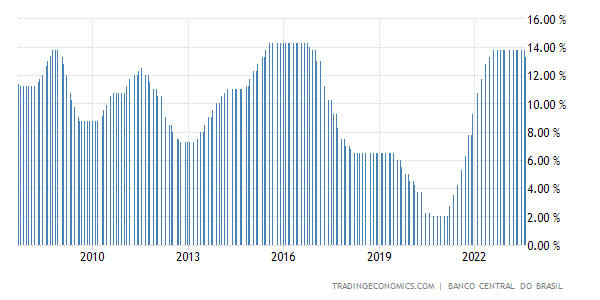

Histórico dos juros brasileiros e sua correlação com a bolsa

Ao longo das últimas décadas, a economia brasileira tem sido marcada por uma relação intrincada entre as taxas de juros e o desempenho da bolsa de valores. Esses dois indicadores desempenham papéis cruciais na determinação do ambiente financeiro do país, influenciando investidores, empresas e consumidores.

Vamos explorar o histórico dessa relação e a correlação entre os juros brasileiros e a bolsa de valores. Décadas de 1980 e 1990: Instabilidade e Taxas ElevadasNos anos 1980 e 1990, o Brasil enfrentou um cenário de instabilidade econômica e alta inflação. Como resposta, o governo brasileiro frequentemente recorria a taxas de juros extremamente elevadas para controlar a inflação.

Embora as altas taxas de juros tenham contribuído para conter a inflação, também resultaram em custos elevados de financiamento para empresas e consumidores, impactando negativamente o crescimento econômico.Nesse período, a bolsa de valores muitas vezes não era vista como uma opção atraente para investidores, devido à incerteza e à volatilidade.

A correlação entre as taxas de juros e o desempenho da bolsa tendia a ser negativa, uma vez que juros altos tornavam investimentos em renda fixa mais atrativos do que ações.Anos 2000 e 2010: Redução Gradual das Taxas de JurosCom o Plano Real e a estabilização econômica, os anos 2000 marcaram um período de redução gradual das taxas de juros.

O Brasil experimentou uma maior estabilidade macroeconômica, o que levou a uma recuperação gradual da confiança dos investidores na bolsa de valores. A correlação entre os juros e a bolsa começou a se tornar menos pronunciada, já que investidores passaram a enxergar as ações como uma alternativa mais atrativa diante das taxas de juros mais baixas.

Anos 2010 até o presente: desafios e flutuações

Os anos 2010 foram marcados por uma série de desafios econômicos, incluindo a desaceleração do crescimento global, crises políticas internas e queda dos preços das commodities. O Banco Central do Brasil teve que ajustar as taxas de juros de acordo com esses desafios, levando a flutuações na correlação entre os juros e a bolsa de valores. Em momentos de incerteza, as taxas de juros mais altas poderiam atrair investidores em busca de rendimentos mais seguros, impactando negativamente a bolsa

.

Uma relação complexa e dinâmica

O histórico dos juros brasileiros e sua correlação com a bolsa de valores demonstra uma relação complexa e dinâmica, moldada por fatores econômicos, políticos e globais. Embora tenha havido períodos em que altas taxas de juros desencorajaram o investimento em ações, a estabilidade econômica e a confiança dos investidores também contribuíram para períodos de recuperação na bolsa.

É importante reconhecer que a relação entre os juros e a bolsa pode variar ao longo do tempo e ser influenciada por uma série de fatores. Investidores e analistas devem considerar tanto as taxas de juros quanto os indicadores do mercado de ações para obter uma compreensão abrangente do ambiente financeiro e tomar decisões informadas. Uma reflexão crucial emerge desses insights: os investidores devem absorver a lição de que, diante de um investimento malsucedido, é imperativo reconhecer a derrocada, mesmo que isso implique suportar uma queda substancial de até 90%.

No entanto, em casos em que um investimento mantém seu potencial de longevidade, a virtude da paciência pode se revelar recompensadora. Ao longo do tempo, esse investimento poderá, eventualmente, erguer-se como um dos destaques do IBOV. No entanto, é fundamental ter em mente que o Ibovespa, embora aparente ser um espelho da prosperidade, é na verdade um filtro que distorce a realidade.

Ele relega os fracassos ao esquecimento enquanto celebra triunfos, perpetuando uma narrativa otimista e escondendo os equívocos do mercado. A luta do Ibovespa para se reinventar após a queda do setor de telecomunicações evidencia sua incapacidade de capturar plenamente a verdadeira volatilidade e os riscos inerentes do mercado financeiro.

Portanto, os investidores devem exercitar um discernimento crítico e enxergar além da fachada do Ibovespa, considerando uma análise mais abrangente para tomar decisões de investimento informadas e prudentes.