Analista prevê que bitcoin atingirá novo recorde histórico na próxima semana

Bom dia, Pessoal! O artigo de hoje foi coescrito com Camila Affonso, sócia do Leggio Group, e seu time de consultores. O Leggio Group é especializado em avaliações de empresas e negócios logísticos, de modo que minha intenção é trazer para vocês assuntos específicos, porém relevantes, desta área. Com um olhar mais abrangente, creio que vocês poderão assim fazer análises mais completas e, portanto, melhores. E, com isso, cada um poderá descobrir empresas mais descontadas e investir com mais assertividade.

Neste texto, temos como objetivo demonstrar como uma negociação de prazo com o fornecedor, aliada a uma boa gestão de estoque, pode se tornar uma estratégia com vantagem competitiva na medida em que libera fluxo de caixa para a empresa e reduz sua necessidade de capital de giro. Vamos lá!

Inicialmente precisamos contextualizar o conceito de capital de giro e seus impactos na gestão financeira de uma empresa. Capital de giro nada mais é que o conjunto de recursos financeiros que uma empresa precisa empregar no curto prazo para manter suas operações funcionando de forma regular, cobrindo despesas cotidianas tais como compra de mercadorias, pagamento de salários e custos operacionais. De maneira simplificada, o capital de giro pode ser calculado pela diferença entre seus ativos circulantes (como contas a receber e estoques) e suas obrigações de curto prazo (como contas a pagar e empréstimos de curto prazo).

Uma maior necessidade de capital de giro indica que a empresa precisa de mais dinheiro para manter suas operações. Essa é uma das razões pelas quais a produção enxuta se tornou tão popular entre muitas empresas: ela permite gerar os mesmos resultados com menos capital investido.

Uma gestão eficiente é fundamental para o sucesso de qualquer empresa. Ao equilibrar as receitas e as despesas, a empresa garante a sua sustentabilidade no longo prazo. Além disso, uma gestão eficaz da logística e da previsão de demanda permite otimizar o uso dos recursos, reduzindo a necessidade de capital de giro. Isso significa que a empresa precisa de menos dinheiro para financiar suas operações diárias, o que contribui para a sua saúde financeira e a sua capacidade de investir em novos projetos. A falta de planejamento e a imprevisibilidade podem levar a problemas de caixa, como a falta de liquidez, obrigando a empresa a recorrer a fontes de financiamento mais caras e menos vantajosas.

Uma gestão ineficiente do capital de giro pode ter consequências sérias para a empresa. Ao consumir o seu fluxo de caixa, a empresa reduz sua capacidade de investir em novos projetos, expandir os negócios e/ou distribuir lucros para os seus acionistas. Além disso, altos níveis de estoque e dificuldades em receber os valores devidos pelos clientes imobilizam o capital da empresa, aumentando a necessidade de recorrer a financiamentos de curto prazo. Essa situação pode gerar uma bola de neve, aumentando os custos financeiros e comprometendo a saúde financeira da firma. Em casos mais graves, a empresa pode enfrentar dificuldades para honrar seus compromissos e, consequentemente, entrar em um processo de insolvência.

Uma estratégia eficaz para aliviar a pressão sobre o caixa é negociar prazos de pagamento mais longos com os fornecedores. Ao estender o prazo para quitar as dívidas, a empresa ganha tempo para gerar receita e honrar seus compromissos. Essa flexibilidade permite que os recursos financeiros sejam direcionados para outras áreas do negócio, como investimentos em novos projetos ou o pagamento de outras obrigações, reduzindo a dependência de capital externo e aumentando a liquidez da empresa. Além disso, ao alinhar os prazos de pagamento a fornecedores com o recebimento de clientes, a empresa minimiza o descompasso no fluxo de caixa. Uma relação sólida com fornecedores também pode abrir portas para condições de pagamento mais flexíveis, gerando, por exemplo, descontos por antecipação e economia adicional de recursos, o que pode fortalecer ainda mais a posição financeira da companhia.

Uma prática comum no varejo é a negociação de prazos de pagamento mais longos com seus fornecedores, podendo este prazo ser de 60 ou até 90 dias a depender do poder de negociação de cada uma das partes envolvidas. Desta forma, ao comprar um produto para a revenda, o varejista pagará seu fornecedor dois (ou três) meses depois. Esta janela de tempo, aliada a um bom planejamento de vendas e gestão de estoques, pode culminar em uma vantagem competitiva da empresa ao potencialmente vender o produto e receber o pagamento antes mesmo de pagar seu fornecedor. Em outras palavras, é como se ela pegasse um empréstimo e conseguisse ter o dinheiro para pagar esse empréstimo antes mesmo da sua obrigação de pagamento ao credor. Dessa forma, a empresa se alavanca em cima do seu fornecedor, ou seja, utiliza os recursos deste para financiar suas próprias operações. Não obstante, a empresa precisa ter a consciência de não estrangular o seu fornecedor, mantendo uma relação saudável, sustentável e duplamente benéfica.

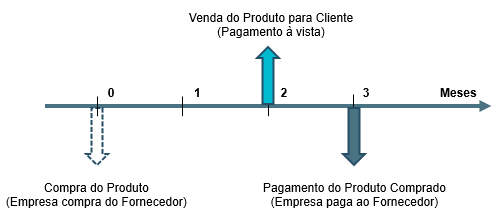

Um exemplo prático ilustrará de maneira didática o que queremos explicar. Suponha um produto comprado com prazo de pagamento de 90 dias, giro em 2 meses no estoque e venda à vista para o cliente final. Com essa estratégia, a empresa receberia a receita um mês antes do vencimento de suas obrigações, melhorando seu fluxo de caixa. O esquema abaixo apresenta essa situação.

É interessante destacar que a análise da alavancagem pode ser interpretada sob duas óticas, podendo ser aplicada tanto na relação com os fornecedores (alavancagem financeira via empréstimo do produto antes do seu pagamento) quanto na relação com os clientes (que gera fluxo de caixa por um mês para financiar as operações da companhia). Por outro lado, se essa mesma empresa der 30 dias de pagamento para o seu cliente, sua obrigação de pagamento seria no mesmo período que sua receita, o que não geraria o benefício do fluxo de caixa gerado anteriormente por um mês. Analogamente, caso o fornecedor demandasse pagamento à vista, a empresa precisaria incluir o custo de oportunidade pelo pagamento dois meses antes do recebimento do cliente. Em ambas as situações, a companhia se tornaria menos competitiva e reduziria o potencial de lucro aos seus acionistas, além de, em casos extremos, poder até arriscar a sua solvência e continuidade do negócio.

Esperamos que tenham gostado do tema abordado. A alavancagem financeira no pagamento de fornecedores pode se demonstrar uma estratégia importante para fortalecer a saúde financeira de uma empresa. Ao equilibrar os ciclos operacionais e financeiros, as empresas conseguem minimizar riscos e aproveitar oportunidades de crescimento. Dessa forma, o sucesso na gestão do capital de giro não apenas melhora a liquidez, mas também fortalece a competitividade e a capacidade de adaptação em um ambiente de negócios em constante transformação.

Sintam-se à vontade para comentar abaixo com o intuito de agregar conteúdo à discussão. Caso queiram conhecer todo o conteúdo que produzo, convido a me acompanharem no Youtube, Instagram, Facebook (NASDAQ:META), LinkedIn e até no Spotify (NYSE:SPOT): @carlosheitorcampani. Um forte e respeitoso abraço a todos.

* Carlos Heitor Campani é PhD em Finanças, Certificado pelo CNPI e Pesquisador da ENS – Escola de Negócios e Seguros. Além disso, ele é Diretor Acadêmico da iluminus – Academia de Finanças e Sócio-Fundador da CHC Finance e da Four Capital. Campani pode ser encontrado em www.carlosheitorcampani.com e nas redes sociais: @carlosheitorcampani. Esta coluna sai a cada duas semanas, sempre na quinta-feira.