Fleury confirma negociação com Rede D’Or, mas diz que não há decisão; ação cai

- O relatório do Índice de Preços ao Consumidor (IPC) dos EUA referente a setembro será divulgado amanhã.

- A inflação anual geral deve aumentar 2,3%, enquanto o núcleo do IPC tem previsão de alta de 3,2%.

- O relatório deve gerar volatilidade no mercado, com os investidores ajustando suas expectativas para os próximos passos do Fed.

O relatório do IPC dos EUA, que será divulgado na quinta-feira, pode alterar o rumo do mercado, influenciando os próximos passos do Federal Reserve em relação às taxas de juros.

Os dados vêm após o forte relatório de empregos (payroll) da semana passada, que já reduziu a probabilidade de cortes agressivos nas taxas no curto prazo.

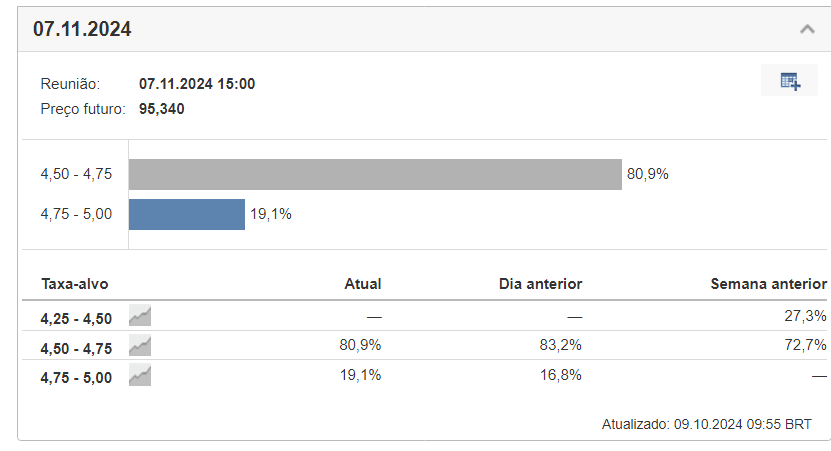

Atualmente, o mercado precifica uma chance de 80,9% de um corte de 25 pontos-base na reunião do Fed de 7 de novembro, de acordo com o Monitor de Juros do Fed, fornecido pelo Investing.com, e uma chance de 19,1% de não haver corte.

Há apenas algumas semanas, as chances de um corte de 50 pontos-base estavam em torno de 50%.

Dado o nervosismo das expectativas de mercado, o próximo relatório do IPC pode reforçar ou alterar as previsões atuais sobre o ritmo do afrouxamento monetário.

Um resultado acima do esperado pode restringir ainda mais a flexibilidade do Fed, lançando dúvidas sobre a possibilidade de uma rápida redução das taxas de juros.

Portanto, o relatório de inflação desta quinta-feira será um teste crucial para a economia e os mercados financeiros.

Expectativas e implicações para o IPC de setembro

Economistas preveem um aumento moderado de 0,1% mês a mês na inflação geral em setembro, sendo o menor aumento em três meses.

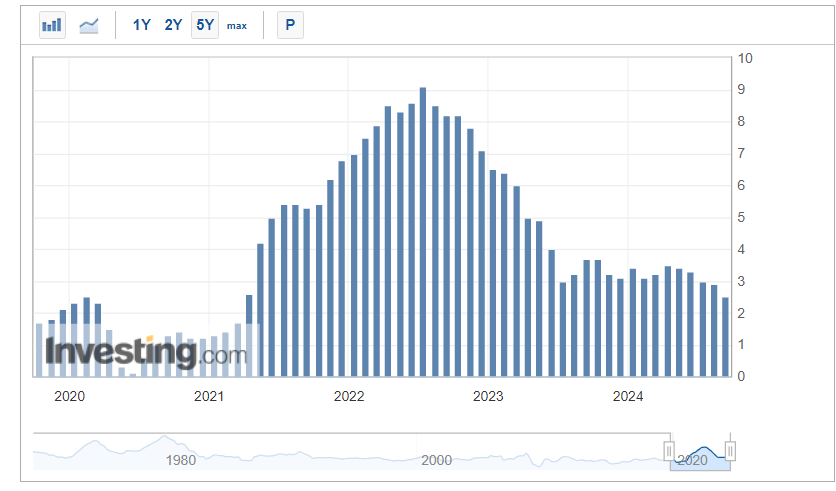

Anualmente, espera-se que o IPC geral desacelere para 2,3%, abaixo dos 2,5% de agosto, estendendo uma sequência de seis meses de alívio nas pressões inflacionárias. Se confirmado, será o menor índice anual desde fevereiro de 2021.

No entanto, o mais acompanhado núcleo do IPC, que exclui preços de alimentos e energia, deve subir 0,2% mês a mês, mantendo um aumento anual estável de 3,2%.

Caso a inflação caia mais do que o esperado, pode fortalecer os argumentos dos membros mais favoráveis a cortes de taxas mais agressivos no Fed, e um corte adicional de 50 pontos-base poderia voltar à mesa em novembro.

Por outro lado, uma leitura do núcleo do IPC acima do esperado pode levar os membros mais inclinados ao aperto monetário do Comitê Federal de Mercado Aberto (FOMC) a hesitarem sobre cortar as taxas no próximo mês.

Uma surpresa inflacionária positiva pode forçar os investidores a reduzir suas expectativas sobre o ritmo de flexibilização este ano, tornando menos provável que o Fed reduza as taxas rapidamente.

O que fazer

Diante do atual ambiente macroeconômico, com a inflação no centro das atenções e incertezas quanto aos próximos passos do Fed, os investidores precisam adotar uma abordagem cautelosa, mas estratégica, para seus portfólios.

A volatilidade pode aumentar dependendo do resultado do IPC. Se a inflação superar as estimativas, a possibilidade de um Fed mais rigoroso pode gerar turbulências no mercado, especialmente para ações de crescimento sensíveis à alta das taxas de juros.

Setores defensivos, como serviços públicos (NYSE:XLU), saúdeXLV) e bens de consumo (NYSE:XLP), podem oferecer uma proteção mais segura nesse cenário.

Entretanto, se os dados do IPC indicarem um arrefecimento da inflação, ações de tecnologia — especialmente as relacionadas à IA e semicondutores — podem continuar a atrair o entusiasmo dos investidores.

Usar ferramentas como o filtro avançado de ações do InvestingPro pode ajudar a identificar empresas de alta qualidade, substancialmente subvalorizadas e com boas perspectivas de crescimento.

Alguns nomes notáveis incluem Berkshire Hathaway (NYSE:BRKa), Bank of America (NYSE:BAC), Alibaba (NYSE:BABA), PDD Holdings (NASDAQ:PDD), Walt Disney (NYSE:DIS), Comcast (NASDAQ:CMCSA), Elevance Health (NYSE:ELV), PayPal (NASDAQ:PYPL), Lennar (NYSE:LEN), Block (NYSE:SQ), Humana (NYSE:HUM) e Marathon Petroleum (NYSE:MPC).

Conclusão

Em resumo, o relatório de inflação de quinta-feira é um evento crucial que pode tanto abrir caminho para mais cortes nas taxas de juros pelo Fed quanto complicar a narrativa atual do mercado.

Uma inflação abaixo do esperado pode reforçar a tese de cortes mais agressivos, enquanto um número mais elevado provavelmente moderaria as expectativas, deixando os mercados em alerta para uma postura monetária mais cautelosa por parte do Fed.

Os mercados devem continuar sensíveis aos dados econômicos, por isso, acompanhar de perto a evolução da inflação é essencial para posicionar os portfólios com sucesso.

***

AVISO: este artigo tem fins meramente informativos e não constitui qualquer recomendação ou oferta de investimento.