Índices sobem conforme investidores avaliam dados de inflação

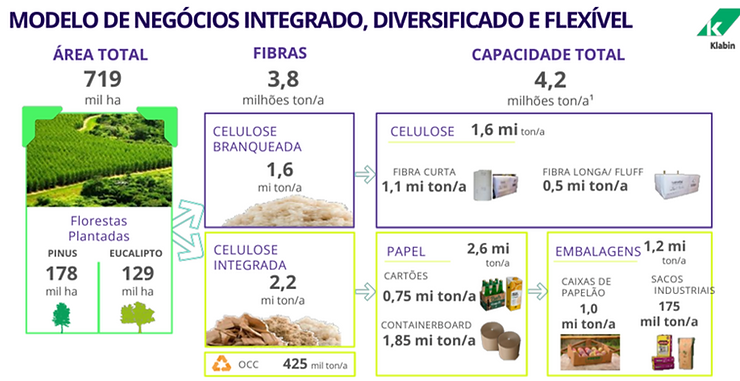

Líder em embalagens de papelão ondulado e sacos industriais, a Klabin (BVMF:KLBN11) é a única empresa brasileira do setor que atua em celulose de fibra curta, longa e fluff.

Super verticalizada, ela vai desde as sementes que planta em cerca de 300 mil hectares de florestas até a produção de embalagens.

Versátil, vende tanto a celulose - dependendo do preço da commodity no mercado internacional - como a utiliza para fazer papel, papelão, embalagens de papel-cartão, sacos de cimento e outros.

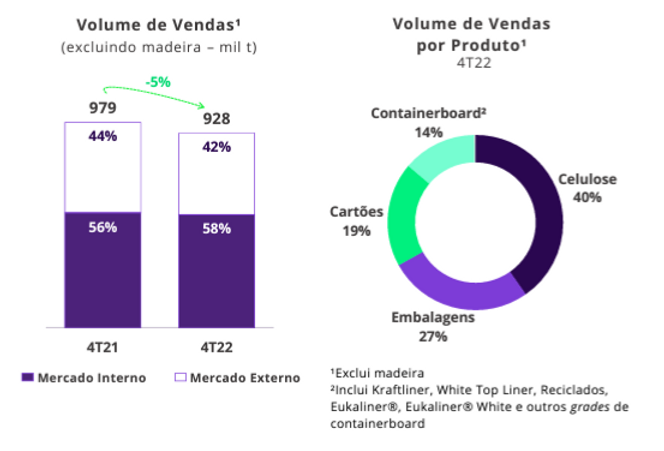

Cerca de metade do resultado (Ebitda) em 2022 foi de papel e embalagens e metade da venda de celulose.

O que joga a favor da Klabin

A empresa tem diversas vantagens competitivas:

1. Custos baixos de produção de madeira e celulose no Brasil frente ao de outras nações.

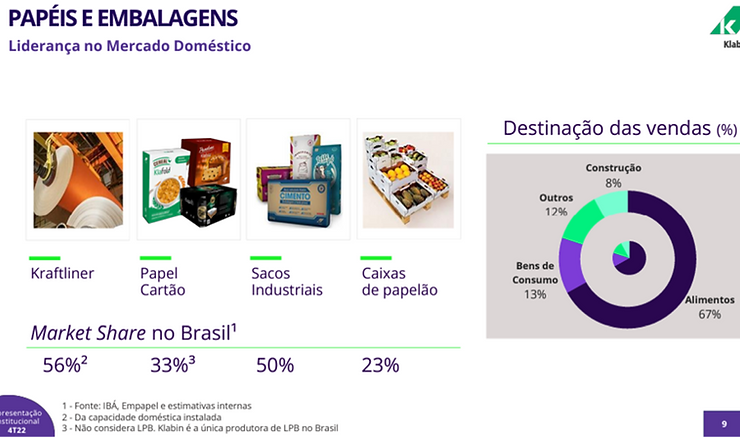

2. Liderança nos mercados de atuação.

3. Diversificação, com atuação em vários tipos de fibras de celulose.

4. Diversificação geográfica em muitos mercados de exportações.

5. Exposição em mercados resilientes como é o caso de embalagens para alimentos.

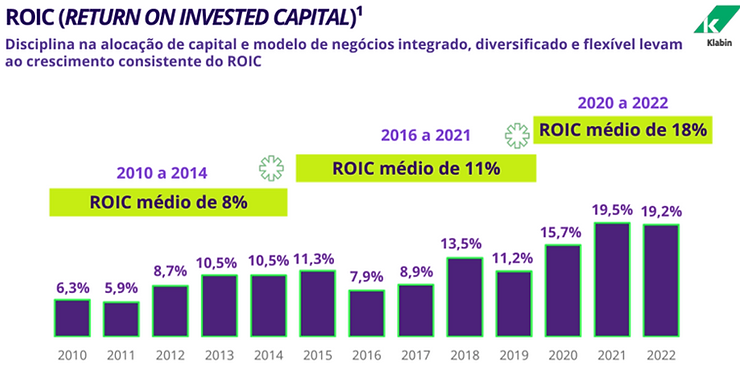

6. O ROIC (retorno sobre o capital investido) da Klabin foi 19% no 4T22 e vem aumentando beneficiado pelo dólar valorizado e pelo preço alto da celulose em 2022.

7. Pagamento de dividendos alto, que pode ficar na casa de 7% como foi em 2022.

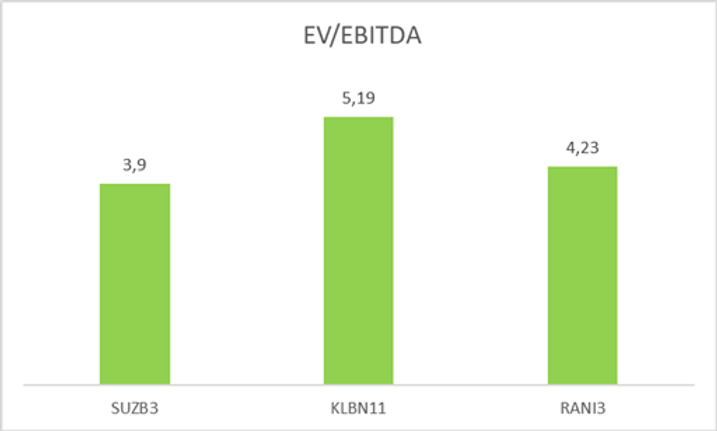

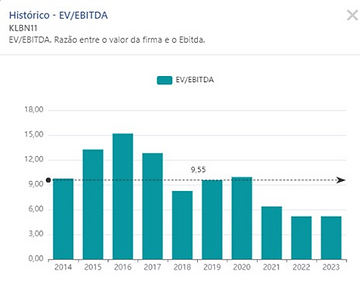

8. A empresa está negociada com desconto sobre seu múltiplo histórico de EV/Ebitda como você pode var no gráfico abaixo:

Mais diversificada que a Suzano

A Klabin produz três tipos de celulose, ao contrário da concorrente Suzano (BVMF:SUZB3) que faz apenas a de eucalipto.

1. Celulose de fibra curta (do eucalipto) é utilizada para fazer papéis frágeis como papel higiênico e guardanapos e para a qual a Klabin vende cerca de 70% da celulose produzida.

2. Celulose fibra longa (do pinus) é resistente e usada para embalagens como papel-cartão.

3. Celulose tipo fluff derivada da fibra longa usada para fraldas.

Muito provavelmente esta diversificação pesa, por exemplo, para ela negociar com prêmio em relação a concorrente Suzano em EV/EBITDA.

Outro ponto para a Suzano negociar com múltiplos menores são os preços da celulose esperados para 2023.

A maior parte da oferta adicional de celulose que vai entrar no mercado em 2023 é de fibra curta.

Por isso, o preço da celulose de fibra curta tende a ficar mais pressionado que o da fibra longa, afetando mais a Suzano que é menos diversificada que a Klabin.

Se você ficou animado com o case, antes, leia os riscos envolvidos, já que nem tudo são flores.

Primeiro, vamos falar de preços da celulose:

Preços da celulose em queda: Risco número 1 do case

A celulose é uma comodity com preços internacionais, como o petróleo, e tem como principal comprador a China.

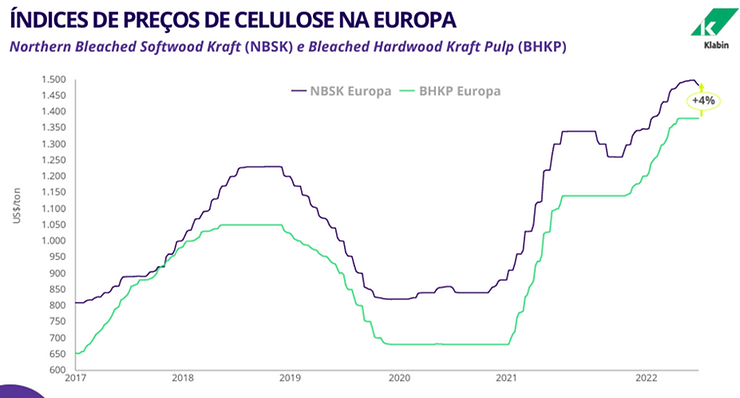

Em 2022 o preço médio da fibra curta muito em relação a 2021, como você pode ver no gráfico.

Dentre os motivos para a alta do preço da celulose em 2022 estão:

-

· A proibição pela Rússia da exportação de madeira, prejudicando a produção de celulose com madeira importada pela Suécia e Finlândia, quinto e sexto maiores produtores no mundo.

-

· Greves em fabricas da finlandesa UPM

-

· Seca paralisando produção da espanhola Ence

-

· Incêndios florestais no Chile prejudicando a produção da Arauco

-

· As paradas das fabricas levaram a baixos estoques globais de celulose.

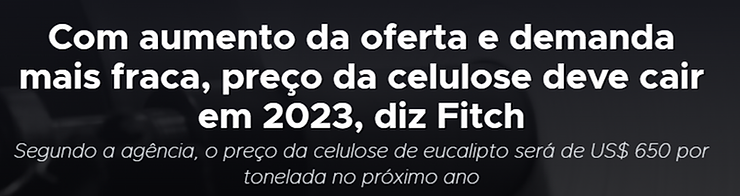

Espera-se forte queda no preço da celulose em 2023

Mais de 3,6 milhões de toneladas de celulose de fibra curta devem entrar no mercado em 2023.

Veja um compilado de projetos novos feito pelo Portal Celulose:

· A UPM Paso de los Toros, nova fábrica de celulose de eucalipto no Uruguai, entrou nas fases finais do projeto e está previsto para o final do primeiro trimestre de 2023. A produção de celulose da nova unidade será exportada por meio do novo terminal portuário especializado em celulose, localizado em Montevidéu.

· O Projeto Mapa, da Arauco no Chile, teve investimento de US$ 2,35 bilhões e deve alcançar capacidade de 2,1 milhões de toneladas anuais em 2023. Em 2022 o grupo chileno também anunciou o projeto Sucuriú com investimento de R$ 15 bilhões.

· O Projeto Cerrado, da Suzano, com investimento de R$ 19 bilhões e produção de 2,55 milhões de toneladas de celulose de eucalipto por ano, deve entrar em operação em 2024.

Com isso, analistas estimam que o preço médio da commodity caia do atual patamar próximo a US$800 para US$650 por tonelada em 2023, ou até menos.

Na China, os preços de fibra curta e fibra longa, atingiram cotação média de US$ 858/t e US$ 919/t no 4T22, respectivamente.

Bom lembrar que em 2020, o preço da celulose encerrou o ciclo de queda em US$ 440/t; em 2021, em US$ 550/t.

A matéria do Brazil Journal fala bastante sobre perspectivas de preço.

Como a inflação de custos de madeiras, frete e químicos pega toda a indústria, pode ser que os preços da celulose estabilizem num patamar maior que os de 2020 e 2021.

Não se sabe em que patamar o preço da celulose vai se estabilizar nem a demanda global com tantas altas de juros e novas capacidades de produção.

Os preços, portanto, são o PRINCIPAL RISCO DO CASE DE INVESTIMENTOS na minha opinião.

Papel e embalagens depende do PIB: Risco número 2 do case

Com a economia brasileira e internacional fraca pela alta de juros, fica difícil ficar otimista tanto na demanda de papel como preço de celulose este ano.

Para o longo prazo, a substituição de embalagens de plástico por papel e papelão deve impulsionar este segmento.

O Ebitda da KLBN é metade em celulose e metade papel, mas o segmento de papel deve crescer para 70% de participação em 2025.

O polêmico projeto Figueira: Risco número 3 do case

Em 2022 a Klabin anunciou um investimento de R$ 1,5 bilhão em uma nova unidade com capacidade de produção de 240 mil toneladas de papelão ondulado em Piracicaba (SP).

A fábrica iniciaria produção no 2S24, aumentando a participação de mercado de 23% da Klabin nesse mercado, que cresceu muito na pandemia, com o varejo online.

Ocorre que dois conselheiros da empresa votaram contra o projeto pelo alto investimento e baixo retorno projetado.

O episódio mostrou um desalinhamento entre os executivos e o Conselho de Administração da Klabin.

Alguns analistas de mercado estimam que seria mais interessante para a empresa comprar um rival, por exemplo.

A aquisição do negócio de papelão ondulado da International Papel (IP), por exemplo, foi mais barato do que este investimento.

Já o CFO da Klabin, diz que a taxa de retorno do projeto é atrativa e acima do custo de capital da Klabin.

4T22 com sinais de fraqueza: Risco número 4

O volume total de produção foi de 1.009 mil toneladas no 4T22 4% menor frente ao 4T21, com a parada de manutenção programada realizada na Unidade de Otacílio Costa prejudicando a produção de papeis.

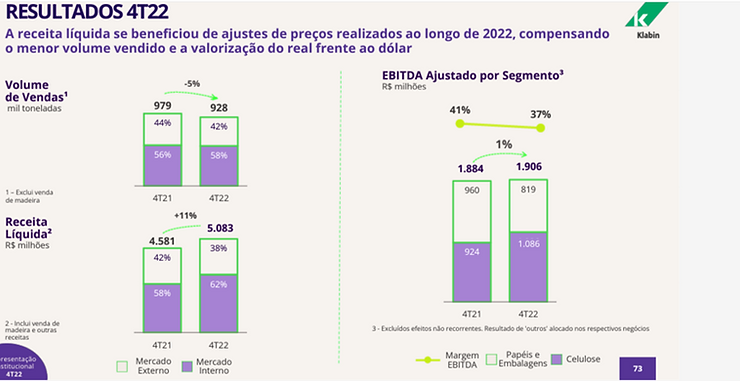

O volume de vendas no 4T22, de 928 mil toneladas, foi 5% menor do que no 4T21.

A receita líquida de R$ 5 bilhões no 4T22 aumentou 11% na comparação com 4T21 com os reajustes de preços ao longo dos trimestres compensando volumes mais fracos.

O Ebitda de R$1,9 bilhão no 4T22, aumentou apenas 1% em relação ao 4T21 e a margem Ebitda ajustada de 37% caiu 4 p.p. frente a do 4T21.

O lucro líquido foi 25% menor no 4T22, em R$ 790 milhões no 4T22.

A parte boa foi a diminuição da alavancagem e o endividamento líquido da empresa ficou em R$21 bilhões, com dívida líquida/Ebitda de 2,7 vezes.

/Os investimentos de R$ 1,6 bilhões no 4T22 foram 37% maiores e a KLBN anunciou dividendos complementares de R$ 0,3135 por unit KLBN11.

Conclusão: Klabin (KLBN11) está interessante diante das quedas?

Klabin parece interessante, com um EV/Ebitda abaixo da média histórica.

Porém, o curto prazo deve ser desafiador pois é esperado que o preço da celulose caia, com entrada em operação de muita capacidade nova de produção este ano + crescimento mundial de Pib fraco pelas altas de juros.

Além disso, o projeto Figueira ficou muito mal visto no mercado com alguns conselheiros e analistas dizendo que o retorno dele não era bom.

Nesse momento de juros altos, talvez o pagamento em dividendos e preservação do capital fosse mais negócio.

Ainda assim, para quem tem visão de longo prazo, Klabin começa a ficar interessante.

Em 2022 a empresa pagou R$ 1,6 bilhão em proventos, um retorno (dividend yield) de 7% aos acionistas e seu CFO disse que a ideia é pagar um valor proporcionalmente semelhante em 2023 mantendo a política de dividendos, de pagar 20% do Ebitda.

Diante de um curto prazo desafiador e de outras alternativas mais interessantes de investimento, eu não vou adicionar as ações da empresa nas carteiras recomendadas e seguirei acompanhando o desenvolvimento dos preços da celulose.