Eu sei. Alguns resultados já passaram e muitos já devem ter lido sobre. Mas algumas coisas precisam ser comentadas. Alguns cases ainda persistem em ficar ali, te chamando a atenção. Fica difícil ignorar e como sempre, é bom dar uma olhada, escrever e aprender mais. Espero que seja o mesmo para vocês!

Introdução

Vou começar comentando a incorporação dos resultados da CS Frotas no de Movida (SA:MOVI3) na parte de gestão e terceirização de frotas. Para quem não sabe, houve uma reorganização societária, onde a companhia Movida incorporou a CS Frotas, em um movimento já esperado pelo mercado.

A CS Frotas é o sexto maior player de aluguel de frotas do Brasil (com cerca de 17 mil veículos) e concentra as operações de aluguel de frotas de veículos leves da Simpar (SA:SIMH3) para clientes do setor público e empresas de economia mista.

Isso adiciona um bom volume de veículos a base da movida (total hoje de 168 mil carros em frota total – um crescimento de 55% em relação ao 3T20) e abre portas para contratos que antes ela não explorava.

Além disso, acabou virando o segundo maior player de frotas do país e agora acessa um mercado pouco penetrado e ainda fragmentado na gestão de frotas públicas (esse mercado tem um potencial de cerca de 600 mil veículos).

Destaques

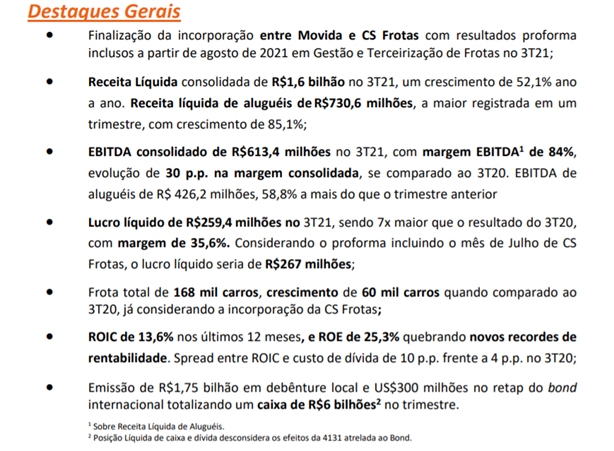

Fonte: Movida Release 3T21

No geral, o resultado foi muito bom. Receita líquida de R$1,6 bilhão, aumento de 52,1% YoY, sendo que a receita de aluguéis, foi a maior registrada no trimestre e cresceu 85%. Olhando para os segmentos, o RAC (rent a car) registrou um ticket médio de R$96 no 3T21, um crescimento de 37% YoY.

A frota total do período neste segmento foi 79.888 carros, com crescimento de cerca de 12 mil carros, e os gastos se mantiveram em linha graças à eficiência da operação e à diluição, que culminou em uma expansão de 8,2 p.p. na margem EBITDA que totalizou 52,6% no trimestre.

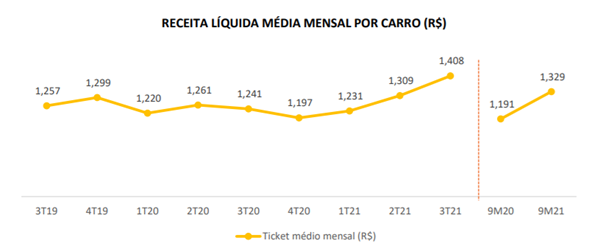

Isso reforça o mix mais premium da frota e a disciplina de precificação da companhia. Agora, o segmente de GTF (Frotas), teve uma receita média mensal por carro de +13,4% frente ao ano anterior.

Fonte: Movida Release 3T21

É importante salientar que a companhia segue com um backlog de carros a serem implantados acima de 10 mil carros, com renovação da posição em relação ao trimestre anterior e ainda demonstrando um crescimento contratado para os próximos trimestres.

O produto Movida 0km ajudou a impulsionar o segmento, com um total de 6,3 milhões de diárias (já contando com a incorporação da CS Frotas, que expandiu o share da empresa para mais de 50% do segmento de GTF).

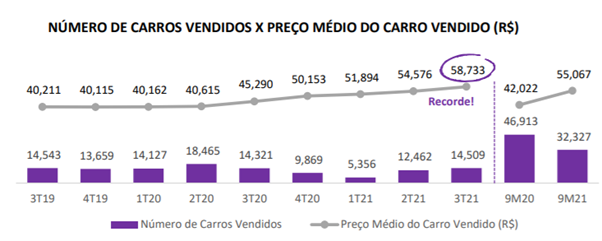

Já em seminovos, houve um novo recorde de ticket médio R$58,7 mil, evolução de 29,6% no ano contra ano, com margem EBITDA de 22% e um volume de aproximadamente 14,5 mil carros vendidos no 3T21.

A operação de seminovos demonstra em mais um trimestre seu amadurecimento, com participação do varejo em cerca de 50% e com a abertura de oito lojas no último ano e redução nas despesas comerciais e administrativas para cerca de 5% de vendas.

Só no 3T21, foram vendidos 14,5 mil carros no trimestre, com ticket médio de R$58.733. O aumento no número de carros vendidos em relação ao 3T20 e ao 2T21 ocorreu em decorrência de mais carros recebidos para renovação de frota.

Fonte: Movida Release 3T21

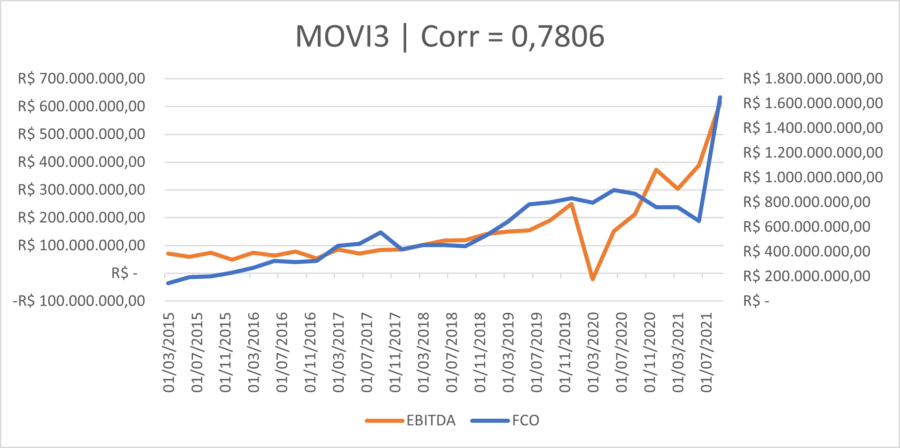

Quando combinada à disciplina e diluição de custos e despesas, chegamos a um EBITDA que evoluiu 187,8% alcançando R$613,4 milhões em relação ao mesmo período anterior. Um ponto interessante do EBITDA da companhia, é que ele tem uma correlação boa com o FCO, o que permite usá-lo como base também para o que seria o “fluxo de caixa operacional” da companhia. Como pode-se ver no gráfico abaixo:

Fonte: Economatica

É possível perceber que mesmo em um cenário global onde as montadoras estão em menor produção e que tudo indica (em tese) que a normalização deve-se acontecer no final de 2022, a companhia tem conseguido entregar um resultado crescente devido a adequação do ticket médio neste momento.

Vale ressaltar que, pela primeira vez, a frota de GTF é maior do que a frota de RAC, o que trará mais estabilidade aos resultados da companhia. Além disso, agora o GTF é cerca de 18% da receita total, maior que os 12% em relação ao mesmo período anterior.

O segmento de seminovos continua como a líder na receita líquida total, representando 54%. Seguindo com RAC que representou 28% da receita líquido total do trimestre.

Mas voltando ao resultado. Dado a boa gestão da companhia, o Lucro Líquido encerrou em R$259,4 milhões, apresentando crescimento de R$222,2 milhões na comparação com o 3T20, em função principalmente: i) da estratégia adotada pela Companhia durante a pandemia de expandir e renovar sua frota; ii) da incorporação com a CS Frotas, gerando sinergias operacionais no segmento do GTF; iii) do crescimento do Movida Zero Km, também no GTF, diluindo custos e elevando as margens no curto prazo; e iv) das melhorias operacionais.

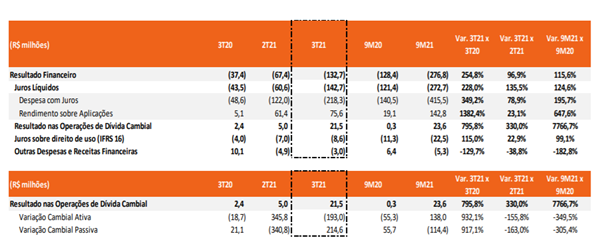

Mas o fato é que o Lucro Líquido poderia ter sido melhor, se não fosse o aumento do pagamento de juros. Esse é um que vale ficar de olho, a companhia deve (ou deveria) começar a se mexer para tentar melhorar um pouco o custo da dívida. Uma vez que, o resultado financeiro ficou pressionado pelo aumento da Selic e pelo aumento da dívida em R$3,3 bilhões.

Como é possível ver na tabela, a despesas de juros saltou em relação ao 3T20, tendo praticamente dobrado em relação aos 9M20. Rendimento em aplicações também aumentou de forma considerável, mas isso de deve as disponibilidades aplicadas no período (hoje o caixa é pouco mais de 5x o que era no 3T20).

Mas apesar de estar pagando mais juros (e sim, temos que ficar de olho nisso, dado o cenário de aumento de taxa de juros), a companhia possui um horizonte de pagamento bem confortável.

Sendo que a maior parte está no longo prazo para 2027 em diante. Até 2026, dada a geração de caixa e as suas disponibilidades, não vejo dificuldade na questão de honrar a dívida. Aliás, a dívida líquida/EBITDA LTM está em 2,9x, um patamar ainda “ok”.

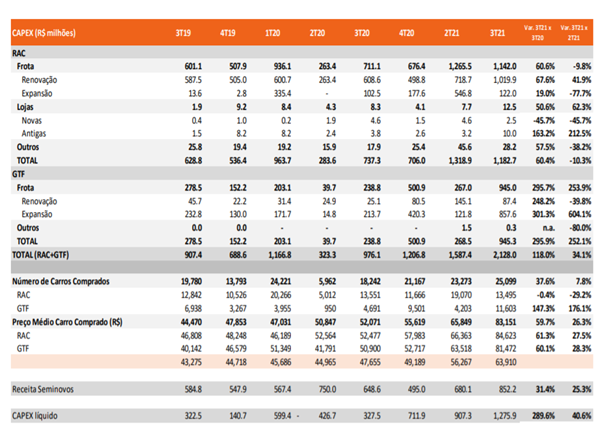

Por fim, a empresa continua crescendo, o que é bom e é o que se espera. Observem a imagem abaixo:

Fonte: Movida Release 3T21

O CAPEX líquido no trimestre foi de R$1,3 bilhão, que mostra uma retomada de crescimento, ainda que mais lenta que o esperado em função das montadoras. O crescimento de frota, aliado a manutenção das taxas de ocupação em RAC e crescimento do GTF, é resultado da estratégia flexível adotada pela empresa desde o início da pandemia.

O que me deixou mais otimista com eles também, foi o fato do saldo imobilizado residual de veículo no 3T21, ter finalizado em R$9,4 bilhões. No mesmo período, o valor de mercado (tabela FIPE) foi na média 27,6% maior que o valor contábil residual, gerando um ganho potencial na venda dos ativos. Se aplicada a valorização média na base total de ativos, há um ganho futuro de R$2,6 bilhões (R$9,4 bi x 1+27%).

Esse ganho é fruto de um movimento estrutural de preços no mercado e protege a companhia contra possíveis aumentos futuros de juros, e representa uma cobertura de 8,3x as despesas financeiras líquidas totais dos últimos 12 meses.

Conclusão e Valuation

Vamos ao que interessa para muita gente. Primeiramente, estamos falando hoje de uma companhia que é a segunda maior em frotas do país e que a tempos vem apresentando uma melhora operacional e uma entrega de resultados.

Essa incorporação da CS Frotas coloca ela em outro patamar e abre novas portas para a companhia continuar crescendo. Além disso, olhando para o curto/médio prazo, a empresa deve continuar se beneficiando da crise de semicondutores e das pressões nas cadeias de suprimentos.

Tais efeitos que “talvez” cheguem a um fim no final de 2022. Mesmo em um cenário de maior inflação e até maior depreciação, ainda enxergo que a companhia consiga vender 60k de veículos em 2022 e apesar de estar pagando mais juros, a rentabilidade continuou crescendo.

O ROIC LTM chegou em 13,6% (níveis recordes para a companhia) e abriu um spread de 10p.p. em relação ao custo de dívida (que está em 3,9%). Detalhe que o ROE LTM totalizou 25,3%.

Por fim, um múltiplo que eu considero atrativo, negociando a 5,6x EV/EBITDA para 2022 e 7x lucros. Um desconto de ~50% em relação a média história do setor. Logo, levando em consideração tudo que foi dito, eu acho que seria fair a companhia negociar na faixa de R$28-30.