Calendário Econômico: Fiscal, contas externas do Brasil, inflação nos EUA e Nvidia

A conversa a respeito da tributação sobre grandes fortunas cercou as rodinhas de papo no mercado financeiro neste mês de agosto, seja nas mesas de análise, podcasts ou mesmo naquela matada de tempo do cafezinho. E o mantra de que milionários e bilionários arcariam com um imposto direto trouxe defensores e detratores fervorosos. Mas essa fofoca não veio completa...

Bom, o governo opta por maiores gastos e deve compensá-lo com maior arrecadação, já que a expectativa é de déficit nominal de quase 7,5% do PIB para 2023. Acho que nisso podemos concordar por enquanto. Só que pouca gente sabe, com certeza, tudo o que está sendo proposto e mais o que já está em vias de aprovação, que envolve o mercado. Por isso, precisamos de mais resenha.

Pode ter certeza de que o imposto sobre grandes fortunas é só um (e talvez o menos impactante) dos instrumentos que serão usados para o aumento de arrecadação junto a investidores pessoas físicas.

Imposto sobre grandes fortunas

Vamos começar com ele, obviamente. Já cabe à União a possibilidade de instituir impostos sobre grandes fortunas, desde que se crie uma lei complementar, de acordo com a Constituição em seu artigo 153. E há uma chuva de projetos nessa direção, como o PLC 101/2021 (um dos mais famosos), que propõe cobrança do imposto de forma progressiva e de uma única vez aqueles com patrimônio superior a R$ 4,67 milhões.

O PLC 101/2021 aplicaria alíquotas progressivas de 0,5% a 5%, incluindo a alíquota máxima para patrimônios superiores a R$ 30 milhões, mirando contribuintes pessoas físicas residentes no Brasil ou no exterior.

Já o governo atual opta por uma contribuição a ser inserida na PEC 233/08, a chamada Contribuição Social Anual sobre grandes Fortunas. Os valores seriam definidos com base no limite de isenção do Imposto de Renda, com três faixas: 0,5%, 0,75% e 1%. O objetivo aqui seria atingir 10 mil famílias com patrimônio próximo a R$ 11 milhões, arrecadando cerca de R$ 5 bilhões anuais.

A fuga de capitais fez com que França (caso mais famoso), Alemanha, Itália, Dinamarca, Suécia, dentre muitos outros, abandonassem esse modelo de tributação. Dos 38 membros da OCDE, apenas Suíça, Espanha e Noruega continuam a taxar grandes fortunas. Já a Argentina e o Uruguai ainda optam pelo modelo aqui no Sul.

Foi esse o mote da discussão nas últimas semanas. As evidências apontam, principalmente pelo que foi visto aqui na Argentina, que esse imposto não é efetivo no longo prazo e está longe de ser o bastião da justiça social.

Fundos Exclusivos

Fundo Exclusivo é o nome técnico do que vem sendo chamado o fundo de super-ricos, o que não é verdade. Trata-se de uma das ferramentas de planejamento fiscal mais utilizadas, e ninguém precisa ser dono de time de futebol da Arábia para constituí-lo.

Sua mecânica é interessante, já que são fundos de investimento constituídos para apenas um cotista (investidor qualificado). Podem ser abertos ou fechados (com resgate de cotas apenas no vencimento).

E por que toda a conversa a respeito dos fundos exclusivos? Há uma explicação: esse tipo de fundo fechado ficou livre do come-cotas em 2004, no primeiro mandato do Presidente Lula. Isso significa que, sobre ele, quando fechado, não há a pré-tributação que ocorre em maio e novembro, como nos fundos de renda fixa, por exemplo, que pode chegar a 20% do rendimento entre os períodos.

A constituição e manutenção desse fundo são realmente mais caras, já que um CNPJ deve ser constituído e a carteira de ativos deve ser gerida por profissionais. Por isso, são indicados para aportes acima de R$ 10 milhões. Sua principal vantagem (além de se livrar do come-cotas) é que não há recolhimento de imposto de renda no lucro das operações, ou seja, se o fundo comprar ações por R$ 100,00 e vendê-las por R$ 500,00, não há o recolhimento de tributos. Apenas no resgate final das cotas é que o cotista arca com o imposto de renda.

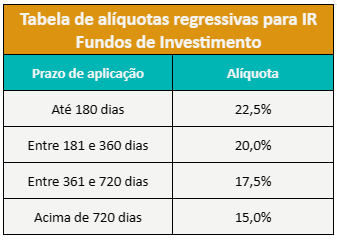

As propostas que constam na MP 1.184/2023 e PL 4.173/2023 preveem a pré-tributação de 15% para fundos de longo prazo (prazo médio de vencimento dos títulos superior a 365 dias) e de 20% para fundos de curto prazo, com o investidor pagando a diferença em relação à tabela regressiva apenas no resgate.

Pouco mais de 2,5 mil brasileiros donos desses fundos entregariam algo próximo de R$ 24 bilhões ao governo por ano, tornando-o mais efetivo que o imposto sobre grandes fortunas.

FIDCs (Fundos de Investimento em Direitos Creditórios)

Desse pouca gente vem falando, mas o efeito para fontes de financiamento às empresas pode ser muito afetado.

Os FIDCs são fundos que adquirem recebíveis de empresas (direitos creditórios) com desconto. Entre esses recebíveis estão duplicatas, cheques, cartão, precatórios, dentre outros.

O governo também pretende inserir o come-cotas sobre esse tipo de fundo. O problema aqui é que os FIDCs são de estruturação mais complexa e com menor liquidez em geral. Há um grande temor de que esse instrumento perca a sua atração como veículo de antecipação de receitas das companhias.

Ainda não há expectativas concretas sobre a geração de receitas dessa taxação.

Dividendos e Juros sobre o Capital Próprio

Há quase que um consenso no mercado financeiro de que a alíquota de imposto de renda a ser cobrada sobre os dividendos distribuídos pelas SAs seja de 15%. Para equalizar a situação das empresas, o IRPJ seria reduzido de 15% para 8%.

Já em 2021, quando o ministro Paulo Guedes ventilou essa possibilidade, havia uma previsão de arrecadação próxima a R$ 40 bilhões anuais. Aqui o caldo engrossa bastante. O que ainda não se sabe exatamente é sobre quais empresas essa taxação recairá e qual será a verdadeira base de cálculo. Por exemplo, empresas de capital fechado também serão tributadas? Todas? A partir de qual lucro?

O Brasil é um dos poucos mercados do mundo em que os dividendos não são tributados na última ponta. Mesmo sem falar do fôlego arrecadatório que essa taxação traria, o debate sempre foi intenso. E aí vamos em duas direções:

1ª (defensores): causa um verdadeiro furor em muitos setores da sociedade o fato de que o maior investidor pessoa física do mercado brasileiro recebeu, em 2022, mais de R$ 1 milhão em dividendos por dia, limpinhos de imposto de renda, enquanto um trabalhador com salário bruto pouco superior a R$ 2 mil mensais já entra na primeira faixa de desconto do imposto. Mais que isso, uma faixa da Participação de Lucros e Resultados desse mesmo trabalhador também é tributável;

2ª (detratores): outra parte da sociedade acredita que a tributação sobre os dividendos pode espremer ainda mais um mercado de capitais que ainda é considerado anão em relação a outras grandes economias. Isso se explica pela elevadíssima taxa livre de risco praticada no Brasil e balizada pelos títulos públicos, que faz com que os modelos de precificação de ativos não tenham qualquer validação. Noves fora, a remuneração para ativos de risco no Brasil é pequena e um dos apelos em direção à renda variável ainda seria a isenção do IR sobre os dividendos.

Por fim temos a quase certeza, também, de que os Juros sobre o Capital próprio estão com os meses contados, pelo menos como ferramenta de benefício fiscal. Atualmente, as empresas podem remunerar os seus acionistas tratando esse tipo de provento como despesa, o que reduz a base de cálculo para o imposto de renda.

Com isso, a empresa economizava com tributos, mas o investidor arcava com o pagamento de 15% de imposto de renda. Com o fim desse fim desse dispositivo, a expectativa é de que mais de R$ 10,5 milhões por anos entrariam, limpinhos, nos cofres do governo.

Foi por pouco para os FIIs e Fiagros

Os FIIs (Fundos de Investimento Imobiliário) e os Fiagro (Fundos de Investimento nas Cadeias Produtivas Agroindustriais) não foram pegos desta vez, pelo menos no que se refere à isenção dos seus rendimentos. Mas, para que continuem isentos, será necessário que comportem, no mínimo, 500 cotistas (atualmente eram necessários apenas 50), além das condições que vigoravam anteriormente.

Aqui, o lobby do setor imobiliário foi grande, o que ajudou a livrar os Fundos Imobiliários e, na esteira, também os Fiagro.

Resultado...

Se a previsão para 2023 é de um rombo primário de R$ 145 bilhões (1,4% do PIB), já podemos somar quase R$ 80 bilhões em receitas. E olha que nem falamos de trustes, offshore, da possibilidade da atualização da base de cálculo do IPTU pelas prefeituras e da progressividade do ITCMD (Imposto de Transmissão Causa Mortis e Doação).

Efeitos no longo prazo? Difícil de mensurar. Quem tem muito dinheiro também tem acesso a uma rede interessante de instrumentos de planejamento tributário que ainda permitirão a elisão fiscal. Mas, na pior das hipóteses, por que não dar aquela espiada no que os Emirados Árabes e Luxemburgo têm a oferecer?

No restante de toda a reforma, chegou a hora de saber, de verdade, o que a Curva de Laffer tem a nos oferecer.