Selecionada por nossa IA preditiva, esta elétrica já dispara +15% em 2 meses

Não é nenhuma novidade dizer que o crescimento económico em 2024 deverá ser lento. A opinião consensual entre os contribuidores das previsões económicas da Bloomberg é que a economia global crescerá menos do que cresceu em 2023 – cerca de 2,7% estão previstos para 2024, em comparação com cerca de 2,9% em 2023.1 À primeira vista, Isso pode parecer imaterial. , mas tenha em mente que estes são reais (valores ajustados pela inflação), portanto, com a queda da inflação, o crescimento nominal será mais fraco. O segundo ponto a salientar é que se espera que os mercados emergentes façam grande parte do trabalho pesado: espera-se que os EUA e a zona euro, em conjunto, cresçam cerca de 1% em termos reais.

Crescimento moderado

Para obrigações empresariais de alto rendimento, o crescimento econômico lento está a um mundo de distância da ausência de crescimento económico. Deveria ser suficiente para permitir que a maioria das empresas com classificação de rendimento elevado continuassem a cumprir as suas obrigações de dívida. Os fundamentos empresariais parecem razoavelmente robustos nesta fase final do ciclo económico e uma recessão bem sinalizada significa que as empresas tiveram mais tempo para se prepararem. Na verdade, as expectativas para a economia europeia já são baixas, o que poderá oferecer margem para surpresas positivas, embora ainda pensemos que o mercado tem capacidade para ficar chocado com quaisquer dados fracos provenientes dos EUA.

Estamos conscientes de que o impacto desfasado do aperto monetário poderá ser sentido em 2024. Embora esperemos que os bancos centrais dos EUA e da Europa reduzam as taxas de juros nos próximos 12 meses, as empresas que necessitam de realizar refinanciamentos ainda enfrentam um salto no financiamento. custos, tendo em conta o nível baixo das taxas nos anos anteriores.

O impacto cumulativo disto poderá reduzir os lucros e encorajar as empresas a cortar custos. Dado que os mutuários de elevado rendimento tendem a ser mais fortemente representados por pequenas e médias empresas, bem como pelos sectores mais cíclicos, o crescimento mais lento será normalmente sentido de forma mais acentuada do que entre os mutuários com notação de investimento.

Espalhe o movimento

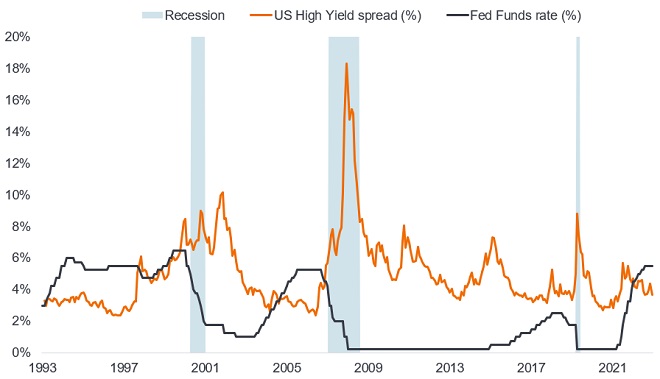

Ao discutir a classe de ativos de alto rendimento, os comentadores falam muitas vezes sobre incumprimentos e, embora uma empresa que não cumpra as suas obrigações seja claramente indesejável, uma consideração mais ampla são os movimentos nos spreads (o rendimento adicional que uma obrigação de alto rendimento paga sobre uma obrigação governamental de valor semelhante). maturidade).

Juntamente com fatores empresariais individuais, os spreads das obrigações de elevado rendimento são fortemente influenciados pelo sentimento. No final de 2023, as expectativas de um cenário de aterragem suave concretizaram-se. Para que os spreads se contraiam (diminuam), é necessário que a inflação se comporte melhor e que as economias cresçam moderadamente. Isto aconteceu em meados da década de 1990, depois de o Fed ter aliviado as taxas, por isso não descartamos esta possibilidade. Contudo, qualquer evidência de recessão nos EUA e os spreads poderão aumentar (mais), potencialmente desfazendo qualquer efeito positivo do corte das taxas pelos bancos centrais.

Figura 1: As preocupações com a recessão precisam diminuir para que os spreads se contraiam ainda mais

Fonte: Bloomberg, Bloomberg US Corporate High Yield OAS (spread ajustado por opção sobre o governo), Federal Reserve Fed Fund Target Rate dos EUA (limite superior), períodos de recessão conforme National Bureau of Economic Research, 31 de dezembro de 1993 a 30 de novembro de 2023. Passado o desempenho não prevê retornos futuros.

A descompressão (aumento do spread à medida que você desce no espectro de crédito em resposta a notícias negativas) tem ocorrido principalmente entre títulos com classificação CCC de classificação mais baixa (principalmente na Europa), com spreads em títulos com classificação BB (BVMF:BBAS3) e B diminuindo ativamente em 2023. Há lógica nisso – As obrigações com notação CCC são mais vulneráveis ao incumprimento, enquanto BB e B estão em melhor posição para lidar com uma economia lenta – mas pensamos que o mercado pode estar um pouco complacente, dados os riscos potenciais no horizonte. O muro de maturidade (empresas que necessitam de refinanciar nos próximos anos) tem vindo a crescer, pelo que existe potencial para volatilidade à medida que a janela para adiar o refinanciamento diminui.

As nossas expectativas para os incumprimentos em 2024 são de que, fora de uma recessão acentuada, estes serão mais elevados, mas mais como um patamar do que como um pico. Este ciclo de inadimplência mais prolongado empurra o ônus para a seleção de títulos por mais tempo. Na Europa, a menor proporção de obrigações com notação CCC naquela região significa que a taxa de incumprimento deverá permanecer inferior à dos EUA.

Encontrando uma base firme

Na nossa opinião, uma perspectiva de crescimento potencialmente instável no próximo ano defende uma abordagem de investimento ágil. O risco de alargamento dos spreads representa um problema maior para sectores mais cíclicos, pelo que a nossa preferência recai sobre sectores com fluxos de caixa mais previsíveis, como os cuidados de saúde. Somos seletivos em termos de sectores voltados para o consumidor, mas vemos oportunidades nos retalhistas de produtos alimentares, dadas as suas receitas mais fiáveis e a diminuição emergente da inflação de custos. Acreditamos que certas áreas de lazer continuam a oferecer perspectivas atraentes, desde que o mercado de trabalho permaneça resiliente. Na nossa opinião, o sector das telecomunicações enfrenta alguns desafios estruturais, uma vez que esta indústria madura apresenta elevados níveis de dívida, mas precisa de satisfazer alguns requisitos significativos de despesas de capital.

A atração direcional

Os rendimentos das obrigações foram ajustados para cima em resposta à inflação e às taxas de juro mais elevadas, mas esse ajustamento está, na nossa opinião, feito. Os bancos centrais têm sido bem sucedidos na sua guerra contra a inflação, pelo que os cortes nas taxas devem ser um dado adquirido, embora o momento dos cortes seja outra fonte de volatilidade. Estamos conscientes de que os rendimentos médios das obrigações de alto rendimento de 7,1% na Europa e de 8,5% nos EUA proporcionam um rendimento atraente e uma potencial almofada contra acidentes. De fato, uma descida de 1% no rendimento de uma obrigação com rendimento de 8,5% tem o potencial de proporcionar retornos totais baixos de dois dígitos ao longo de um período de 12 meses, desde que a obrigação não entre em incumprimento. Portanto, há muito a se jogar caso uma aterrissagem suave se concretize.

Durante grande parte de 2022 e 2023, os dados de fluxo de fundos para a classe de ativos de alto rendimento foram dominados por saídas. Em 4 de novembro de 2023, assistiu-se a uma melhoria no sentimento, à medida que os investidores perseguiam o rendimento e o cenário de aterragem suave ganhava credibilidade. Com os mercados a terem sido negativos em relação a esta classe de ativos nos últimos dois anos, uma série de fluxos positivos poderia ser favorável no curto prazo.

Em resumo, portanto, as perspectivas para obrigações de elevado rendimento continuam dependentes da evolução dos dados económicos. Acreditamos que a seleção de títulos será cada vez mais importante num período em que é provável que os incumprimentos aumentem e o efeito desfasado do aperto da política possa ser mais agudo. Poderá ocorrer um cabo de guerra entre spreads e taxas. A inflação contida e as economias lentas deverão permitir que os bancos centrais reduzam as taxas e que os rendimentos das obrigações governamentais caiam. Embora isto possa ajudar a reduzir os rendimentos das obrigações de alto rendimento, prevemos que o impacto desfasado do aperto monetário causará o susto ocasional do crescimento. Ao longo de 2023, experimentámos várias reversões no sentimento e prevemos mais do mesmo em 2024, uma vez que surtos de otimismo e pessimismo em torno do crescimento económico provocam volatilidade nos spreads. Será um ano de vigilância, mas a volatilidade deverá apresentar oportunidades.