Ibovespa recua com bancos entre maiores pressões; Raízen é destaque negativo

Essa é a primeira parte do texto. A segunda parte será publicada amanhã!

Com 12 anos de idade, eu já gostava de ouvir "Viagem ao Centro da Terra", rock sinfônico do Rick Wakeman. Mas foi aos 13 anos que me apaixonei por música. Um primo me apresentou alguns gigantes do rock europeu: Yes, Genesis, EL&P, Triumvirat e Queen. A música catalisaria todas as transformações físicas, hormonais e sociais da minha adolescência. Passava horas ouvindo meus primeiros quatro discos: "Selling England By The Pound", "A Trick Of The Tail" (ambos do Genesis, com e sem Peter Gabriel), "A Night At The Opera" e "A Day At The Races" (obras primas do Queen, ainda cabeludos e roqueiros, antes da derrocada pop). Como o mergulho do Obelix na poção do druida, seus efeitos seriam permanentes em mim. A curiosidade pelas músicas fez meu inglês avançar rapidamente. Em "White Man", composição do guitarrista Brian May, um verso já me chamava a atenção: "A man who learned how to teach, then forgot how to learn". Homem que aprendeu a ensinar, depois se esqueceu de aprender. Era papo sério!

Sem dúvida, aprender é prioridade maior que ensinar. Ganhamos mais ouvindo, lendo com atenção e refletindo, de modo crítico e independente, do que nos armando em entendidos. Por maior que seja nossa experiência prática e conhecimento teórico, nossa percepção pessoal do mercado será sempre subjetiva e incompleta. Se, esporadicamente, publico minhas análises e opiniões, não é na pretensão de ensinar ou convencer qualquer um de minhas ideias. Mas, quando o burburinho na mídia e nas bocas sugere algo diferente do que eu enxergo, fico mais tentado a organizar meus próprios pensamentos por escrito.

Quem já lê meus artigos há algum tempo deve ter reparado que, para formar minhas expectativas sobre o mercado de ações brasileiro, sempre faço uma ponderação maior da economia americana ou mundial. Focar muito em política e economia doméstica nunca me trouxe bons resultados. Nossa economia, moeda, bolsa e liquidez financeira são bem mais dependentes daquilo que ocorre lá fora, do que gostaríamos de admitir.

Desde maio deste ano, o que mais ouvimos e lemos, no Brasil e no mundo, são os receios de maior inflação mundial. Aumento do custo de vida! Gente graúda vem alertando para isto. Afinal, estamos pagando preços mais altos em 2021.

É bom salientar que a inflação que nos preocupa não é aquela temporariamente mais alta, de certos produtos ou setores, sem significativa contaminação sustentável. Problemática é a inflação persistente e generalizada, desvalorizando a moeda, ano após ano.

Como já comentei no artigo "O Rock 'n' Roll no Mercado", identificar tendências de inflação, desinflação, deflação ou reflação é muito interessante. Infelizmente, muita gente investindo em ações (renda variável) não está suficientemente atenta a isso. Mas é bem mais óbvio para quem investe nos títulos pré-fixados da renda fixa. Nos EUA, são menos comuns os títulos indexados à inflação, TIPS, ou Treasury Inflation-Protected Securities (como nossas NTNBs do Tesouro Direto, ou Tesouro IPCA+). Lá fora, talvez nem exista algo 100% pós-fixado, como o nosso Tesouro SELIC. A questão é que o mercado de ações é influenciado pelos juros da renda fixa. Como já disse em "O Lobo Bobo na Curva de Juros", os juros no mercado secundário de dívida pública são mais relevantes que os deliberados pelo banco central.

Diante da importância das expectativas de preços na economia, é importante fazermos uma retrospectiva. Desde 2008, muitos governos e bancos centrais vêm tentando evitar uma recessão econômica. Quando a ameaça de recessão é significativa, empreendedores, investidores e consumidores adotam maior cautela. Ou seja, acontecem menos empreendimentos, investimentos e consumo. Isso potencializa a recessão econômica, num círculo vicioso. Se diminuem o consumo e os negócios, os preços ficam pressionados para baixo, acompanhando a queda da demanda. Numa situação mais séria, de deflação, mesmo o consumidor com dinheiro prefere adiar sua compra, para pagar menos mais tarde. Isto é terrível para os governos, que se financiam através de impostos. Impostos são cobrados cada vez que o dinheiro muda de mãos. Se menos dinheiro trocar de mãos, menos impostos serão recolhidos para sustentar os gastos do governo. Um pesadelo para os políticos.

Desinflação é uma desaceleração da inflação. Preços ainda sobem, mas menos rapidamente que antes. Deflação já é diferente, pois implica na queda dos preços de bens e serviços. Na deflação, o dinheiro ganha poder aquisitivo, valorizando-se mesmo guardado debaixo do colchão. Além de ser desastrosa para a receita dos governos, deflação é ruim também para os bancos. Ela diminui o interesse da população pelo consumo financiado, via crédito bancário, e faz desnecessária a alocação do dinheiro em investimentos que corrijam seu poder aquisitivo.

Alguns dados importantes sobre inflação persistente e generalizada:

- O dinheiro circula mais, como se fosse uma batata quente, que ninguém quer segurar.

- Dinheiro parado perde valor, assim a população se apressa em trocá-lo por alimentos, produtos, serviços e qualquer patrimônio tangível.

- Quem tiver o dinheiro na mão primeiro será privilegiado com maior poder aquisitivo. Quem pegar o dinheiro por último terá menor poder aquisitivo.

- A população humilde é a mais prejudicada, pois sua renda vai quase toda para pagar gastos básicos inevitáveis, como moradia, alimentos e transporte.

- Os mais abastados podem converter dinheiro em imóveis, que lhes rendam aluguéis, ou aplicá-lo em investimentos que promovam correção monetária.

- A inflação diminui o valor real das dívidas, pois os juros e o valor principal delas estão denominados no valor nominal da moeda, que se desvaloriza a cada dia.

- Aumenta a procura popular por bancos que financiem o consumo e aquisição de imóveis, ou ofereçam aplicações que acompanhem ou superem a inflação.

- A dívida pública acumulada no passado diminui relativamente ao Produto Interno Bruto (PIB), mais recente e já inflacionado pela perda de poder aquisitivo da moeda.

- No mercado internacional, a desvalorização da moeda local tende a deixar os produtos nacionais mais baratos, aumentando sua competitividade nas exportações.

- Impostos sobre ganhos de capital incidem sobre a diferença entre valores nominais de aquisição e alienação, gerando mais impostos, independente do lucro real (sempre menor, devido à inflação).

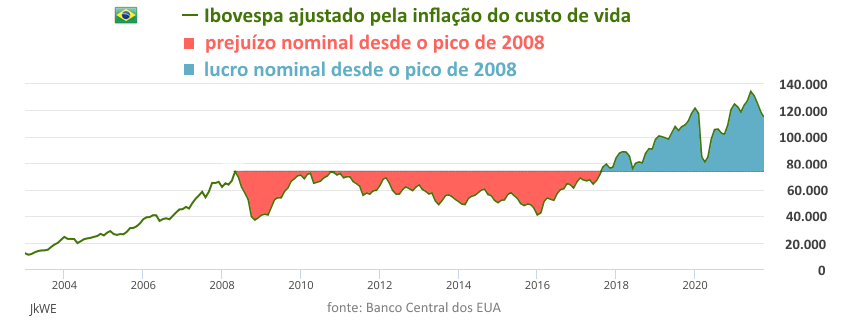

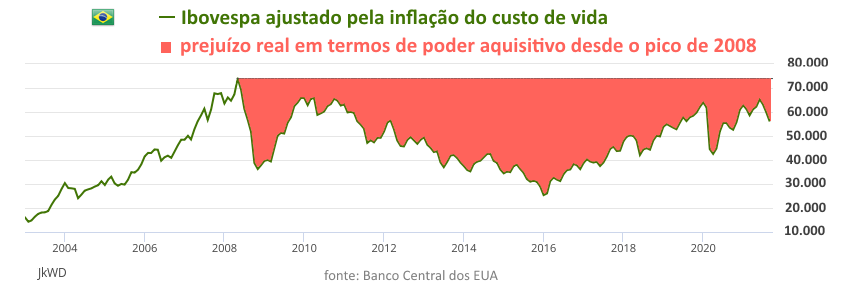

Este último item vale a pena ilustrar para os menos atentos. Suponha que alguém tivesse comprado a carteira de ações do Ibovespa no auge do mercado, em 2008, e quisesse vendê-la hoje. Em termos nominais, haveria um lucro. O imposto é de 15% sobre a diferença entre o valor de aquisição, lá em 2008, e o valor da atual alienação.

Porém, um lucro de verdade só acontece quando houver aumento no poder aquisitivo do investidor. Se ajustarmos os valores de aquisição e alienação pela inflação do custo de vida, veremos que o tal lucro nominal foi, em termos reais, um prejuízo no poder aquisitivo do investidor. Apesar deste prejuízo real no poder aquisitivo, o investidor ainda estará obrigado a pagar ao governo 15% da diferença entre os valores nominais de compra e venda. Ou seja, a Receita Federal, ao cobrar impostos sobre lucros nominais, dá de ombros para sua perda de poder aquisitivo e aumenta seu prejuízo real.

O tal lucro, para o cidadão, foi apenas ilusório. Quem lucrou mesmo foi o governo, ao cobrar-lhe imposto.

A inflação, desde que não seja extorsiva a ponto de derrubar a economia, aumenta a receita do governo. Além de diminuir o valor real da dívida pública acumulada. Inflação é como se fosse uma injusta tributação suplementar, que a maior parte da população sequer reconhece como impostos mais polpudos para o governo. Ela tira dinheiro da população e o transfere para o governo.

Para os bancos, a inflação proporciona maiores spreads de juros (aquela diferença entre os juros pagos ao banco e os juros pagos pelo banco). A inflação também estimula a procura por serviços bancários, aumentando os lucros e a importância destas instituições financeiras.

Já a deflação diminui a receita dos impostos. Além de aumentar o valor real da dívida já acumulada pelo governo. É importante compreender que a deflação aumenta quaisquer dívidas acumuladas. Mas ela valoriza o dinheiro dos poupadores, elevando seu poder aquisitivo. Frustrante para o governo, pois a receita federal não pode morder impostos deste ganho real (não nominal) do poupador. Já foquei este assunto num texto de 2012: "Dólar, QE, Inflação e Deflação".

Deflação também diminui os spreads dos bancos e a demanda pelos serviços bancários, prejudicando a vida destas instituições financeiras.

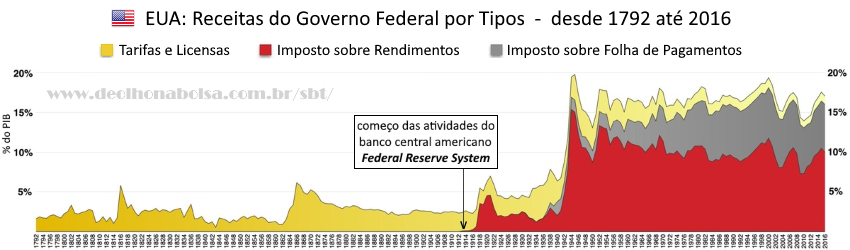

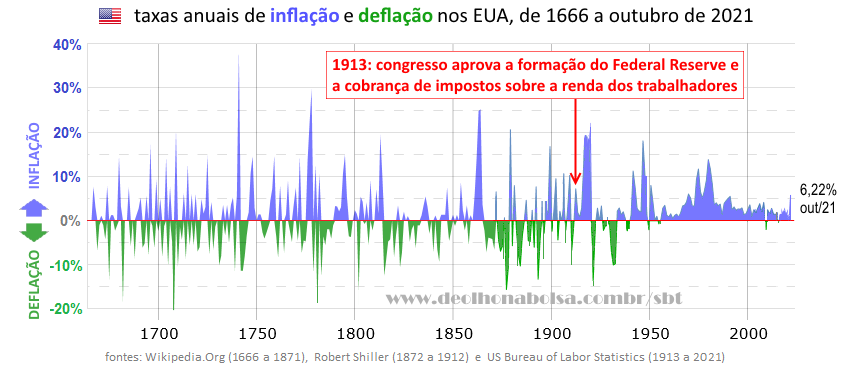

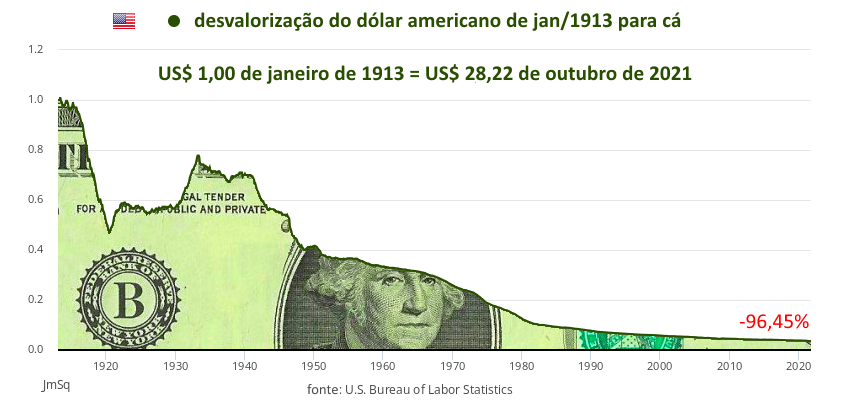

Faz anos que o planejamento central americano vem adotando políticas monetárias de naturezas e magnitudes inéditas. Francamente falando, o Federal Reserve System sempre foi uma espécie de politburo financeiro. Mas isto está ficando bem mais óbvio neste século XXI. Os EUA foram símbolo do capitalismo de livre mercado. E, durante boa parte da sua história, políticos e presidentes americanos, de grande compromisso democrático, combateram e impediram a instalação e reinstalação de um banco central no país. Justamente pelo histórico destas instituições, permitindo excessos especulativos e situações nos quais a sociedade ficava refém dos abusos financeiros. Mas tudo mudou, a partir de 1913, quando banqueiros, defendendo interesses próprios, conquistaram a cumplicidade da classe política. Graças à sedutora ideia de o governo cobrar imposto sobre a renda do trabalhador.

Este assunto do Revenue Act of 1913 e Federal Reserve Act of 1913 eu já abordei mais detalhadamente no artigo "Moeda e Sistema Financeiro dos EUA".

Até então, os governos eram financiados pela cobrança de tarifas e de licenças.

Para governantes e candidatos à administração pública, a cobrança do imposto sobre a renda dos trabalhadores significaria mais fundos para os cargos públicos, maior poder governamental, maior influência política sobre a sociedade e um implícito, mas óbvio, inchaço da máquina pública.

Para os grandes banqueiros, o dólar oficial, obrigatoriamente requisitado da população para o pagamento dos impostos, seria fundamental para dar legitimidade à subsequente e gradual transformação daquela moeda.

Antes, havia uma variedade de notas (já chamadas de dólares) emitidas por diferentes bancos americanos do antigo free banking system. No caixa destes bancos, elas eram todas redimíveis por ouro, conforme o valor definido nelas. Mas dali em diante, seriam os 12 Federal Reserve Banks que passariam a emitir suas notas padronizadas. Esses novos dólares ainda poderiam ser convertidos em ouro tangível por vários anos. Mas, de forma gradual, durante décadas, seriam desvalorizados e transformados na moeda fiduciária atual. Uma moeda bem mais expansível e passível de desvalorização, por não estar restrita ou lastreada em qualquer estoque de riqueza tangível. Seria então uma varinha de condão para o sistema financeiro e o governo: realizaria seus sonhos de inflação constante e desvalorização da moeda (e da dívida pública), através da expansão monetária.

Veja que antes, na história dos EUA, os períodos de deflação se intercalavam frequentemente com os períodos de inflação. Havia alguns anos em que as coisas ficavam mais caras (inflação), mas, igualmente, também havia anos em que ficavam mais baratas (deflação). Deflação não era assim tão problemática, já que muita gente não tinha dívidas ou dinheiro em banco. Os bancos, mais humildes, não fomentavam o endividamento generalizado da população, como passou a acontecer no século XX (ainda me lembro bem da primeira vez que vi um cartão de crédito). Como repito sempre, a deflação aumenta o valor real das dívidas. Mas quando as dívidas se tornam pesadas demais, elas geram calotes. E calote é a transferência do ônus do devedor para o seu credor. Neste caso, para os bancos. Daí a grande aversão do sistema financeiro à deflação. Para que o esquema do crédito funcione e avance, o sistema financeiro precisa de inflação, ou seja, da erosão do poder aquisitivo da moeda.

O Federal Reserve System e seus 12 Federal Reserve Banks (privados) trabalham neste sentido, como mostra o gráfico anterior, acima, e também o próximo, abaixo.

O verdadeiro capitalismo de livre mercado se baseava justamente na descentralização do poder, permitindo uma economia mais orgânica, democrática e menos sujeita às ideias e interferências de um grupo específico. Este não é mais o modelo econômico americano e ocidental. No modelo atual, banco central e governo interferem constantemente no laissez-faire da economia, minando o liberalismo econômico. Muitos americanos já pedem o fim do Federal Reserve System e a volta do antigo free banking system.

Sem dúvida, o planejamento pessoal é algo muito importante para a vida de cada um de nós. Individualmente! Mas o tal planejamento central é que me causa arrepios. Pode parecer até incoerente de minha parte, mas vou dar um exemplo: da sua vida, quem entende é você, e você é quem deve decidi-la. Mas, quanto à vida de muitas outras pessoas, a pretensão de compreendê-las suficientemente bem para decidir por elas é arrogante, abusiva, ou, no mínimo, perigosa. Independente das melhores intenções. Como diz o ditado, de boas intenções o inferno está cheio. Um pai, por mais que ame e conheça todos os seus filhos, não deve decidir quais profissões eles deverão seguir, com quais garotas deverão se casar, que carro deverão dirigir e em que casa ou lugar deverão morar. Por mais que os filhos também amem seus pais e aceitem suas decisões bem-intencionadas, o resultado seria desastroso. Tal paternalismo só represaria uma série de problemas e frustrações. Anos mais tarde, o nível de stress acumulado poderia extravasar em sérias crises familiares. As tais boas intenções, do pai mais experiente, poderiam prejudicar muito mais que ajudar seus filhos. Resultado: várias famílias disfuncionais e vidas frustradas!

A tal ironia da voluntariedade ou autoridade humana, subjugando as pequenas contribuições espontâneas de muitos para uma complexidade mais eficiente, tem muitos paralelos. Um rio não tem seu curso predefinido desde a nascente. São todas as moléculas de água, irregularidades do terreno e força de gravidade que interagem para formar o curso d’água e corrigi-lo de forma lenta, natural e contínua. Na linguagem é a mesma coisa. Os idiomas são muito ricos no vocabulário e na complexidade gramatical de cada um. A eficiência e a riqueza da língua se desenvolveram aos poucos, espontaneamente, recebendo contribuições diversas, durante eras ou séculos. Já o esperanto, gramaticalmente mais simples e deliberadamente criado por intelectuais para ser uma língua universal, jamais alcançou a eficiência e a preferência popular de outras línguas. Mesmo entre estrangeiros de várias nacionalidades, a adoção do inglês ou francês ganha longe do esperanto. Uma evolução espontânea, da base para o topo, é mais eficiente que a voluntariedade, dirigida do topo para a base. Alimentos naturais e orgânicos são mais saudáveis que os transgênicos e quimicamente tratados. As raças de cães criadas pelo homem são menos eficientes para sua sobrevivência que raposas, lobos e coiotes, livres da interferência humana.

Este assunto é importante. Principalmente com o Fórum Econômico Mundial, de Klaus Schwab (discípulo de Henry Kissinger), pregando maior planejamento central a um nível internacional. Seu lema representa o cúmulo do paternalismo: "You will own nothing and you will be happy". Acreditando saber o que será melhor para a felicidade da população mundial, está empurrando um GREAT RESET para muitos países. E têm as mais poderosas e influentes empresas multinacionais como membros da instituição. Certamente, os tais bobos alegres do futuro, uma vez desprovidos de propriedades, estarão nas mãos destes poderosos. Schwab e seus associados querem tudo - inclusive o poder de continuarem nos subjugando e decidindo por nós, alugando convenientemente tudo aquilo que nos seja necessário. Parece uma organização megalomaníaca e fictícia dos filmes de James Bond. Infelizmente não é.

Um papel fundamental de qualquer governo é coibir a formação de cartéis. A associação dissimulada de grupos poderosos, que se fortaleçam mutuamente, tem por objetivo minar o aspecto mais importante do capitalismo de livre mercado: justamente a livre concorrência, que garante a satisfação dos consumidores. É preciso lembrar que foi a presunção de alguns grupos, empoleirados como poderosos tomadores de decisões, que levou tantos países do bloco leste à frustração social e falência econômica!

Adam Smith, autor da seminal obra "A Riqueza das Nações", já apontava que cada empreendedor capitalista, ao competir no mercado em busca de seu próprio benefício, confere à economia maior resiliência e eficiência, gerando benefícios para a coletividade. Empresários, ao competirem pela preferência dos consumidores, procuram oferecer produtos de melhor qualidade a preços menores. A sociedade se beneficia pelo maior acesso a uma quantidade e diversidade de produtos melhores, mais baratos e inovadores. O objetivo do produtor era apenas garantir seu lucro e sobrevivência no mercado. Mas o efeito é uma vantagem coletiva.

Note que a primeira obra literária do filósofo economista Adam Smith (Teoria dos Sentimentos Morais - 1759) precedeu a obra do naturalista Charles Darwin (A Origem das Espécies - 1859) por exatamente um século! Smith já descrevia os argumentos capitalistas de uma evolução econômica eficiente, baseada na livre concorrência e sobrevivência do mais adaptado, muito antes que Darwin explicasse de forma semelhante a seleção natural na biologia evolucionária. A concorrência no capitalismo de livre mercado contribui para a eficiência econômica, assim como cada gene do DNA compete por sua sobrevivência e contribui para a evolução das espécies. Caso o assunto interesse, sugiro a leitura de Richard Dawkins, etólogo e biólogo evolutivo, autor dos livros: O Gene Egoísta, O Relojoeiro Cego e O Rio que Saía do Éden, entre vários outros.

Não perca amanhã a segunda parte do texto!

Copyright © Sebastião Buck Tocalino

A bolsa estimula a cidadania!

Artigo original aqui.