VIVA3: XP eleva preço-alvo da Vivara por dinâmica de crescimento e margens

No ecossistema industrial, o dumping é uma tática selvagem para reduzir a concorrência sabotando seu fluxo de caixa. Uma empresa com maior reserva de capital diminui bastante o preço dos seus produtos (possivelmente abaixo dos custos de produção) pelo tempo necessário para quebrar suas concorrentes. Sufocadas, algumas delas são compradas e absorvidas pela mais capitalizada, enquanto outras simplesmente desaparecem falidas. Uma vez consolidado o setor, a concorrência diminui e os preços voltam a subir. Sobram menos alternativas para os consumidores. O poder se concentra nas empresas que ganham market share e o consumidor perde seu próprio poder de barganha.

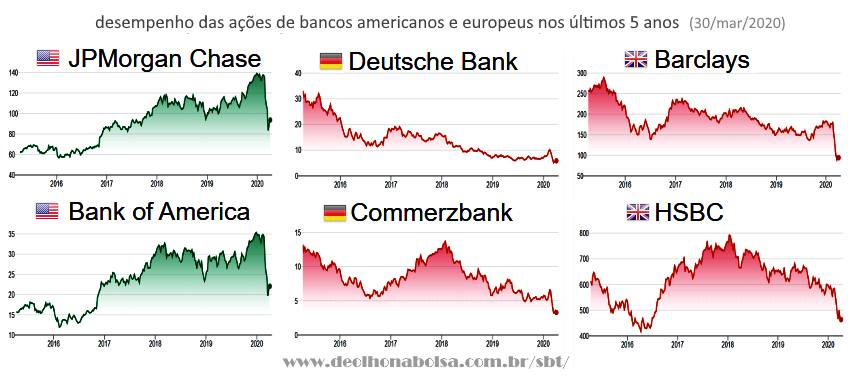

A indústria financeira se concentrou muito nesse Século XXI. Vários bancos desapareceram, absorvidos por outros maiores. A concorrência se reduziu e quem perdeu com isso foram os clientes, os funcionários bancários, as nações e toda a economia.

Grandes instituições financeiras possuem poderosíssimos lobbies atuando na política. O sistema financeiro financia e influencia a agenda de candidatos, políticos, governantes e legisladores. Em seus cargos públicos, muitos destes ditos representantes da população defendem o interesse privado dos bancos, em detrimento dos melhores interesses nacionais.

Embora muitos conheçam as razões da grave crise financeira global de 2008, vou fazer uma breve recapitulação. Tudo começou como um esquema irresponsável e ganancioso dos bancos americanos. Eles concediam financiamentos de imóveis para pessoas sem qualquer capacidade de honrá-los. Eram as hipotecas subprime. Tudo parecia inócuo enquanto persistisse a valorização dos imóveis. Se a população à procura de casa própria continuasse crescendo e o preço dos imóveis continuasse subindo, eventuais calotes de hipotecas seriam cobertos pelo crescente valor do imóvel absorvido como garantia.

Mesmo se estas hipotecas representassem um enorme risco especulativo, os bancos não tinham qualquer intensão de mantê-las em suas carteiras. Eles vendiam rapidamente esses direitos creditórios, ficando alheios ao ônus de eventuais calotes. As instituições financeiras empacotavam essas hipotecas de alto risco, juntamente com outras de baixo risco, criando produtos de investimento que vendiam aos clientes e compradores locais e estrangeiros. O risco seria transferido para investidores, fundos de pensão e instituições domésticas e estrangeiras.

Era um esquema de pirâmide financeira. Quem saísse antes da coisa se revelar teria feito muito dinheiro.

Enquanto houvesse investidores adquirindo os direitos de crédito dessas hipotecas americanas, a música tocava e a dança das cadeiras continuava. O problema foi quando a demanda por imóveis se retraiu. Esgotou-se o crescimento demográfico na faixa etária mais ativa na compra de residências. A euforia especulativa envolvendo imóveis também havia causado um absurdo aumento dos preços. Caros e sem demanda, os imóveis já não se vendiam facilmente. Com a estagnação, o valor dos imóveis passou a cair. Depreciados, os imóveis já não garantiam o valor das hipotecas. A construção civil se retraiu e desacelerou a economia. Os investidores perderam o apetite por produtos lastreados em hipotecas. A música parou de tocar.

Bancos que ainda tinham muitos desses produtos tóxicos já não conseguiam passá-los adiante. Os bancos mais enxutos deixaram de fazer transações interbancárias, com medo que as contrapartes estivessem fragilizadas com esses abacaxis em carteira. Como os bancos trabalham alavancados, multiplicando o dinheiro através de constantes operações de crédito de curtíssimo prazo, o congelamento desse mercado interbancário teve um efeito paralisante e destruidor para a circulação do dinheiro em toda a economia. O sistema financeiro mundial quase entrou em colapso com o temor de uma escalada de insolvência.

A crise financeira foi resultado da péssima qualidade de muitos financiamentos concedidos e da distribuição destas bombas camufladas, vendidas como atraentes e seguros veículos de investimento, para investidores mundo afora. Os protagonistas desta fraude criminosa foram os grandes bancos americanos. Alguns destes bancos, já livres de tais produtos e cientes da sua natureza podre, passaram então a vendê-los a descoberto. Apostavam contra os próprios clientes investidos nos tais produtos, que eles mesmos haviam oferecido e empurrado. Os bancos mais ágeis se safaram impunes. E lucraram muito com a quase implosão da economia. Alguns bancos, potencialmente problemáticos, foram absorvidos pelos maiores, enquanto outros foram salvos pelo banco central americano.

O brado redentor de "Too big to fail!" garantiu-lhes o socorro financeiro e a complacência social e política. Grandes demais para falir, se quebrassem, quebrariam também muitas empresas e famílias no país e no mundo. Assim, o sistema financeiro americano recebeu só um olhar feio de reprovação... e muito dinheiro para se recompor! Dinheiro criado do nada e distribuído tanto para os que estavam em apuros, como para os que lucraram com a quase catástrofe para a qual contribuíram. A justificativa para essa distribuição geral de dinheiro aos bancos era de que, se apenas os prejudicados recebessem dinheiro, o público saberia dar nomes aos bois. A confiança nesses bancos mais complicados seria prejudicada. Assim, a oferta de dinheiro aos bancos foi ampla e independente de suas necessidades.

Francamente, a perda de confiança seria bastante merecida. E desde quando os bancos mais oportunistas, que lucraram com suas vendas a descoberto, apostando de forma predatória contra a economia mundial, deveriam ser mais dignos da confiança popular? Esses últimos, presenteados com mais dinheiro ainda, pagaram generosos bônus aos seus executivos que acentuaram a crise socioeconômica.

Alguns bancos simplesmente foram absorvidos por outros maiores. Embora a quantidade de grandes bancos tenha se reduzido, aqueles remanecentes ganharam market share e concentraram ainda maior poder financeiro e político. Lehman Brothers foi só um boi-de-piranha, sacrificado para manter as aparências, enquanto ocorria uma enorme consolidação do cartel financeiro americano.

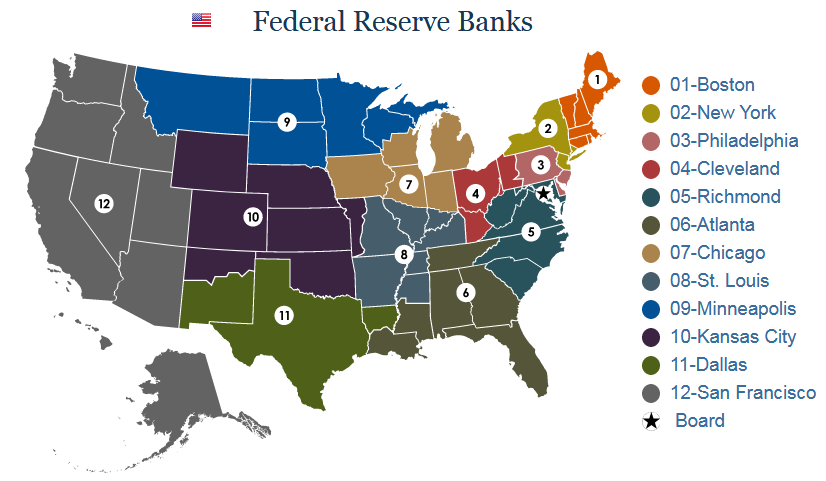

Muitos ainda não entendem a natureza do Federal Reserve System, conhecido como banco central dos EUA. Na verdade, é um sistema constituído por doze bancos centrais regionais. Sendo cada um deles propriedade de bancos comerciais privados que atuam nas respectivas regiões geográficas.

Apenas os doze governadores (desses doze bancos regionais) e o presidente (Chairman) do Federal Reserve System são pagos pelo governo, com dinheiro público. Todos os demais funcionários e custos são cobertos através da receita gerada pelos próprios bancos centrais regionais. Aqueles treze salários pagos com dinheiro público de impostos, bem como os termos "federal" e "governadores" são convenientes (ou provavelmente premeditados) para passar à população a ilusão de que o Fed seria uma instituição pública. Não é. Há mais de 100 funcionários nesses bancos centrais regionais ganhando salários maiores que dos 12 governadores ou do Chairman. Além de seus salários mais altos, ainda ganham bônus (fonte). Esses bancos centrais regionais têm fins lucrativos e são sociedades constituídas por ações. Pagam anualmente dividendos aos seus acionistas, todos eles bancos comerciais privados (fonte).

Caso ainda acredite que o banco central dos EUA é um órgão público e sem fins lucrativos, você não é o único sistematicamente mal informado. Em 2009, o Federal Reserve System foi levado ao tribunal de justiça americano pela TV Bloomberg (canal de notícias econômicas) acusado por falta de transparência de informações em seus registros e atividades. Em corte, a defesa do Fed declarou e admitiu publicamente que a instituição não é uma agência governamental, mas sim uma organização privada. Não sendo um órgão público, o banco central não estaria sujeito à lei de transparência (Freedom of Information Act) que se aplica apenas ao setor público. (Bloomberg versus Board of Governors of the Federal Reserve System - fonte)

Pense na concessão (administração e exploração lucrativa) de uma rodovia pública a uma empresa privada. Pensou? É assim! O banco central americano nada mais é que uma concessão do governo a uma organização privada. Sua função seria regular e fiscalizar a atuação dos bancos. Mas se essa regulamentação e fiscalização for de responsabilidade de uma empresa da própria indústria financeira, há certamente um conflito de interesses. É como se o galinheiro desse a uma raposa a função de proteger suas galinhas das demais raposas.

Antes do atual Federal Reserve System, existiram duas outras versões de banco central americano. A primeira funcionou por vinte anos, de 1791 a 1811, e não teve sua concessão renovada pelo governo do Presidente James Madison. Depois de alguns anos sem qualquer banco central, o interesse de alguns voltou a prevalecer e, em 1816, foi feita outra concessão por vinte anos ao segundo banco central dos EUA. Esta segunda versão nem sequer cumpriu seu termo completo. Foi revogada em 1832 e apontada pelo governo do Presidente Andrew Jackson como altamente especulativa, corrupta e mais prejudicial do que benéfica para a estabilidade econômica nacional.

Durante anos, muitos bancos emitiram suas próprias notas. Esses diferentes dólares representavam o compromisso do banco emissor em trocá-los pelos respectivos valores em ouro. O ouro depositado em seus cofres era redimível no caixa pelo portador das notas. O papel era apenas um recibo de depósito ou um vale para as trocas comerciais, facilitando seu transporte cotidiano e as transações.

Por mais 77 anos, os EUA viveram sem qualquer banco central. Depois de uma ardilosa articulação de grandes banqueiros e seu forte lobismo na política americana, o congresso passou a lei conhecida como Federal Reserve Act, aprovada pelo Presidente Woodrow Wilson ao fim de 1913.

O Federal Reserve System começou suas funções em agosto de 1914. Logo começou a mudar a relação entre o dinheiro circulante e seu lastro em metal precioso, favorecendo o crédito ao consumo e a especulação financeira. Incluindo a alavancagem por margens no mercado de ações. Enquanto a farra durou, a década de 1920 foi festejada como "The Roaring Twenties" pelos americanos. Aqueles comemorados e ruidosos anos vinte eram só a fase da euforia. Seus excessos acabaram em uma grande ressaca. O Crash da bolsa de Nova York, em 1929, foi o fim da festa promovida pelo Federal Reserve System. Iniciou-se então a Grande Depressão. Um sofrimento terrível tomou conta dos EUA e do mundo. Em apenas 15 anos de existência, essa terceira versão de banco central lançou os EUA e muitos países ao maior caos socioeconômico da história.

Cerca de 40% dos bancos americanos faliram. Os bancos mais poderosos se livraram de muitos concorrentes. A falência de tantas instituições inviabilizou o financiamento da dívida que a Alemanha tinha com as demais nações envolvidas na Primeira Guerra Mundial. Quebrada e desesperada, a Alemanha se rendia ao populismo radical e oportunista dos nazistas. Vinte e cinco anos depois da inauguração do Fed e dez anos depois do Crash da bolsa americana, iniciou-se a Segunda Guerra Mundial.

Esses terríveis momentos da história mundial parecem ter sido potencializados pela forma de atuação do banco central dos EUA, uma instituição poderosa, da qual se esperava um maior zelo pela estabilidade econômica.

Voltemos ao passado mais recente. Quando o Fed decidiu fazer seu primeiro Quantitative Easing em 2008, esse afrouxamento monetário seria feito a custo zero para o banco central. A expansão da base monetária se faz pela simples digitação de algarismos num computador. Estes são processados como quantidades de dinheiro e transferidos para os bancos privados. Os bancos comerciais entregam em troca as tais hipotecas problemáticas e também títulos da dívida pública ao banco central. Veja que aquele dinheiro virtual, desprovido de qualquer lastro tangível e criado pela simples digitação em um computador, deu ao banco central a posse de títulos da dívida pública. Isso significa que trabalhadores e consumidores pagariam impostos que, posteriormente, o governo usaria para pagar ao banco central, tanto em juros, como em valor principal da dívida ao vencimento.

Sem custos ou qualquer investimento inicial, os bancos centrais regionais recebem juros sobre o capital que criaram num golpe de mágica para se tornarem credores do governo, ou mais precisamente dos contribuintes. Isso é que é um excelente negócio!

Com certeza, o leitor deve estar duvidando dessa história. Ou, simplesmente, não entendeu ainda. Só vai entender quem ficar pasmo com tamanho absurdo. A menos que já conheça muito bem esse engenhoso truque - algo que poucos conhecem! Através da criação de moeda fiduciária, o sistema financeiro se apodera de uma parte de toda a riqueza produzida pelo trabalho e pelo empreendedorismo humano. Dito assim, posso parecer até um entusiasta de Karl Marx. Longe disso!

Para a maioria dos leitores e da população mundial, que conserva sua boa fé, abrigando-a no ceticismo, na abstração ou na ingenuidade, é melhor repetirmos separadamente o papel de cada uma das partes envolvidas:

- O Federal Reserve System é o mago que tira dinheiro da cartola, sem produzir trabalho algum, para se tornar credor da dívida nacional (pública e, agora, também privada).

- Os cidadãos são aqueles que estão constantemente obrigados a trabalhar mais para pagar a dívida pública com parte do seu trabalho - a parte recolhida na forma de impostos.

- O governo recolhe estes impostos e transfere parte da riqueza criada pelo trabalho da população para os bancos centrais regionais, ficando com outra parte por intermediar a transferência entre as duas partes anteriores.

- Bancos comerciais privados, acionistas dos bancos centrais regionais, recebem dividendos dos "lucros" gerados pelos pagamentos da dívida pública.

- A palavra "lucros" foi salientada acima pois, na ironia da verdade, o capital recebido pelos bancos não exigiu qualquer investimento de capital inicial que representasse trabalho real ou riquezas tangíveis!

É importante lembrar que, para evitar a revogação de sua concessão, como ocorreu no século anterior, os articuladores dessa terceira versão de banco central fizeram do governo um aliado do cartel financeiro. Observe os destaques legislativos nos EUA durante o decisivo ano de 1913:

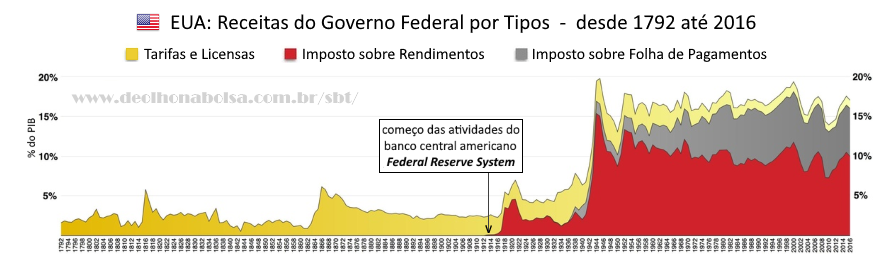

- Em 3 de fevereiro de 1913, os Estados Unidos ratificaram o Sixteenth Amendment, ou décima sexta emenda constitucional, que permitiria ao Congresso americano instituir um imposto sobre a renda da população, cobrada pelo governo federal (o qual não seria repartido entre os estados com base nas suas populações e, portanto, dependia da aceitação pelo número necessário de estados norte-americanos).

- Em 3 de outubro de 1913, o Presidente Woodrow Wilson assinou a lei conhecida como Revenue Act of 1913 (a Lei da Receita de 1913, passada pelo Congresso), que finalmente estabelecia um imposto federal sobre os rendimentos dos trabalhadores.

- Em 23 de dezembro de 1913, o mesmo Presidente Woodrow Wilson também sancionou o Federal Reserve Act (ou Lei da Reserva Federal, aprovada pelo Congresso), instituindo o atual sistema de bancos centrais regionais dos EUA.

Assim como nos Séculos XVIII e XIX, este terceiro banco central recebeu uma concessão de vinte anos. Os dois primeiros bancos centrais dos EUA não tiveram futuro por conta de seus abusos financeiros. Esta terceira versão, de 1913, também previa originalmente uma licensa de atividade temporária aos bancos do Federal Reserve: "Ter sucessão por um período de vinte anos em sua organização, a menos que seja dissolvida mais cedo por uma lei do Congresso ou se sua franquia for perdida por alguma violação da lei." Entretanto, em 25 de fevereiro de 1927, talvez já pela antecipção de que a euforia financeira não duraria muito, esta cláusula foi alterada para: "Ter sucessão após a aprovação desta Lei até sua dissolução por Lei do Congresso ou até perda da franquia por violação da lei." A conveniência de uma emenda tão favorável (feita dois anos e meio antes do Crash de 1929) foi enorme. A concessão original do banco central acabaria em 1933, quando os EUA estavam no auge da Grande Depressão. O sentimento nacional em relação ao Federal Reserve e à comunidade bancária se deteriorou significativamente. Dado o clima político na administração de Franklin D. Roosevelt e a legislação do New Deal, o Federal Reserve System provavelmente teria sido extinto ao fim daqueles vinte anos de exercício.

Quanto ao imposto de renda: Em 1861, os EUA haviam instituído um esboço de imposto de renda federal que durou só onze anos. Foi revogado em 1872. Até o fulcral ano de 1913, a receita do governo federal era proveniente de tarifas comerciais (sobre o consumo de diversos bens), taxas alfandegárias e concessões de licenças para o exercício legal de determinadas atividades. Não havia impostos sobre os rendimentos de trabalhadores ou sobre as folhas de pagamentos das empresas.

O hábil e ardiloso sistema financeiro norte-americano mudou a estrutura da renda, da liberdade civil, da democracia e do capitalismo genuíno. Infelizmente, não apenas nos EUA.

Em julho de 1944, durante a Segunda Guerra Mundial, o acordo internacional de Bretton Woods teve como objetivos principais: promover a cooperação internacional através das instituições monetárias, facilitar a expansão do comércio internacional, dar estabilidade ao câmbio e contribuir para a instituição multilateral de pagamentos. Ali foi definido o ouro-dólar como principal padrão monetário internacional. O ouro por ser um metal precioso cujo valor não sofria grandes flutuações, e o dólar porque apresentava alguma estabilidade de valor e a economia norte-americana era considerada a mais dinâmica.

Este acordo também estabeleceu o Fundo Monetário Internacional (FMI). Contudo, o FMI não permite aos países membros terem suas moedas lastreadas em ouro.

A moeda fiduciária é essencialmente uma nota promissória, ou seja, uma promessa de trocá-la por "dinheiro" de verdade. Historicamente, isso representava uma promessa de trocar a nota por metais preciosos no respectivo valor. Agora, a "promessa de pagamento" da moeda fiduciária é a prerrogativa de que somente esta moeda será aceita como pagamento de impostos.

Fica muito claro que não foi coincidência a legislação toda aprovada em 1913. A implantação do imposto sobre a renda dos trabalhadores foi importantíssima para legitimar a inauguração de um banco central que, premeditadamente, aboliria o lastro da moeda em qualquer riqueza tangível. E trataria de fazer isso a nível nacional e internacional. O povo seria forçado a aceitar tal moeda fiduciária flatulenta, sem qualquer valor intrínseco, pois seria obrigado pelo governo a pagar seus impostos com a mesma.

Quando estiver preenchendo sua declaração anual de I.R. e pagando seus impostos, não se esqueça de agradecer ao sistema financeiro americano. Foi ele que articulou minuciosamente a natureza do seu Cavalo de Tróia: o Federal Reserve System. Muito bem planejado para blindá-lo contra uma dissolução pelo governo, como acontecera em 1811 e 1832.

Tanta gente repete que "o banco central deve agir com independência e permanecer livre da interferência do governo" sem sequer entender a maior complexidade dos fatos.

Estabelecida em Bretton Woods, a conversibilidade das moedas no Sistema Monetário Internacional (SMI) funcionou bem até os anos 60, quando surgiram problemas com a instabilidade do dólar e a inflação norte-americana. O Fed vinha consistentemente aumentando a quantidade de moeda e diminuindo seu poder aquisitivo. Em 1971, o Presidente Richard Nixon comunicou que o sistema financeiro americano abandonava definitivamente a conversão do dólar em ouro. Em 1973, o Sistema Monetário Internacional de Bretton Woods foi substituído pelo regime de câmbio flutuante, que vigora até hoje.

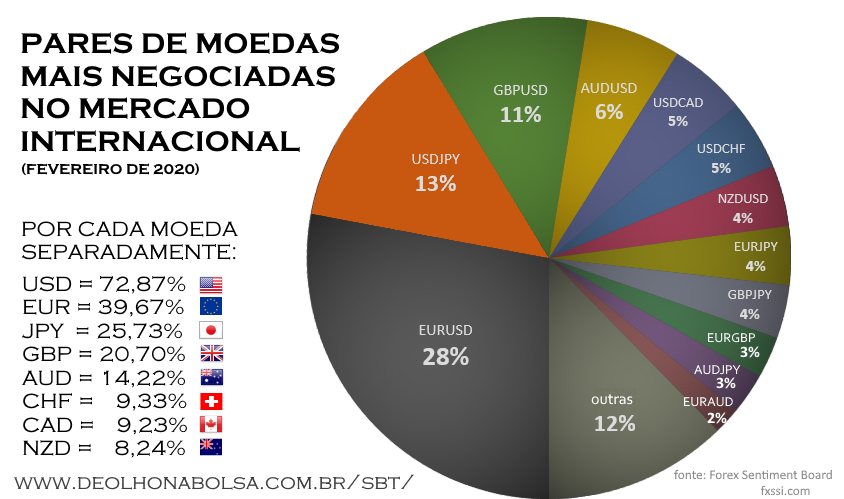

O dólar estava perdendo prestígio. Entretanto, já naquela mesma década de 1970, outra artimanha americana resgatou seu destaque na intermediação do comércio internacional. Com a crise do petróleo e a posse saudita da contraparte americana na Arabian-American Oil Company (Aramco (SE:2222)), os EUA convenceram os sauditas (e logo a OPEP) para que todo comércio internacional de petróleo fosse feito em dólares americanos. Surgiu o termo petrodólares. Qualquer nação importadora de petróleo precisaria antes comprar dólares para, só então, com estes, comprar petróleo. Os sauditas também investiriam seus lucros em dólares no mercado financeiro norte-americano. Isso garantiu a supremacia internacional do dólar e endossou a contínua expansão monetária do Fed.

Sempre que o comércio internacional se faz através da moeda americana, é como se os americanos estivessem recebendo uma comissão pela transação. Uma forma de transferir parte da riqueza produzida mundialmente para os EUA e sua indústria financeira.

Preciso afirmar ao leitor que sou fã e defensor do capitalismo e da democracia. Na minha opinião, não existem alternativas mais eficientes ou justas. Porém, ambos os sistemas não estão imunes a distorções, erros e falhas. Para nos livrarmos da erva daninha, não podemos atear fogo no campo todo. O que acontece é que poderosos interesses (de uma oligarquia financeira) estão afastando a população americana e mundial daqueles modelos legítimos de gestão econômica e governamental. Vem se estruturando uma plutocracia perigosa para a estabilidade econômica e para as liberdades individuais e internacionais. Democracia e capitalismo não devem jamais se curvar diante de uma megalomaníaca indústria financeira. Se os Estados Unidos da América já foram grandes campeões do sistema democrático e capitalista, infelizmente hoje estão nas mãos de inescrupulosos interesses de dominação financeira.

O intelectual iluminista e filósofo político Thomas Jefferson foi um polímata do Século XVIII. Arquiteto, arqueólogo, paleontólogo, músico, inventor e fundador da Universidade da Virgínia, ele foi um dos mais celebrados e influentes Founding Fathers dos Estados Unidos da América (fundadores progenitores da nação). Opondo-se ao imperialismo britânico, foi o principal autor da declaração de independência dos EUA. Apoiava a separação entre Igreja e Estado e foi o autor do Estatuto da Virgínia para Liberdade Religiosa (1779, 1786). Conhecido pelos seus ideais republicanos, Jefferson foi o primeiro secretário de Estado dos Estados Unidos (1789-1793), segundo vice-presidente dos Estados Unidos (1797-1801) e o terceiro presidente do país (1801-1809). Celebrado como um dos maiores presidentes da história americana, ele também foi o maior opositor à proposta de um banco central nos EUA. "Acredito que as instituições bancárias são mais perigosas para nossas liberdades do que exércitos permanentes", escreveu Jefferson. "Se o povo americano permitir que bancos privados controlem a emissão de sua moeda, primeiro pela inflação, depois pela deflação, os bancos e empresas que crescerão ao seu redor privarão o povo de suas propriedades até que seus filhos acordem sem-teto no continente que seus pais conquistaram." Para Jefferson, um banco central também era uma máquina de financiar de guerras.

Mais tarde, quando os ideais democráticos sucumbiram ao interesse da industria financeira e estabeleceu-se o 2º Banco Central dos EUA, o Presidente Andrew Jackson foi eleito para desmontá-lo, já que este ameaçava a integridade nacional. Jackson advertiu: “Os ousados esforços que o atual banco (central) fez para controlar o governo ... são apenas premonições do destino que aguardam o povo americano, caso sejamos iludidos pela perpetuação dessa instituição ou pelo estabelecimento de outra como ela. Não acredito que o endividamento nacional seja uma benção para a nação, mas sim uma maldição para a república; na medida em que se ergue à volta da administração pública uma aristocracia financeira perigosa para as liberdades do país.” E, dirigindo-se diretamente aos responsáveis por aquele 2º Banco Central, disse “Senhores, tenho homens observando-os há muito tempo e estamos convencidos de que vocês usaram fundos do banco para especular com o ganha pão da nação. Quando vocês ganham, os lucros são divididos entre si e, quando perdem, os prejuízos são da nação. Agora dizem que, se eu pegar os depósitos do banco e anular sua concessão, arruinarei dez mil famílias. Pode ser verdade, mas esse é o seu pecado! Se deixá-los continuar, arruinarão cinquenta mil famílias, e isso seria meu pecado! Vocês são um covil de víboras e ladrões." Tal discurso seria perfeitamente cabível na crise de 2008.

O Presidente Abraham Lincoln é considerado até hoje um dos três maiores presidentes dos Estados Unidos. Foi um líder excepcionalmente inteligente e contrário à ideia de um banco central. Recusando-se a endividar a nação aos altos juros cobrados pelos bancos privados (que tinham interesses financeiros nos estados confederados do sul e na manutenção da escravidão), adotou então o Sistema Monetário Constitucional. Conseguiu do Congresso a aprovação para que o próprio Tesouro emitisse suas notas, conhecidas como greenbacks. Eram impressas com tinta verde no verso, para diferenciá-las das notas dos bancos comerciais. Hoje as notas do Federal Reserve adotam essa cor com o proposito de confundir a história a seu favor. Lincoln certamente teria acabado com a oligarquia financeira dos bancos nos EUA caso não tivesse sido morto 41 dias após sua reeleição. Sua morte levou o país ao luto. Foi o primeiro presidente americano a morrer assassinado (1865).

O Presidente James A. Garfield (entusiasta e estudioso da matemática) também alertou sobre o perigo, caso outro banco central fosse instituído: “Quem controla o dinheiro da nação, controla essa nação e será mestre absoluto de toda indústria e comércio. Quando você perceber que todo o sistema é facilmente manipulado, de uma forma ou outra, por alguns poucos poderosos na cúpula, você não mais precisará ser informado sobre as origens da inflação e da depressão.” Pouco depois dessa advertência, foi assassinado em seu primeiro ano na Casa Branca (1881).

William McKinley foi outro presidente que se opôs à instituição de um novo banco central. Defensor do padrão-ouro da moeda, ele rejeitava as propostas inflacionárias. Valendo-se da lei americana antitruste (Sherman Antitrust Act), McKinley aplicou-a pela primeira vez contra o império financeiro (Northern Trust) do banqueiro J.P.Morgan. Este magnata, no final do Século XIX, controlava quase todas as ferrovias americanas. O Presidente McKinley foi assassinado durante seu mandato, em setembro de 1901. O vice-presidente Theodore Roosevelt assumiu a Casa Branca e, num de seus primeiros atos, cancelou o andamento dos processos contra o Northern Trust de J.P.Morgan.

O Presidente John F. Kennedy foi mais um que entrou em conflito com os interesses do banco central. Desta vez o Federal Reserve System (3ª versão de banco central americano) já estava instalado havia quase 50 anos. Em 4 de junho de 1963, Kennedy emitiu a Ordem Executiva 11110 (Executive Order 11110) e, pela primeira vez desde 1913, retornou ao governo dos Estados Unidos o poder de emitir moeda. O próprio Tesouro dos EUA emitiria então moedas de prata e certificados ou notas de dólares que seriam redimíveis em prata sob a demanda do portador. Eram dólares lastreados em prata e não a moeda fiduciária sem lastro do Federal Reserve. Cinco meses depois, no exercício do seu mandato presidencial, Kennedy foi assassinado (22/novembro/1963).

Acrescente a esta lista a tentativa de assassinato do Presidente Andrew Jackson, em 30 de janeiro de 1835, do lado de fora do Capitólio, por um pintor que disparou contra ele com duas pistolas. Para a sorte daquele presidente, as pistolas falharam. E naquele mesmo ano, Jackson se tornou o único presidente a pagar completamente a dívida nacional. Lembre-se que este foi o presidente que havia desmantelado o segundo banco central dos EUA, três anos antes, acusando a instituição de ser altamente corrupta, inescrupulosa e prejudicial à nação.

Só porque os únicos (4 no total) presidentes americanos assassinados faziam oposição à consolidação de um banco central, ninguém deve pensar em teorias da conspiração. Tudo indica que havia outras paixões pessoais ou insanidade motivando cada um dos criminosos.

Mas, de fato, foi-se o tempo em que presidentes americanos eram intelectuais e estadistas de ideologia libertária, escritores de seus próprios discursos, defensores de ideais democráticos republicanos e de uma economia de livre mercado. Havia neles um compromisso com a liberdade de direito e de oportunidades para todos. O Presidente James Madison, que não renovou a concessão do primeiro banco central dos EUA em 1811, foi o arquiteto da Declaração de Direitos nos EUA. O Presidente Ulysses S. Grant, que perseguiu a Ku Klux Klan e reforçou as leis de direitos civis, também afirmava que o dinheiro não deveria dominar a humanidade, mas sim servi-la. Grant combateu a crise econômica de 1873 com uma política de austeridade governamental, reduziu a dívida pública, os gastos governamentais, os juros e a inflação (não havia banco central no seu tempo).

Após a crise financeira de 2008, originada pela ousadia dos grandes bancos americanos, quem vem pagando o pato são os menores bancos americanos e os demais bancos de outros países. Os juros baixíssimos em muitos países favoreceram justamente a cúpula do sistema financeiro americano. Aqui cabe a comparação ao dumping que abordei no início deste artigo. Capital do mundo todo procurou alguma rentabilidade nos EUA. A quase impossibilidade de gerar rentabilidade na Europa está enfraquecendo muito os outrora grandes bancos europeus.

Outro fato muito alarmante é que, embora o Federal Reserve System venha aumentando muito a base monetária, em vez de cada um desses dólares mais abundantes perderem poder aquisitivo no mundo, aconteceu o contrário: o dólar se valorizou diante das principais moedas internacionais. Isso preocupa. Principalmente agora que o Fed deve voltar a acelerar sua expansão monetária e deverá comprar uma maior variedade de ativos e títulos privados. Temos uma nova crise econômica, com a depreciação de ativos privados no mundo todo e, mais uma vez, a valorização do dólar devido à fuga de capital de diferentes países para os EUA (flight to quality na busca pelo safe haven). Tudo isso junto significa que:

- o sistema financeiro americano terá mais dólares criados a seu dispor;

- cada um desses dólares passam a valer mais nos mercados estrangeiros;

- ações de empresas brasileiras e estrangeiras estão perdendo valor;

- títulos de dívidas corporativas prometem ficar mais baratos pelo mundo;

- a necessária privatização no Brasil encontrará uma péssima época para a formação de preços;

- a indústria financeira americana ganha poder aquisitivo para comprar pechinchas estratégicas no mundo todo.

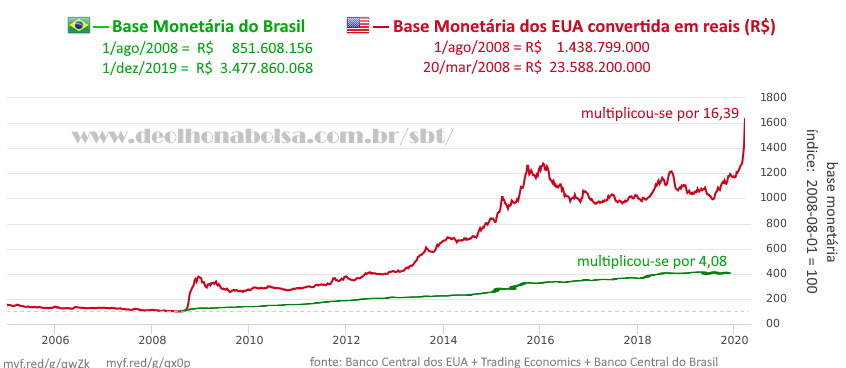

Veja o crescimento do poder aquisitivo representado pela carteira do Fed (proxy para a base monetária dos EUA) em relação à carteira do Banco Central do Brasil (proxy para nossa base monetária brasileira):

- Em agosto de 2008, convertida em moeda brasileira pela taxa de câmbio, a carteira de ativos do Federal Reserve System era de R$ 1,438799 Trilhão de reais. No dia 20 de março de 2020, essa carteira bateu o valor de R$ 23,5882 Trilhões de reais. Multiplicou-se por 16,39.

- A carteira do Banco Central do Brasil foi de R$ 851,608156 Bilhões de reais em agosto de 2008, para R$ R$ 3,4777860 Trilhões em dezembro de 2019. Multiplicou-se por 4,08.

Enquanto os EUA podem expandir sua quantidade de moeda sem minar seu valor e prestígio no câmbio internacional, o Brasil não pode fazer o mesmo. Uma expansão monetária brasileira, além da que já vem ocorrendo sistematicamente, só nos desmoralizaria,

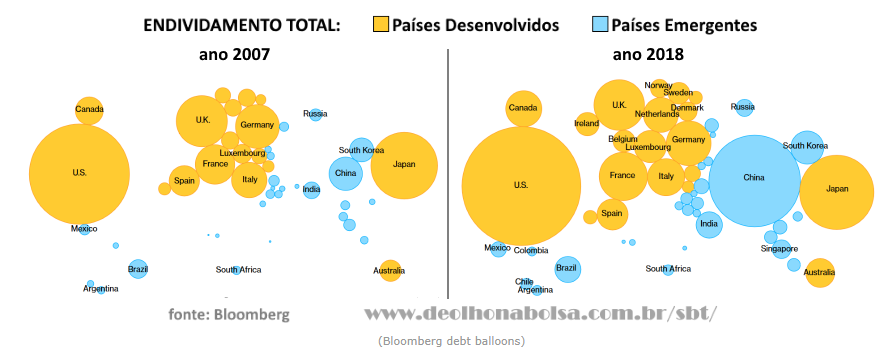

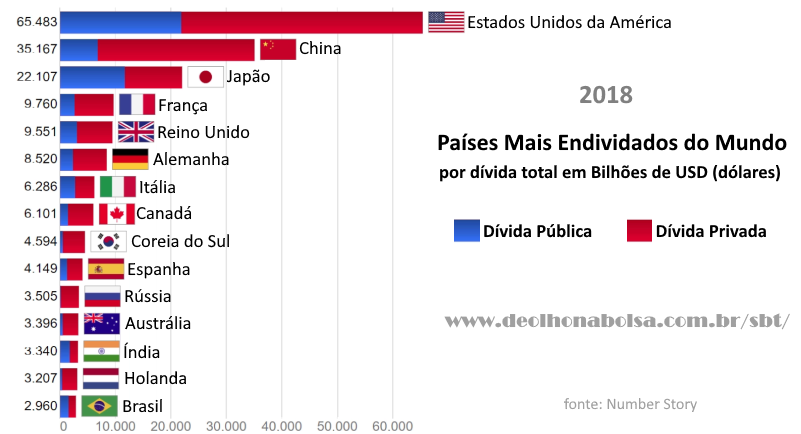

Vivemos um momento econômico e histórico bastante dramático. Temos populações envelhecendo tanto nos mercados maduros como nos emergentes. A China enfrentará nesta década o mesmo cenário demográfico que o Japão encarou na década de 1990. Fruto da política de um só filho por família, adotada na década de 1970. Se essa mudança de paradigma demográfico não fosse suficientemente complexa, ainda estamos com níveis inéditos de endividamento na economia internacional. Em vez de diminuir após a crise de crédito de 2008, o endividamento mundial cresceu.

Endividamento é uma forma de escravidão. Isso vale tanto para as finanças pessoais, como para a economia nacional. Quando um governo se endivida, está comprometendo as oportunidades, direitos e liberdades de sua própria população. São os contribuintes que arcam com o ônus. Dívidas públicas crescentes são pagas com impostos pesados, que sabotam o dinamismo da economia e não são revertidos como benefícios para a nação.

Contudo, enquanto a dívida americana for denominada em dólares e o mundo aceitá-los como moeda reserva e meio de pagamento no comércio internacional, tudo vai bem para os EUA. Afinal, o Federal Reserve pode expandir sua carteira e base monetária, acomodando seus interesses próprios e monetizando a dívida nacional sempre que necessário. E, se houver algum protesto na esfera internacional, sua poderosa indústria bélica está permanentemente pronta a fazer-se de lastro impositivo ao dólar.

Toda essa perspectiva histórica ajuda-nos a compreender como o país mais endividado do planeta consegue permanecer a maior e mais poderosa economia do mundo. Difícil especularmos até quando seguirá assim...

Precisamos estar mais atentos e menos alheios à política monetária e à geopolítica internacional. Parece haver muita coisa em jogo e a situação mundial pode mudar significativamente durante essa nova década.

Copyright © Sebastião Buck Tocalino

A bolsa estimula a cidadania!

Artigo original aqui.