+48% em apenas 2 dias — e você ficou de fora!

- Temporada de balanços do 2º tri foi melhor do que muitos esperavam;

- Setor de varejo pode registrar volatilidade nesta semana, quando empresas de bens de consumo divulgam resultados;

- ETF XRT, quase 50% abaixo do pico de novembro de 2021, rompeu para cima uma linha de tendência de baixa recentemente.

A temporada de balanços ainda tem mais obstáculos a vencer nos EUA. Vários nomes de peso do setor de varejo divulgarão resultados do 2º tri nesta semana, e o sarrafo pode estar um pouco mais alto agora que mais de 90% das empresas do S&P 500 já divulgaram seus resultados.

De acordo com dados da FactSet citados pela Raymond James, o LPA superou as expectativas em 74% dos casos, enquanto o crescimento total do lucro para o trimestre foi de quase 7%. São números muito melhores do que vários especialistas temiam, a julgar pelo fato de que a economia americana registrou contração técnica no primeiro semestre.

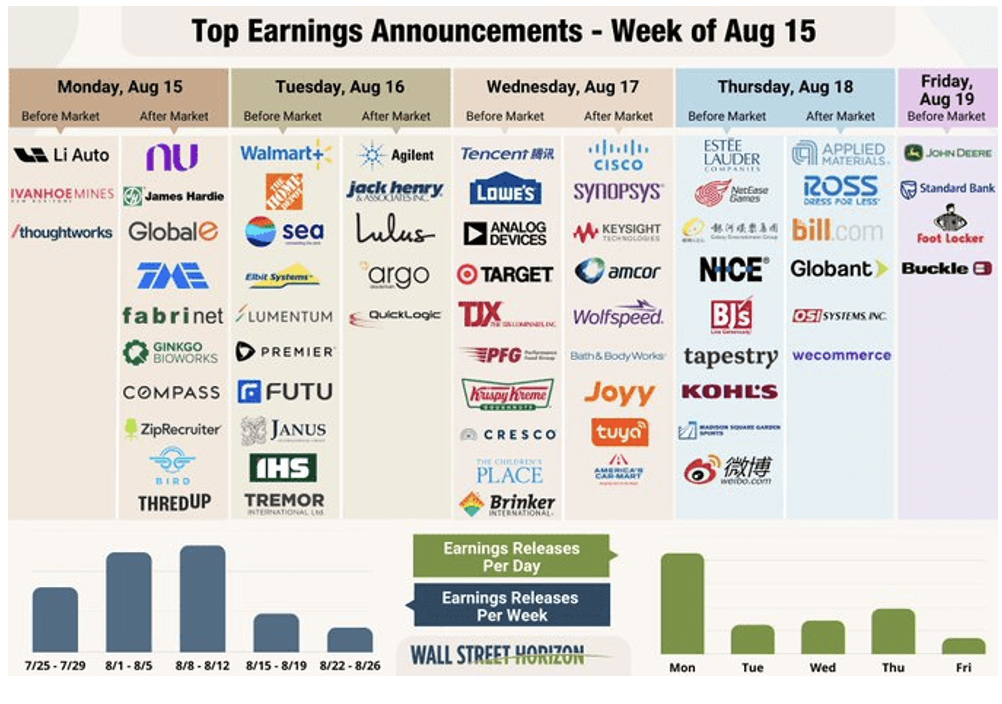

Walmart (NYSE:WMT) (BVMF:WALM34) e Home Depot (NYSE:HD) (BVMF:HOME34) dão o pontapé inicial hoje, apresentando seus resultados, seguidas de Target (NYSE:TGT) (BVMF:TGTB34), Lowe’s (NYSE:LOW) (BVMF:LOWC34) e TJX Companies (NYSE:TJX) na quarta-feira.

Os números de lucro da Kohl's (NYSE:KSS) (BVMF:K1SS34) e Ross Stores (NASDAQ:ROST) (BVMF:ROST34) serão divulgados na quinta. Por fim, Foot Locker (NYSE:FL) e The Buckle (NYSE:BKE) fecham o pacote na sexta, de acordo com dados da Wall Street Horizon.

Fonte: Wall Street Horizon

Ao analisar o varejo, eu gosto de conferir a ação dos preços de um ETF em particular. O SPDR® S&P Retail (NYSE:XRT) é um fundo que atribui igual peso aos ativos da sua carteira e rastreia o índice S&P Retail Select Industry. Ele consiste de vários subíndices que cobrem um vasto espectro de capitalizações de mercado.

Assim, mesmo com a divulgação dos balanços de várias empresas de grande capitalização, o fundo tem o mesmo movimento de players menores, como Buckle. O XRT possui 100 ativos e entrega um retorno de 2,15% com dividendos, de acordo com a SSGA. O interessante é que, após a Carvana (NYSE:CVNA) disparar mais de 120% no mês passado, o resultado do fundo foi impulsionado, devido ao método de ponderação do fundo, que superdimensiona a posição de empresas como ela.

O ETF de varejo é negociado a apenas 9,4 vezes seus resultados do ano passado, segundo a SSGA, com um índice P/L prospectivo de 10,23. Com uma taxa de crescimento de LPA esperada de quase 17% nos próximos anos, o valuation parece bom. A Morningstar classifica o XRT como um fundo de valor de small caps, com 77% dos ativos em sua categoria de consumo cíclico.

Tecnicamente, o XRT rompeu para cima uma importante linha de tendência de baixa que remonta a novembro do ano passado, quando várias ações de consumo e tecnologia alcançaram o pico. O mesmo ocorreu com diversos papéis de empresas de pequena e média capitalização.

O ETF estabeleceu uma base altista na faixa de US$ 58 a 60 de maio ao final de julho (logo depois de o Walmart e a Target divulgarem números horríveis de lucro no 1º tri). O volume caiu ao longo desse período, o que não é incomum quando uma ação ou fundo se consolida.

Desde então, o XRT já subiu em 10 dos últimos 13 pregões, mas o volume não foi lá essas coisas. Acredito que as ações podem voltar subir para a faixa de preços de janeiro a abril, mas a zona de congestão pode ser problemática. Ainda assim, é possível que haja um pouco mais de espaço para a alta.

Fonte: Investing.com

Conclusão

A expectativa é que o setor de varejo se movimente bastante nesta semana, à medida que são divulgados os últimos números de consumo. O ETF XRT, com componentes igualmente ponderados, rompeu para cima uma linha de tendência de baixa, portanto a força está com os compradores, após uma queda de 45% desde novembro de 2021 até a mínima de maio. Podemos ver bons números no início do dia de hoje com Walmart, que emitiu um alerta negativo de lucro quando apresentou seus últimos números trimestrais.