Perdeu as 117 altas de +10% em novembro? Não perca as oportunidades de dezembro!

Na coluna dessa semana, abordo sobre as características e o desempenho recente de algumas estratégias específicas dos fundos de investimento multimercado. Com o crescente volume de alocações em fundos e com a criação cada vez mais acelerada de novos produtos, é importante a separação que a ANBIMA (Associação brasileiras das Entidades dos Mercados Financeiros e de Capitais) faz dos fundos de acordo com suas estratégia e características, pois propicia, assim, que os investidores possam avaliar melhor a alocação em seus portfólios. A análise comparativa restrita a números pode levar a conclusões extremamente equivocadas, por questões óbvias. Imagine, por exemplo, que o investidor compare a rentabilidade e o risco de um fundo renda fixa com um fundo multimercado. Essa análise estaria totalmente equivocada! Obviamente, os ativos presentes na carteira de cada classe de fundo tendem a ser diferentes.

Os multimercados são caracterizados pela possibilidade de investir em diferentes classes de ativos, como renda variável, renda fixa, câmbio (não restrito a dólar) e commodities. Normalmente, isso leva a ordens de grandeza totalmente distintas em termos de performance e risco. Não é incomum que alguns fundos de renda fixa com baixíssima volatilidade apresentem um índice de Sharpe maior que o de fundos multimercado. Portanto, em minhas análises, tomo sempre o cuidado de separar os fundos na melhor forma possível. E isso não se restringe às classes.

Dentro da própria classe de fundos multimercado, encontramos diversas estratégias. Conforme dito anteriormente, a grande vantagem desses fundos é a possibilidade de investir em diferentes tipos de ativos. Existem fundos focados em renda variável, outros apenas em juros e moedas, fundos livres, fundos alavancados e não alavancados, e por aí vai. Portanto, é sempre importante que o investidor saiba exatamente o que ele está comparando. Antes de qualquer análise quantitativa, é importante observar detalhadamente algumas medidas qualitativas. Cito aqui algumas: i) número de investidores: fundos concentrados em poucos investidores tem o risco de a qualquer resgate mais expressivo ter que se desfazer de posições que podem levar a grandes perdas; ii) gestor: por motivos óbvios, é necessário um breve estudo sobre o background do responsável por tocar o fundo no dia a dia; iii) patrimônio do fundo: fundos com patrimônio muito pequeno acabam sofrendo bastante com os custos e despesas operacionais, enquanto os com PL muito elevado podem ter problemas na realocação ou rebalanceamento da carteira; iv) taxa de administração e performance: nesse ponto, avalio muito se o gestor gerencia a carteira de forma ativa ou passiva, ou seja, quanto mais o gestor se mostra disposto a buscar a rentabilidade por alfa e não beta, mais tendo a aceitar taxas maiores; v) alavancagem: o investidor deve estar atento a esse ponto, pois apesar do intuito dos fundos que operam alavancados ser a amplificação dos ganhos, grandes perdas também podem ocorrer.

A Anbima divide os fundos por estratégia em algumas categorias: 1) Macro: fundos que operam diversas classes de ativos baseado em cenários macroeconômicos de médio e longo prazo; 2) Trading: similar aos fundos macro, porém exploram oportunidades de curto prazo; 3) Juros e Moedas: similar aos dois anteriores, porém excluem os ativos de renda variável; 4) Livre: fundos sem nenhuma exigência de concentração em determinado ativo e mercado; 5) Capital Protegido: buscam retorno em mercados, mas com objetivo de proteção do principal investido; 6) Estratégia Específica: focam em uma determinada classe de ativos; 7) Long and Short Direcional (BVMF:DIRR3) operam ativos e derivativos de renda variável e mantém posições compradas e vendidas; 8) Long and Short Neutro: similar ao anterior, porém a exposição financeira líquida é limitada em 5%.

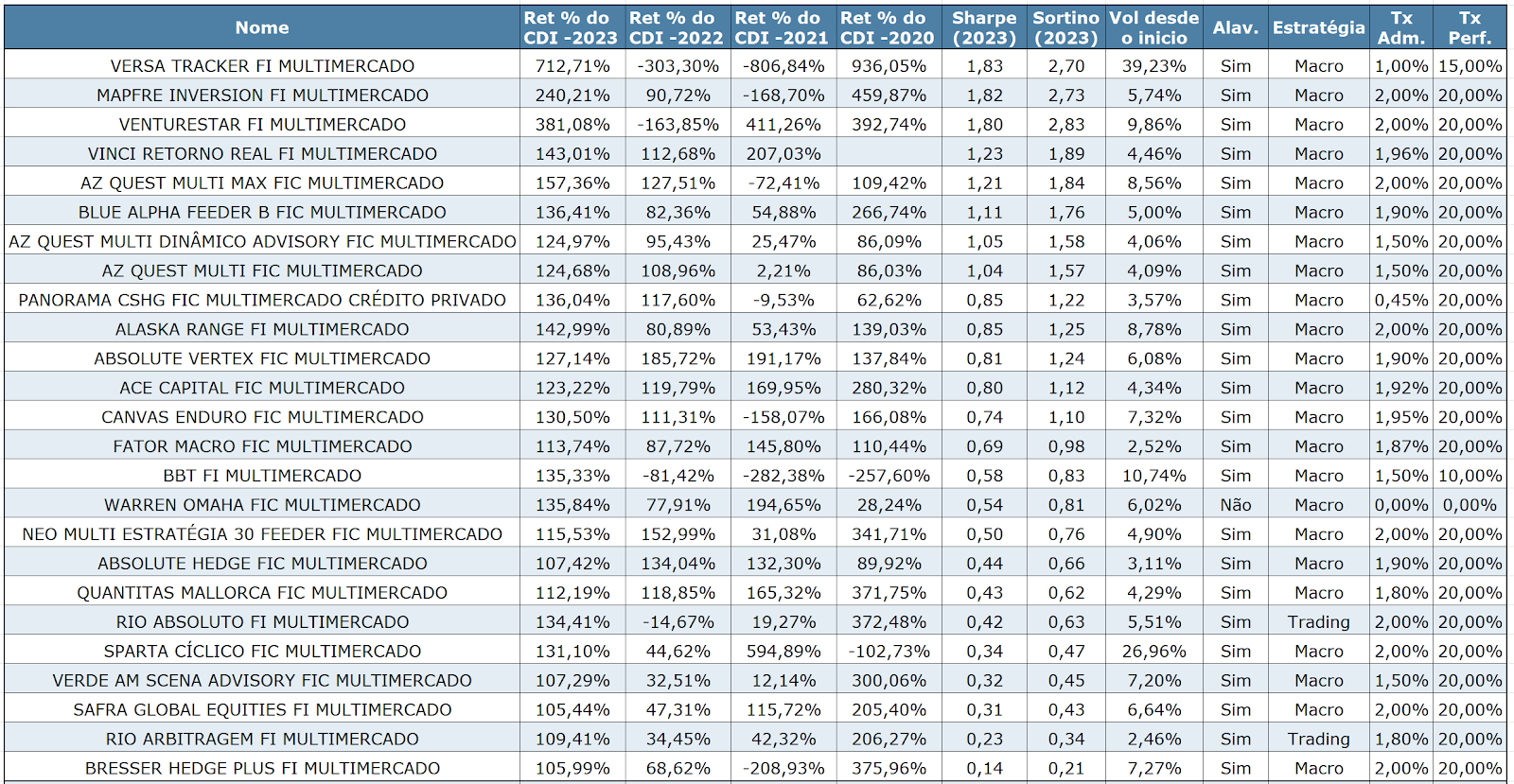

Como o leitor pode perceber a partir das descrições dos fundos multimercado, há diferenças nítidas entre as estratégias. Portanto, a comparação direta entre todos esses fundos não seria ideal. Por isso, na coluna de hoje, resolvi focar nas estratégias macro e trading. Além disso, apliquei alguns filtros: número mínimo de 100 investidores, PL mínimo de R$ 50 milhões, fundos abertos para captação, investidores em geral como público alvo e retornos disponíveis pelo menos desde o início de 2022. Na tabela 1, apresento a lista dos 25 ranqueados em ordem decrescente de índice Sharpe. Vale mencionar que a lista de fundos apresentada abaixo NÃO representa qualquer sugestão de investimento. A tentativa aqui é apenas de analisar o desempenho recente. O investidor deve ser capaz de fazer sua própria análise ou buscar um profissional capacitado e com a certificação necessária para isso.

Tabela 1: Performance de Fundos Multimercado Macro e Trading

Todos os dados foram extraídos da Quantum Finance. Os retornos da tabela 1 foram calculados em relação ao CDI e a data final dos dados é do dia 18/07/2023. A partir da tabela, podemos verificar alguns pontos interessantes. Primeiramente, observa-se que apenas um dos fundos não possui alavancagem. Além disso, todos estão com índices de Sharpe e Sortino positivos e com performance superior ao CDI no ano de 2023. Vale ressaltar que no Brasil estamos acostumados a lidar com uma taxa básica de juros elevada, ou seja, não é fácil para os gestores superarem o rendimento do CDI (Dana, 2015).

Apesar da aparente boa performance no ano de 2023 dos 25 fundos citados acima, cabe observar a volatilidade apresentada dos fundos. Nesse caso, a volatilidade é mensurada através do desvio padrão dos retornos em relação ao retorno esperado dos fundos. A título de comparação, a volatilidade do CDI nos últimos 3 anos foi de apenas 0,29%, enquanto de alguns fundos superou a marca de 10%. Portanto, ao investir no mercado de fundos multimercado, o investidor deve ter cautela e conseguir mensurar seu apetite ao risco. Na próxima coluna, abordarei a estratégia long and short. Até lá!

* Raphael Moses Roquete é Doutor e Mestre em Administração (ênfase em Finanças) pelo Instituto COPPEAD de Administração - UFRJ. Professor do Instituto COPPEAD de Administração, da UFRJ. Raphael pode ser encontrado em raphael.moses@coppead.ufrj.br