Miami lidera lista de risco de bolha imobiliária enquanto mercado mostra rachaduras

Em artigos recentes, discutimos em várias ocasiões o fato de que o rali nas ações dos EUA neste ano teve pouca abrangência. Para ser mais claro:

"A corrida pela IA está resultando em um mercado bastante restrito. Como disse Bob Farrell certa vez:

'A força dos mercados pode ser medida pela abrangência dos seus movimentos. Quando estes são amplos, têm mais força; quando são mais restritos, são mais fracos e geralmente envolvem um pequeno número de blue-chips.'

A amplitude é importante. Um rali com pouca abrangência indica participação limitada e aumenta as chances de fracasso. O mercado não pode continuar a subir apenas com algumas ações de grande capitalização na liderança. As pequenas e médias empresas também devem participar para dar credibilidade ao rali. Um rali que 'impulsiona todos os barcos' indica força abrangente e aumenta as chances de ganhos adicionais."

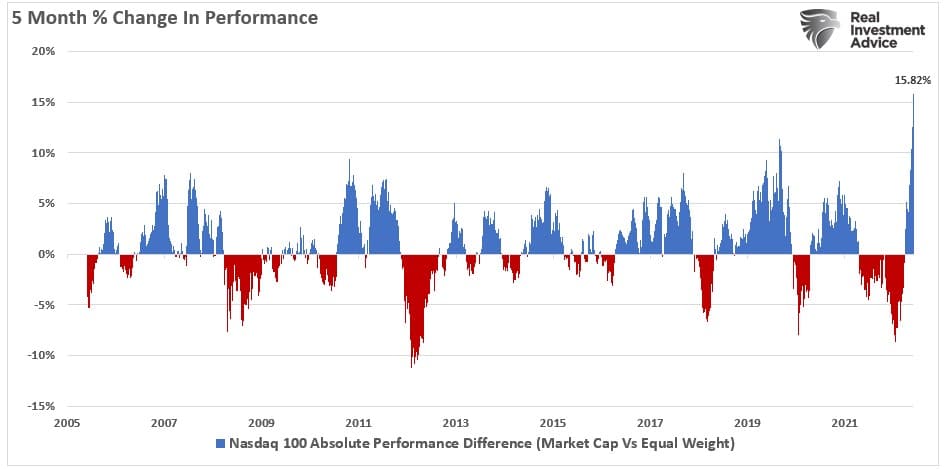

Conforme observamos anteriormente, podemos visualizar o desempenho superior das ações de megacapitalização ao observar a diferença entre os índices ponderados por valor de mercado e os índices com mesmo peso entre os componentes.

O gráfico a seguir destaca o desempenho notável do Nasdaq não ponderado em comparação com o índice de igual ponderação neste ano. Essa diferença entre NDX e NDXE agora está em +11% no ano, sendo a maior diferença em um período de 4,5 meses nos últimos 18 anos.”

O gráfico é atualizado até o final de maio e mostra a diferença histórica completa de 5 meses. Esse diferencial agora é o maior já registrado, ultrapassando 15%.

Um mercado de mão única

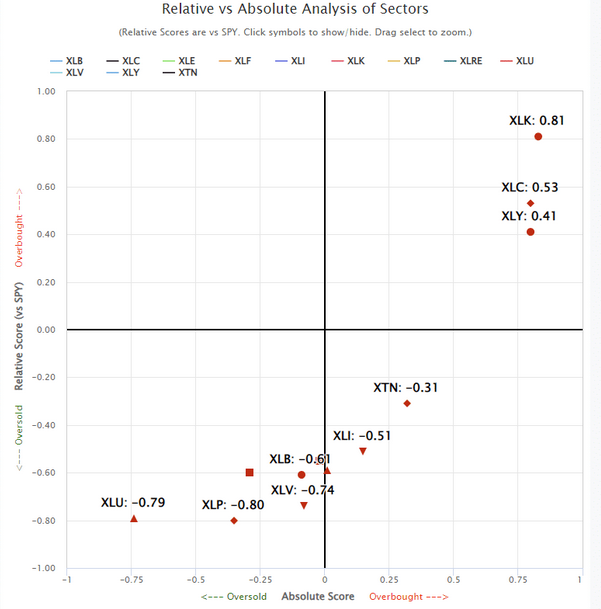

Como mencionamos em nosso artigo da semana passada, a comparação entre o desempenho absoluto e relativo dos setores do mercado S&P 500 mostra uma participação semelhante. Ou seja, uma falta de participação.

“O setor de tecnologia está recebendo a maior parte dos investimentos, enquanto os outros setores do mercado continuam sob pressão. Isso se deve às perspectivas econômicas e fundamentalistas que apontam para um crescimento mais fraco, estresse no setor bancário e taxas de juros mais altas.

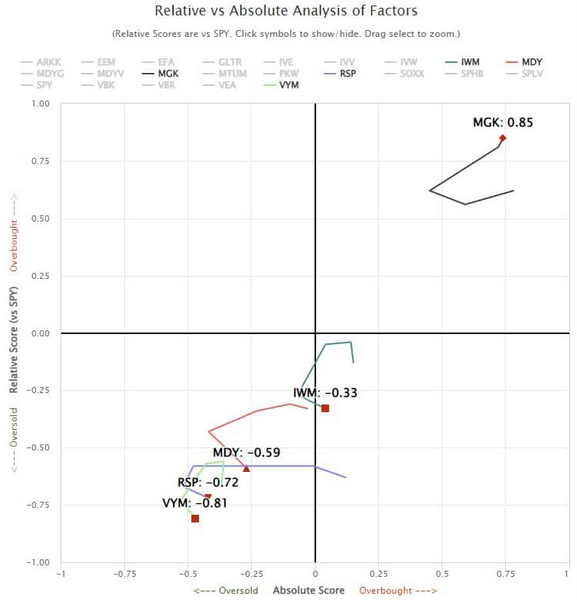

Ao aprofundarmos a análise, percebemos que o mesmo problema de abrangência se torna mais aparente ao considerarmos a participação dos fatores. Essa análise utilizou o fundo Vanguard Mega Cap Growth Index (NYSE:MGK) como referência para as 10 principais ações em comparação com ações de pequenas e médias empresas (IWM) e o índice de igual ponderação (RSP). Incluímos até mesmo o ETF Vanguard High Dividend Yield Index (NYSE:VYM) .

O que fica evidente é que quem investiu em qualquer outro ativo que não as ações de maior capitalização teve um desempenho bastante decepcionante este ano.

No entanto, ao analisarmos a relação de avanço e declínio do S&P 500, temos uma história muito diferente.

Como está a amplitude de mercado?

Recentemente, Barry Ritholtz publicou um artigo intitulado “10-Bad Takes On This Market” ("10 análises equivocadas sobre o mercado"), que vale a pena ler. E ele destaca que a abrangência do mercado é muito melhor do que muitos acreditam. Por exemplo:

"Há várias maneiras de mostrar a abrangência da participação de mercado, porém a mais simples é a linha de AVANÇO/DECLÍNIO. Ela mede quantas ações estão subindo em relação às que estão caindo. Aqui estão o NDX e o SPX (linhas vermelhas na parte inferior). Ambos parecem estar bem."

De fato, parece que a abrangência é muito melhor do que sugerem muitos dos dados disponíveis.

No entanto, há um problema com a análise. É necessário entender melhor o conceito da linha de Avanço/Declínio para compreender a questão.

“A linha de Avanço/Declínio (A/D line) é um indicador técnico que mostra a diferença entre o número diário de ações que estão em alta e em baixa. Esse indicador é acumulativo, ou seja, um número positivo é adicionado ao número anterior, enquanto um número negativo é subtraído.” – Investopedia

É importante ressaltar que a linha de Avanço/Declínio registra apenas o número de ações que sobem ou caem diariamente, sem considerar dois aspectos fundamentais:

- A variação percentual dessas ações em alta ou em baixa.

- A volatilidade e a rotatividade entre os setores do mercado. (Algumas ações podem apresentar ganhos em um dia, mas perdas no dia seguinte).

Analisando o S&P 500

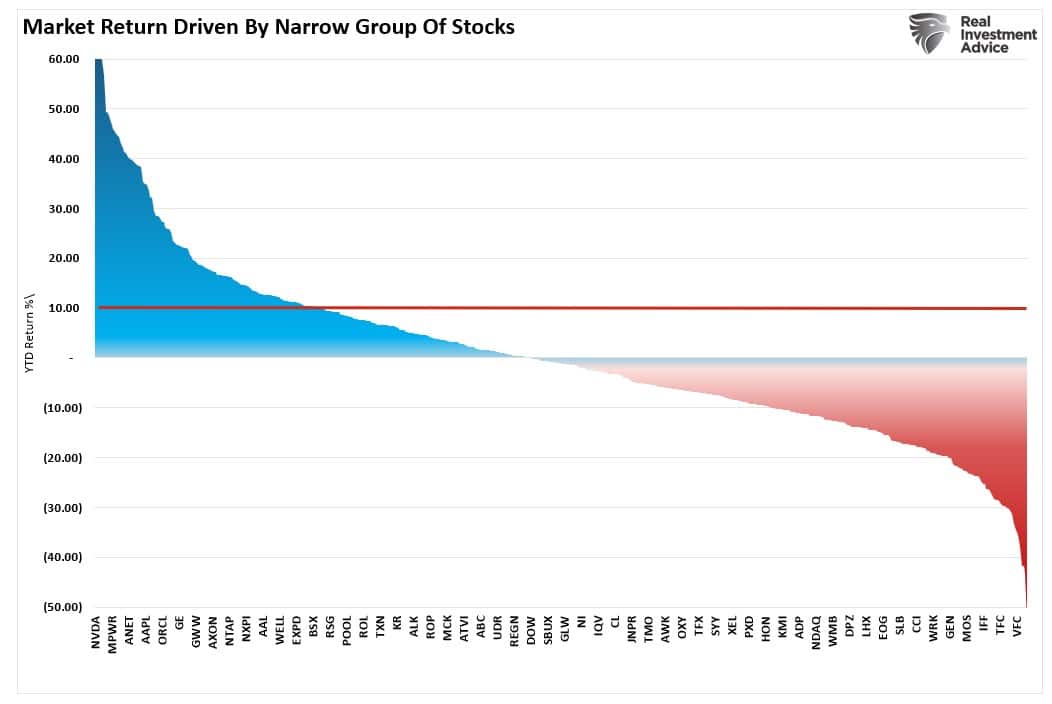

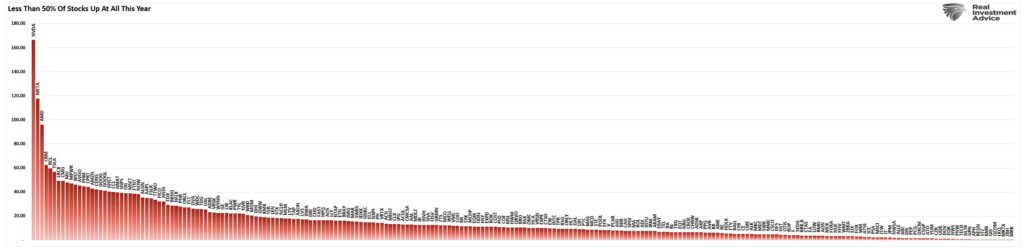

Ao analisarmos o S&P 500, podemos observar o seguinte gráfico que mostra todas as ações desse índice e indica se tiveram retorno positivo ou negativo no ano. É evidente que várias ações apresentam retornos positivos no ano, porém mais da metade apresenta retornos negativos. A linha vermelha horizontal representa o número de ações com retorno superior a 10% no acumulado do ano. Esses dados são claramente diferentes do que é sugerido pela linha de Avanço/Declínio.

No entanto, vamos nos aprofundar um pouco mais na análise dos dados. O próximo gráfico apresenta somente as ações do S&P 500 que têm retornos positivos até o final de maio deste ano. Dentre as 500 ações do índice, menos da metade registra retornos positivos no ano, e muitas delas têm um desempenho apenas ligeiramente positivo.

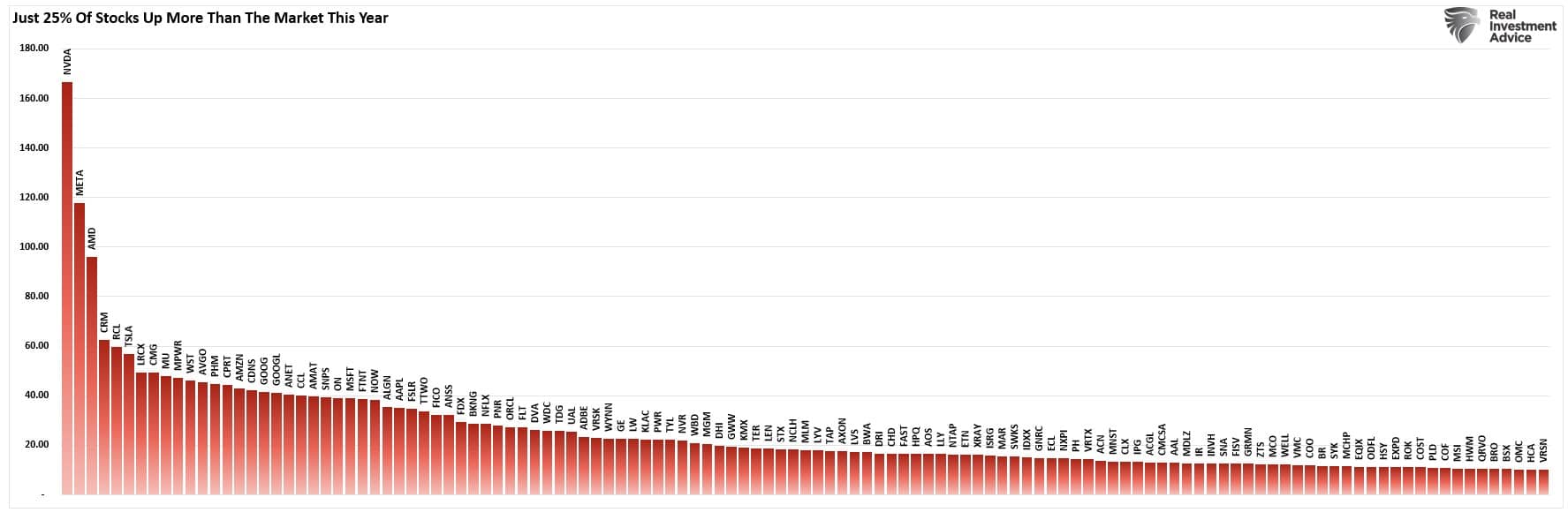

Além disso, no acumulado do ano, menos de 25% das ações apresentam retornos superiores ao desempenho médio do mercado até o final de maio.

É importante destacar que as ações de megacapitalização estão liderando os retornos do ano com uma grande margem. Esse fato é relevante ao considerarmos o peso dessas empresas de mega capitalização dentro do índice S&P 500.

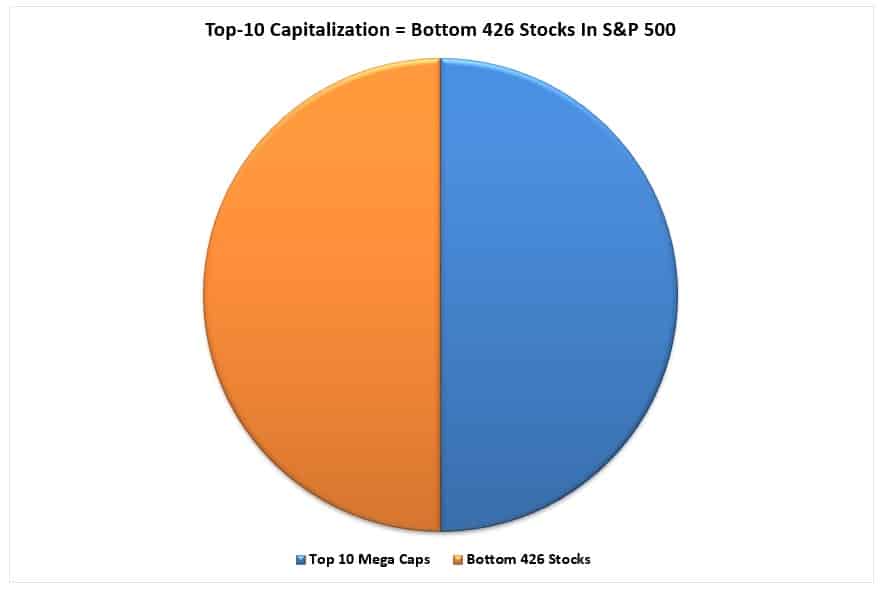

Cada ponto percentual ganho por essas empresas tem um impacto desproporcional sobre o índice como um todo. Conforme ilustrado no gráfico, cada ponto ganho pelas 10 principais empresas do índice tem o mesmo impacto que o ganho obtido pelas outras 426 ações juntas.

Por exemplo, se as outras 426 ações ganhassem um ponto cada, mas as 10 principais ações permanecessem estáveis, o avanço do mercado seria nulo. Em outras palavras, a abrangência do mercado, conforme determinada pela linha de Avanço/Declínio, seria forte, mas o mercado não avançaria.

Percebe o problema?

Bull market permanece até sua reversão

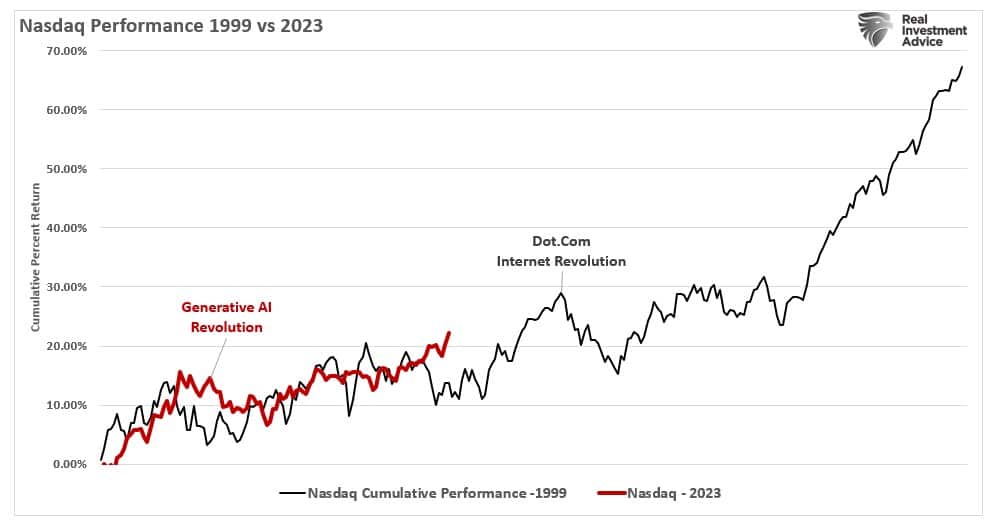

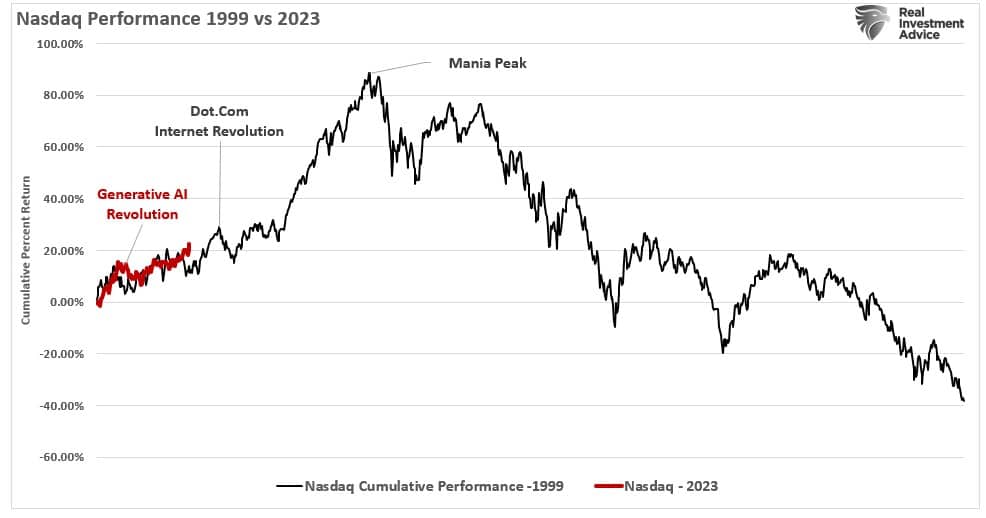

Embora o caráter estreito do mercado seja um ponto de preocupação, como ressaltamos antes, esses avanços podem durar muito mais do que o esperado. Como mostramos antes, o atual avanço do mercado baseado na especulação em "inteligência artificial" segue uma trajetória semelhante ao que vimos durante o "boom" das empresas de tecnologia em 1999.

Se você investiu no mercado em 1999, deve se lembrar da verdadeira "mania" que ocorreu naquela época. Empresas estavam lançando websites freneticamente e alterando seu foco corporativo para o mundo online durante as teleconferências de resultados. Gestores criavam fundos para investir em ações relacionadas à internet, e outros simplesmente mudaram o nome de seus fundos para atrair recursos provenientes dessa euforia desenfreada.

Evidentemente, tudo chegou ao fim em março do ano seguinte, e a maioria dos ganhos obtidos foi perdida.

É importante destacar que a internet continua presente e transformou o mundo como o conhecemos. O problema, assim como ocorre hoje, é que o crescimento dos lucros esperados das empresas ligadas à internet não se concretizou.

Isso não significa que as empresas não tenham aumentado seus lucros consideravelmente, mas as expectativas eram tão exageradas que muitas delas nunca seriam capazes de atingi-las.

Em termos mais simples, chegou uma hora em que os valuations passaram a ter importância.

Atualmente, estamos presenciando uma situação muito semelhante, em que um rali de mercado restrito impulsiona o índice, anima os investidores e gera sonhos de riquezas inimagináveis.

Portanto, é essencial que os investidores participem dessas evoluções do mercado. Contudo, é igualmente importante se lembrar de vender quando as expectativas ultrapassarem a realidade dos fundamentos.

Como disse o lendário investidor Bernard Baruch:

"Eu ganhei dinheiro vendendo cedo demais".