Analista prevê que bitcoin atingirá novo recorde histórico na próxima semana

- O aguardado relatório do IPC de janeiro nos EUA será divulgado na manhã desta quarta-feira.

- A inflação anual geral deve avançar 2,9%, enquanto o núcleo do índice tem projeção de alta de 3,1%.

- Os investidores devem se preparar para volatilidade e considerar estratégias de proteção para suas carteiras contra choques tanto inflacionários quanto deflacionários.

Os investidores aguardam a divulgação do Índice de Preços ao Consumidor (IPC) de janeiro nesta quarta-feira, às 10h30 (horário de Brasília), um dado que pode influenciar diretamente o cronograma do Federal Reserve para cortes de juros e o comportamento dos mercados acionários.

A divulgação ocorre em um cenário de crescente incerteza sobre as tarifas propostas pelo presidente Donald Trump, que podem reacender pressões inflacionárias e tornar mais desafiador o caminho para uma política monetária mais flexível.

Diante disso, os mercados podem apresentar oscilações expressivas após a publicação do índice, à medida que os investidores ajustam suas expectativas para a próxima decisão do Fed.

O que esperar

A inflação geral medida pelo IPC deve registrar alta de 2,9% na comparação anual, mantendo o mesmo ritmo de dezembro. Já o núcleo do IPC, que exclui os preços de alimentos e energia, deve avançar 3,1% no acumulado de 12 meses, um leve recuo em relação aos 3,2% do mês anterior.

Sinais de desaceleração na inflação podem fortalecer as apostas de cortes de juros já em junho. Por outro lado, um resultado acima do esperado pode alterar essa perspectiva, especialmente com o risco de novas tarifas sendo consideradas. Os investidores acompanham com cautela a possibilidade de que as tarifas propostas por Trump—25% sobre importações do México e do Canadá, e 10% sobre produtos chineses—possam reverter os avanços recentes no controle da inflação.

Embora o Fed possa ignorar choques temporários de preços, um ambiente prolongado de tensões comerciais pode levar a uma revisão mais restritiva da política monetária, adiando eventuais cortes de juros mesmo em um cenário de desaceleração econômica.

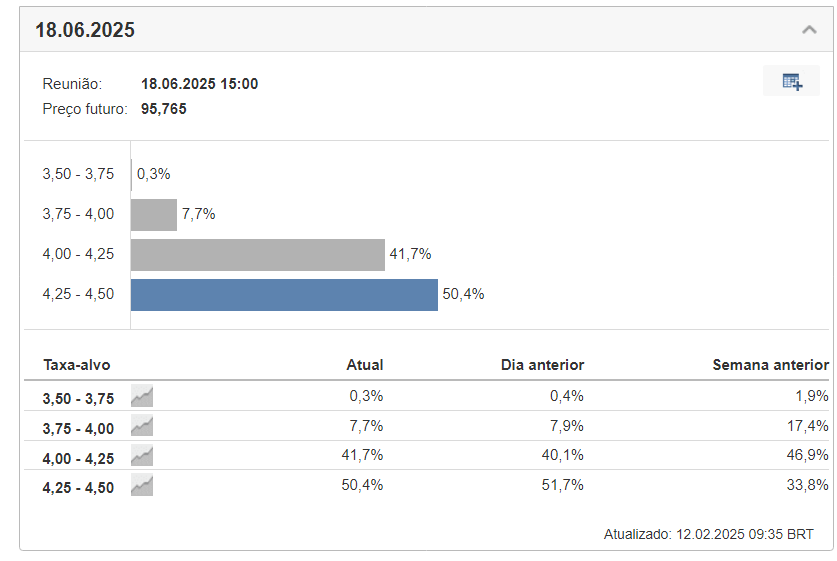

Atualmente, o mercado precifica uma probabilidade de aproximadamente 50% para um corte de juros em junho, segundo o Monitor de Juros do Fed, fornecido pelo Investing.com, uma queda em relação aos 73% estimados há um mês. O Federal Reserve interrompeu o ciclo de redução de juros no mês passado e afirmou que precisa de “maior confiança” de que a inflação está convergindo de forma sustentável para a meta de 2%.

Impacto nos mercados

Os índices acionários seguem próximos de suas máximas históricas, mas o S&P 500 permanece vulnerável a surpresas no IPC.

Caso o dado de inflação supere as expectativas, o mercado pode enfrentar uma correção, com ações de tecnologia e setores de crescimento sendo mais afetados devido à perspectiva de juros elevados por mais tempo, o que pesa sobre as avaliações desses ativos.

Por outro lado, um IPC abaixo do previsto pode reacender apostas em cortes de juros no meio do ano e impulsionar novas máximas nos mercados acionários, lideradas pelo setor de tecnologia à medida que os rendimentos dos títulos recuam. Setores cíclicos, como energia e indústrias, podem se beneficiar de um movimento de proteção contra inflação impulsionada por tarifas. Além disso, ativos de proteção tendem a ganhar destaque.

O ouro, tradicionalmente utilizado como reserva de valor em períodos de incerteza inflacionária, pode superar pela primeira vez o patamar de US$ 3.000 caso o relatório do IPC aponte uma persistência na alta dos preços.

No mercado de renda fixa, uma leitura mais forte da inflação pode levar o rendimento do título do Tesouro americano de 10 anos (10-year yield) para 4,75% (atualmente em 4,55% antes da divulgação do IPC). Por outro lado, um dado mais ameno pode provocar um recuo nos rendimentos para 4,20%, impulsionando a demanda por títulos mais sensíveis às taxas de juros.

Considerações finais

O relatório de inflação de janeiro deve ser um divisor de águas para os mercados. Seu impacto vai além das decisões do Federal Reserve, podendo definir o humor dos investidores e influenciar o comportamento de ativos-chave, como ações, ouro e Treasuries.

Diante de um possível aumento da volatilidade, os investidores devem considerar a diversificação da carteira, acompanhar os movimentos dos ativos de proteção e manter flexibilidade para ajustar suas estratégias conforme os novos dados econômicos forem sendo divulgados.