Petrobras eleva produção e bate recorde de exportação de petróleo

O Federal Reserve deve reduzir seu ritmo de aumento de juros para 0,25%, menor elevação das taxas desde que começou o ciclo de aperto em março de 2022. Isso acabou suscitando o debate sobre um eventual término do aperto da política do banco central americano após a reunião de 1 de fevereiro.

O mercado de juros futuros (Fed Funds) dá como praticamente certo um aumento de 25 pontos-base (pb) na próxima semana e uma probabilidade de mais de 80% de outro aumento na reunião de março. Mas a certeza derivada das probabilidades implícitas é uma ilusão neste momento, em grande parte porque diversos indicadores econômicos provavelmente projetarão uma grande sombra sobre a próxima fase da política monetária, dependendo de como se comparam com a próxima rodada de atualizações.

As principais variáveis são a inflação e o crescimento econômico, ou a falta dele. Se a inflação continuar arrefecendo, como ocorreu em dezembro, e a atividade econômica se inclinar para baixo, o cenário de fim das elevações de juros se fortalece.

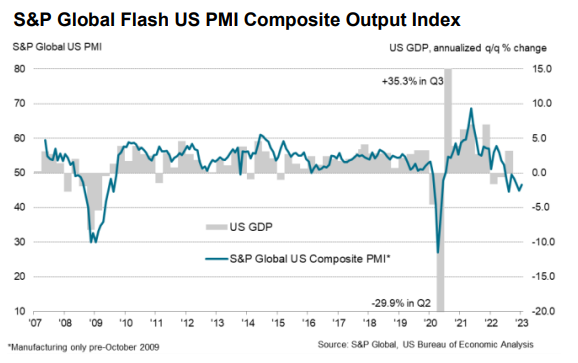

No entanto, há diversas estimativas conflitantes de risco de recessão nos EUA no momento. Os últimos dados relevantes saíram na terça-feira, com a divulgação da pesquisa PMI de janeiro, mostrando uma contração da atividade no país.

LEIA MAIS - S&P 500: o que pode acontecer se vier uma grande recessão?

“A economia dos EUA começou 2023 em tom decepcionante, com a atividade de negócios registrando uma forte contração novamente em janeiro”, declarou Chris Williamson, economista-chefe de negócios da S&P Global Market Intelligence.

“Embora tenha havido uma moderação em relação a dezembro, a taxa de declínio está entre as mais acentuadas desde a crise financeira global, refletindo uma queda de atividade tanto na manufatura quanto nos serviços”.

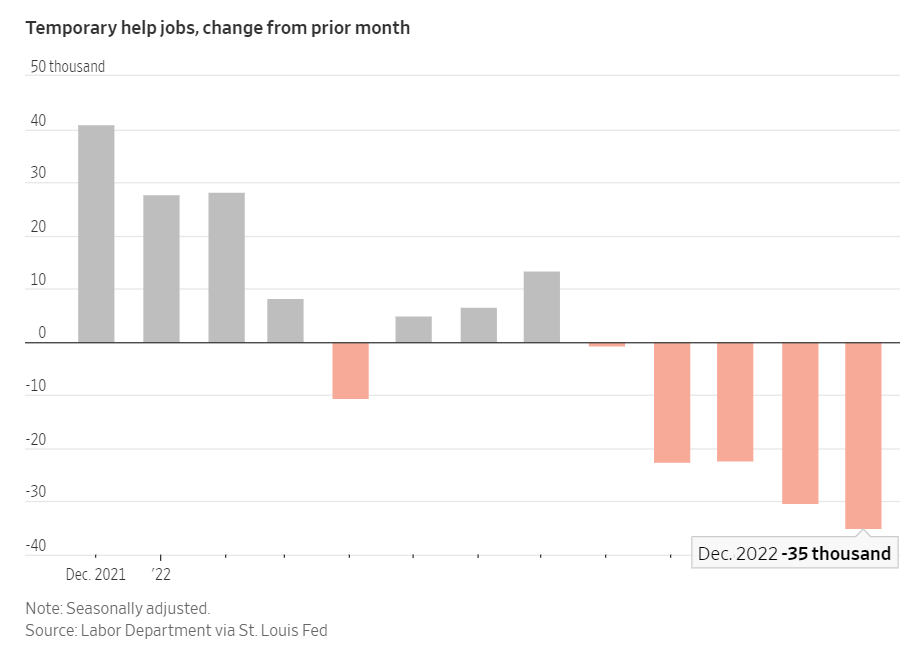

Mas a expectativa é que o relatório sobre o PIB do 4º tri amanhã mostre um sólido avanço, o que, se confirmado, minimizará as preocupações com o ciclo dos negócios. A atual resiliência do mercado de trabalho é outro fator que respalda a perspectiva de baixo risco de recessão, embora o corte acelerado de trabalhadores temporários possa ser um sinal de alerta de que a maré está virando.

Segundo o Wall Street Journal:

“Nos últimos cinco meses de 2022, as empresas cortaram 110.800 trabalhadores temporários, incluindo 35.000 em dezembro, maior queda mensal desde o início de 2021. Muitos economistas encaram o setor como um indicador precoce de futuras mudanças na força laboral.”

O desafio é decidir como o Federal Reserve está interpretando os números e se está confiante de que a inflação encontra-se agora em uma trajetória persistente de queda e que o crescimento econômico está desacelerando em ritmo suficiente para ajudar a conter as pressões de preço.

“O mercado tem uma visão extremamente otimista de que a inflação irá baixar”, declarou Christopher Waller, membro do conselho de governadores do Fed. “Temos uma visão diferente. Será necessário realizar um trabalho mais lento e difícil para trazer a inflação para baixo. E, por isso, precisamos manter as taxas mais elevadas por mais tempo, sem realizar cortes no fim do ano”.

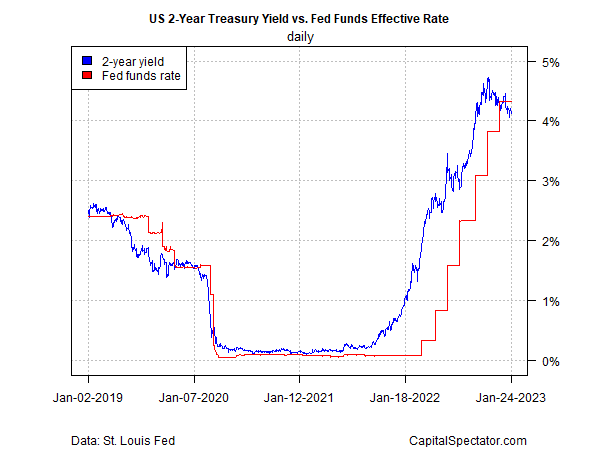

Enquanto isso, a taxa do título de dois anos do Tesouro americano, considerado um indicador-chave das expectativas de juros, continua recuando abaixo da taxa-alvo dos Fed Funds, o que sinaliza um pico nas elevações de juros.

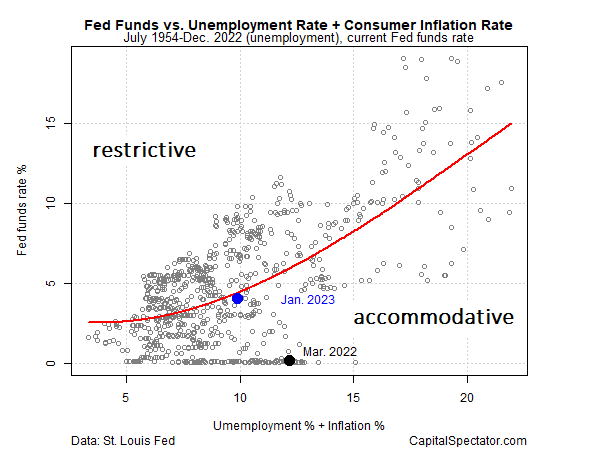

Outra indicação de que a elevação das taxas está perto de terminar é o modelo simples que compara o histórico das taxas dos Fed Funds ao desemprego e à inflação ao consumidor. No gráfico abaixo, o atual nível dos Fed Funds está perto de uma estimativa de taxa ótima (linha de regressão vermelha), em razão dos níveis recentes de inflação e desemprego (pontos azuis). Em outras palavras, a política do Fed continua na zona que sugere condições que se alinham ao fim das elevações de juros. (O ponto de março de 2022 representa as condições em que o Fed começou a elevar os juros no atual ciclo).

Uma coisa está clara: no atual clima, com números econômicos bastante conflitantes, é grande a incerteza com os planos do Fed. A questão premente é decidir se o risco de recessão nos EUA é genuinamente elevado ou baixo. O debate continua, mas uma resposta mais clara e talvez decisiva pode vir com a divulgação dos dados de janeiro nas próximas semanas.