EXCLUSIVO-Moraes diz que bancos podem ser punidos se aplicarem sanções dos EUA a ativos brasileiros

Um plano para o Brasil

Neste último domingo, Paulo (Super) Guedes, em entrevista à Folha, comenta sobre seis conjuntos de medidas que serão enviadas para apreciação do Congresso.

Medidas com o objetivo de reformular completamente o Estado brasileiro.

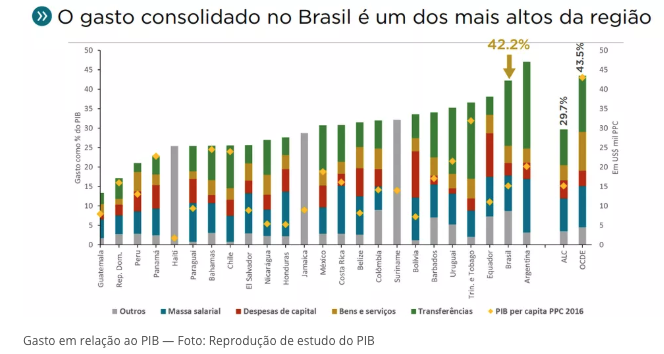

Mudar, significativamente, o funcionamento de nosso Governo – que consome 40 por cento de nossa economia.

São três PECs para o Senado, uma PEC e um projeto de lei para a Câmara e a primeira fase da Reforma Tributária que vai para uma comissão mista.

E eu não vou, aqui, discutir os pormenores de seu plano – #SuperGuedes o faz com maestria.

Vou apenas dizer que é importantíssimo, para todos os brasileiros, entender como o plano de Guedes mudará, completamente, o Brasil nas próximas décadas.

Por que o Brasil (ainda) não é a Suíça?

O Brasil, segundo Guedes, é um desastre econômico. O motivo é simples. O Estado brasileiro é improdutivo e gasta demais.

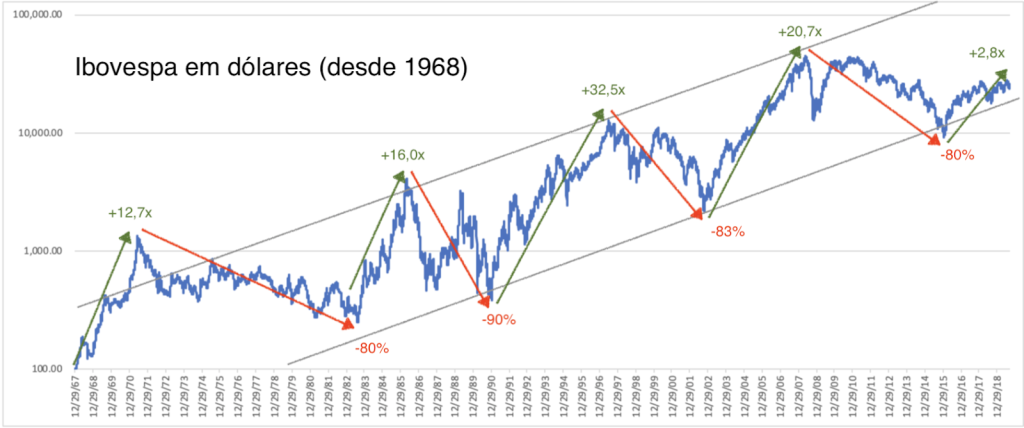

A história econômica do Brasil é a história do nível de gastos do Estado brasileiro. O gráfico do Ibovespa reflete este conceito com exatidão:

Anos 1970: Crise do petróleo faz a dívida pública disparar.

1987 : Sarney interrompe o pagamento dos juros da dívida.

1998: Crise da Ásia pega o país com déficit fiscal e o Brasil recorre, de novo, ao FMI.

2018: A "Nova Matriz Econômica" (forte aumento de gastos públicos) afunda o país na pior crise da história.

Os ciclos econômicos do Brasil são os ciclos do endividamento do Estado brasileiro.

O governo gasta demais, entramos em crise, fazemos reformas pontuais e voltamos a gastar.

Nova crise, novas reformas pontuais, Estado volta a gastar...

Menos Estado e mais iniciativa privada

Nos anos Dilma, o racional era: a China cresce forte há décadas com o Estado conduzindo a economia.

O furo no raciocínio é que a burocracia chinesa é altamente meritocrática. O Estado chinês, com todos seus defeitos, funciona.

O Estado brasileiro não funciona. É improdutivo, é inchado. Serve mais aos interesses do próprio Estado do que aos interesses da população.

Ficou claro, nos anos Dilma, como o crescimento do Governo (dos gastos públicos) não foi capaz de fazer o país crescer de forma sustentável.

Dilma tentou, de diversas maneiras, que o Estado injetasse ânimo na economia. Mas só conseguiu que a dívida pública crescesse exponencialmente até criar a maior crise da história do país.

Mais Estado entortou nossa economia (juros e inflação altíssimos), nos trouxe mais gastos improdutivos, campeões nacionais e, inevitavelmente, a Lava Jato.

Crescimento do Estado trouxe, consigo, crescimento exponencial da corrupção.

Por isso, um grande resumo do plano #SuperGuedes é: menos Estado e mais iniciativa privada.

Para que o Brasil funcione, precisamos que os 40 por cento de nossa economia (o Governo) também funcionem.

Menos juros e mais investimentos

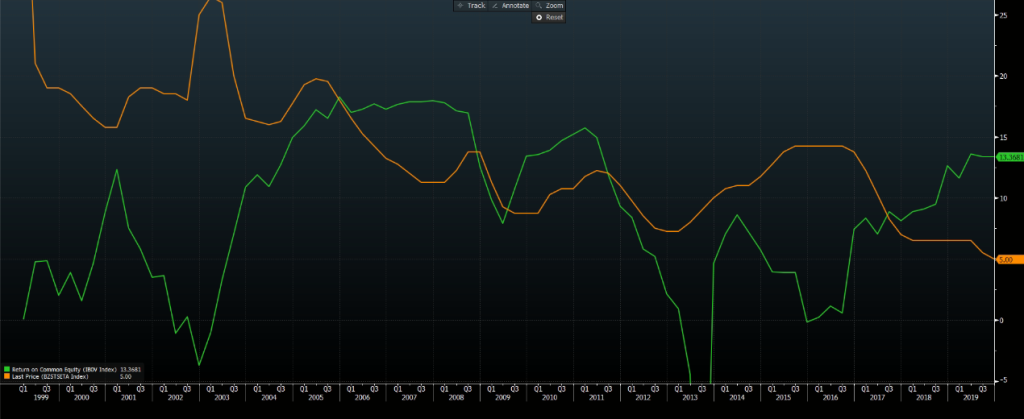

Há pouco tempo, o Brasil tinha os maiores juros do mundo.

E, em 3 anos, derrubamos os juros de 14,25 por cento ao ano para os atuais 5 por cento.

Fizemos isso apenas reduzindo os gastos do Estado na economia – claro, a maior crise da história ajudou.

Com juros menores, o Brasil está sendo desentortado. Hoje, vale mais a pena investir na economia real do que no rentismo.

Hoje, vale mais a pena comprar ações na bolsa do que investir na renda fixa.

Com o juro menor do que a rentabilidade das empresas (curva verde subindo acima da curva laranja) teremos a bolsa, a longo prazo, subindo mais que os juros.

É simples, se a rentabilidade das empresas é maior do que o juro, as empresas geram mais valor do que a renda fixa.

A bolsa, no Brasil, será como a bolsa nos países desenvolvidos – um ótimo investimento de longo prazo para a poupança das famílias.

Um ótimo investimento para seu rico dinheirinho.

O risco: a bolha das bolhas

Como vimos no gráfico acima, ainda estamos no início do ciclo de crescimento no Brasil.

Ainda estamos fazendo as reformas e nossa bolsa ainda está extremamente barata.

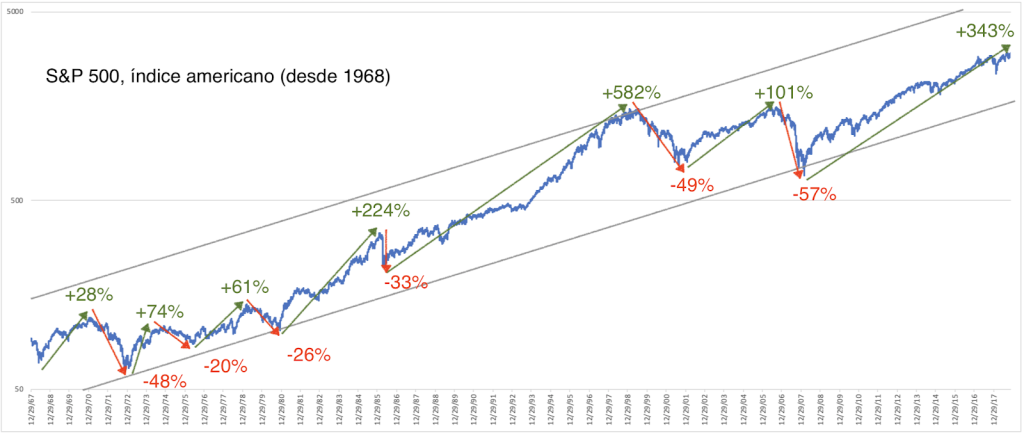

Mas, como sempre, o Brasil está na contramão do mundo.

Os EUA já estão em seu maior ciclo de crescimento da história.

E, lá fora, já se forma a maior bolha da história mundial. A bolha das bolhas (comentamos neste espaço em 21-10-19).

Os juros, no exterior, já estão nas mínimas e mais de ⅓ dos títulos dos países desenvolvidos negociam a taxas negativas.

O fenômeno é inédito e ninguém sabe o que acontecerá com os juros. É um risco bastante relevante.

Mas é uma grande oportunidade para o investidor inteligente.

Quais as perspectivas para a bolsa?

As perspectivas, de longo prazo, para nossa bolsa são as melhores possíveis.

Nossa bolsa está na máxima histórica, mas apenas começamos a caminhar neste superciclo.

Nossa economia acabou de começar a dar sinais de vitalidade e todas as reformas sendo aprovadas são de longo prazo – demoram um prazo razoável até impactarem o crescimento econômico.

Sim, uma hora ou outra, teremos crise lá fora. E uma crise no exterior nos dará a maior oportunidade de comprar ações de nossa geração.

O Brasil continuará sua caminhada, independente do que acontecer com os países desenvolvidos.

Pesquise, leia, julgue, entenda o poder transformador do plano #SuperGuedes.

Com o Investidor de Valor, participe da colossal criação de valor das boas empresas, nos próximos anos. Nas próximas décadas.

Deixe que seu patrimônio cresça com o Brasil. O Brasil do futuro apenas começou a surgir no horizonte.

#CompreMUITAbolsa.

Acompanhe muito mais no Twitter: @BruceBarbosa88, no FB: BruceBarbosaOficial e LinkedIn: BruceBarbosaOficial