Dólar acompanha exterior e cai ante o real

Principais Notícias para o Mercado de Renda Fixa

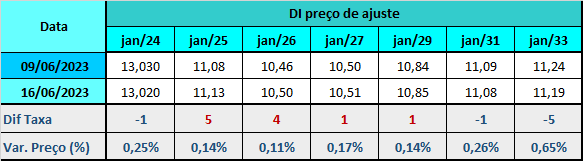

Na semana pré-Copom, o mercado de juros futuros teve um ajuste discreto após os movimentos de queda dos últimos dias. A inclinação da curva passou de -24 pontos-base no dia 09, para -28 no dia 16, considerando o spread entre os vértices jan/29 e jan/25.

Os principais vetores que reforçaram que o BC tem espaço para iniciar o corte de juros no terceiro tri foram:

-

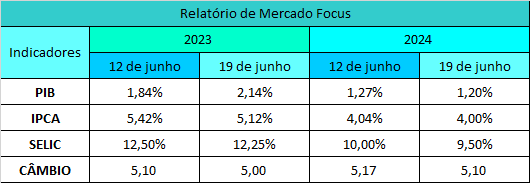

a melhora das expectativas inflacionárias no Boletim Focus (12), tanto nas de curto prazo quanto nos períodos mais longos, as mais resistentes em cair, o que foi por um bom tempo motivo de alerta por parte do Banco Central para justificar uma postura mais cautelosa na condução da Selic,

-

os indicadores de inflação do começo de junho (IGP-M, IPC-S e IPC-Fipe) corroborando o quadro de alívio dos preços, elevando a estimativa de antecipação de queda da Selic em agosto,

-

as declarações "dovish" do presidente do BC, Roberto Campos Neto, lidas como um sinal de que a autoridade monetária prepara o terreno para flexibilizar a política monetária. Além de destacar a evolução das expectativas futuras e a queda da inflação corrente, ele ressaltou o alívio da curva de juros com a melhora do quadro fiscal,

-

o dado fraco do setor de serviços. A PMS de abril mostrou queda no volume de serviços de 1,6% na margem, bem pior do que o recuo de 0,4% apontado pela mediana das projeções,

-

as perspectivas otimistas em relação ao avanço das novas regras fiscais e à reforma tributária,

-

a decisão da agência de classificação de risco S&P de alterar de estável para positiva a perspectiva da nota de crédito do Brasil, em meio a avanços na política fiscal e monetária. A expectativa do mercado é que a alteração do rating atraia mais investimentos e acelere a pauta de reformas do governo e, no curto prazo, apresse uma queda da Selic,

-

o reajuste em baixa nos preços da gasolina pela Petrobras (BVMF:PETR4), corte de R$ 0,13 por litro às distribuidoras, o que alimenta a expectativa de deflação do IPCA de junho,

-

os dados fracos do varejo em abril. As condições de crédito apertadas e o alto endividamento das famílias continuam a pesar sobre as vendas varejistas,

-

o IBC-Br acima do consenso e o IGP-10 abaixo não chegaram a alterar a convicção do mercado sobre o ciclo de cortes da Selic,

-

a surpreendente queda na produção industrial, a desaceleração da taxa anual do índice de preços ao produtor e o nível alto de pedidos de auxílio-desemprego trouxeram dúvidas sobre a retomada do aperto monetário em julho. O presidente do Fed, Jerome Powell, disse que as próximas semanas serão importantes para se medir o aperto monetário adotado e que as opções para o próximo encontro estavam em aberto,

-

e a entrevista coletiva do presidente do Fed, Jerome Powell, suavizando o tom considerado "hawkish" do comunicado da decisão de política monetária, que ratificou o consenso das apostas e manteve os juros entre 5,00% e 5,25%.

Fizeram um contraponto ao cenário mais otimista:

-

os discursos de membros do Fed que fortaleceram as apostas de aperto de juro no encontro de política monetária de julho,

-

o índice de sentimento do consumidor dos EUA, da Universidade de Michigan, subindo mais do que o esperado na prévia de junho,

-

o Banco Central Europeu (BCE) ratificou o consenso das expectativas e elevou o juro em 25 pontos-base, deixando a apercepção de que o ciclo de alta deve continuar em meio à inflação resiliente e a indicação da presidente, Christine Lagarde, de que uma pausa no aperto monetário não está em discussão,

-

o índice de preços ao consumidor (CPI) de maio nos EUA dentro do esperado, porém os núcleos ainda elevados levaram ao entendimento de retomada do aperto monetário pelo Fed em julho,

-

e a queda no desemprego no Reino Unido alimentando a expectativa por mais aperto monetário do Banco da Inglaterra (BoE). O rendimento do bônus público britânico (Gilt) de 2 anos alcançou maior nível desde agosto de 2008.

No Relatório de Mercado Focus (19), na esteira de um conjunto de notícias favoráveis à descompressão inflacionária, a projeção para a inflação oficial deste ano passou de 5,42% para 5,12%, ainda acima do teto da meta (4,75%). Um mês antes, a mediana era de 5,80%. Para 2024, foco da política monetária, passou de 4,04% para 4,00%. Há um mês era de 4,13%. A mediana supera o centro da meta (3,00%), mas está dentro do intervalo de tolerância superior, que vai até 4,50%.