Dólar tem alta forte ante o real em meio a receios com a política fiscal

Os mercados enfrentaram grande volatilidade na semana passada, com alguns alívios, mas a tendência geral ainda é negativa, de acordo com um conjunto amplo de ETFs das principais classes de ativos.

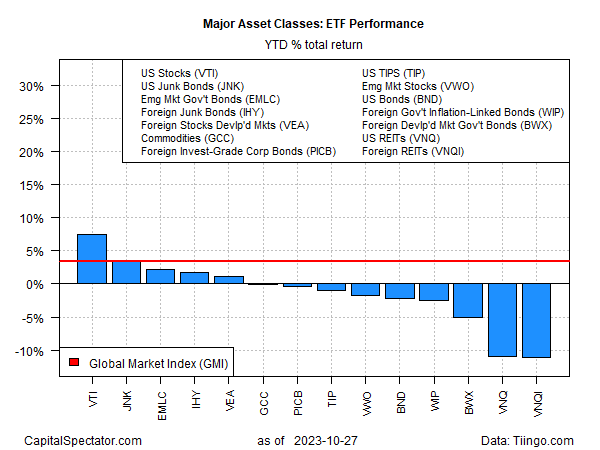

O Índice de Mercado Global (GMI) recuou novamente na semana encerrada na sexta-feira, 27 de outubro, registrando a quinta queda semanal nos últimos seis.

Até agora, o GMI ainda acumula um ganho modesto de 3,4%, mas a queda desde os picos do verão parece continuar à medida que 2023 se aproxima dos últimos dois meses do ano.

Trata-se de um benchmark não gerenciado que mantém todas as principais classes de ativos (exceto caixa) em pesos de valor de mercado por meio de ETFs e representa uma medida competitiva para estratégias de portfólio de múltiplas classes de ativos.

As ações dos EUA (VTI) continuam liderando o desempenho de 2023, embora em um grau menor em comparação com os meses anteriores.

As ações americanas atualmente estão em alta de 7,5% até o fechamento de sexta-feira. O segundo melhor desempenho: títulos especulativos (junk) dos EUA (JNK) com um ganho de 3,4%.

O setor imobiliário comercial dos EUA e estrangeiro (VNQ e VNQI) continua registrando as maiores perdas deste ano para as principais classes de ativos, com quedas em 2023 superiores a 10%.

Dois fatores de risco chave continuam a influenciar o sentimento dos investidores: o potencial para uma guerra mais ampla no Oriente Médio e o aperto passivo da política do Fed nos últimos meses devido à alta nos rendimentos do Tesouro.

A Bloomberg informou esta manhã que os mercados do Oriente Médio preveem baixa probabilidade de guerra regional mais ampla, mas a expansão da ofensiva terrestre de Israel em Gaza hoje pode mudar essa perspectiva.

“Há um risco real de escalada”, declarou Sanam Vakil, diretora do programa Oriente Médio e Norte da África da Chatham House, um think tank sediado em Londres, em uma entrevista no domingo.

Enquanto isso, se o Federal Reserve mantiver sua taxa-alvo na faixa atual de 5,25%-5,50%, teremos juros reais positivos.

A medida preferida do Fed para a inflação, o núcleo do consumo com gastos pessoais (PCE), caiu novamente no mês passado, atingindo um ritmo anual de 3,7% até setembro.

Por outro lado, a taxa do título de 10 anos dos EUA aumentou recentemente e fechou na sexta-feira a 4,84%, próximo ao seu maior patamar em 16 anos e bem acima da taxa de inflação core.

Supondo que a inflação siga em queda, ocorrerá o chamado “aperto monetário passivo”, a menos que o banco central reduza as taxas, o que é pouco provável, com base nos juros futuros. O anúncio do banco central americano desta semana (1º de novembro) deve manter as taxas inalteradas.

“O fato de o mercado de títulos estar entregando o aperto que o Fed quer significa que o banco pode ser um pouco mais cauteloso”, declarou Shamik Dhar, economista-chefe da BNY Mellon Investment Management.