Analista prevê que bitcoin atingirá novo recorde histórico na próxima semana

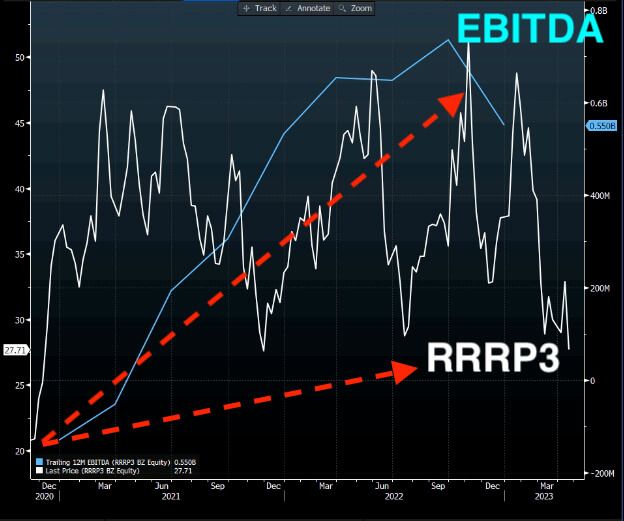

3R ((BVMF:RRRP3)) conseguiu transformar uma notícia espetacular em uma tragédia para seus acionistas.

Além disso, o conselho da empresa protegeu 70% de suas ações (com uma operação com opções) JUSTAMENTE no momento de fechamento de uma transação importantíssima.

Tamanha inépcia nos preocupa.

Derrubando as ações -26%

No último domingo, 3R anunciou ótimas notícias para seus acionistas: estão bem próximos de fechar a compra do campo de Potiguar da Petrobras (BVMF:PETR4)

A novela já dura mais de um ano com a nova gestão de Petro tentando bloquear a venda de ativos com contratos já assinados.

O problema: 3R vai emitir ações (sem a ajuda de um banco de investimento) a R$ 24,45 por ação (-26% do fechamento da última sexta-feira).

Sim, sob qualquer ótica, um valor baixo demais.

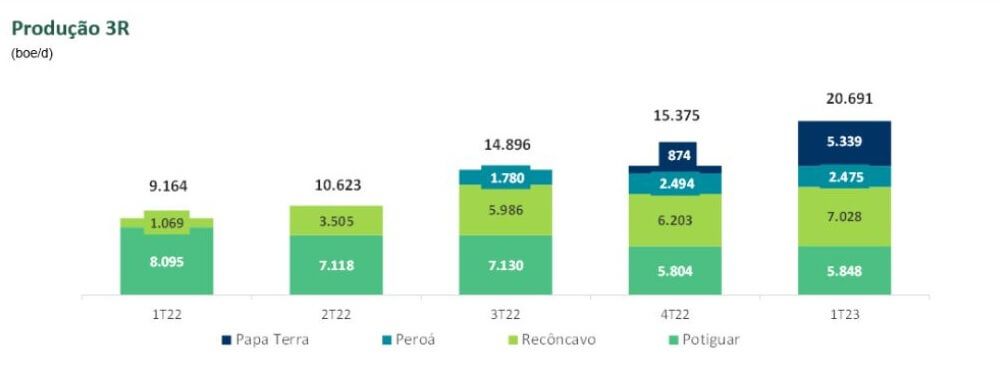

Produção +465% em 5 anos

3R foi fundada por banqueiros com o objetivo de copiar a acertada estratégia de PetroRio (BVMF:PRIO3).

A estratégia ganhadora foi importada do Golfo do México: comprar campos maduros e operá-los a um custo mais baixo.

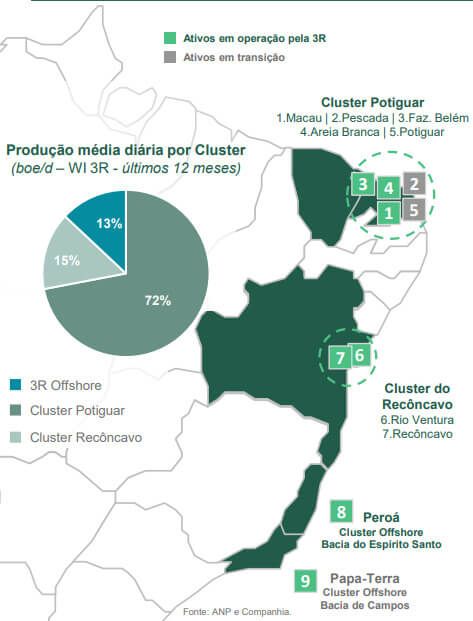

3R saiu de quatro campos no seu portfólio (3 onshore e 1 offshore) antes do IPO (final de 2020) para nove campos em 2023.

Desses nove campos, 3R está emitindo ações para adquirir e investir no aumento de produção do campo de Potiguar, adicionando mais 18 mil barris (+87%) à produção diária da companhia.

Ótimas notícias. E a petroleira ainda tem uma curva de aumento de produção fortíssima para os próximos anos, alcançando 96 mil barris de produção diária até 2027 (+465%).

Um crescimento fortíssimo.

Captando R$ 900 mi para Potiguar

3R decidiu captar dinheiro no mercado pela venda de ações para ajudar no pagamento de Potiguar (custará R$ 5 bilhões de reais mais os investimentos — Capex).

Nada fora do comum, a empresa já fez três emissões de ações desde seu IPO (R$ 36, R$ 35,50 e R$ 33) para comprar novos campos.

Faz todo o sentido que a empresa seja mais conservadora neste momento e queira um pouco mais de fôlego (caixa) em seu balanço — reduzindo riscos à estabilidade do negócio.

Afinal, o petróleo pode cair, os mercados de dívida no Brasil estão mais ariscos, tivemos crise bancária nos EUA etc.

Mas se temos todas essas dificuldades e a 3R sabia que compraria Potiguar, é pura barbeiragem da gestão da companhia não ter se planejado para a emissão.

3R não está em dificuldade. Longe disso, seus resultados são ótimos e dolarizados. A empresa não precisa "socar" ações no mercado.

Como fez nas outras emissões, contratar os bancos de investimento para sentir o mercado e buscar um preço melhor seria apenas fazer o óbvio.

Conselho protegido, acionista exposto

Como se não bastasse, correm na imprensa notícias de que o Conselho de Administração da 3R comprou no início de março um collar (vende call, compra put spread) para proteção para suas ações.

Além da incapacidade da gestão de entender o momento difícil e emitir as ações com a ajuda dos bancos, o Conselho ainda achou prudente proteger suas ações próximo da compra do importante campo de Potiguar.

Todo o mercado sabia que Potiguar estava para sair — a própria empresa indicava isso.

É muita inocência acreditar que o Conselho da Companhia não imaginava que a empresa pudesse emitir ações no closing de Potiguar.

Só podemos torcer para que a CVM faça seu trabalho e investigue minuciosamente os envolvidos.

A sequência de decisões desastradas nos deixa MUITO PREOCUPADOS com a qualidade, competência e a integridade do Conselho de Administração e dos gestores da companhia.

O direito de subscrição

Todos os acionistas de RRRP3 no fechamento do mercado do dia 19 de abril de 2023 receberão o direito de comprar mais 18% de sua posição em novas ações de 3R a R$ 24,45 por ação.

A decisão de comprar ou não as novas ações deverá ser tomada até 22 de maio de 2023 (é só entrar em contato com sua corretora e exercer seu direito de subscrição).

Os direitos (ainda não sabemos seu código de negociação) também poderão ser negociados no mercado.

Hoje, imaginamos que será interessante participar da subscrição.

Mas vamos manter os assinantes do ANTI-Trader atualizados, minuto a minuto, se vale a pena exercer os direitos, vendê-los ou aguardar.

Compre RRRP3

Sempre imaginei que a governança de PetroRio (PRIO3) é a que me daria alguma dor de cabeça. Ledo engano.

Temos dois lados da moeda:

- A gestão e a governança nos preocupam muito

- A oportunidade de crescimento de resultados é grande

Mesmo com o risco de que esta gestão de 3R não consiga entregar os resultados que poderiam, ainda achamos que RRRP3 é compra.

Na ânsia de apresentar esses resultados, a companhia até antecipou seus resultados do 1T23 para 26 de abril — bom sinal.

A produção de petróleo de 3R sobe forte, as ações não. Ainda teremos mais +465% de crescimento de produção em 5 anos.

Já vimos essa geração de valor em PetroRio. Estamos de olho nessa oportunidade.

Mas como vimos em muitas emissões, imaginamos que as ações de 3R podem cair até o preço de emissão (R$ 24,45).