Analista prevê que bitcoin atingirá novo recorde histórico na próxima semana

As ações da Ally Financial Inc (NYSE:ALLY) subiram mais de 5% nas negociações de pré-mercado após a empresa apresentar seus resultados do 2º tri de 2025 em 18 de julho, mostrando uma reviravolta dramática em relação ao prejuízo do trimestre anterior. A empresa de serviços financeiros reportou um LPA GAAP de US$ 1,04, uma melhora significativa em relação ao prejuízo de US$ (0,82) no 1º tri de 2025 e um aumento de 67,7% em relação aos US$ 0,62 no mesmo trimestre do ano passado.

Destaques do desempenho trimestral

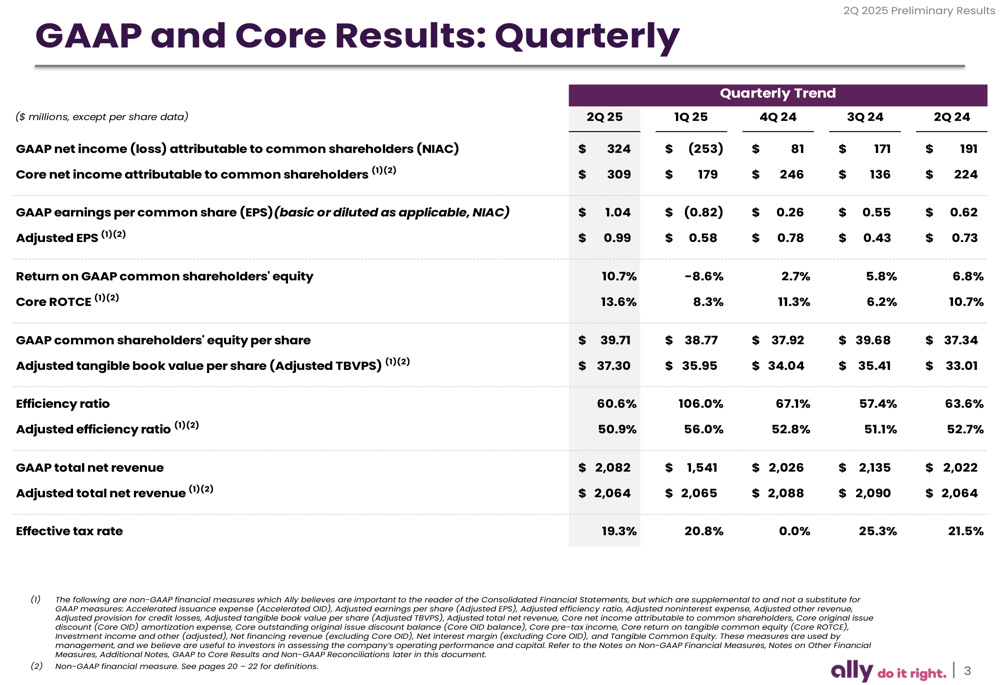

Os resultados do segundo trimestre da Ally demonstraram melhoria substancial em métricas-chave, com lucro líquido GAAP atribuível aos acionistas comuns alcançando US$ 324 milhões, comparado a um prejuízo de US$ 253 milhões no 1º tri de 2025 e US$ 191 milhões no 2º tri de 2024. O retorno principal sobre o patrimônio líquido tangível comum (ROTCE) da empresa subiu para 13,6%, acima dos 8,3% do trimestre anterior.

Como mostrado na seguinte visão geral financeira abrangente, a Ally demonstrou melhoria consistente em várias métricas-chave:

"Estamos aproveitando o poder do foco para originar ativos lucrativos em nosso negócio principal", disse o CEO Michael Rhodes durante a teleconferência de resultados, uma estratégia que parece estar rendendo dividendos, como evidenciado pelo índice de eficiência melhorado da empresa de 60,6%, abaixo dos 106,0% no 1º tri de 2025.

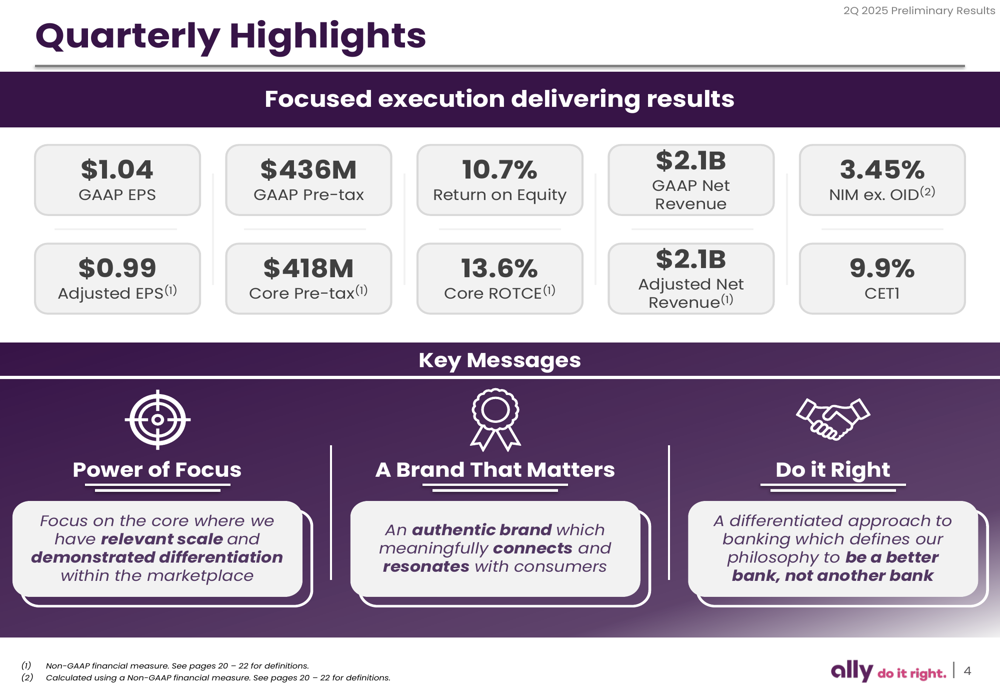

O slide de destaques trimestrais enfatiza as prioridades estratégicas e as principais conquistas financeiras da Ally:

Análise financeira detalhada

A Ally reportou receita líquida total GAAP de US$ 2,082 bilhões para o 2º tri de 2025, um aumento substancial em relação aos US$ 1,541 bilhões no 1º tri de 2025 e ligeiramente superior aos US$ 2,022 bilhões reportados no 2º tri de 2024. A margem líquida de juros (NIM) da empresa, excluindo OID, melhorou para 3,45%, continuando a tendência positiva observada no trimestre anterior.

A provisão para perdas de crédito diminuiu para US$ 384 milhões no 2º tri de 2025, de US$ 457 milhões no 2º tri de 2024, refletindo uma melhoria na qualidade do crédito. O lucro antes dos impostos mostrou uma recuperação notável de US$ 436 milhões, comparado a um prejuízo de US$ 284 milhões no 1º tri de 2025 e US$ 279 milhões no 2º tri de 2024.

O balanço da Ally permanece forte com ativos rentáveis de US$ 178,1 bilhões e total de empréstimos e arrendamentos de US$ 140,8 bilhões. A empresa mantém uma base sólida de depósitos de US$ 148,4 bilhões, com 92% dos depósitos de varejo segurados pelo FDIC e 88% da empresa sendo financiada por depósitos.

Iniciativas estratégicas e desempenho dos segmentos de negócios

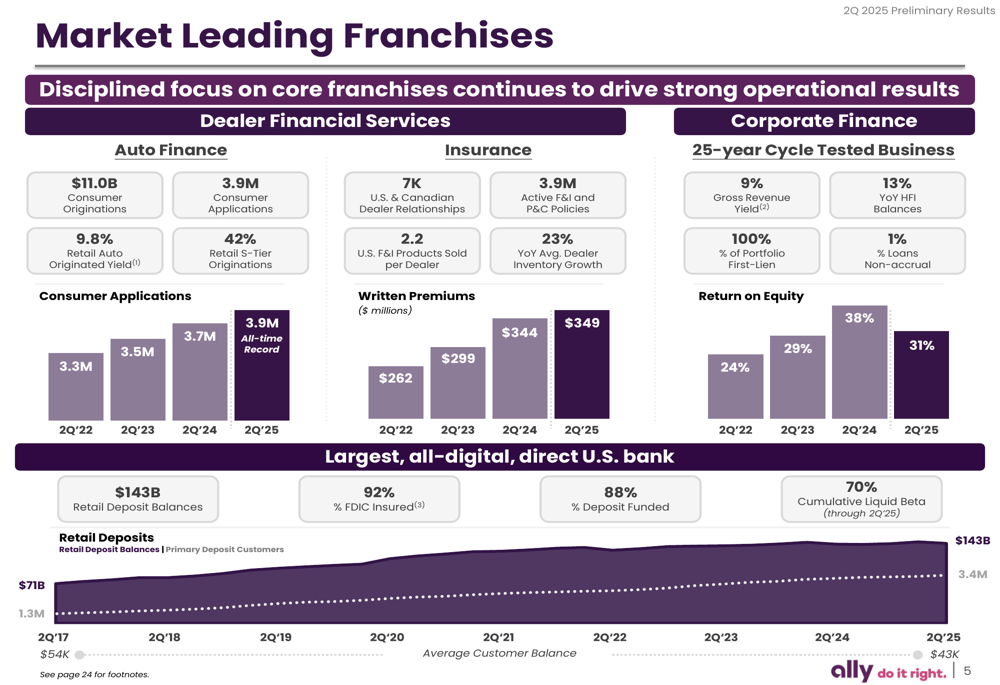

Após o fechamento bem-sucedido da venda do negócio de cartões de crédito em 1º de abril, a Ally intensificou seu foco em seus negócios principais. A empresa destacou suas franquias líderes de mercado em vários segmentos:

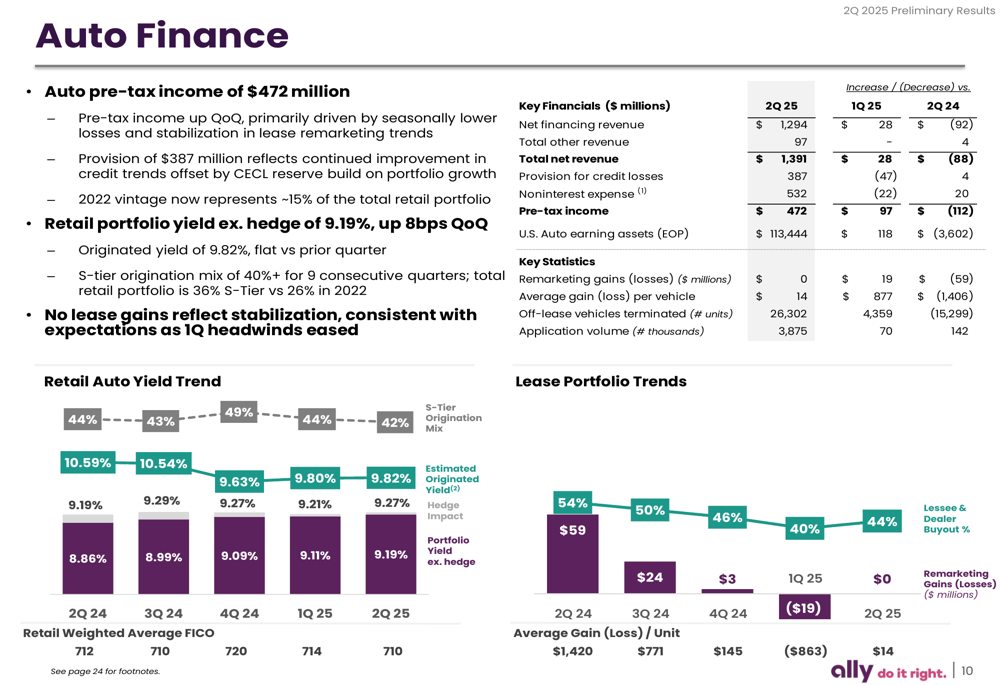

O Financiamento Automotivo continua sendo um impulsionador chave do desempenho da Ally, com lucro antes dos impostos de US$ 472 milhões no 2º tri de 2025. As originações de consumidores atingiram US$ 11,0 bilhões com 3,9 milhões de aplicações, um recorde histórico. O rendimento originado de varejo automotivo permaneceu forte em 9,8%, enquanto o rendimento da carteira de varejo, excluindo efeitos de hedge, foi de 9,19%.

O gráfico a seguir ilustra métricas-chave para o segmento de Financiamento Automotivo da Ally:

O segmento de Seguro gerou lucro antes dos impostos de US$ 28 milhões com prêmios emitidos de US$ 349 milhões, enquanto o Financiamento Corporativo entregou lucro antes dos impostos de US$ 96 milhões com empréstimos mantidos para investimento de US$ 11,0 bilhões, mostrando o foco contínuo da empresa no crescimento responsável em seus negócios principais.

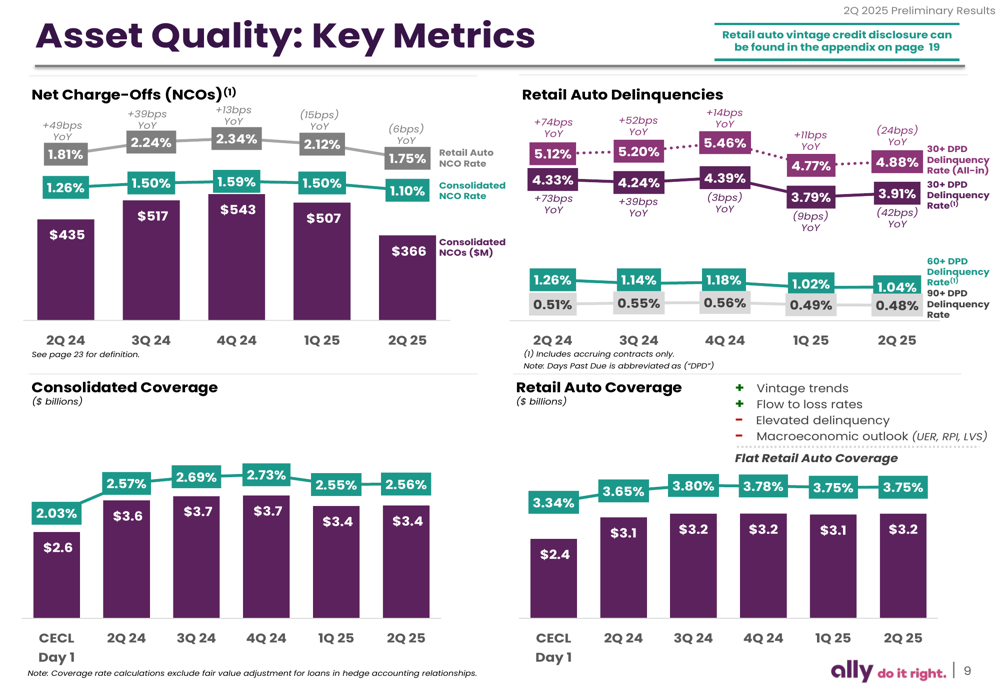

Qualidade dos ativos e posição de capital

A qualidade dos ativos da Ally mostrou melhoria no 2º tri de 2025, com baixas líquidas consolidadas (NCOs) diminuindo para 1,10% de 1,50% no 1º tri de 2025. A taxa de NCO de varejo automotivo foi de 1,75%, enquanto as inadimplências de varejo automotivo foram de 4,88%, um leve aumento em relação aos 4,77% do trimestre anterior.

O gráfico a seguir detalha as métricas de qualidade de ativos da Ally:

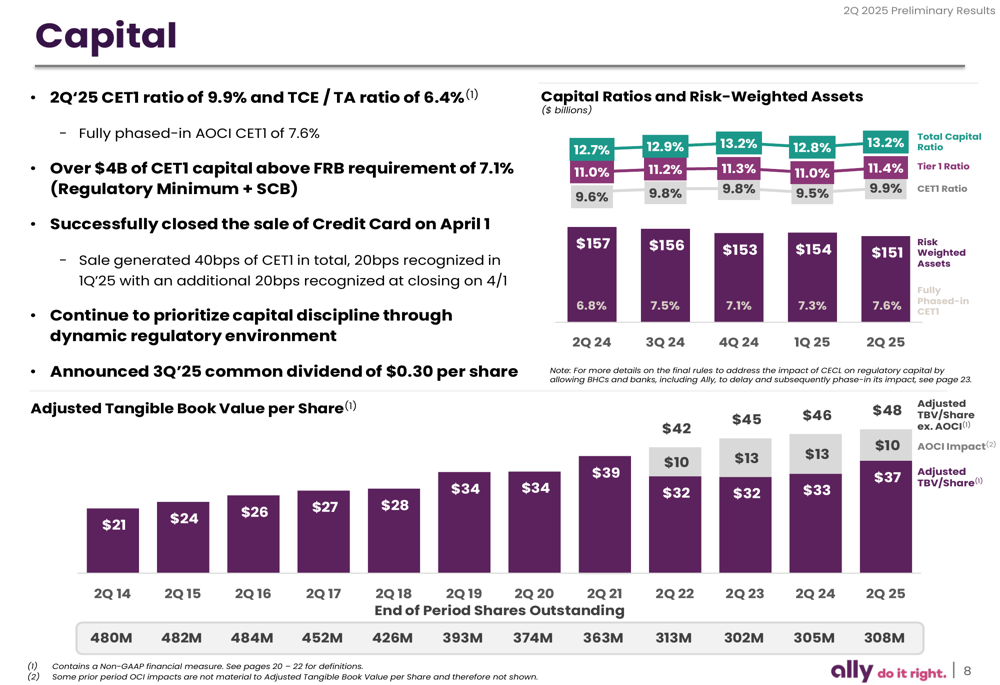

A empresa mantém uma forte posição de capital com um índice de Capital de Nível 1 (CET1) de 9,9% e um índice TCE/TA de 6,4%. A Ally tem mais de US$ 4 bilhões de capital CET1 acima do requisito do Federal Reserve Board de 7,1%, demonstrando sua estabilidade financeira e capacidade para crescimento contínuo.

Declarações prospectivas

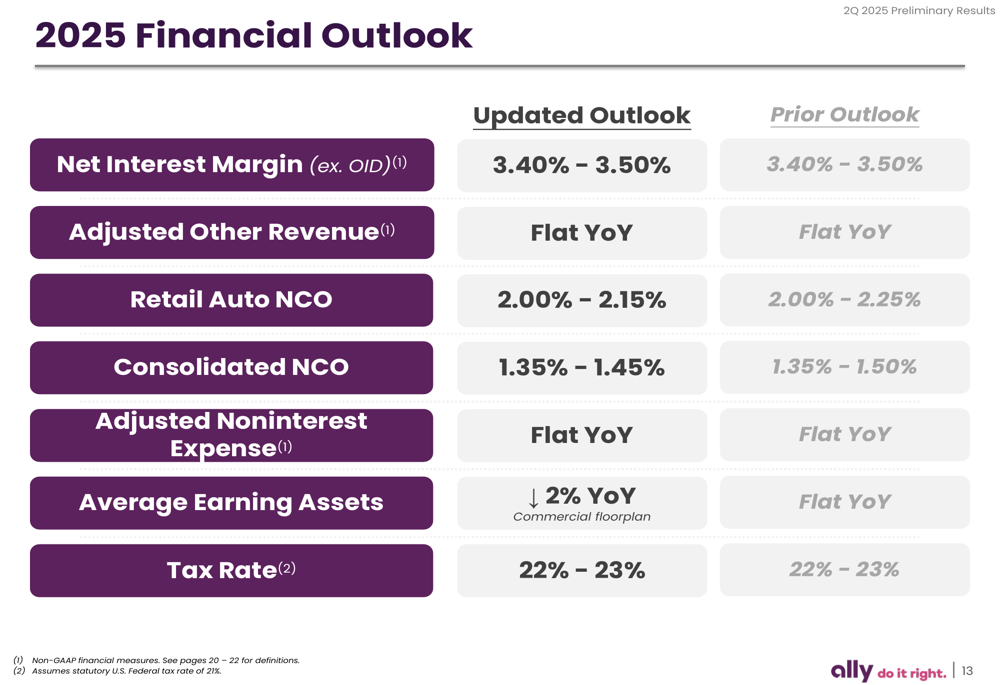

A Ally forneceu uma perspectiva financeira atualizada para 2025, mantendo sua orientação de margem líquida de juros (ex. OID) de 3,40% - 3,50% e projetando receita ajustada estável ano a ano. A empresa espera que as baixas líquidas de varejo automotivo fiquem entre 2,00% - 2,15% e as baixas líquidas consolidadas entre 1,35% - 1,45%.

O slide a seguir delineia a perspectiva financeira da Ally para o restante de 2025:

A empresa também anunciou um dividendo comum para o 3º tri de 2025 de US$ 0,30 por ação, refletindo seu compromisso em retornar capital aos acionistas enquanto mantém disciplina financeira.

O forte desempenho da Ally no 2º tri de 2025 se baseia no impulso observado no 1º tri, onde a empresa superou as expectativas dos analistas com um LPA ajustado de US$ 0,58 contra uma previsão de US$ 0,47. Com a alienação de seu negócio de cartões de crédito agora concluída e o desempenho melhorado em segmentos principais, a Ally parece bem posicionada para cumprir suas metas financeiras para o restante de 2025.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: