Dólar fecha perto da estabilidade com mercado à espera de votação no Congresso

Introdução e contexto de mercado

A IAC/InterActiveCorp (NASDAQ:IAC) apresentou os resultados do primeiro trimestre de 2025 em maio, destacando seu diversificado portfólio de negócios digitais e argumentando que o mercado subvaloriza significativamente seus ativos. Negociada a US$ 34,59 em 3 de outubro de 2025, a ação da IAC experimentou volatilidade desde a apresentação, incluindo uma queda de 13,41% após os resultados do 2º tri, apesar de entregar um LPA positivo surpreendente.

A apresentação da empresa enfatizou sua posição como líder em múltiplas categorias de consumo, desde publicações até serviços de cuidados familiares, enquanto delineava um roteiro estratégico focado na execução de negócios, alocação de capital e catalisadores de criação de valor.

Resumo executivo

A apresentação do 1º tri 2025 da IAC retratou uma empresa com valor oculto substancial, alegando que, após contabilizar sua participação na MGM Resorts e suas reservas de caixa, os investidores estão efetivamente adquirindo suas participações em negócios privados de graça. A empresa destacou seu diversificado portfólio que abrange publicações (Dotdash Meredith), serviços de cuidados (Care.com) e participações significativas na MGM Resorts International e na plataforma de compartilhamento de carros Turo.

Como mostrado no slide a seguir, ilustrando o diversificado portfólio de negócios da IAC:

A empresa relatou ter US$ 0,9 bilhão em caixa disponível, enfatizando sua capacidade de abranger diversas indústrias e estágios de negócios. A apresentação da IAC focou em seu posicionamento estratégico em publicação digital, entretenimento, cuidados familiares e setores emergentes, com ênfase particular em sua capacidade de implantar capital para oportunidades de crescimento futuro.

Destaques do desempenho trimestral

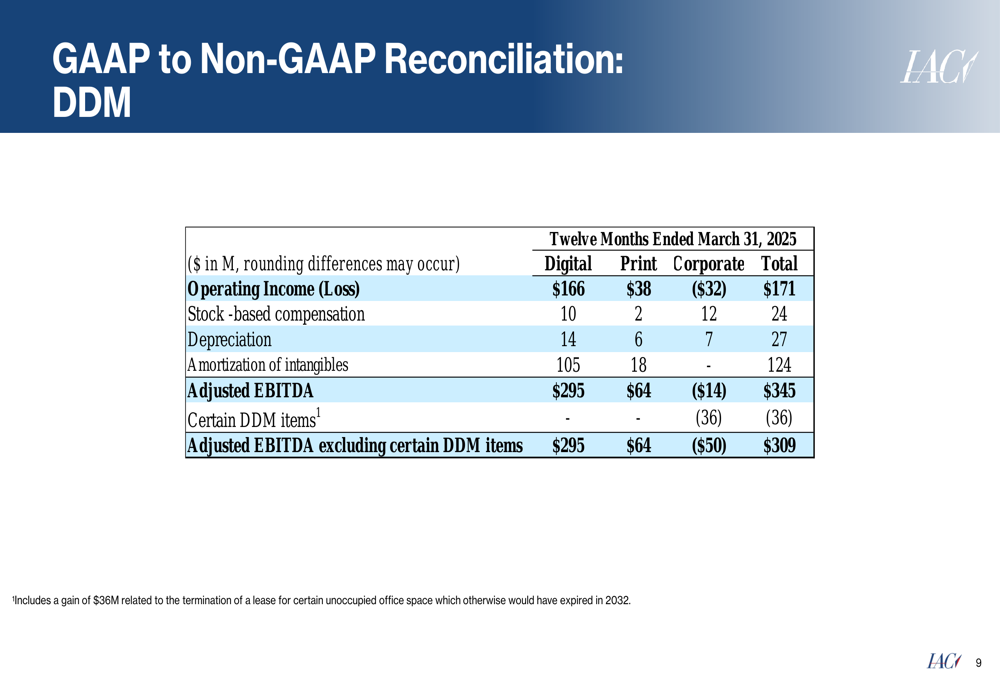

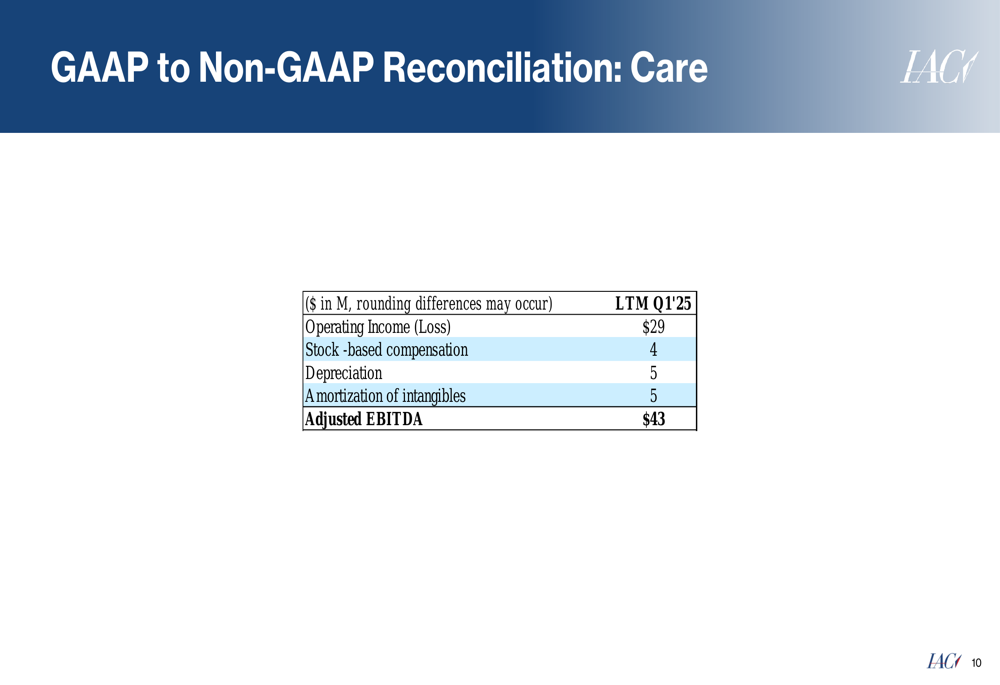

Os dados financeiros da IAC mostraram desempenho misto em seu portfólio. A Dotdash Meredith gerou US$ 1 bilhão em receita digital com US$ 309 milhões em EBITDA Ajustado, enquanto mantinha US$ 1,2 bilhão em dívida líquida com alavancagem de 4,0x. A Care.com reportou US$ 366 milhões em receita e US$ 43 milhões em EBITDA Ajustado.

A reconciliação GAAP para não-GAAP da Dotdash Meredith revelou as seguintes métricas de desempenho:

Da mesma forma, o desempenho financeiro da Care.com mostrou resultado operacional positivo:

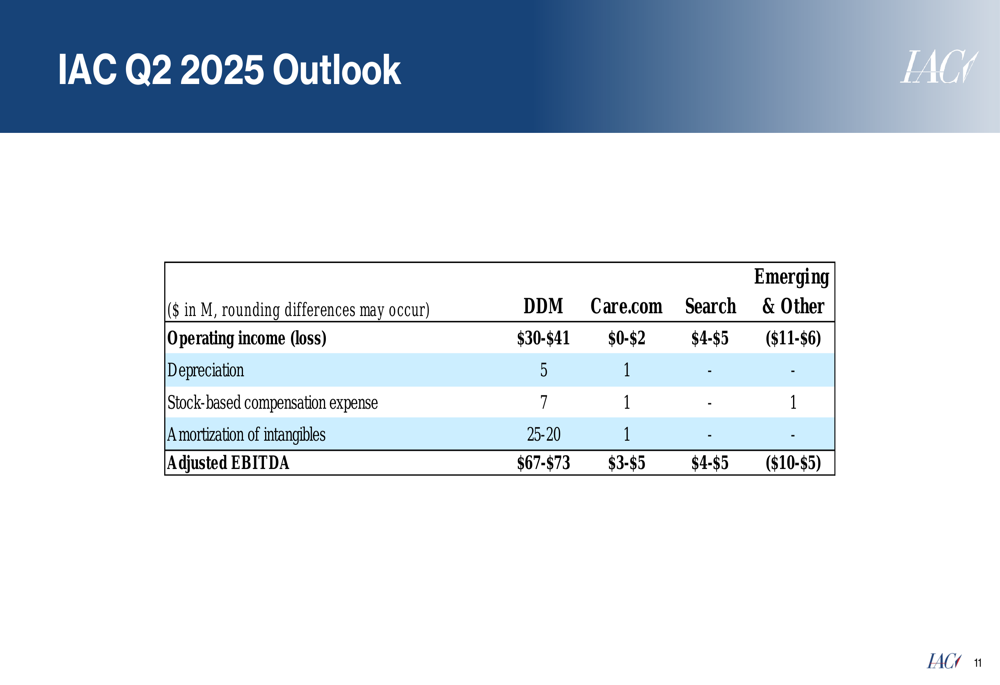

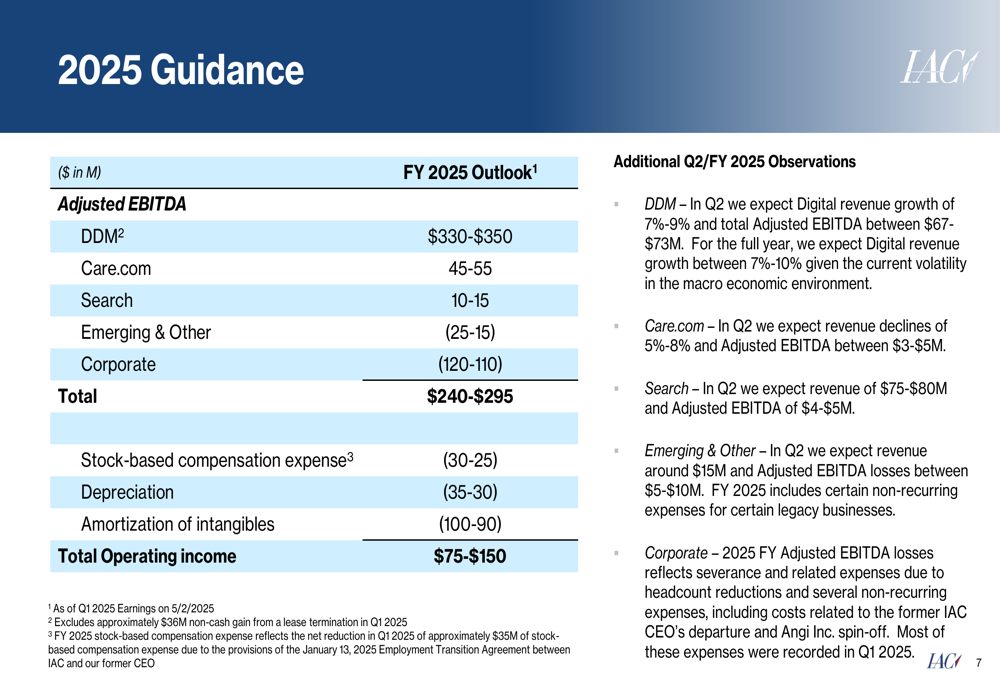

Para o 2º tri de 2025, a IAC forneceu orientações específicas para seus segmentos de negócios:

No entanto, os resultados subsequentes do 2º tri revelaram que, embora a IAC tenha entregue um LPA surpreendente de US$ 2,57 contra uma previsão de -US$ 0,2927, a receita ficou abaixo das expectativas em US$ 586,9 milhões em comparação com os US$ 601,35 milhões previstos, contribuindo para a reação negativa das ações.

Iniciativas estratégicas

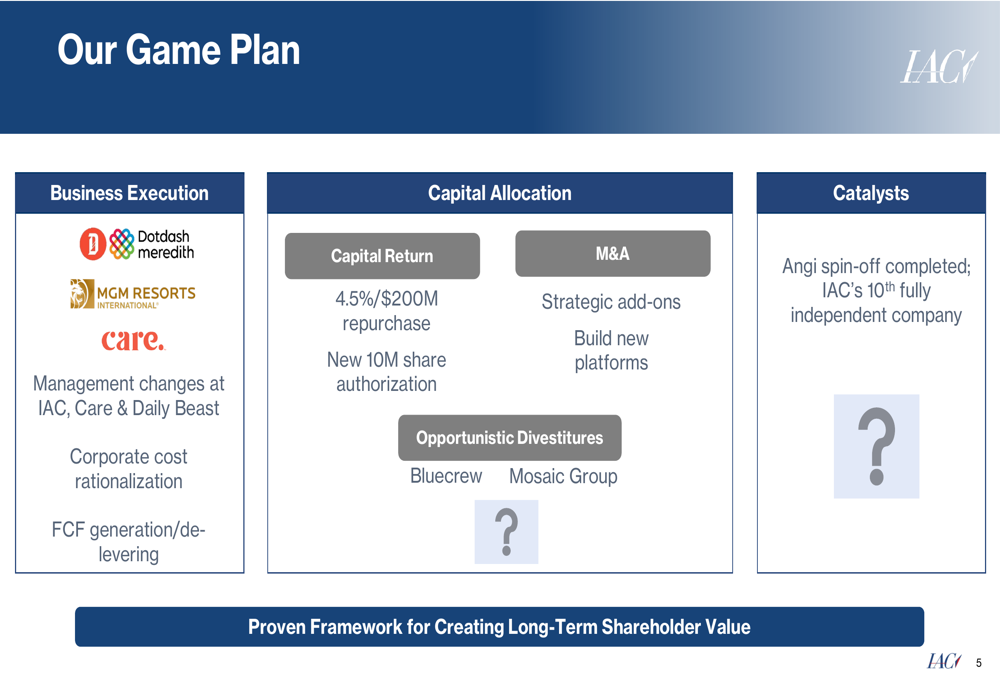

A IAC delineou um plano estratégico abrangente focado em três áreas-chave: execução de negócios, alocação de capital e catalisadores de criação de valor. O plano inclui mudanças de gestão, racionalização de custos e foco na geração de fluxo de caixa livre e redução de dívidas.

O slide a seguir detalha o roteiro estratégico da IAC:

A empresa autorizou um novo programa de recompra de 10 milhões de ações, representando confiança significativa em sua posição subvalorizada no mercado. Adicionalmente, a IAC completou o spin-off da Angi, marcando sua 10ª empresa totalmente independente.

A filosofia de fusões e aquisições da IAC enfatiza sua vantagem de capital permanente e foco nos setores de lazer, entretenimento, mídia, viagens e hospitalidade com ventos favoráveis sustentáveis do mercado. Como observou o fundador da IAC, Barry Diller, na apresentação: "Estamos renovados quanto ao que vamos fazer com nosso capital... há todos os tipos de oportunidades, seja comprar, construir... Faremos isso como fizemos antes. Nos diga uma boa ideia, e se acharmos que faz sentido, seguiremos em frente com ela."

Declarações prospectivas

A IAC forneceu orientações para o ano completo de 2025 com EBITDA Ajustado projetado entre US$ 240-295 milhões. A empresa posteriormente estreitou essa faixa para US$ 247-285 milhões após seus resultados do 2º tri. O crescimento da receita digital continua sendo uma prioridade, com a empresa visando crescimento de longo prazo de 10%.

A perspectiva financeira da empresa para 2025 está detalhada no slide a seguir:

Um foco estratégico importante tem sido reduzir a dependência do tráfego do Google, que a empresa conseguiu diminuir de 52% para 28%. O CEO Neil Vogel enfatizou essa estratégia durante a teleconferência de resultados do 2º tri, afirmando: "Administramos este negócio como se o Google de busca fosse chegar a zero."

Reação do mercado e análise

Apesar do argumento da IAC de que negocia com um desconto substancial em relação ao seu valor intrínseco, o mercado permaneceu cético. A empresa apresentou um caso convincente para sua subvalorização no slide a seguir:

De acordo com esta análise, após contabilizar a participação de US$ 2,1 bilhões da IAC na MGM (a US$ 31,97/ação) e US$ 0,9 bilhão em caixa, o valor empresarial da companhia calcula-se em -US$ 0,1 bilhão, sugerindo que os investidores estão efetivamente obtendo os negócios operacionais da IAC de graça.

No entanto, o desempenho das ações desde a apresentação sugere preocupações contínuas dos investidores sobre o crescimento da receita e o posicionamento competitivo em mercados digitais em rápida evolução. A queda de 13,41% após os resultados do 2º tri indica que, apesar das surpresas positivas no LPA, as deficiências de receita continuam a pesar no sentimento dos investidores.

As iniciativas estratégicas da IAC para diversificar fontes de receita, reduzir a dependência do Google e otimizar seu portfólio através de potenciais desinvestimentos (incluindo Bluecrew e Mosaic Group) representam passos importantes para enfrentar esses desafios. O foco da empresa na compensação adequada pelo uso de conteúdo, particularmente no contexto dos avanços da IA, também destaca sua abordagem voltada para o futuro dos desafios da publicação digital.

À medida que a IAC continua executando seu plano estratégico, os investidores estarão observando atentamente para ver se a empresa pode cumprir sua promessa de desbloquear o valor substancial que afirma existir dentro de seu diversificado portfólio de negócios digitais.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: