Calendário Econômico: China em foco com balanços e inflação no Brasil e nos EUA

A ACM Research Inc (NASDAQ:ACMR) divulgou sua apresentação de resultados do segundo trimestre de 2025 em 6 de agosto, mostrando um crescimento modesto na receita, mas queda na lucratividade. As ações da fabricante de equipamentos para semicondutores caíram 10,59% na pré-abertura do mercado para US$ 26,51, sugerindo que os investidores ficaram desapontados com os resultados, apesar de alguns desenvolvimentos positivos.

Destaques do desempenho trimestral

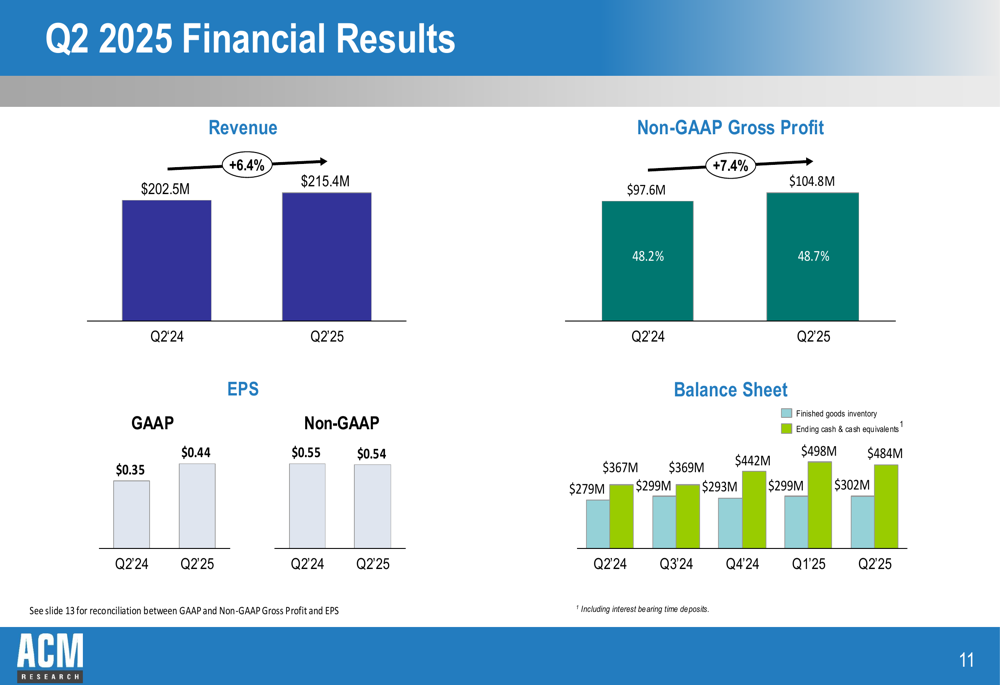

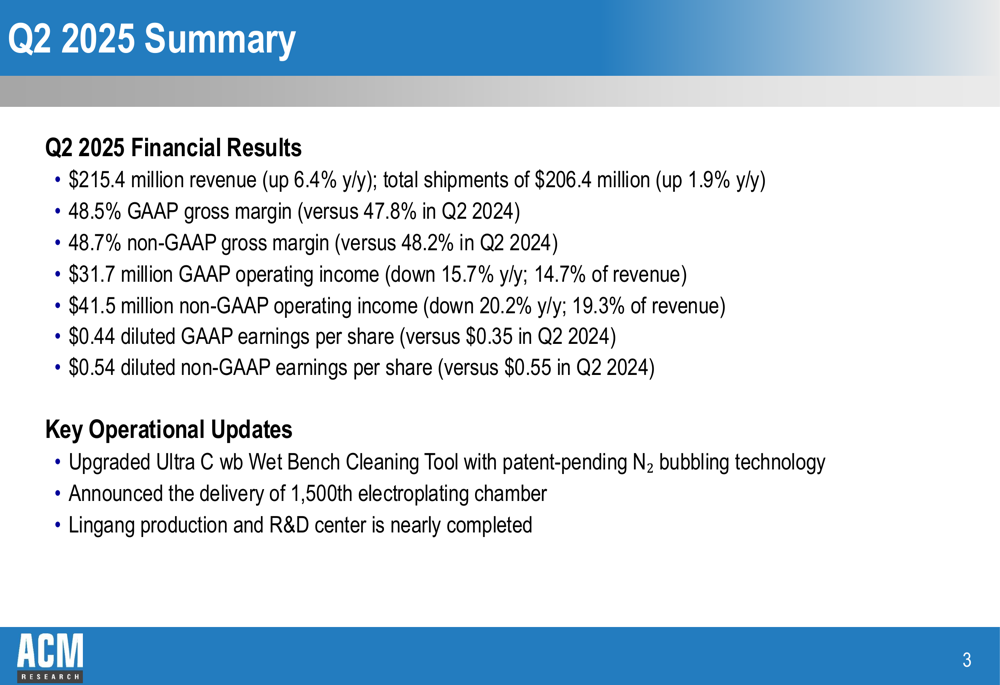

A ACM Research reportou uma receita de US$ 215,4 milhões no 2º tri de 2025, representando um aumento de 6,4% em relação ao ano anterior. No entanto, o lucro operacional GAAP da empresa caiu 15,7% para US$ 31,7 milhões, enquanto o lucro operacional não-GAAP caiu de forma mais significativa, 20,2%, para US$ 41,5 milhões. O lucro por ação GAAP diluído foi de US$ 0,44, comparado a US$ 0,35 no 2º tri de 2024, enquanto o LPA não-GAAP foi de US$ 0,54, ligeiramente abaixo dos US$ 0,55 do ano anterior.

Como mostrado no seguinte gráfico de resultados financeiros trimestrais:

A empresa manteve fortes margens brutas de 48,5% GAAP e 48,7% não-GAAP, superando a faixa-alvo da companhia. O caixa e equivalentes de caixa atingiram US$ 302 milhões ao final do 2º tri de 2025, mostrando melhoria constante em relação aos US$ 279 milhões no mesmo período do ano passado.

"Continuamos a fazer progressos em nossas principais iniciativas operacionais durante o trimestre", disse David Wang, CEO da ACM Research, conforme refletido na apresentação da empresa. Conquistas notáveis incluíram a atualização da ferramenta Ultra C wb Wet Bench Cleaning com tecnologia de borbulhamento N2 com patente pendente e a entrega da 1.500ª câmara de eletrodeposição.

Mix de produtos e iniciativas estratégicas

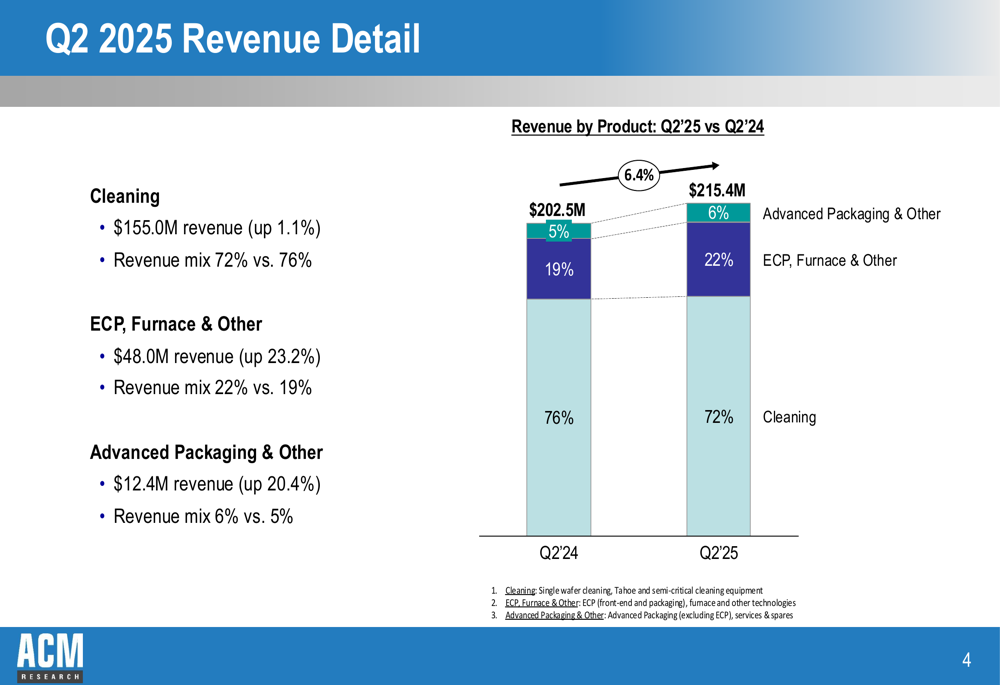

O mix de receita da empresa mostra uma mudança estratégica em direção à diversificação além de seus produtos principais de limpeza. Embora as ferramentas de limpeza ainda representem a maioria da receita com 72%, isso é uma queda em relação aos 76% no 2º tri de 2024. Enquanto isso, os produtos ECP, Fornos e Outros cresceram 23,2% em relação ao ano anterior para US$ 48,0 milhões, aumentando sua participação na receita de 19% para 22%.

O seguinte gráfico ilustra essa evolução no mix de produtos:

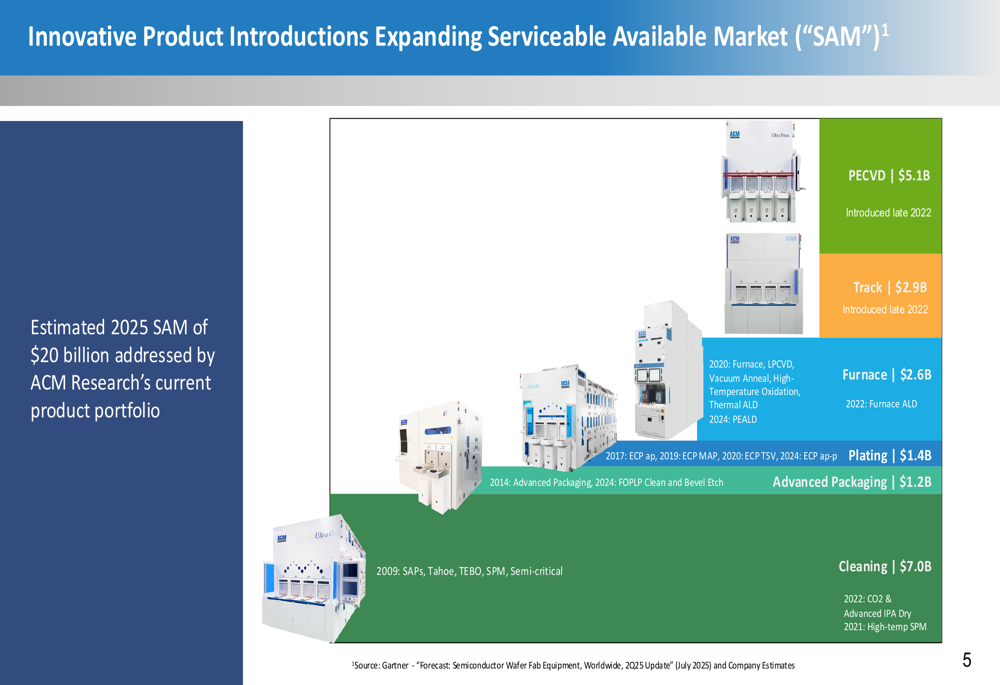

A ACM Research continua a expandir seu Mercado Disponível Atendível (SAM), que agora está estimado em US$ 20 bilhões para 2025. A empresa introduziu estrategicamente novos produtos nos últimos anos, incluindo produtos PECVD e Track no final de 2022, que atendem mercados avaliados em US$ 5,1 bilhões e US$ 2,9 bilhões, respectivamente.

A expansão do portfólio de produtos da empresa é ilustrada nesta visão abrangente:

Expansão global e base de clientes

A ACM Research está fortalecendo sua presença global com instalações tanto na China quanto nos Estados Unidos. O Centro de P&D e Produção Lingang da empresa em Xangai está quase concluído, enquanto sua Instalação de P&D e Sala Limpa em Oregon, adquirida em outubro de 2024, oferece 39.500 pés quadrados de espaço, incluindo uma sala limpa de 5.200 pés quadrados para apoiar a expansão no mercado americano.

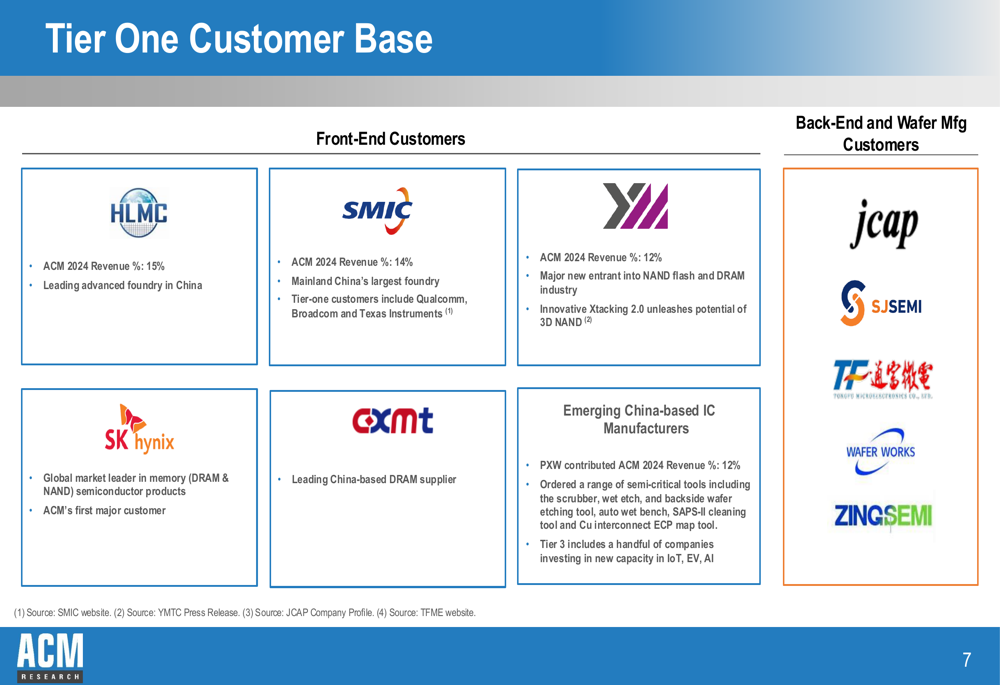

A empresa mantém relacionamentos com clientes de primeiro nível tanto na fabricação de semicondutores front-end quanto back-end. Os principais clientes incluem SMIC (representando 14% da receita de 2024), HLMC, YMTC, SK Hynix e CXMT para aplicações front-end, junto com vários clientes de back-end e fabricação de wafers.

O slide a seguir detalha o impressionante portfólio de clientes da ACM:

Estratégia de crescimento de longo prazo

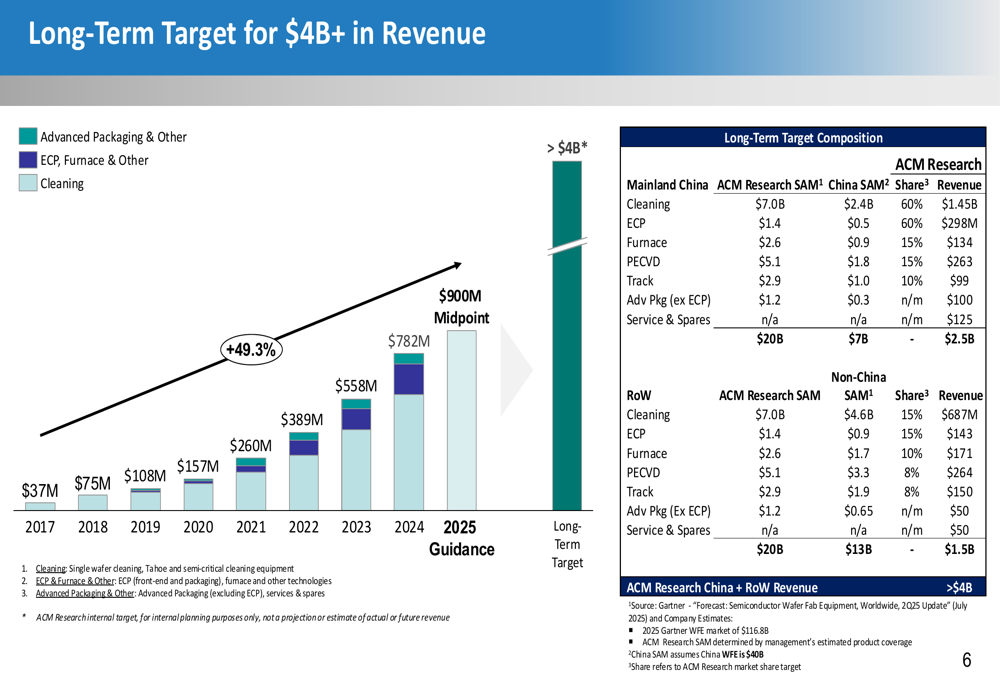

Apesar dos desafios atuais, a ACM Research mantém metas ambiciosas de receita de longo prazo excedendo US$ 4 bilhões. O roteiro da empresa mostra progressão de US$ 37 milhões em 2017 para sua orientação de 2025 de US$ 782-950 milhões, com um caminho claro para o crescimento futuro.

Esta estratégia de crescimento é baseada na expansão tanto dentro da China (visando US$ 2,5 bilhões de um SAM de US$ 7 bilhões) quanto internacionalmente (visando US$ 1,5 bilhão de um SAM de US$ 13 bilhões). A empresa planeja aproveitar suas vantagens tecnológicas em múltiplas categorias de produtos para atingir esses objetivos.

O gráfico a seguir delineia as metas de receita de longo prazo da ACM e sua composição:

Declarações prospectivas

A ACM Research manteve sua faixa de orientação de receita para 2025 de US$ 850-950 milhões, apesar de enfrentar ventos contrários de políticas comerciais internacionais e restrições na cadeia de suprimentos. A empresa reconheceu que sua perspectiva reflete "o impacto contínuo da política comercial internacional" e "vários cenários esperados de gastos de clientes-chave".

A orientação mantida sugere confiança da administração em navegar pelos desafios atuais, embora a queda significativa no preço das ações após a divulgação dos resultados indique que os investidores podem ter esperado resultados mais robustos ou uma orientação elevada.

De acordo com o relatório de lucros do trimestre anterior, a ACM Research havia superado as expectativas com um LPA de US$ 0,46 no 1º tri de 2025, comparado aos US$ 0,3186 previstos. O declínio sequencial no LPA de US$ 0,46 no 1º tri para US$ 0,44 no 2º tri, juntamente com a queda significativa no lucro operacional em relação ao ano anterior, provavelmente contribuiu para a reação negativa do mercado hoje, apesar do crescimento contínuo da receita.

À medida que a demanda por equipamentos de semicondutores flutua em meio a tensões geopolíticas e ciclos da indústria, a estratégia da ACM Research de diversificação de produtos e expansão geográfica será crucial para atingir suas ambiciosas metas de crescimento de longo prazo enquanto navega pelos desafios de curto prazo.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: