Calendário Econômico: BC e Fed de novo em foco em semana de PIB e inflação nos EUA

Introdução e contexto de mercado

A Caesars Entertainment (NASDAQ:CZR) divulgou sua apresentação para investidores do segundo trimestre de 2025 em 29.07, revelando uma empresa em transição com operações digitais superando os segmentos tradicionais de cassino. A ação fechou em US$ 29,42, com queda de 3,33% no dia, e a negociação após o mercado mostrou pressão adicional com declínio de 1,16% para US$ 29,08.

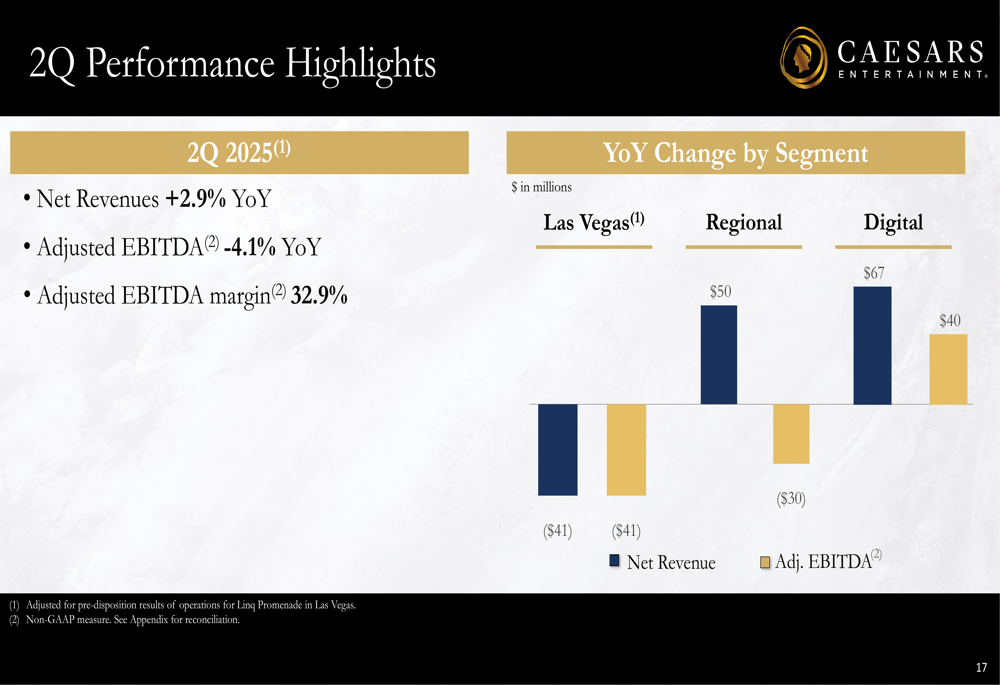

A apresentação destacou um aumento de 2,9% na receita líquida em relação ao ano anterior, atingindo US$ 2,91 bilhões, enquanto o EBITDA ajustado caiu 4,1% para US$ 955 milhões. Este desempenho misto segue um primeiro trimestre desafiador, quando a empresa ficou abaixo das previsões de LPA e receita, registrando um LPA de -US$ 0,54 contra expectativas de -US$ 0,17.

Destaques do desempenho trimestral

Os resultados do 2º tri de 2025 da Caesars revelaram desempenho divergente entre seus segmentos de negócios. Enquanto a receita líquida geral aumentou 2,9% em relação ao ano anterior, o EBITDA ajustado diminuiu 4,1%, resultando em uma margem de EBITDA ajustada de 32,9%.

O desempenho segmentado mostra as diferentes trajetórias das unidades de negócio. As propriedades de Las Vegas experimentaram uma queda de US$ 41 milhões tanto na receita líquida quanto no EBITDA ajustado em relação ao ano anterior. As propriedades regionais registraram um aumento de US$ 50 milhões na receita líquida, mas uma diminuição de US$ 30 milhões no EBITDA ajustado. O segmento digital foi o destaque com um aumento de US$ 67 milhões na receita líquida e uma melhoria de US$ 40 milhões no EBITDA ajustado.

Como mostrado no gráfico a seguir detalhando o desempenho por segmento:

Crescimento do segmento digital

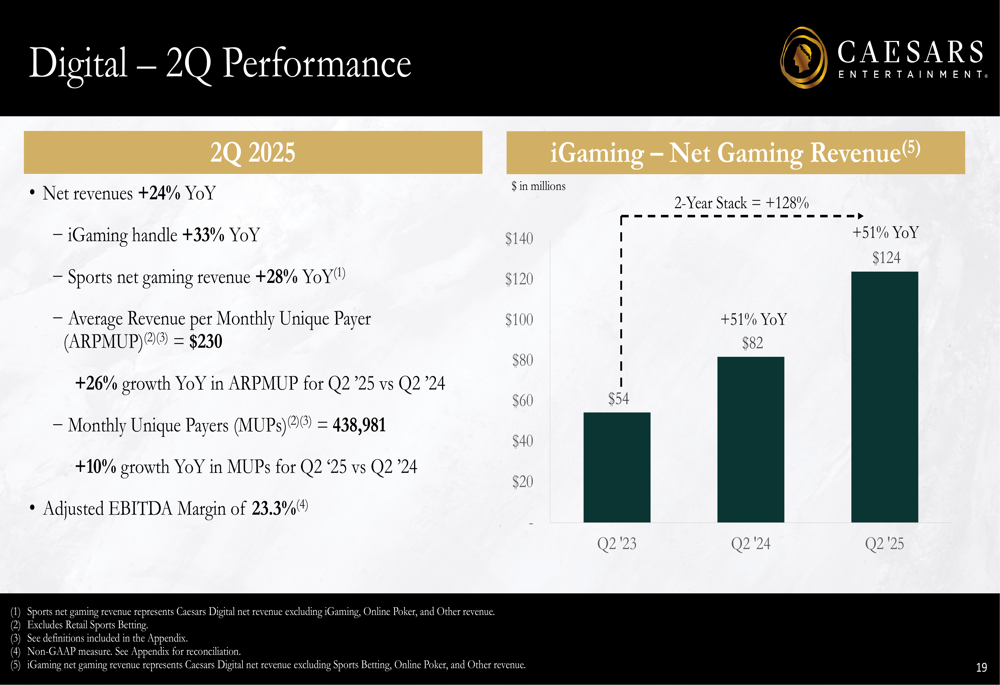

O segmento digital emergiu como o motor de crescimento da Caesars no 2º tri de 2025, com receitas líquidas aumentando 24% em relação ao ano anterior, atingindo US$ 343 milhões. Este impressionante crescimento foi impulsionado por um aumento de 33% no volume de apostas de iGaming e um aumento de 28% na receita líquida de apostas esportivas.

A lucratividade do segmento mostrou melhoria notável, com EBITDA ajustado atingindo US$ 80 milhões, comparado a apenas US$ 4 milhões no 2º tri de 2024. Isso resultou em uma margem de EBITDA ajustada de 23,3%, demonstrando a crescente eficiência das operações digitais da Caesars.

As métricas de engajamento do cliente foram igualmente fortes, com a receita média por pagante mensal único (ARPMUP) aumentando 26% em relação ao ano anterior para US$ 230, enquanto os pagantes mensais únicos (MUPs) cresceram 10% para 438.981.

O gráfico a seguir ilustra o impressionante desempenho do segmento digital:

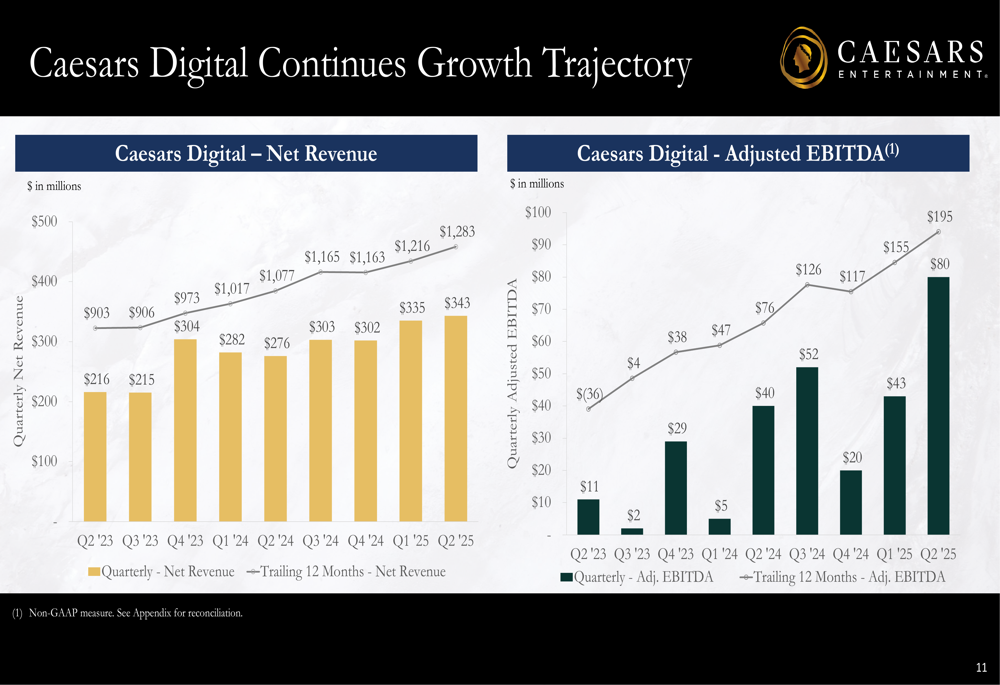

Esta trajetória de crescimento é parte de uma tendência de longo prazo, com o segmento digital mostrando melhorias consistentes de receita e EBITDA ao longo de múltiplos trimestres:

Os principais impulsionadores deste crescimento digital incluem a melhoria nas taxas de retenção de apostas esportivas, que aumentaram de 4,30% em 2021 para 8,00% no acumulado do ano até o 2º tri de 2025, com uma meta de 10,0%. Além disso, o volume de apostas de iGaming cresceu substancialmente de US$ 2.504 milhões no acumulado do ano até o 2º tri de 2021 para US$ 9.193 milhões no acumulado do ano até o 2º tri de 2025.

Operações em Las Vegas e regionais

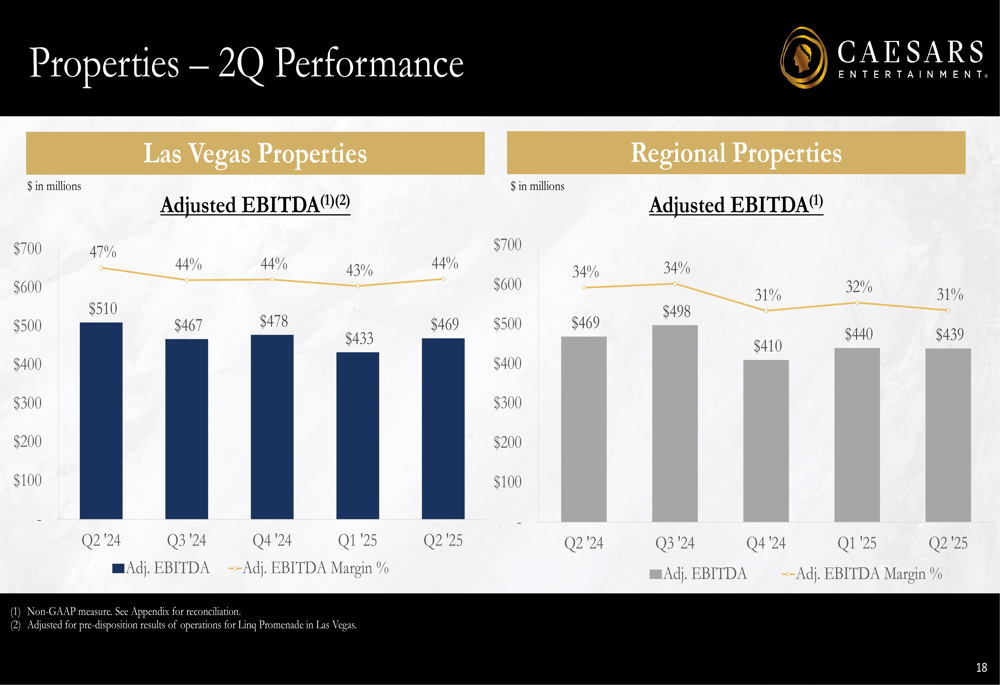

Enquanto as operações digitais prosperavam, os segmentos tradicionais de cassino da Caesars enfrentaram desafios. As propriedades de Las Vegas reportaram EBITDA ajustado de US$ 469 milhões no 2º tri de 2025 com margem de 44%, abaixo dos US$ 510 milhões com margem de 47% no 2º tri de 2024. A apresentação destacou que as propriedades de Las Vegas mantiveram margens de EBITDA relativamente estáveis na faixa de 43-47% nos últimos cinco trimestres.

As propriedades regionais mostraram pressão semelhante, com EBITDA ajustado de US$ 439 milhões e margem de 31% no 2º tri de 2025, comparado a US$ 469 milhões e margem de 34% no 2º tri de 2024. O gráfico a seguir ilustra o desempenho de ambos os segmentos:

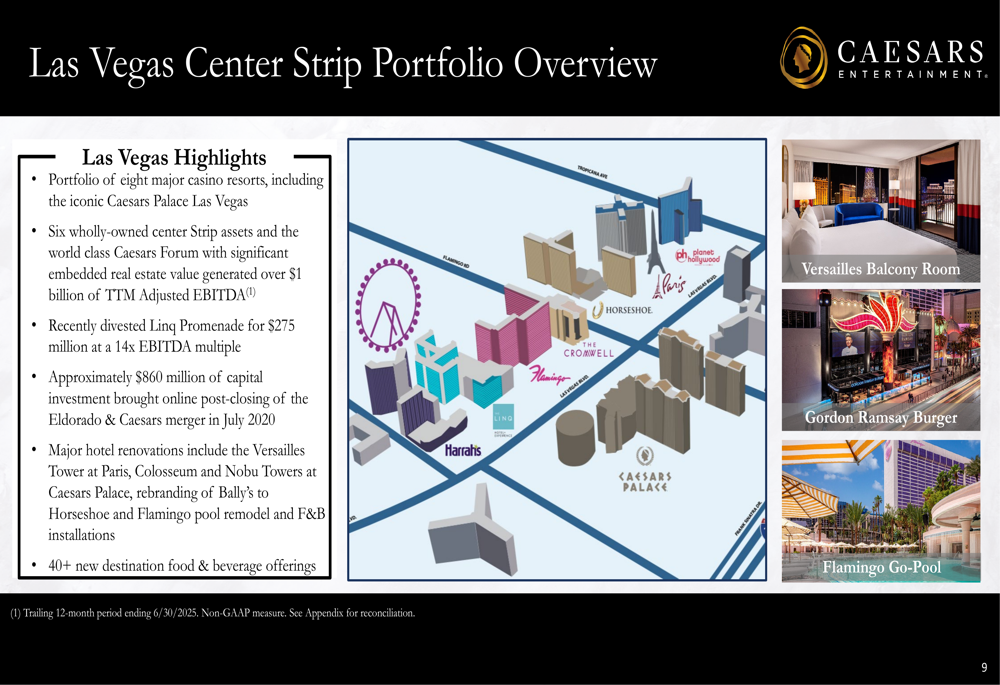

Apesar desses desafios, a Caesars mantém uma posição forte no mercado de Las Vegas, com seu Portfólio do Centro da Strip gerando mais de US$ 1 bilhão em EBITDA ajustado nos últimos doze meses. A empresa recentemente vendeu o Linq Promenade por US$ 275 milhões a um múltiplo de 14x EBITDA, demonstrando sua capacidade de otimizar seu portfólio de propriedades.

O Portfólio do Centro da Strip de Las Vegas inclui oito grandes resorts de cassino, como ilustrado abaixo:

Iniciativas estratégicas

A Caesars está implementando várias iniciativas estratégicas para impulsionar o crescimento futuro, com a transformação digital na vanguarda. A empresa lançou uma Carteira Digital Universal em seu aplicativo de apostas esportivas móveis, atualmente disponível em 19 jurisdições, com planos de expansão adicional. Esta carteira simplifica a experiência de apostas, permitindo aos usuários gerenciar fundos e Caesars Rewards em um só lugar.

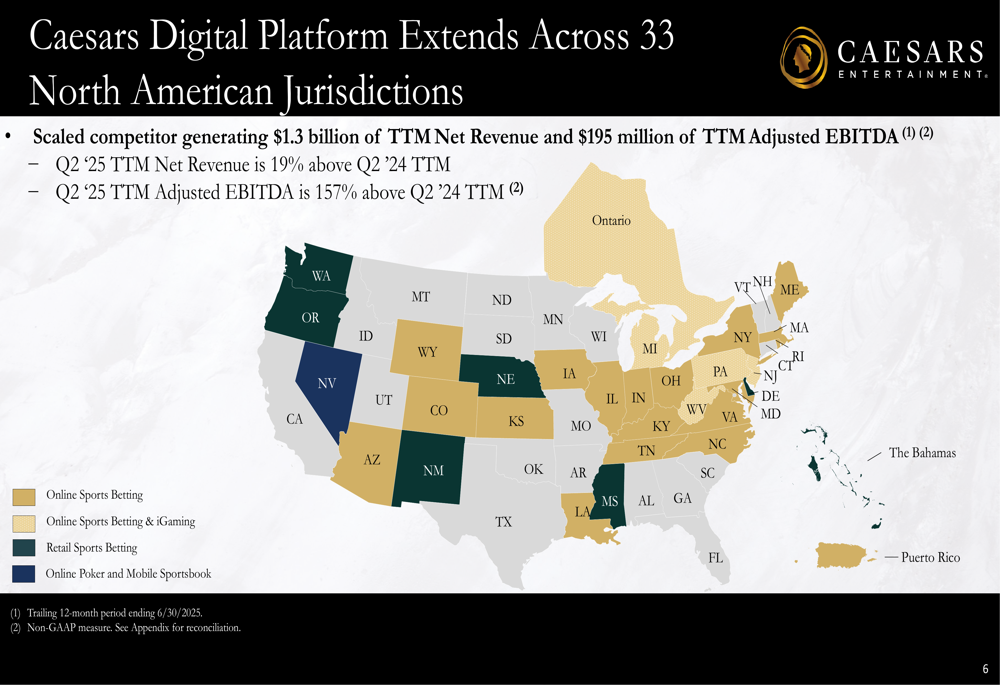

A presença digital da empresa agora abrange 33 jurisdições norte-americanas, gerando US$ 1,3 bilhão em receita líquida nos últimos doze meses e US$ 195 milhões em EBITDA ajustado. Isso representa um aumento de 19% na receita líquida e um aumento de 157% no EBITDA ajustado em comparação com o ano anterior.

Como mostrado no mapa abaixo, a Caesars estabeleceu uma presença digital significativa em toda a América do Norte:

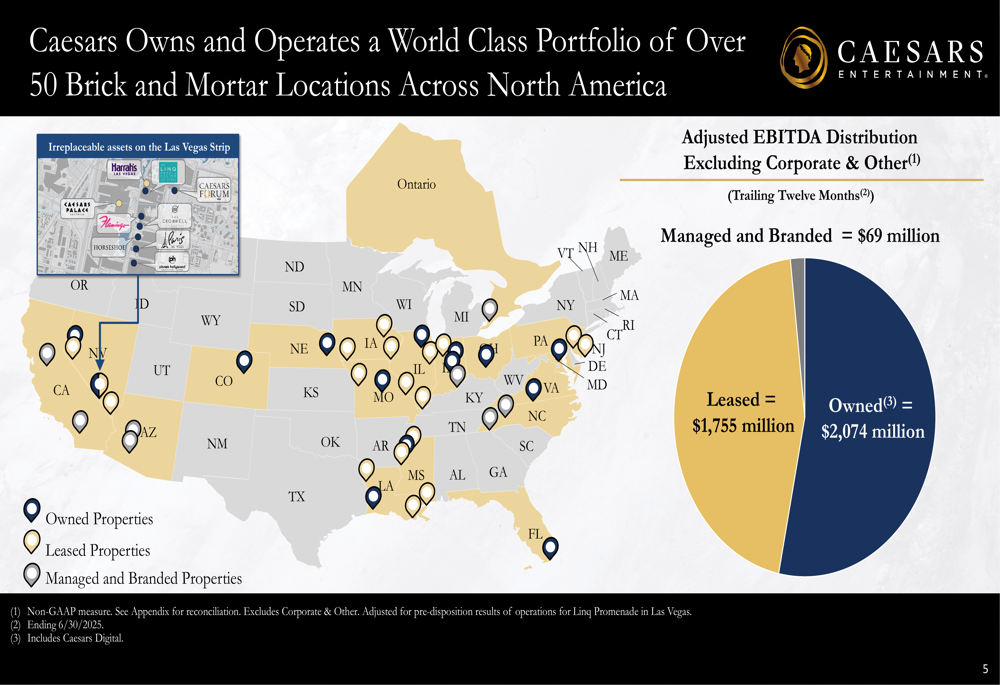

Outra vantagem estratégica fundamental é a extensa presença física da Caesars, com mais de 50 locais físicos em toda a América do Norte. Esta rede, combinada com o programa de fidelidade Caesars Rewards da empresa, proporciona uma vantagem competitiva na aquisição e retenção de clientes para operações físicas e digitais.

A distribuição geográfica das propriedades da Caesars e sua contribuição para o EBITDA ajustado é ilustrada abaixo:

Declarações prospectivas

Olhando para o restante de 2025, a Caesars forneceu orientação financeira incluindo Aluguel de Master Lease de US$ 1.350 milhões, Despesa de juros de US$ 775 milhões e Despesas de capital de US$ 650 milhões (excluindo a joint venture Caesars Virginia). A empresa espera que os Impostos de Renda em Caixa sejam aproximadamente 3-4% do EBITDA Ajustado.

A administração enfatizou que o crescimento do fluxo de caixa livre permitirá o pagamento de dívidas e/ou recompras de ações, abordando um dos principais desafios da empresa — seu endividamento. O cronograma de vencimento da dívida não mostra grandes vencimentos até 2027, com valores significativos devidos entre 2029 e 2032.

Essas declarações prospectivas surgem enquanto a Caesars enfrenta alguns ventos contrários financeiros. O lucro líquido dos últimos doze meses atribuível à Caesars até o 2º tri de 2025 foi negativo em US$ 237 milhões, destacando a importância do foco da empresa no crescimento do EBITDA e na gestão da dívida.

O CEO Tom Reeg havia expressado anteriormente confiança no segmento digital da empresa durante a teleconferência de resultados do 1º tri, afirmando: "Nosso segmento digital está crescendo como nunca vimos antes em uma desaceleração anterior." Os resultados do 2º tri parecem validar este otimismo, com as operações digitais continuando a mostrar forte crescimento apesar dos desafios nos segmentos tradicionais de cassino.

Enquanto a Caesars navega por este período de transição, o contraste entre seu próspero negócio digital e as operações tradicionais sob pressão ressalta a importância de sua estratégia contínua de transformação digital para garantir o crescimento a longo prazo.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: