Analista prevê que bitcoin atingirá novo recorde histórico na próxima semana

Introdução e contexto de mercado

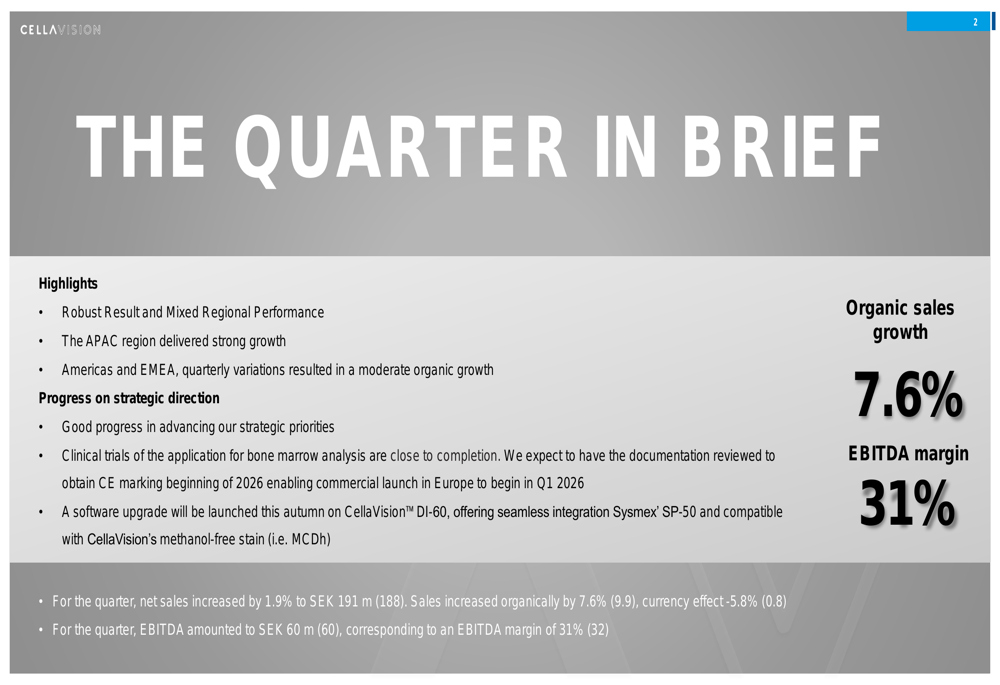

A CellaVision AB (STO:CEVI) divulgou seus resultados do segundo trimestre de 2025 em 18 de julho, mostrando um crescimento orgânico de 7,6%, apesar de enfrentar significativos ventos contrários cambiais. As ações da empresa subiram 1,44% para SEK 183,2 após a apresentação, refletindo a confiança dos investidores na direção estratégica da companhia, mesmo tendo ficado ligeiramente abaixo das previsões de receita.

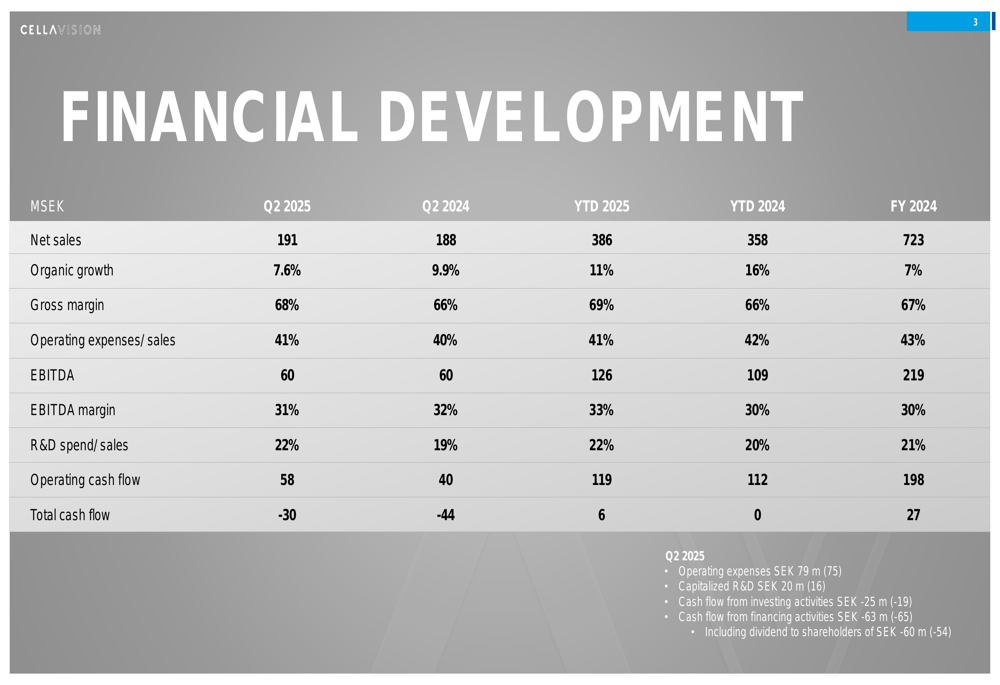

A empresa de tecnologia médica, especializada em soluções digitais para análise de células sanguíneas e de medula óssea, manteve uma sólida margem EBITDA de 31% enquanto continuou a investir fortemente em pesquisa e desenvolvimento, com gastos em P&D atingindo 22% das vendas durante o trimestre.

Destaques do desempenho trimestral

A CellaVision reportou vendas líquidas de SEK 191 milhões para o 2º tri de 2025, representando um modesto aumento de 1,9% em relação aos SEK 188 milhões no mesmo período do ano anterior. Enquanto o crescimento orgânico alcançou 7,6%, este foi parcialmente compensado por um efeito cambial negativo de 5,8%.

A empresa manteve sua lucratividade com um EBITDA de SEK 60 milhões, inalterado em relação ao 2º tri de 2024, embora a margem EBITDA tenha diminuído ligeiramente para 31% contra 32%. A margem bruta melhorou para 68% em comparação com 66% no período comparável.

Como mostrado na seguinte tabela abrangente de desenvolvimento financeiro:

O fluxo de caixa operacional mostrou melhoria significativa, aumentando para SEK 58 milhões contra SEK 40 milhões no 2º tri de 2024. A empresa também reportou um fluxo de caixa total negativo de SEK 30 milhões, que incluiu um pagamento de dividendos aos acionistas de SEK 60 milhões.

Análise de desempenho regional

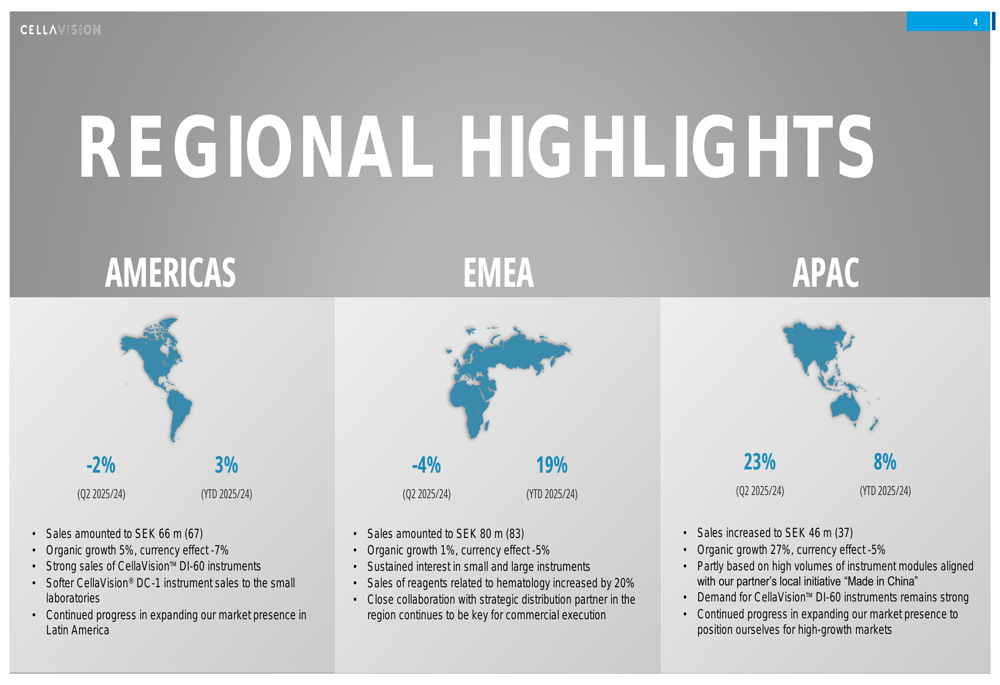

O desempenho da CellaVision variou significativamente entre as regiões, com a APAC emergindo como a de melhor performance, enquanto Américas e EMEA enfrentaram desafios principalmente devido a efeitos cambiais.

A região APAC entregou um crescimento excepcional de 23% ano a ano, com vendas aumentando para SEK 46 milhões contra SEK 37 milhões. O crescimento orgânico na região atingiu impressionantes 27%, parcialmente compensado por um efeito cambial negativo de 5%. Este forte desempenho foi parcialmente impulsionado por altos volumes de módulos de instrumentos alinhados com a iniciativa "Made in China" do parceiro da empresa.

Em contraste, a região das Américas experimentou uma queda de 2% nas vendas para SEK 66 milhões, apesar de alcançar um crescimento orgânico de 5% que foi mais do que compensado por um efeito cambial negativo de 7%. A EMEA similarmente enfrentou desafios com uma queda de 4% nas vendas para SEK 80 milhões, já que o crescimento orgânico de 1% foi anulado por um efeito cambial negativo de 5%.

A divisão regional é ilustrada no seguinte slide:

Detalhamento por grupo de produtos

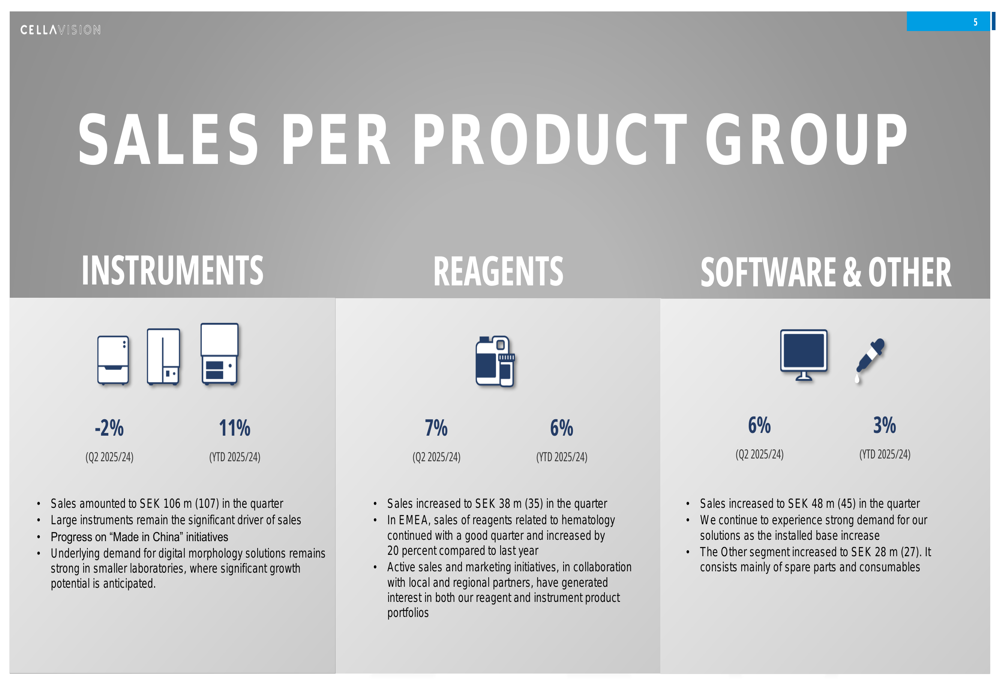

O desempenho do portfólio de produtos da CellaVision mostrou resultados mistos em suas três principais categorias: Instrumentos, Reagentes, e Software e Outros.

As vendas de instrumentos, que representam a maior parte da receita, diminuíram ligeiramente em 2% ano a ano para SEK 106 milhões. Apesar disso, a empresa observou que os instrumentos de grande porte continuam sendo o principal impulsionador das vendas, com avanços nas iniciativas "Made in China" contribuindo para o desempenho.

As vendas de reagentes mostraram um crescimento saudável de 7%, aumentando para SEK 38 milhões contra SEK 35 milhões no 2º tri de 2024. Um desempenho particularmente forte foi observado na EMEA, onde as vendas de reagentes relacionados à hematologia aumentaram 20% em comparação ao ano anterior.

A categoria Software e Outros cresceu 6% para SEK 48 milhões, impulsionada pela forte demanda por soluções à medida que a base instalada aumenta. O detalhamento por grupo de produtos é detalhado no seguinte slide:

Iniciativas estratégicas e perspectivas

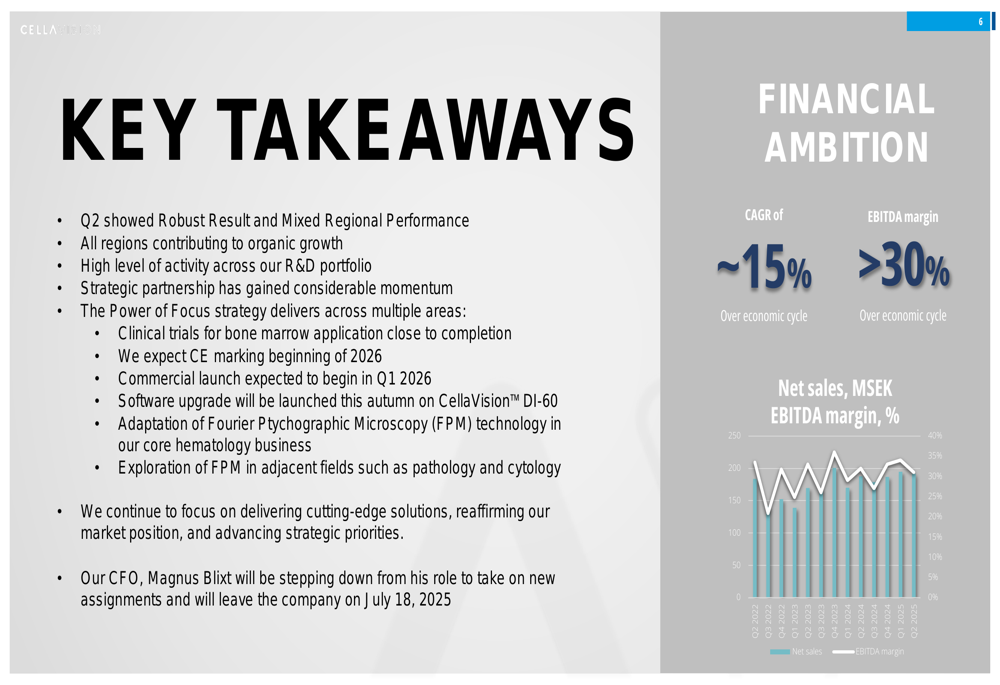

A CellaVision destacou várias iniciativas estratégicas importantes que estão progredindo bem. Mais notavelmente, os ensaios clínicos para a aplicação de análise de medula óssea da empresa estão próximos da conclusão, com a marcação CE esperada para o início de 2026 e lançamento comercial previsto para o 1º tri de 2026. Isso representa uma oportunidade significativa de expansão para a empresa.

Adicionalmente, a CellaVision planeja lançar uma atualização de software para seu sistema DI-60 neste outono, oferecendo integração perfeita com o SP-50 da Sysmex e compatibilidade com o corante sem metanol da CellaVision.

A empresa também está avançando sua tecnologia através da adaptação da Microscopia Fourier Ptychographic (FPM) em seu negócio principal de hematologia, enquanto explora aplicações em campos adjacentes como patologia e citologia.

No âmbito da gestão, o CFO Magnus Blixt deixará seu cargo para buscar novas oportunidades, com sua saída programada para 18 de julho de 2025.

O seguinte slide resume os principais pontos e a direção estratégica:

Ambições financeiras e posição de mercado

A CellaVision reafirmou suas ambições financeiras de longo prazo, visando uma taxa composta de crescimento anual (CAGR) de aproximadamente 15% ao longo do ciclo econômico, junto com uma margem EBITDA superior a 30%. O desempenho atual da empresa permanece alinhado com essas metas, com a margem EBITDA do 2º tri de 2025 em 31%.

O foco da empresa em inovação é evidente em seus gastos com P&D, que aumentaram para 22% das vendas no 2º tri de 2025, contra 19% no mesmo período do ano anterior. Espera-se que esse investimento impulsione o crescimento futuro através de novos desenvolvimentos e aprimoramentos de produtos.

Apesar de ficar ligeiramente abaixo da previsão de receita de SEK 193,7 milhões mencionada em recentes coberturas de resultados, as ações da CellaVision mostraram resiliência, sendo negociadas a SEK 183,2 após a apresentação. Isso representa uma recuperação significativa em relação à sua mínima de 52 semanas de SEK 147,8, embora ainda bem abaixo de sua máxima de 52 semanas de SEK 302.

Os destaques do 2º tri da empresa, incluindo o crescimento orgânico de 7,6% e o progresso estratégico, são resumidos no seguinte slide:

À medida que a CellaVision continua a executar sua estratégia "Power of Focus", a empresa parece bem posicionada para capitalizar oportunidades de crescimento em morfologia digital, particularmente com o próximo lançamento da aplicação de medula óssea e a expansão contínua em mercados de alto crescimento como a China. No entanto, ventos contrários cambiais e variações regionais permanecem fatores a serem monitorados nos próximos trimestres.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: