Analista prevê que bitcoin atingirá novo recorde histórico na próxima semana

A ChargePoint Holdings Inc. (Nova York:CHPT) divulgou seus resultados financeiros do 2º tri fiscal de 2026 em 3 de setembro de 2025, revelando progresso constante na melhoria da margem bruta, apesar do crescimento relativamente estável da receita. A empresa de infraestrutura de recarga para veículos elétricos continua dando passos incrementais em direção à lucratividade enquanto mantém sua posição de liderança no mercado.

Destaques do desempenho trimestral

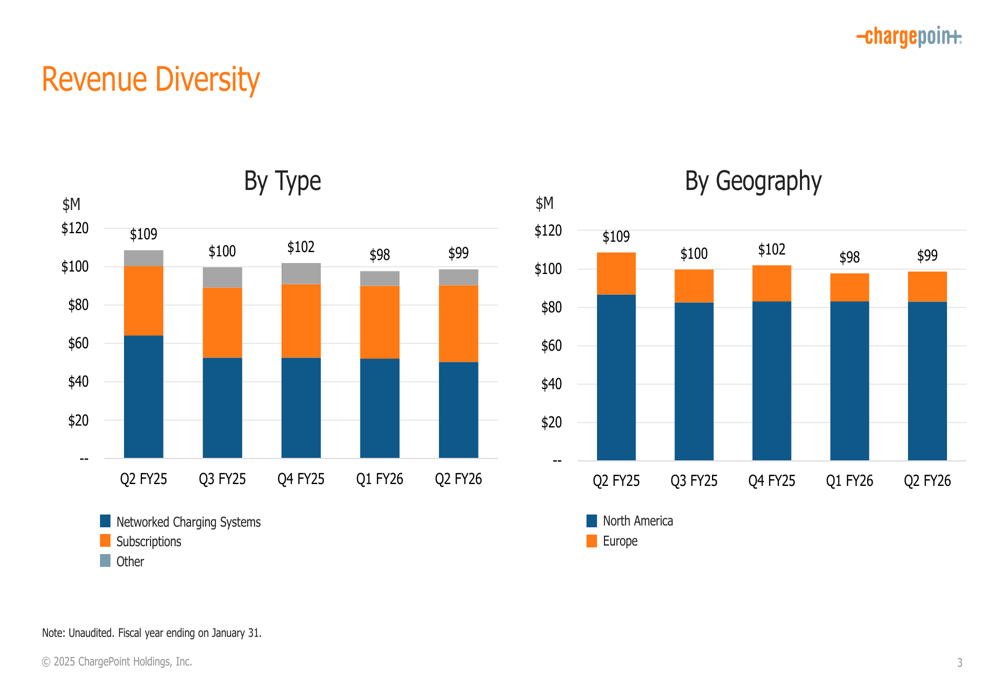

A ChargePoint reportou uma receita total de US$ 99 milhões para o 2º tri do ano fiscal de 2026, representando um aumento marginal em relação aos US$ 98 milhões reportados no trimestre anterior. A composição da receita mostra um mix equilibrado de fluxos de receita de hardware e recorrentes, com Sistemas de Recarga em Rede contribuindo com US$ 50 milhões, serviços de Assinatura gerando US$ 40 milhões e outras fontes de receita adicionando US$ 9 milhões.

Como mostrado no seguinte gráfico de diversidade de receita, a empresa mantém uma forte presença na América do Norte, que representou aproximadamente US$ 75 milhões (76%) da receita total, enquanto as operações europeias contribuíram com US$ 24 milhões (24%):

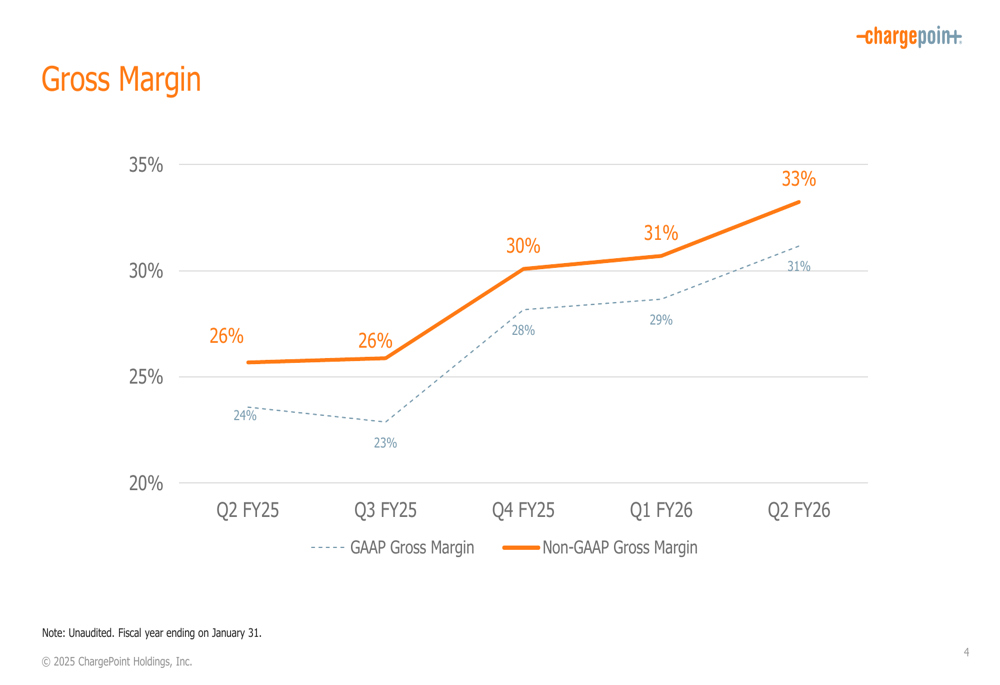

A melhoria mais notável veio no desempenho da margem bruta, onde a ChargePoint alcançou uma margem bruta GAAP de 31% no 2º tri do ano fiscal de 2026, um aumento significativo em relação aos 26% no mesmo trimestre do ano passado. Em base não-GAAP, a margem bruta atingiu 33%, mostrando melhoria consistente trimestre após trimestre ao longo do ano fiscal de 2025 e início de 2026.

O gráfico a seguir ilustra esta tendência positiva no desempenho da margem bruta:

Análise financeira detalhada

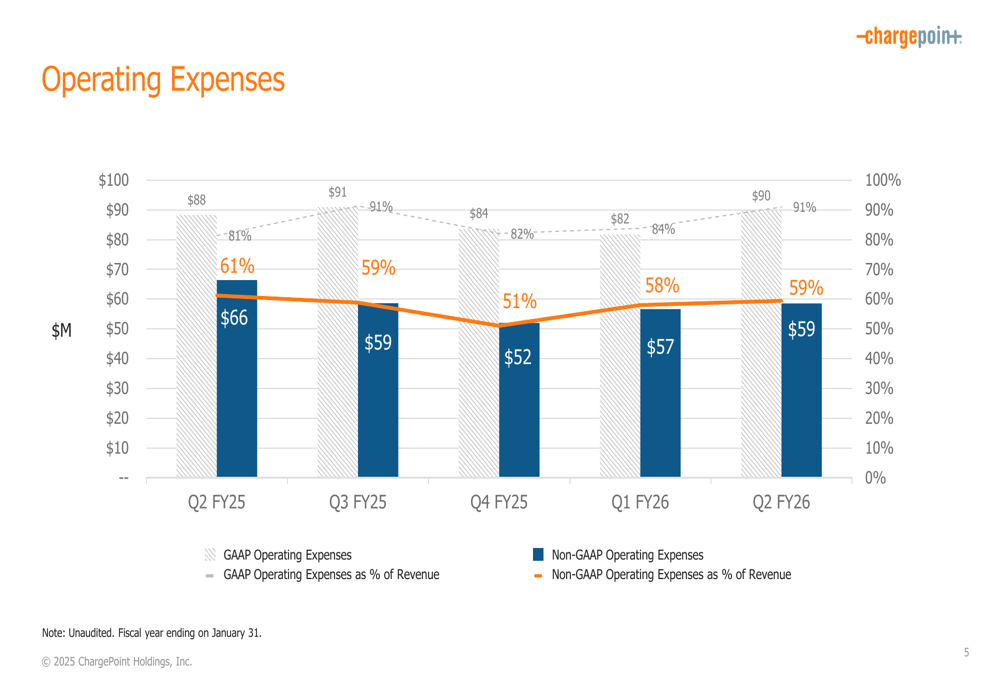

As despesas operacionais continuam sendo uma área de foco chave para a ChargePoint enquanto trabalha em direção à lucratividade. A empresa reportou despesas operacionais GAAP de US$ 90 milhões no 2º tri do ano fiscal de 2026, representando 91% da receita. No entanto, em base não-GAAP, as despesas operacionais foram de US$ 59 milhões ou 59% da receita, indicando os esforços contínuos de gestão de custos da empresa.

A tendência das despesas operacionais pode ser vista neste gráfico:

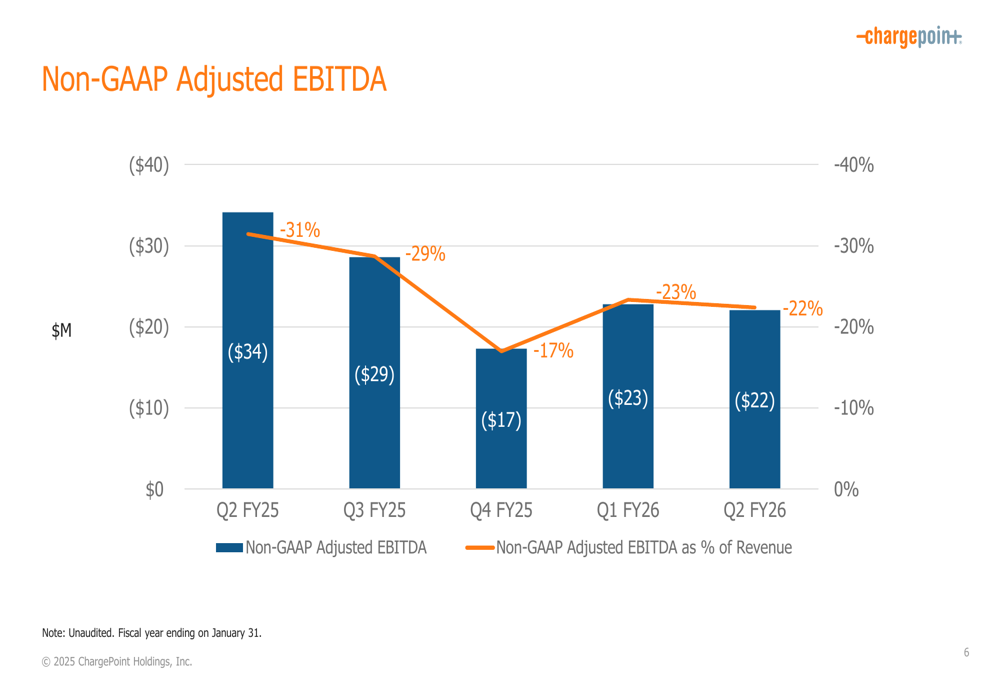

O prejuízo ajustado de EBITDA da ChargePoint continuou a melhorar, atingindo US$ (22) milhões ou 22% da receita no 2º tri do ano fiscal de 2026, comparado a US$ (34) milhões ou 31% da receita no 2º tri do ano fiscal de 2025. Isso representa uma melhoria significativa ano a ano no caminho da empresa em direção à lucratividade.

O gráfico a seguir mostra a melhoria constante no prejuízo ajustado de EBITDA:

De acordo com a demonstração de resultados detalhada, a ChargePoint reportou um prejuízo líquido de US$ (66,179) milhões para o 2º tri do ano fiscal de 2026. Embora ainda substancial, isso representa parte do investimento contínuo da empresa em crescimento e expansão de infraestrutura.

A empresa manteve uma posição sólida de caixa com US$ 194,523 milhões em dinheiro, equivalentes de caixa e caixa restrito em 31 de julho de 2025. Isso proporciona à ChargePoint um horizonte suficiente para continuar executando suas iniciativas estratégicas enquanto trabalha em direção a um fluxo de caixa positivo.

Declarações prospectivas

A apresentação da ChargePoint sugere que a empresa está fazendo progresso constante em direção ao seu objetivo de alcançar lucratividade ajustada de EBITDA. As margens brutas em melhoria e as despesas operacionais relativamente estáveis como percentual da receita indicam uma execução disciplinada da estratégia financeira da empresa.

Com base na teleconferência de resultados do trimestre anterior, a ChargePoint havia projetado uma receita para o 2º tri do ano fiscal de 2026 entre US$ 90 milhões e US$ 100 milhões, que eles alcançaram com os US$ 99 milhões reportados. A empresa também havia declarado seu objetivo de alcançar lucratividade ajustada de EBITDA em um trimestre do ano fiscal de 2026, uma meta que parece cada vez mais atingível dada a trajetória atual de melhoria de margem e gestão de despesas.

O componente crescente de assinatura na receita da ChargePoint (agora em US$ 40 milhões ou aproximadamente 40% da receita total) sugere um modelo de negócios em evolução que pode fornecer fluxos de receita mais previsíveis e recorrentes no futuro. Essa mudança poderia potencialmente melhorar a confiança dos investidores na estabilidade financeira de longo prazo da empresa.

Após o anúncio dos resultados do trimestre anterior, as ações da ChargePoint haviam subido mais de 13% nas negociações após o fechamento do mercado. Os investidores estarão observando atentamente para ver se as melhorias contínuas de margem e o progresso constante em direção à lucratividade no 2º tri do ano fiscal de 2026 desencadearão uma reação positiva semelhante do mercado.

À medida que o mercado de infraestrutura de recarga de veículos elétricos continua a amadurecer, a posição estabelecida de mercado da ChargePoint e os indicadores financeiros em melhoria a posicionam para potencialmente capitalizar a tendência mais ampla de adoção de veículos elétricos, embora desafios permaneçam para alcançar lucratividade consistente e fluxo de caixa positivo.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: