VALE3: Vale anuncia dividendos, mas gráfico aponta exaustão de alta e correção?

Introdução e contexto de mercado

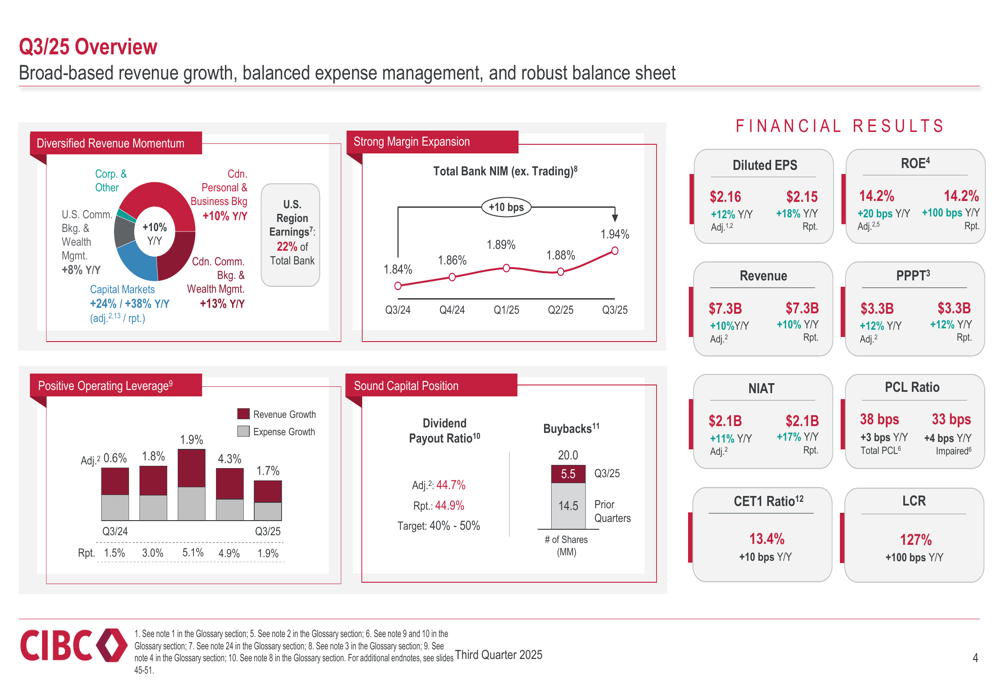

O Canadian Imperial Bank of Commerce (TSE:CM) divulgou seus resultados do terceiro trimestre de 2025 em 28 de agosto de 2025, relatando forte desempenho em todos os segmentos de negócios. As ações do banco subiram 3,61% na pré-abertura do mercado para US$ 78, consolidando o impulso do desempenho superior do trimestre anterior. A contínua execução da estratégia focada no cliente do CIBC proporcionou mais um trimestre de crescimento de dois dígitos em métricas financeiras-chave.

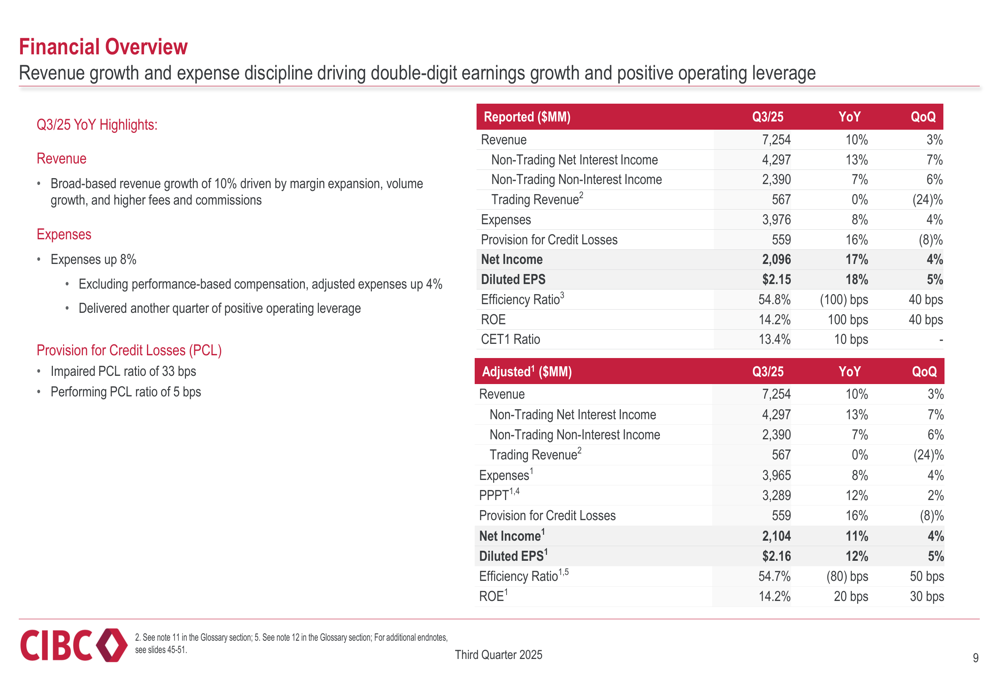

O banco reportou lucro por ação (LPA) diluído de US$ 2,15, representando um aumento de 18% em relação ao ano anterior, enquanto o LPA ajustado subiu 12% para US$ 2,16. Isso continua a tendência positiva observada no 2º tri de 2025, quando o CIBC superou as expectativas do mercado com LPA de US$ 2,05.

Destaques do desempenho trimestral

O CIBC apresentou resultados financeiros robustos para o 3º tri de 2025, com receita alcançando US$ 7,3 bilhões, um aumento de 10% em comparação ao mesmo período do ano passado. O lucro líquido subiu 17% em relação ao ano anterior para US$ 2,1 bilhões, enquanto o retorno sobre o patrimônio permaneceu forte em 14,2%. O banco manteve alavancagem operacional positiva em 1,9% (1,7% em base ajustada), refletindo gestão eficaz de despesas junto com crescimento de receita.

Como mostrado no seguinte panorama abrangente dos resultados do 3º tri:

O índice de eficiência do banco melhorou em 100 pontos base para 54,8% (54,7% ajustado), demonstrando a capacidade do CIBC de gerar mais receita enquanto controla custos. Os lucros antes de provisões e impostos (PPPT) cresceram 12% em relação ao ano anterior para US$ 3,3 bilhões, fornecendo uma base sólida para a lucratividade.

Todos os segmentos de negócios contribuíram para o forte desempenho:

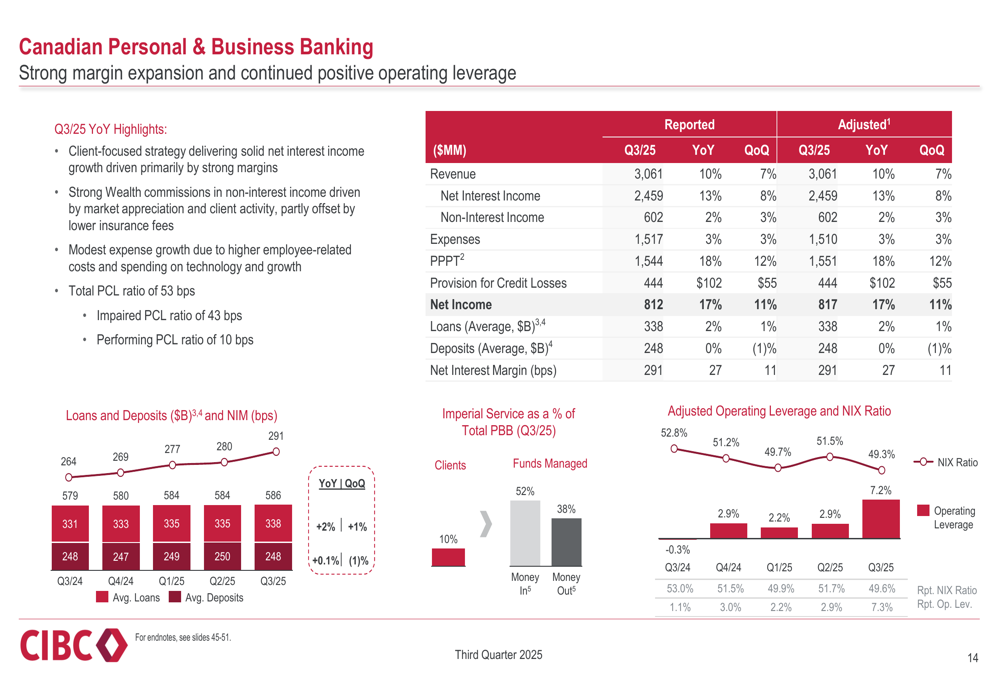

O segmento de Banco Pessoal e Empresarial Canadense reportou lucro líquido de US$ 812 milhões, um aumento de 17% em relação ao ano anterior, impulsionado por forte expansão de margem e contínua alavancagem operacional positiva. A receita líquida de juros neste segmento cresceu 13% em comparação ao 3º tri de 2024.

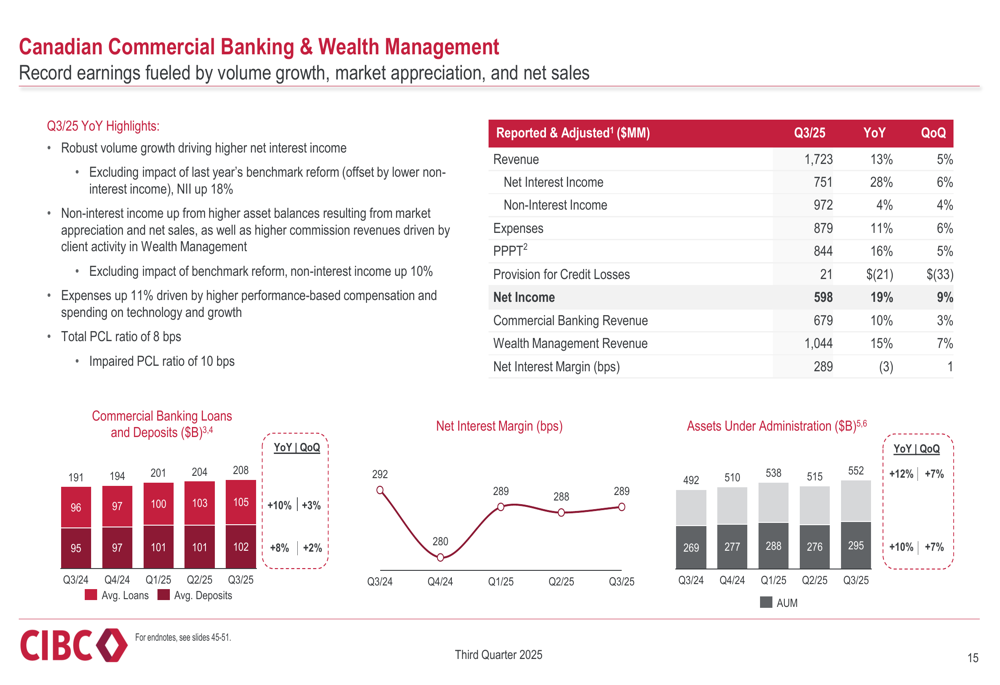

O segmento de Banco Comercial e Gestão de Patrimônio Canadense alcançou lucros recordes com lucro líquido de US$ 598 milhões, um aumento de 19% em relação ao ano anterior, impulsionado pelo crescimento de volume, valorização de mercado e vendas líquidas.

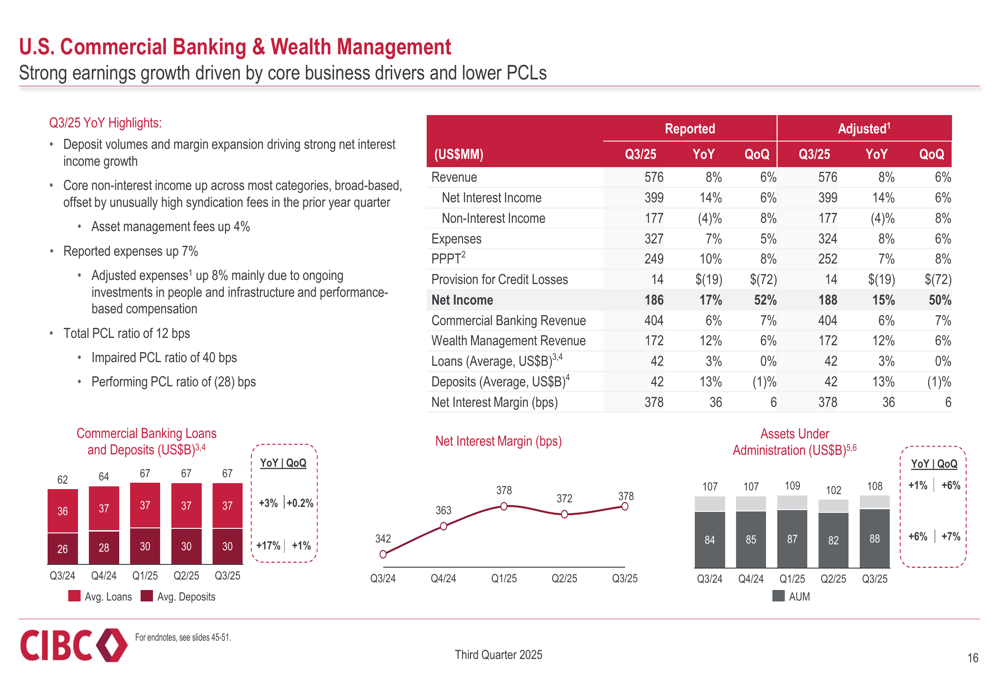

O segmento de Banco Comercial e Gestão de Patrimônio dos EUA entregou lucro líquido de US$ 186 milhões, um aumento de 17% em relação ao ano anterior, impulsionado pelo crescimento do negócio principal e menores provisões para perdas de crédito.

O segmento de Mercados de Capitais mostrou a melhoria mais dramática, com lucro líquido aumentando 87% em relação ao ano anterior para US$ 540 milhões, impulsionado pelo forte crescimento tanto nas atividades de Mercados Globais quanto de Banco Corporativo e de Investimento.

Análise financeira detalhada

O crescimento da receita do CIBC foi principalmente impulsionado pela receita líquida de juros, que aumentou 13% em relação ao ano anterior (excluindo trading). Este crescimento foi apoiado pela expansão de margem em todos os principais segmentos de negócios.

O gráfico a seguir ilustra as tendências de receita líquida de juros e margem do banco:

A margem líquida de juros total do banco (excluindo trading) subiu 10 pontos base em relação ao ano anterior para 1,94%. A margem do segmento Bancário Pessoal e Comercial Canadense aumentou 18 pontos base para 2,81%, enquanto a margem do segmento Comercial e Patrimônio dos EUA viu uma expansão significativa de 36 pontos base para 3,78%.

A receita não proveniente de juros cresceu 4% no geral, ou 7% excluindo trading, com taxas relacionadas ao mercado (excluindo trading) subindo 19%. No entanto, as receitas transacionais diminuíram 6%, principalmente devido a taxas de crédito mais baixas.

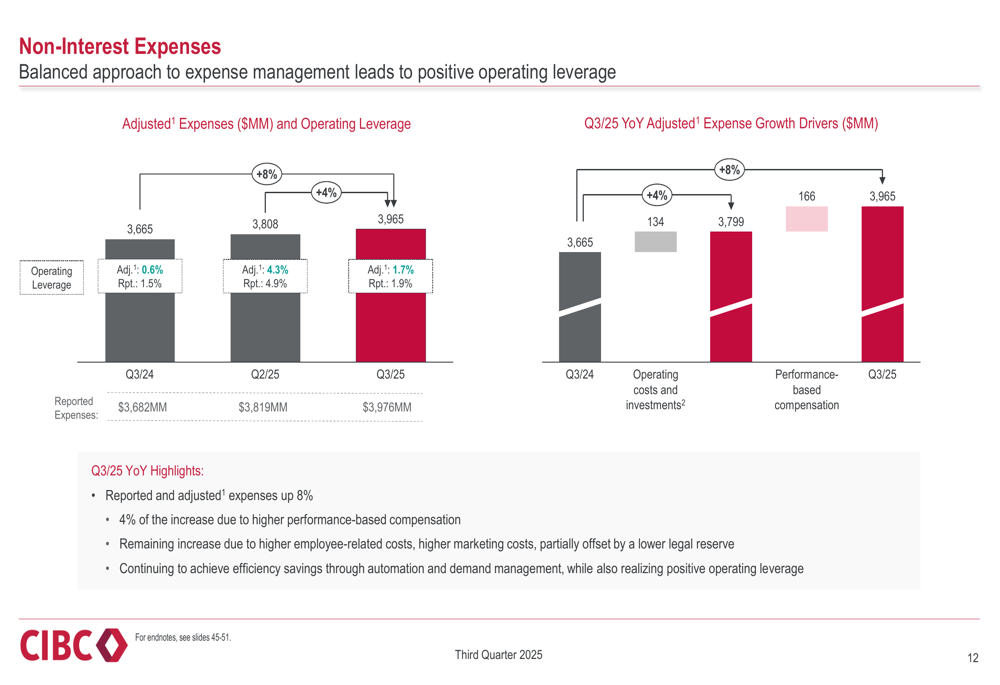

No lado das despesas, tanto as despesas reportadas quanto as ajustadas aumentaram 8%, com 4% deste crescimento atribuído a maior compensação baseada em desempenho. O aumento restante veio de custos mais altos relacionados a funcionários e despesas de marketing. Apesar desses aumentos, o CIBC manteve alavancagem operacional positiva, demonstrando gestão eficaz de custos.

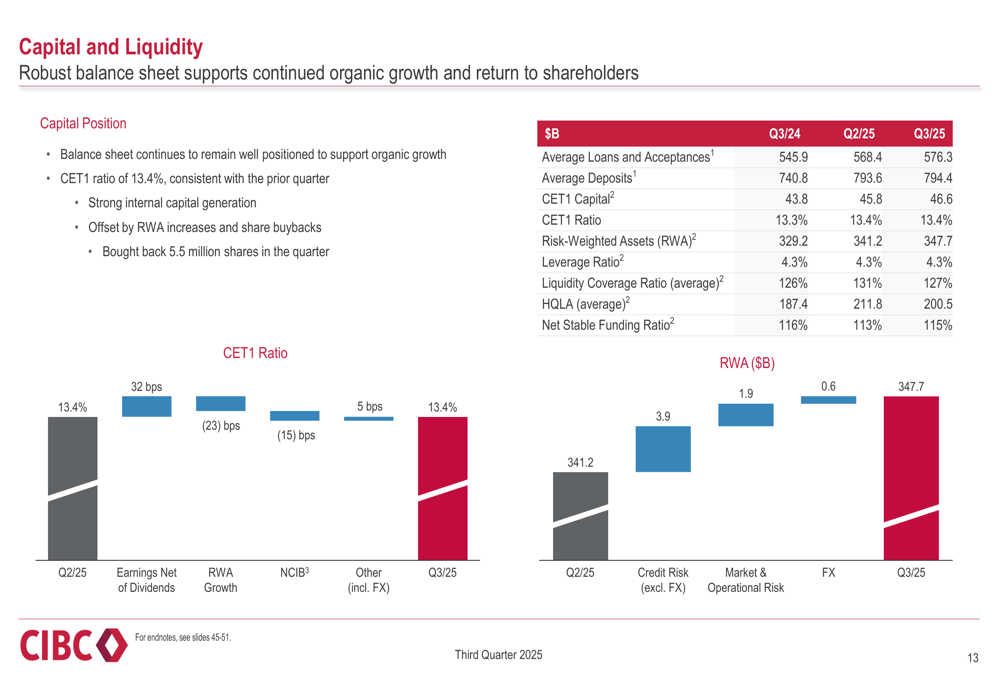

O balanço do banco permanece robusto, com um índice CET1 de 13,4%, bem acima do requisito regulatório de 11,5%. Esta forte posição de capital suporta crescimento orgânico e retornos aos acionistas.

O slide a seguir fornece uma visão geral da posição de capital e liquidez do CIBC:

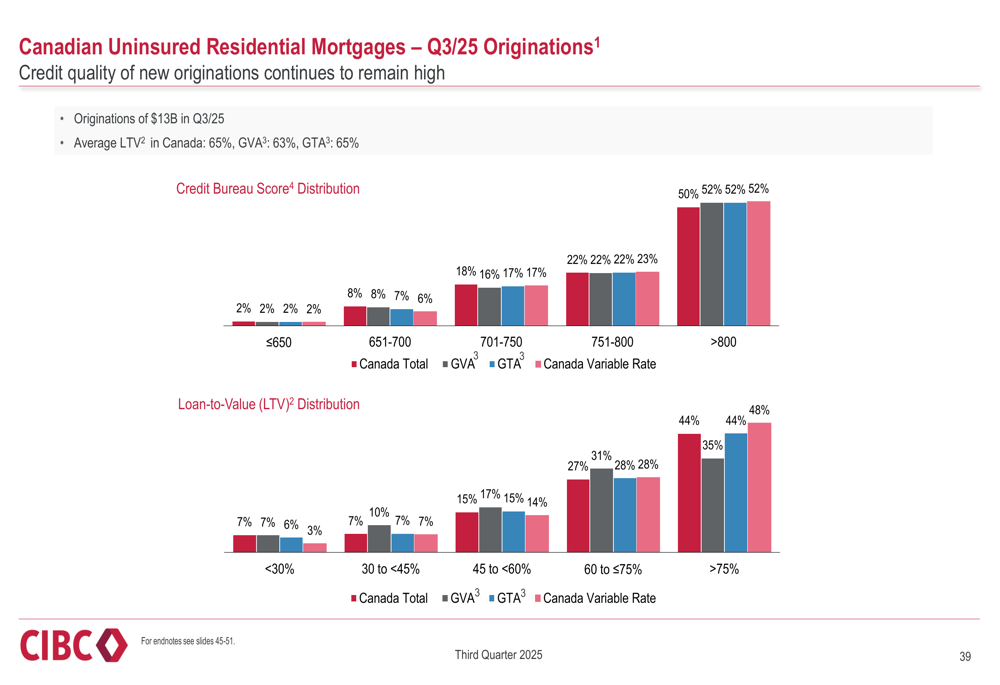

A qualidade de crédito permanece sólida, com um índice total de provisão para perdas de crédito (PCL) de 38 pontos base e um índice de PCL deteriorado de 33 pontos base. A cobertura de provisão do banco aumentou em relação ao ano anterior de 0,74% para 0,78%, refletindo gestão prudente de risco em meio à incerteza macroeconômica.

Iniciativas estratégicas

O CIBC continua a executar sua estratégia focada no cliente, com ênfase no crescimento de sua franquia de patrimônio de massa e privado, expandindo capacidades digitais e entregando conectividade entre linhas de negócios.

O slide a seguir descreve elementos-chave da estratégia do CIBC:

A transformação digital permanece uma prioridade, com o registro digital superando 10 milhões de clientes e alcançando uma taxa recorde de registro digital de 81%. A iniciativa de IA do banco, CIBC AI (CAI), foi reconhecida como a Melhor Iniciativa de IA Generativa pelo The Digital Banker pelo uso inovador de IA generativa para melhorar a experiência dos funcionários.

A adoção e o engajamento digital continuam a crescer, como ilustrado nas seguintes tendências:

A carteira de empréstimos do banco mantém um forte perfil de risco e é bem diversificada entre os segmentos de consumidor (61%) e empresas e governo (39%):

As referências entre linhas de negócios dentro do segmento de Banco Comercial e Gestão de Patrimônio dos EUA mostraram crescimento impressionante de 25% anualizado no acumulado do ano, enquanto a receita de Mercados de Capitais na região dos EUA aumentou 37% no acumulado do ano, demonstrando a eficácia da estratégia de conectividade do CIBC.

Declarações prospectivas

Olhando para o futuro, o CIBC está bem posicionado para continuar seu forte desempenho, apoiado por um balanço robusto e relacionamentos profundos com clientes. A transição de sucessão do CEO está progredindo bem, com liderança forte impulsionando execução eficaz em todas as linhas de negócios.

A administração enfatizou três pontos-chave para crescimento futuro:

1. Os resultados demonstram momentum contínuo e consistência em meio à incerteza comercial global em curso

2. Foco implacável no cliente e mentalidade de execução com forte desempenho em todos os negócios

3. Bem posicionado para executar a estratégia de entregar desempenho superior relativo durante todo o ciclo

Os fortes resultados do 3º tri de 2025 do CIBC se baseiam no momentum visto no 2º tri, quando o banco definiu como meta um retorno sobre o patrimônio de médio prazo acima de 15%. Com o ROE atual em 14,2%, o banco parece estar fazendo progresso constante em direção a esse objetivo.

A força do balanço do banco permite crescimento contínuo e retorno de capital aos acionistas, enquanto sua abordagem proativa de gestão de risco fornece cobertura para vários resultados econômicos potenciais em um ambiente macroeconômico incerto.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: