Lula diz esperar que Trump se convença de que terá de negociar com Brasil e outros países

Introdução e contexto de mercado

A Dycom Industries Inc (Nova York:DY) divulgou seus resultados do segundo trimestre de 2026 em 20 de agosto de 2025, relatando crescimento significativo na receita e lucratividade, embora as ações tenham caído 6,89% na pré-abertura para US$ 251, sugerindo uma desconexão entre o desempenho da empresa e as expectativas do mercado.

A provedora de infraestrutura de telecomunicações entregou crescimento de receita de dois dígitos e expansão substancial de margem, continuando o impulso visto em seus fortes resultados do primeiro trimestre. No entanto, os investidores pareceram focar em outros fatores, potencialmente incluindo preocupações sobre a sustentabilidade das taxas de crescimento ou condições mais amplas do mercado.

Destaques do desempenho trimestral

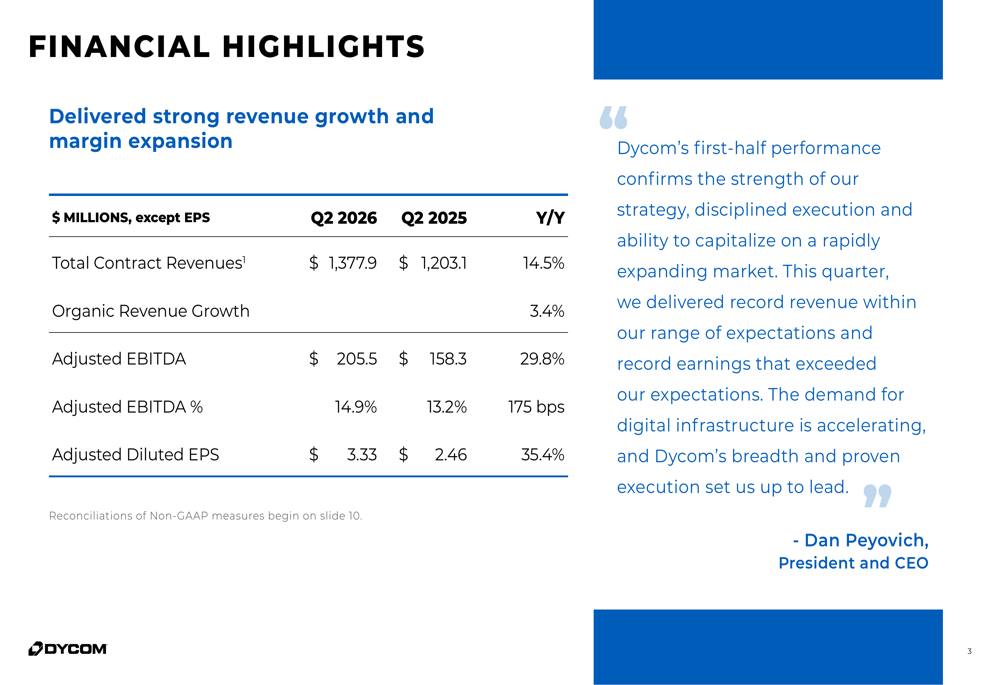

A Dycom reportou receitas contratuais totais de US$ 1.377,9 milhões para o 2º tri 2026, representando um aumento de 14,5% em comparação com US$ 1.203,1 milhões no mesmo período do ano passado. O crescimento orgânico da receita, que exclui contribuições de negócios adquiridos, foi de 3,4%.

A empresa alcançou melhorias significativas na lucratividade, com o EBITDA ajustado aumentando 29,8% ano a ano para US$ 205,5 milhões. A margem EBITDA ajustada expandiu 175 pontos base para 14,9%, comparada a 13,2% no 2º tri 2025. O lucro por ação diluído ajustado aumentou 35,4% para US$ 3,33, de US$ 2,46 no trimestre do ano anterior.

Dan Peyovich, Presidente e CEO, destacou a execução da empresa em sua declaração: "O desempenho da Dycom no primeiro semestre confirma a força de nossa estratégia, execução disciplinada e capacidade de capitalizar em um mercado em rápida expansão. Neste trimestre, entregamos receita recorde dentro de nossa faixa de expectativas e lucros recordes que excederam nossas expectativas."

Carteira de pedidos e posição no setor

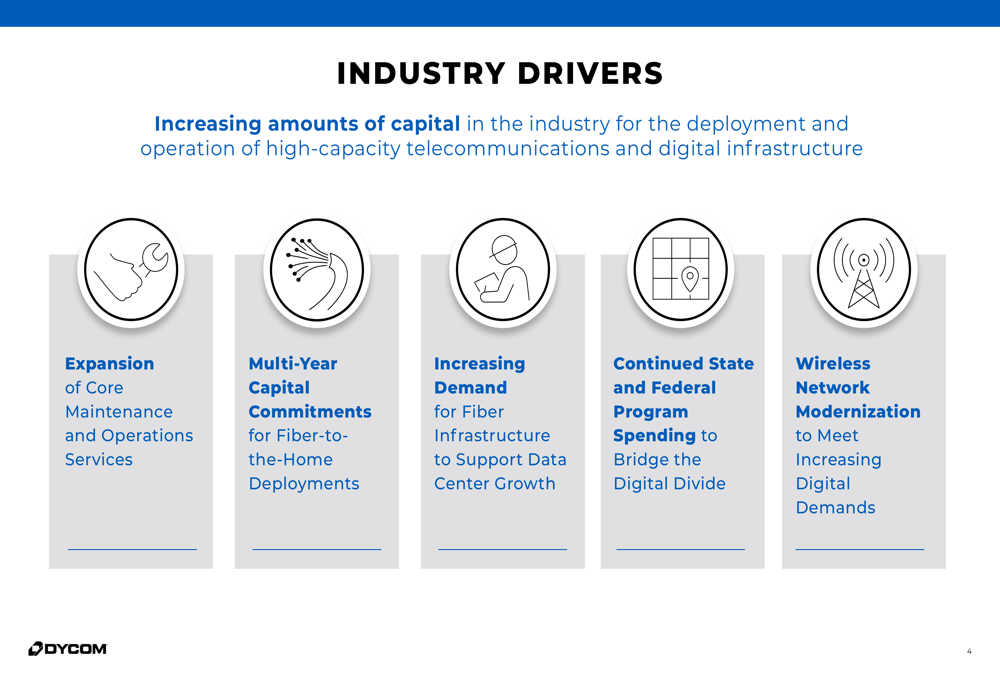

A carteira de pedidos da Dycom continua mostrando forte crescimento, indicando robusta demanda futura por seus serviços. A carteira total da empresa alcançou US$ 7,989 bilhões no 2º tri 2026, um aumento de 16,9% ano a ano, enquanto a carteira para os próximos 12 meses cresceu 20,2% para US$ 4,604 bilhões.

A empresa garantiu um novo contrato significativo para serviços de manutenção e trabalhos de fibra até a casa em numerosos estados após o final do trimestre, fortalecendo ainda mais sua posição.

A Dycom identificou vários impulsionadores-chave do setor que apoiam sua trajetória de crescimento, incluindo expansão de serviços essenciais de manutenção e operações, compromissos de capital plurianuais para implantações de fibra até a casa, demanda crescente por infraestrutura de fibra para suportar o crescimento de data centers, continuidade de gastos em programas estaduais e federais para reduzir a exclusão digital, e modernização de redes sem fio.

Posição financeira

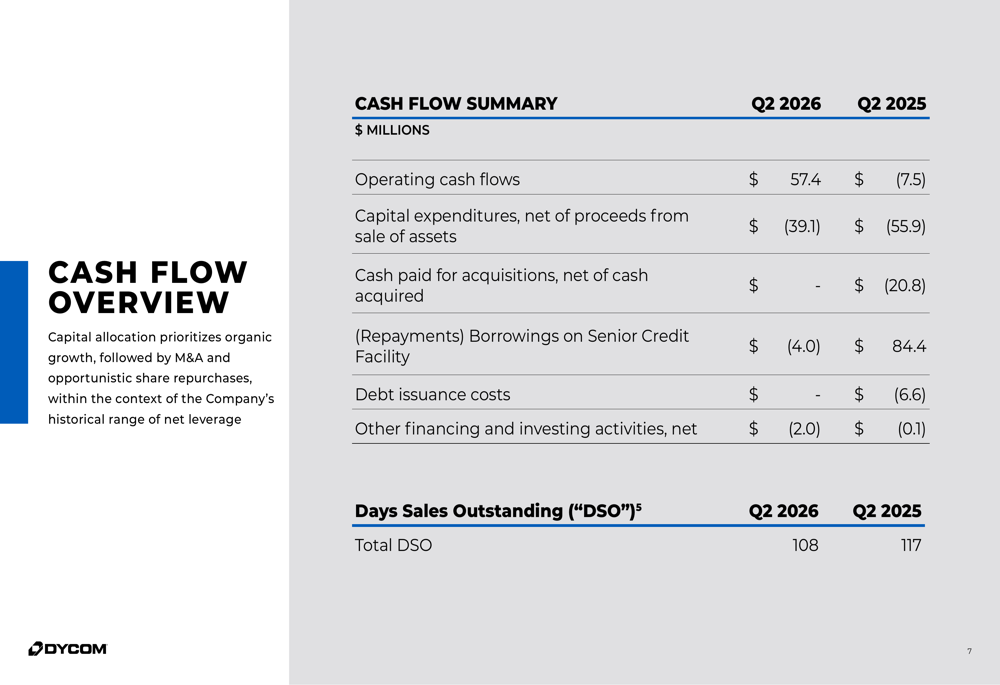

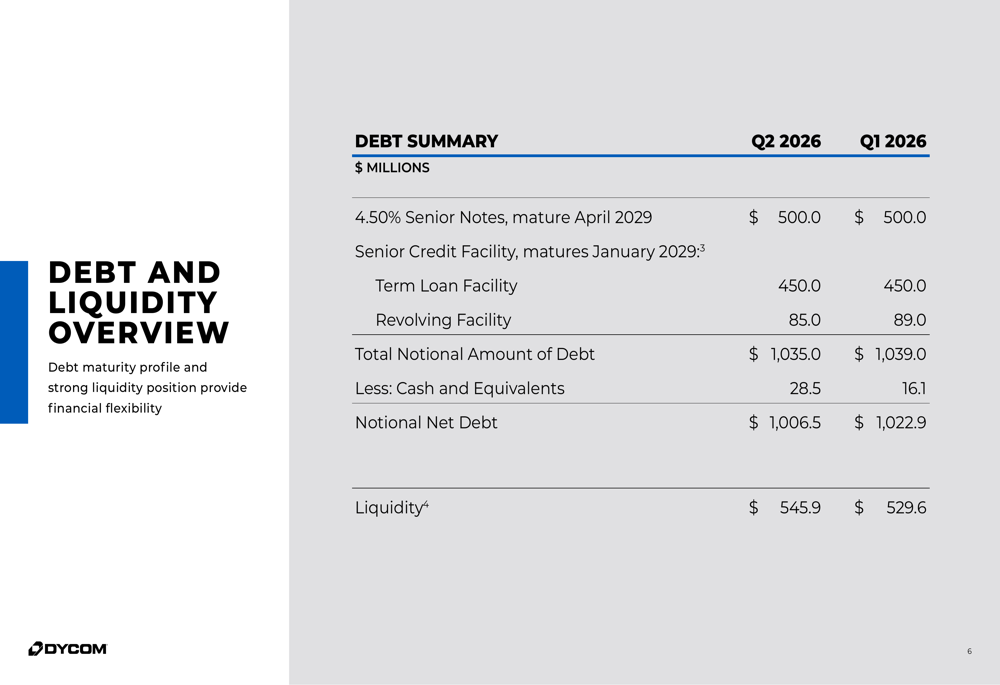

A posição financeira da Dycom mostrou melhoria em vários indicadores. O fluxo de caixa operacional tornou-se positivo em US$ 57,4 milhões no 2º tri 2026, comparado a negativo US$ 7,5 milhões no 2º tri 2025. Os gastos de capital diminuíram para US$ 39,1 milhões de US$ 55,9 milhões no período do ano anterior, refletindo melhor eficiência de capital.

A empresa manteve um perfil de dívida estável com dívida nocional total de US$ 1.035,0 milhões, ligeiramente abaixo dos US$ 1.039,0 milhões no trimestre anterior. A Liqui melhorou para US$ 545,9 milhões de US$ 529,6 milhões no 1º tri 2026, proporcionando flexibilidade financeira para futuras iniciativas de crescimento.

Os Dias de vendas em aberto melhoraram para 108 dias de 117 dias no período do ano anterior, indicando melhor gestão do capital de giro. A empresa observou que suas prioridades de alocação de capital permanecem focadas no crescimento orgânico, seguido por fusões e aquisições e recompras oportunistas de ações, dentro de sua faixa histórica de alavancagem líquida.

Orientação futura

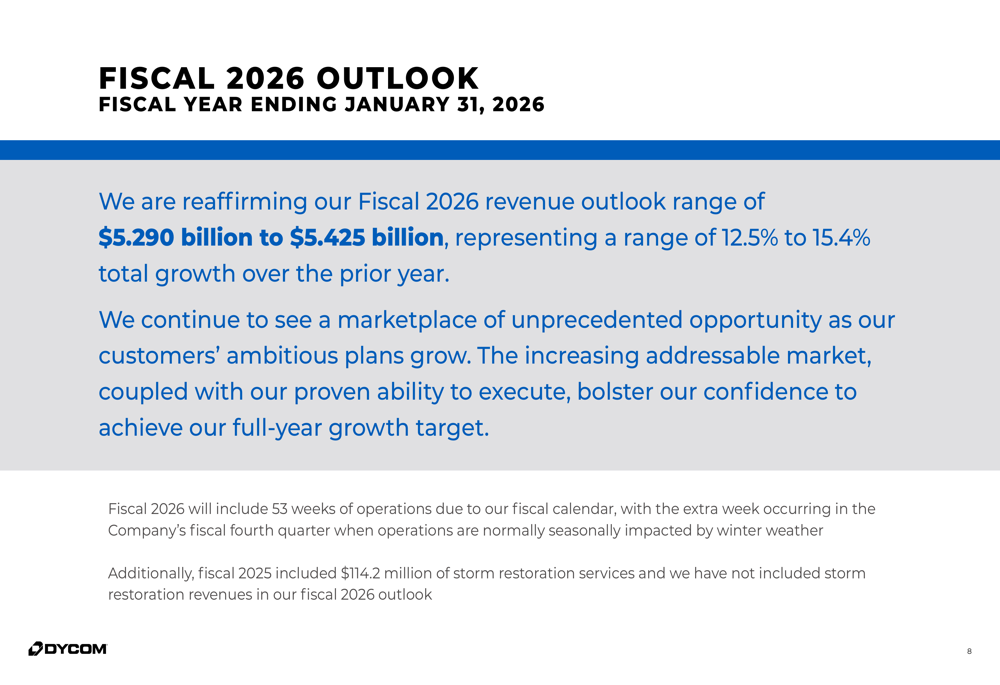

A Dycom reafirmou sua perspectiva de receita para o ano fiscal de 2026 na faixa de US$ 5,290 bilhões a US$ 5,425 bilhões, representando um crescimento de 12,5% a 15,4% sobre o ano anterior. A empresa observou que o ano fiscal de 2026 incluirá 53 semanas de operações e que o número do ano fiscal de 2025 incluiu US$ 114,2 milhões de serviços de restauração após tempestades não incluídos na perspectiva de 2026.

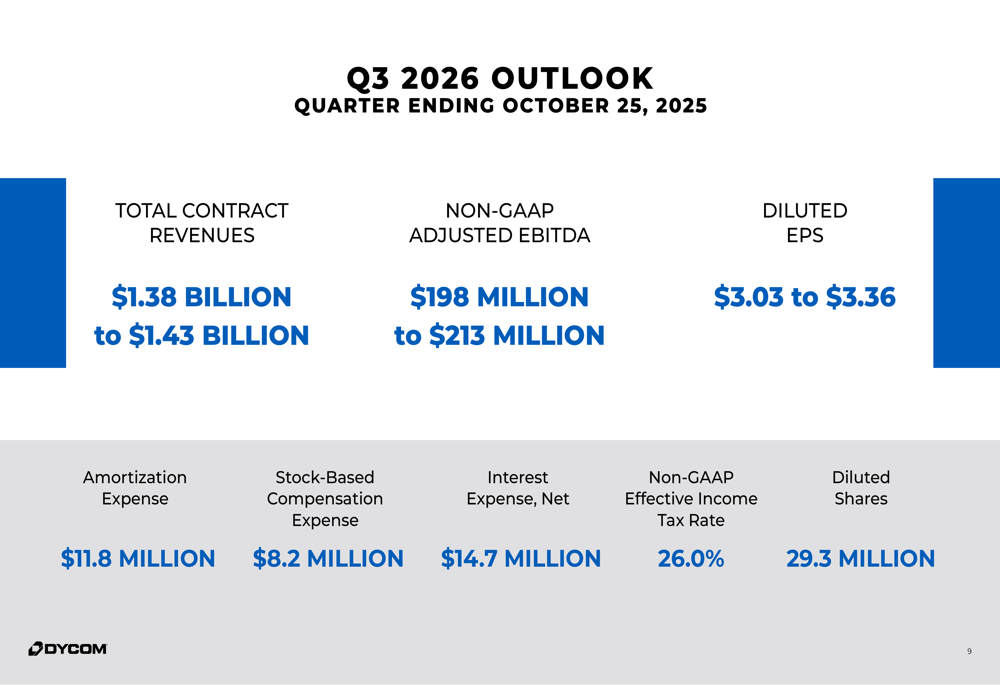

Para o terceiro trimestre do ano fiscal de 2026, a Dycom espera receitas contratuais totais entre US$ 1,38 bilhão e US$ 1,43 bilhão, com EBITDA ajustado não-GAAP de US$ 198 milhões a US$ 213 milhões. A empresa projeta LPA diluído de US$ 3,03 a US$ 3,36 para o 3º tri.

"Continuamos vendo um mercado de oportunidades sem precedentes à medida que os planos ambiciosos de nossos clientes crescem. O mercado endereçável em expansão, juntamente com nossa capacidade comprovada de execução, reforçam nossa confiança em atingir nossa meta de crescimento para o ano inteiro", afirmou a empresa em sua apresentação.

Reação do mercado e perspectivas

Apesar dos fortes resultados e perspectiva positiva, as ações da Dycom caíram 6,89% na pré-abertura para US$ 251, após uma queda de 1,22% na sessão anterior. Essa reação sugere que os investidores podem ter tido expectativas ainda mais altas ou preocupações sobre a sustentabilidade das taxas de crescimento.

O desempenho da empresa se baseia em seus fortes resultados do 1º tri 2026, quando reportou lucro por ação de US$ 2,90, excedendo significativamente a previsão de US$ 1,65, e receita de US$ 1,259 bilhão contra expectativas de US$ 1,19 bilhão.

Com a demanda contínua por implantação de infraestrutura digital e as fortes capacidades de execução da empresa, a Dycom permanece bem posicionada no mercado de infraestrutura de telecomunicações. No entanto, os investidores provavelmente observarão de perto sinais de que a empresa pode manter sua trajetória de crescimento e expansão de margem nos próximos trimestres.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: