AO VIVO: Lula assina MP contra tarifaço de Trump

Introdução e contexto de mercado

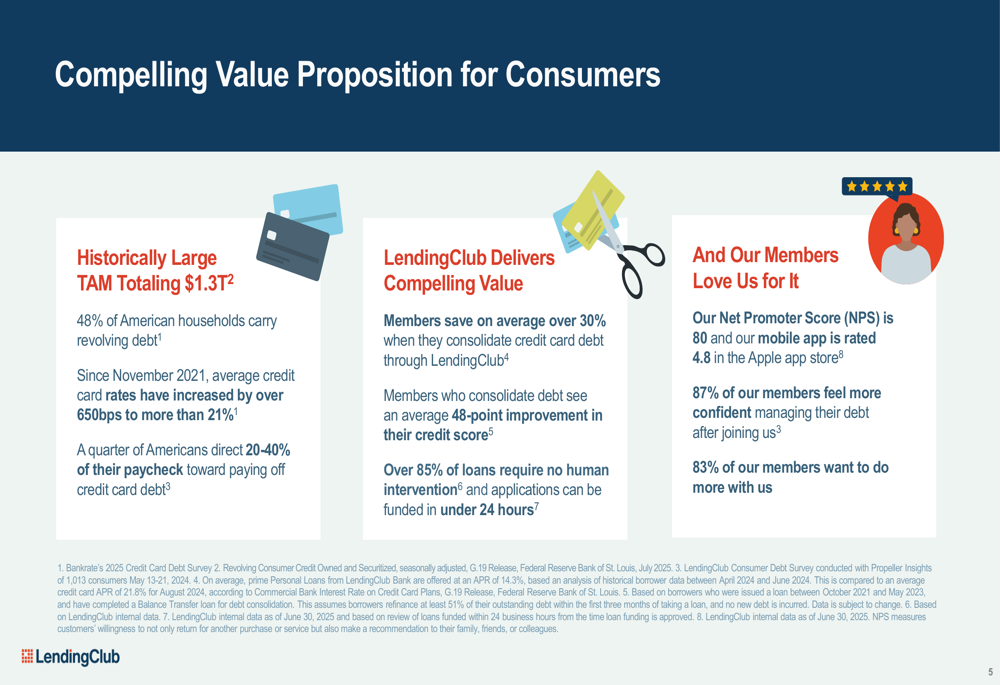

A LendingClub Corporation (NYSE:LC) divulgou seus resultados financeiros do segundo trimestre de 2025 em 29.07.2025, demonstrando crescimento substancial em métricas-chave. A empresa opera em um mercado endereçável historicamente grande de US$ 1,3 trilhão em crédito rotativo ao consumidor em aberto, com taxas de juros de cartão de crédito atingindo 21,2% em maio de 2025. De acordo com a apresentação, 48% das famílias americanas carregam dívidas rotativas, com um quarto dos americanos direcionando 20-40% de seus salários para pagar dívidas de cartão de crédito.

As ações da empresa fecharam a US$ 12,95 antes da divulgação dos resultados e subiram ligeiramente para US$ 13,05 nas negociações após o mercado, refletindo um sentimento positivo dos investidores sobre os resultados. Isso representa uma melhoria significativa em relação ao preço de US$ 11,01 após o mercado seguindo os resultados do 1º tri de 2025, quando a empresa não atingiu as previsões de LPA, apesar de superar as expectativas de receita.

Destaques do desempenho trimestral

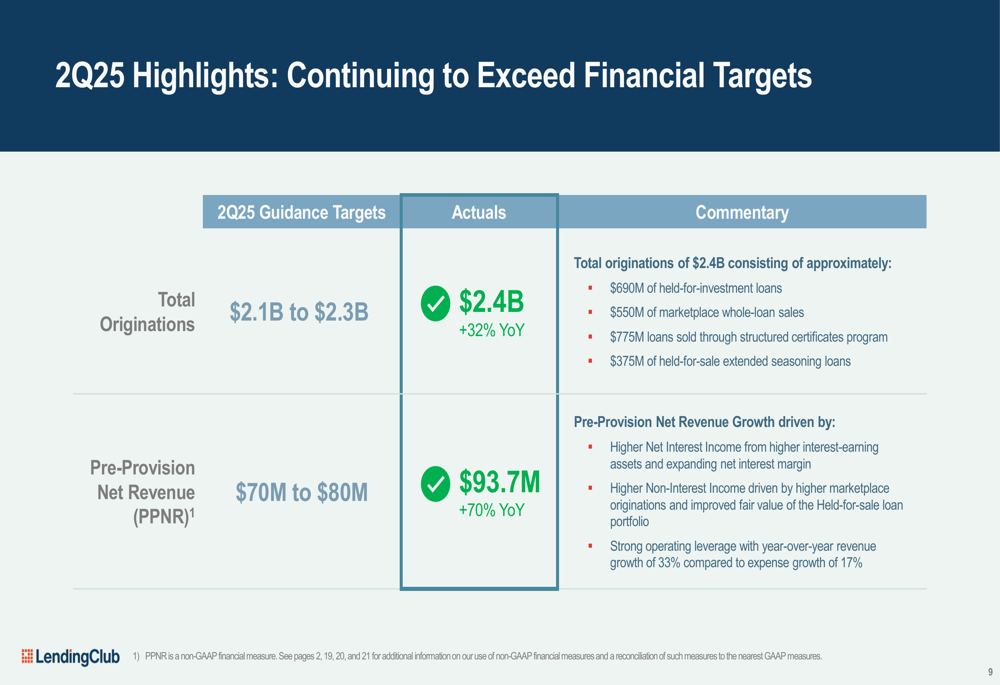

A LendingClub superou significativamente suas metas financeiras para o 2º tri de 2025, com originações totais atingindo US$ 2,4 bilhões, um aumento de 32% ano a ano e acima da faixa de orientação de US$ 2,1-2,3 bilhões. A Receita Líquida Pré-Provisão (PPNR) foi de US$ 93,7 milhões, crescendo 70% ano a ano e superando a orientação de US$ 70-80 milhões.

Como mostrado no gráfico a seguir destacando o desempenho financeiro da empresa:

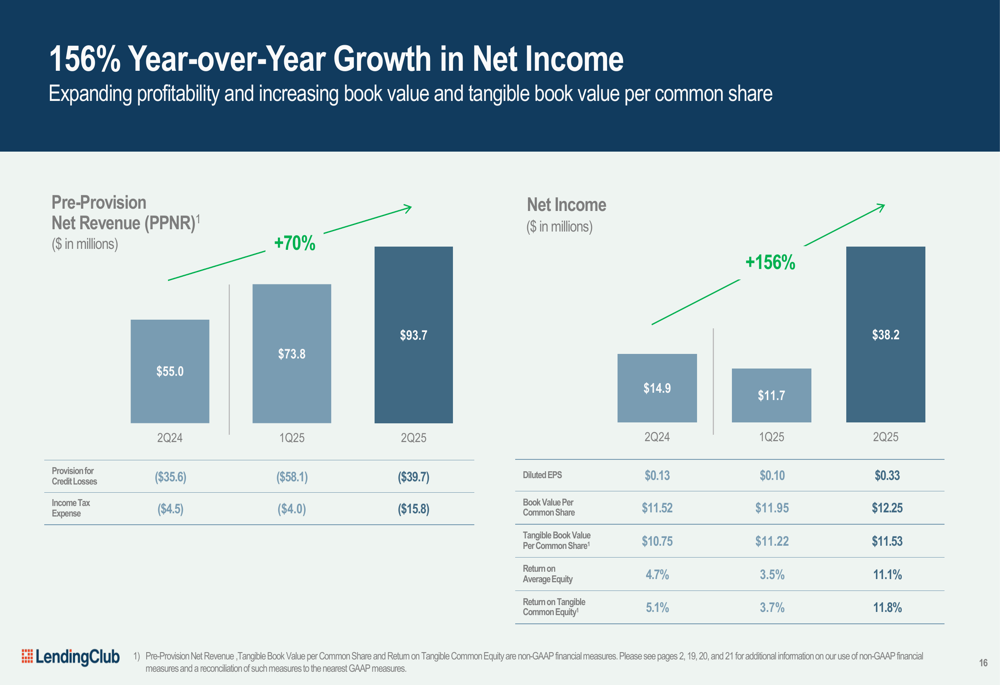

A empresa reportou um impressionante lucro líquido de US$ 38,2 milhões, representando um aumento de 156% ano a ano, com lucro por ação diluído de US$ 0,33. Isso marca uma melhoria substancial em relação ao 1º tri de 2025, quando a empresa reportou LPA de US$ 0,10, ligeiramente abaixo das expectativas dos analistas de US$ 0,11. O Retorno sobre o Patrimônio Médio atingiu 11,1%, enquanto o Retorno sobre o Patrimônio comum tangível foi de 11,8%.

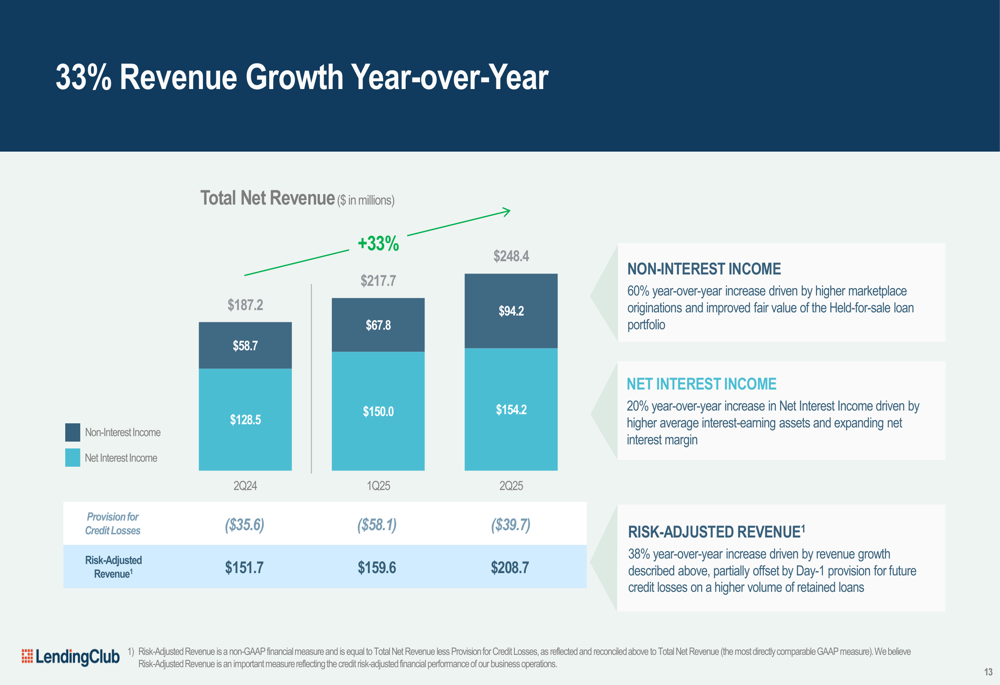

O crescimento da receita foi igualmente forte, com a receita líquida total aumentando 33% ano a ano. O crescimento foi impulsionado por um aumento de 60% na Receita Não-Financeira para US$ 94,2 milhões e um aumento de 20% na Receita Líquida de Juros para US$ 154,2 milhões. O gráfico a seguir ilustra esse crescimento:

O balanço patrimonial da LendingClub cresceu 12% ano a ano, com a margem de juros líquida expandindo para 6,14% de 5,75% no 2º tri de 2024. A empresa também melhorou seu índice de eficiência em 8 pontos percentuais ano a ano, demonstrando melhor alavancagem operacional com crescimento de receita de 33% comparado ao crescimento de despesas de 17%.

Posicionamento estratégico e vantagens competitivas

A LendingClub se posiciona como um híbrido entre bancos tradicionais e fintechs, afirmando combinar as vantagens de ambos enquanto evita suas respectivas limitações. A apresentação da empresa destacou sua posição única no mercado, com um fluxo de ganhos de marketplace com baixo capital e alto ROE combinado com ganhos lucrativos por meio de uma carteira de empréstimos com alta margem de juros líquida.

O gráfico a seguir ilustra o posicionamento estratégico da LendingClub em comparação com fintechs e bancos tradicionais:

O desempenho de crédito da empresa continua superando seu conjunto competitivo, com inadimplências de 30 dias ou mais e dificuldades mostrando melhorias significativas em todas as faixas de pontuação FICO. A LendingClub utiliza múltiplos canais de disposição de empréstimos para otimizar ganhos e retorno sobre o capital, incluindo vendas de empréstimos integrais, certificados estruturados, maturação estendida e abordagens de manutenção para investimento.

A proposta de valor ao consumidor da LendingClub inclui ajudar os membros a economizar em média mais de 30% ao consolidar dívidas de cartão de crédito e ver uma melhoria média de 48 pontos em suas pontuações de crédito. A empresa ostenta alta satisfação do cliente com um Net Promoter Score de 80 e uma avaliação média do cliente de 4,83 de 5 estrelas.

Novas iniciativas de produtos

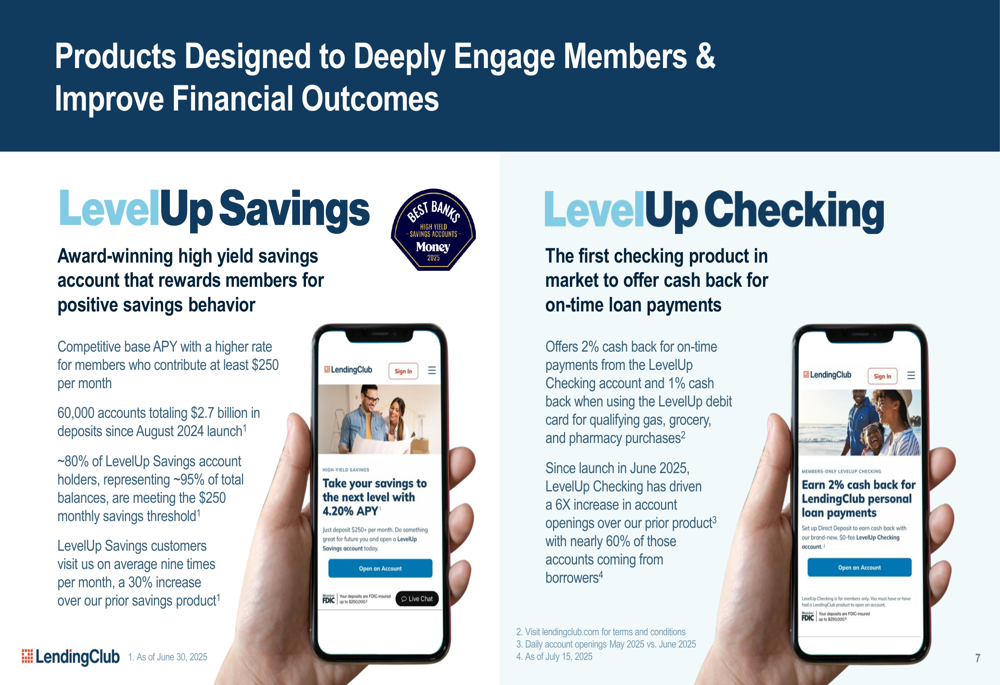

A LendingClub está focando na construção de relacionamentos de empréstimo vitalícios com seus mais de 5 milhões de membros através de novas iniciativas de produtos. A empresa recentemente lançou os produtos LevelUp Savings e LevelUp Checking projetados para envolver profundamente os membros e melhorar os resultados financeiros.

O LevelUp Savings, uma conta de poupança de alto rendimento premiada, atraiu 60.000 contas totalizando US$ 2,7 bilhões em depósitos desde seu lançamento em agosto de 2024. Aproximadamente 80% dos titulares de contas, representando 95% dos saldos totais, estão atingindo o limite de poupança mensal de US$ 250 para ganhar taxas de juros mais altas. O LevelUp Checking, lançado em junho de 2025, oferece recompensas de cashback e impulsionou um aumento de 6 vezes nas aberturas de contas em comparação com o produto anterior.

O gráfico a seguir mostra essas novas iniciativas de produtos:

Orientação futura e perspectivas

Olhando para o 3º tri de 2025, a LendingClub forneceu orientação para originações totais entre US$ 2,5 bilhões e US$ 2,6 bilhões, representando um crescimento de 31% a 36% ano a ano. A empresa espera uma Receita Líquida Pré-Provisão entre US$ 90 milhões e US$ 100 milhões, um aumento de 37% a 53% ano a ano, e projeta um Retorno sobre o Patrimônio comum tangível entre 10% e 11,5%, o que seria uma melhoria de 111% a 143% ano a ano.

A orientação assume um ambiente operacional econômico estável e reflete o impulso positivo contínuo nas originações. A empresa observou que a orientação de PPNR para o 3º tri de 2025 assume receita crescente parcialmente compensada pelo investimento na expansão de canais de marketing.

O forte desempenho da LendingClub no 2º trimestre e a perspectiva otimista para o 3º tri sugerem que a empresa abordou com sucesso os desafios que enfrentou no 1º tri de 2025, quando não atingiu as previsões de LPA apesar de superar as expectativas de receita. O modelo de negócios híbrido combinando empréstimos de marketplace com bancos tradicionais parece estar entregando resultados, como evidenciado pelo crescimento substancial no lucro líquido, receita e originações.

O foco da empresa em aprofundar relacionamentos com clientes através de novos produtos e alavancar seu modelo de banco digital de marketplace a posiciona bem para continuar capitalizando no grande mercado endereçável de crédito rotativo ao consumidor, particularmente enquanto as taxas de juros de cartão de crédito permanecem historicamente altas.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: