EXCLUSIVO-Moraes diz que bancos podem ser punidos se aplicarem sanções dos EUA a ativos brasileiros

Introdução e contexto de mercado

A loanDepot Inc. (Nova York:LDI) apresentou seus resultados do segundo trimestre de 2025 em 7 de agosto, revelando um aumento no volume de originação apesar dos contínuos desafios de rentabilidade em um mercado hipotecário persistentemente difícil. As ações da empresa fecharam em US$ 1,74, com queda de 7,45% no dia, refletindo preocupações dos investidores apesar de algumas melhorias operacionais.

A credora hipotecária continua a navegar em um ambiente de mercado complexo, caracterizado por altas taxas de juros e desafios de acessibilidade para compradores de imóveis. Nesse contexto, a loanDepot se posicionou como uma empresa abrangente do ciclo de vida da propriedade imobiliária, oferecendo serviços que vão desde conexões com corretores imobiliários até soluções de gestão residencial.

Destaques do desempenho trimestral

A loanDepot reportou US$ 6,7 bilhões em originações para o 2º tri 2025, gerando receita total de US$ 282,5 milhões e receita ajustada de US$ 291,9 milhões. Apesar desses números, a empresa registrou um prejuízo líquido de US$ 25 milhões, embora tenha conseguido reduzir as despesas totais em aproximadamente 2% em comparação ao trimestre anterior.

Como mostrado na seguinte ficha trimestral, a empresa manteve métricas operacionais importantes enquanto trabalhava para melhorar sua posição financeira:

O mix de compras da empresa representou 63% das originações, refletindo o foco contínuo da loanDepot em hipotecas para aquisição em um mercado onde a atividade de refinanciamento permanece reduzida. A empresa também reportou uma taxa de recaptura direta ao consumidor de refinanciamento orgânico de 70%, demonstrando fortes capacidades de retenção de clientes.

Análise financeira detalhada

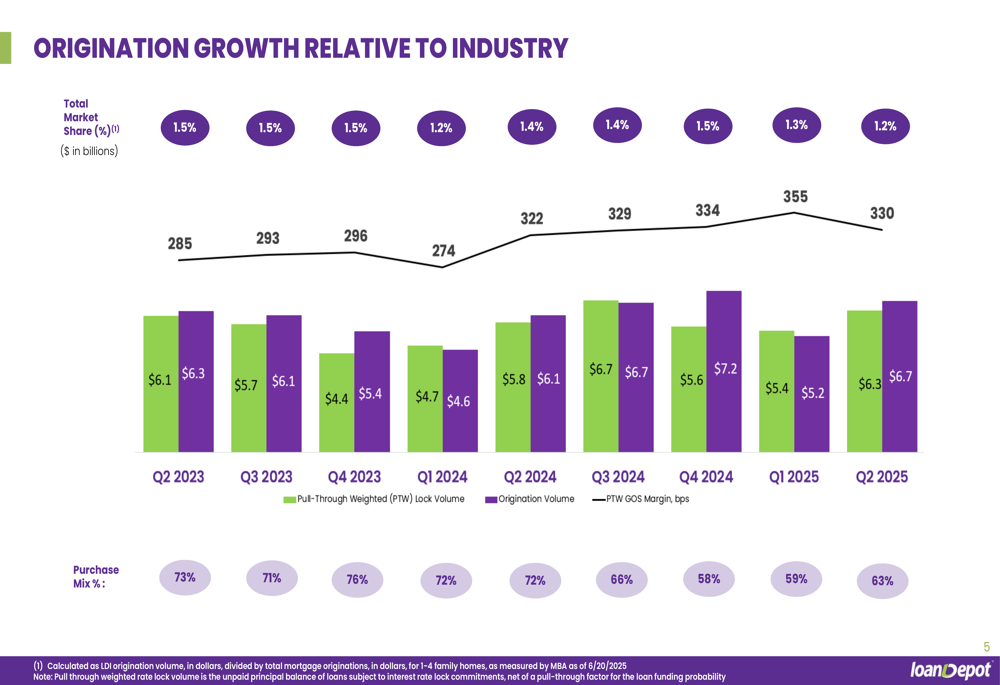

O volume de originação da loanDepot mostrou melhoria trimestre a trimestre, aumentando de US$ 5,4 bilhões no 1º tri 2025 para US$ 6,3 bilhões no 2º tri 2025. No entanto, a participação de mercado da empresa diminuiu ligeiramente de 1,3% para 1,2% durante o mesmo período, indicando que o volume de originação em todo o setor pode ter crescido em um ritmo mais acelerado.

O gráfico a seguir ilustra o crescimento da originação da loanDepot em relação ao setor nos últimos trimestres:

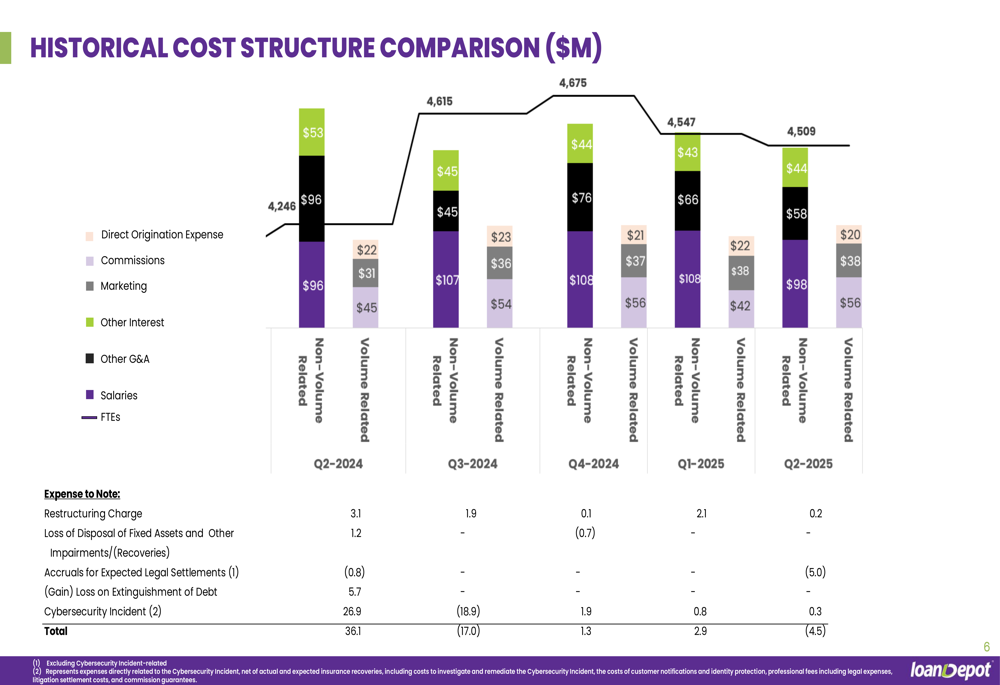

No que diz respeito às despesas, a loanDepot continua a gerenciar sua estrutura de custos, com despesas totais diminuindo de US$ 4.547 milhões no 1º tri 2025 para US$ 4.509 milhões no 2º tri 2025. Isso representa os esforços contínuos da empresa para alcançar eficiência operacional em um ambiente de mercado desafiador.

A comparação histórica da estrutura de custos da empresa revela a composição das despesas ao longo do tempo:

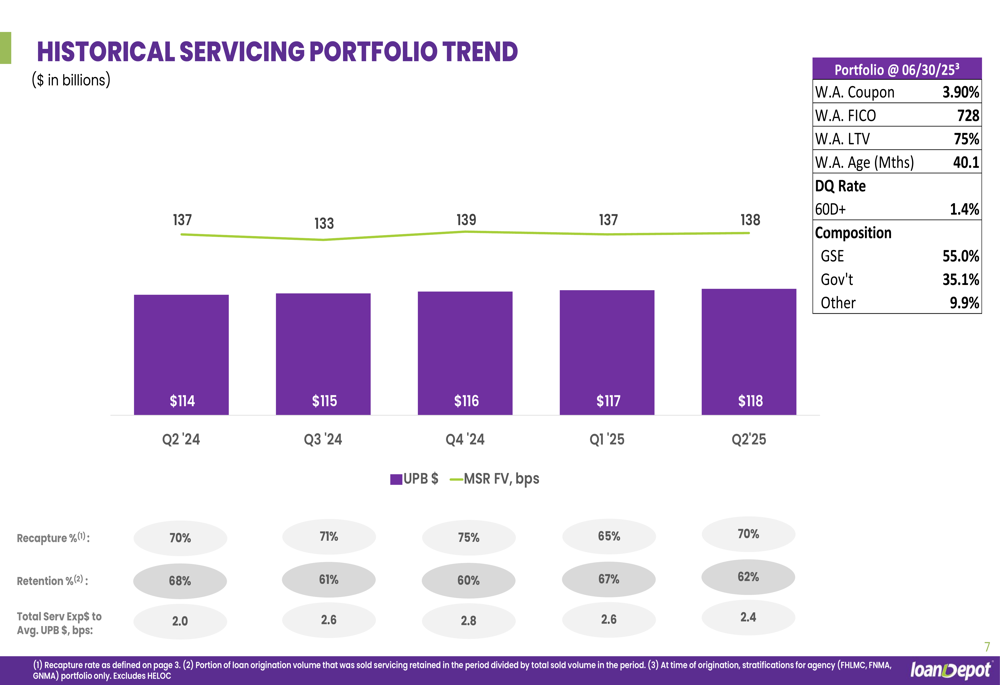

A carteira de serviços da loanDepot continuou seu crescimento constante, com o saldo principal não pago (UPB) aumentando para US$ 118 bilhões no 2º tri 2025, de US$ 117 bilhões no trimestre anterior. A carteira de serviços mantém fundamentos sólidos com uma pontuação FICO média ponderada de 728 e uma taxa de inadimplência (60+ dias) de 1,4%.

O gráfico a seguir mostra a tendência histórica na carteira de serviços da loanDepot:

Iniciativas estratégicas

A loanDepot continua a se posicionar como uma provedora abrangente de serviços de propriedade imobiliária, estendendo-se além dos empréstimos hipotecários tradicionais. A visão estratégica da empresa abrange todo o ciclo de vida da propriedade, desde encontrar um corretor imobiliário até gerenciar melhorias e reformas residenciais.

Como ilustrado no slide a seguir, as ofertas de serviços da loanDepot abrangem múltiplos aspectos da propriedade imobiliária:

Uma atualização operacional notável incluída na apresentação foi a nomeação do Fundador e Presidente do Conselho Anthony Hsieh como CEO permanente, sinalizando estabilidade na liderança enquanto a empresa navega pelos desafios do mercado.

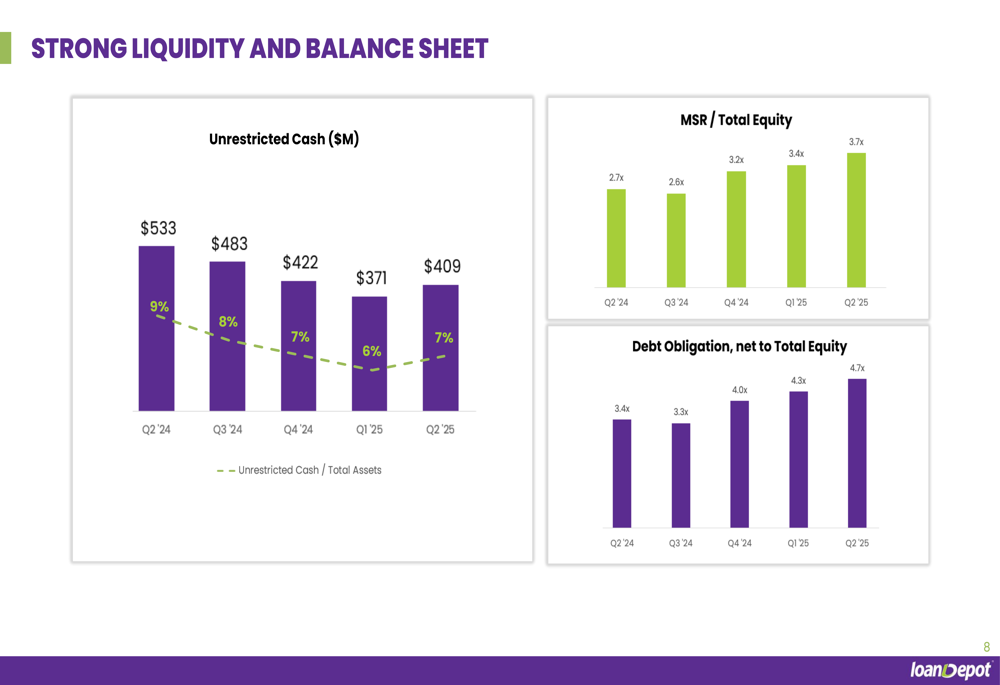

A empresa também destacou sua posição de liquidez melhorada, com caixa irrestrito aumentando para US$ 409 milhões no 2º tri 2025, de US$ 371 milhões no 1º tri 2025. Isso representa 7% do total de ativos, proporcionando uma proteção contra a volatilidade do mercado.

Declarações prospectivas

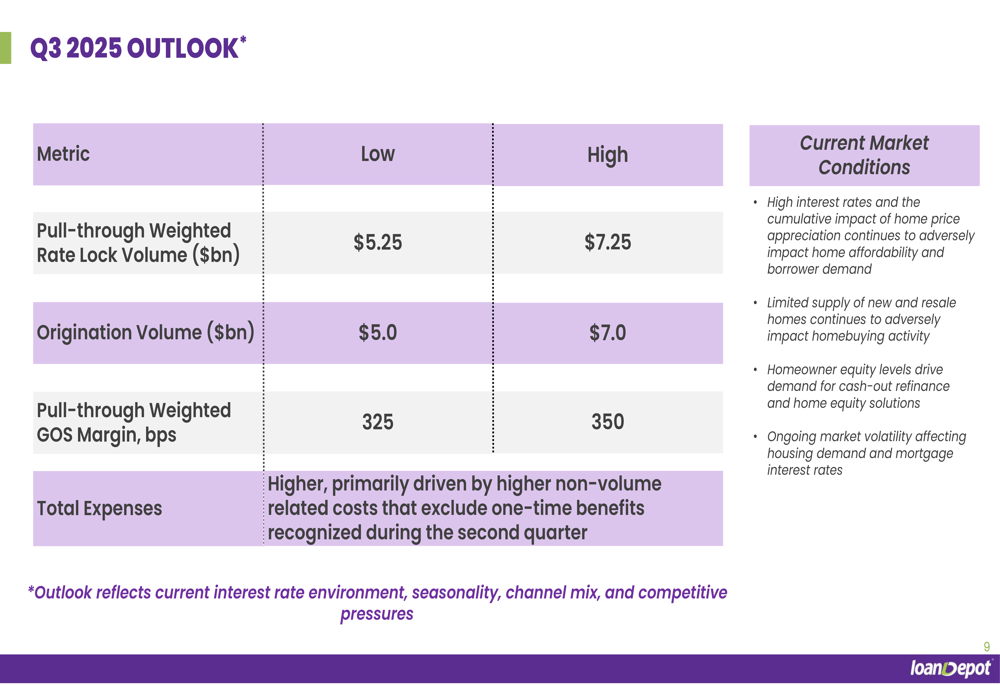

Olhando para o 3º tri 2025, a loanDepot forneceu orientação para volume de bloqueio de taxa ponderado por pull-through de US$ 5,25-US$ 7,25 bilhões e volume de originação de US$ 5,0-US$ 7,0 bilhões. A empresa espera margens de ganho na venda ponderadas por pull-through entre 325 e 350 pontos base.

A seguinte perspectiva detalha as expectativas da loanDepot para o próximo trimestre:

Essa orientação sugere otimismo cauteloso sobre as condições de mercado de curto prazo, embora os amplos intervalos indiquem incerteza contínua no mercado hipotecário. O foco da empresa em manter sua carteira de serviços e diversificar fontes de receita parece ser uma proteção estratégica contra a volatilidade contínua do mercado.

Embora a loanDepot tenha mostrado melhoria em certas métricas operacionais, os prejuízos líquidos contínuos destacam os desafios enfrentados pelos credores hipotecários no atual ambiente de altas taxas de juros. A capacidade da empresa de reduzir ainda mais as despesas enquanto mantém a participação de mercado será fundamental para alcançar a rentabilidade nos próximos trimestres.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: