Selecionada por nossa IA preditiva, esta elétrica já dispara +15% em 2 meses

Introdução e contexto de mercado

First Hawaiian, Inc. (NASDAQ:FHB) divulgou sua apresentação de resultados do segundo trimestre de 2025 em 25 de julho de 2025, revelando uma melhoria significativa nos indicadores de rentabilidade em comparação com o trimestre anterior. As ações do banco, que fecharam a US$ 25,20 antes do anúncio, subiram 2,14% para US$ 25,74 no after-market, indicando uma recepção positiva dos investidores aos resultados.

A instituição financeira baseada no Havaí reportou lucros trimestrais que continuaram o impulso positivo observado no 1º tri, com melhorias notáveis na margem líquida de juros e no índice de eficiência, apesar do ambiente desafiador de taxas de juros e sinais econômicos mistos em seus mercados principais.

Destaques do desempenho trimestral

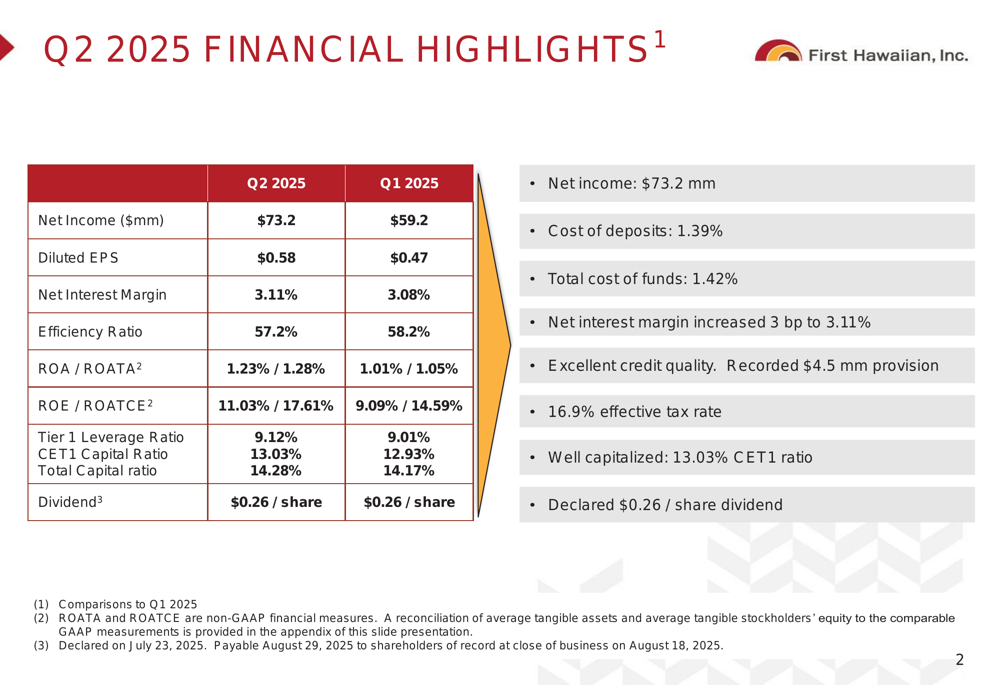

O First Hawaiian reportou lucro líquido de US$ 73,2 milhões para o 2º tri de 2025, um aumento substancial de 23,6% em relação aos US$ 59,2 milhões do trimestre anterior. O lucro por ação diluído subiu para US$ 0,58, um aumento de 23,4% em relação aos US$ 0,47 no 1º tri de 2025 e 20,8% em relação aos US$ 0,48 no mesmo trimestre do ano anterior.

Como mostrado na tabela de destaques financeiros a seguir, o banco demonstrou melhorias em indicadores-chave de desempenho:

O índice de eficiência do banco melhorou para 57,2% contra 58,2% no trimestre anterior, enquanto o retorno sobre ativos médios (ROA) aumentou para 1,23% contra 1,01%. O retorno sobre patrimônio médio (ROE) também mostrou melhoria significativa, subindo para 11,03% contra 9,09% no 1º tri.

A alíquota efetiva de impostos para o trimestre foi de 16,9%, substancialmente menor que a taxa anual de 23% projetada durante a teleconferência de resultados do 1º tri, o que contribuiu para o melhor desempenho do resultado final.

Análise financeira detalhada

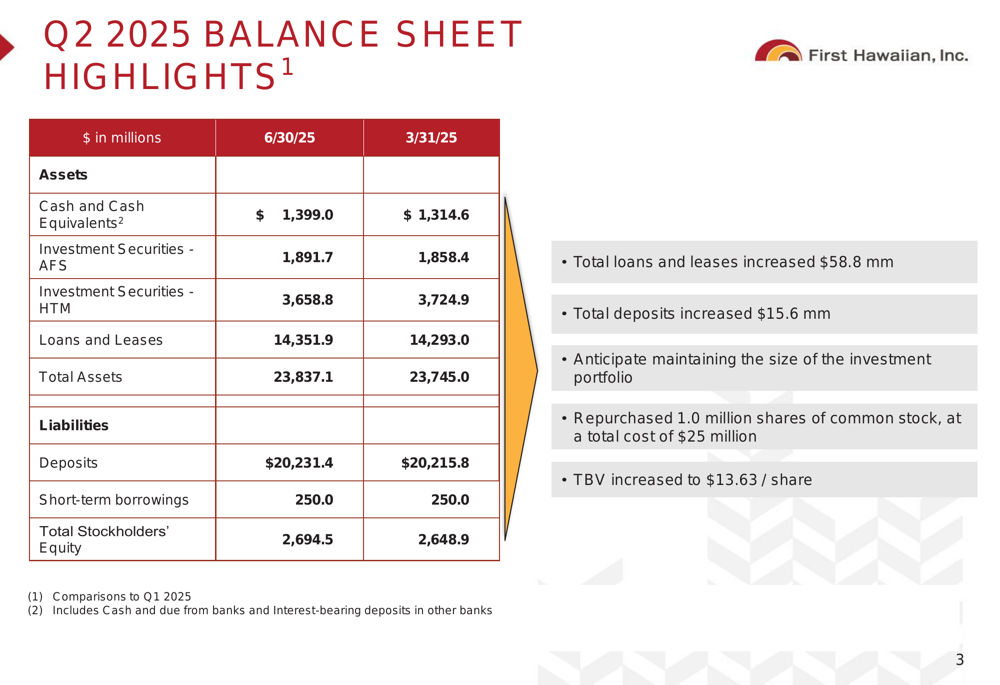

O balanço patrimonial do First Hawaiian mostrou crescimento modesto durante o trimestre, com ativos totais aumentando para US$ 23,84 bilhões em 30 de junho de 2025, acima dos US$ 23,75 bilhões no final de março. A carteira de empréstimos cresceu US$ 58,8 milhões para US$ 14,35 bilhões, enquanto os depósitos aumentaram ligeiramente em US$ 15,6 milhões para US$ 20,23 bilhões.

Os seguintes destaques do balanço patrimonial ilustram as mudanças trimestre a trimestre:

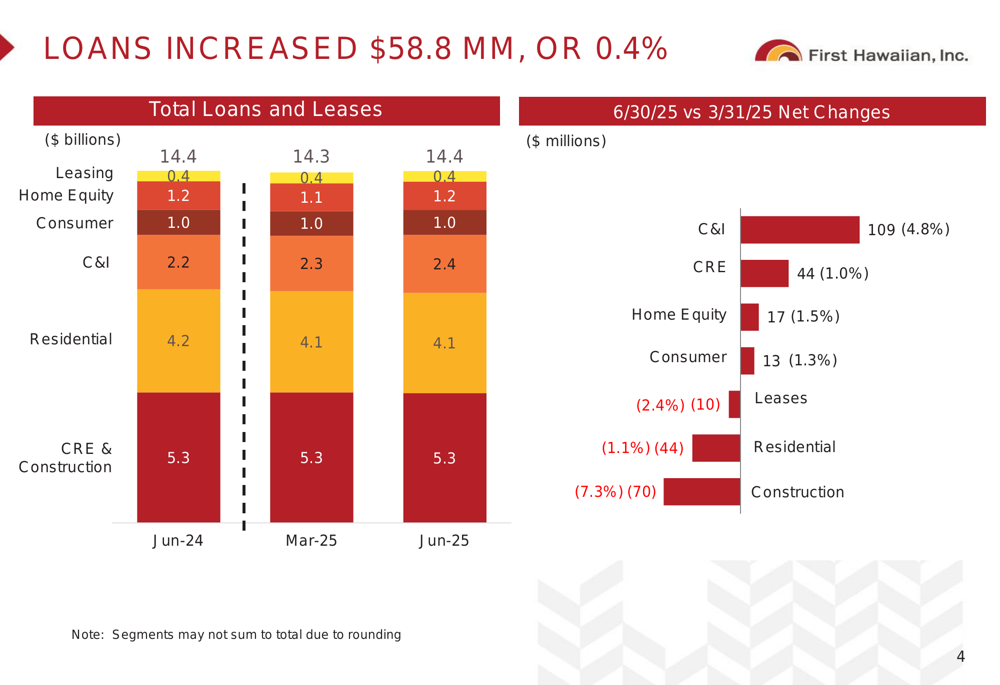

A composição da carteira de empréstimos mostrou desempenho misto entre categorias. Empréstimos comerciais e industriais (C&I) aumentaram US$ 109 milhões ou 4,8%, enquanto empréstimos para construção diminuíram US$ 70 milhões ou 7,3%. A carteira de hipotecas residenciais também contraiu ligeiramente em US$ 44 milhões ou 1,1%.

O gráfico a seguir fornece um detalhamento do crescimento e composição da carteira de empréstimos:

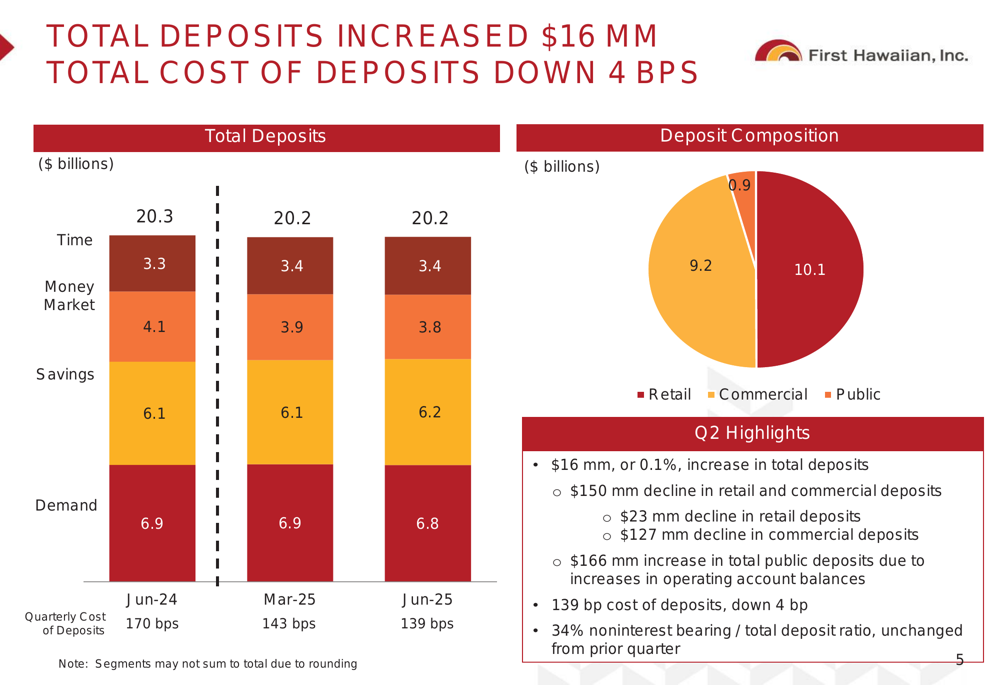

No lado dos depósitos, o First Hawaiian manteve uma base estável com mínima alteração geral. O banco reportou uma queda de US$ 150 milhões em depósitos de varejo e comerciais, compensada por um aumento de US$ 166 milhões em depósitos públicos. O custo dos depósitos diminuiu 4 pontos-base para 139 pontos-base, enquanto a proporção de depósitos não remunerados permaneceu inalterada em 34%.

As tendências e composição dos depósitos são ilustradas no gráfico a seguir:

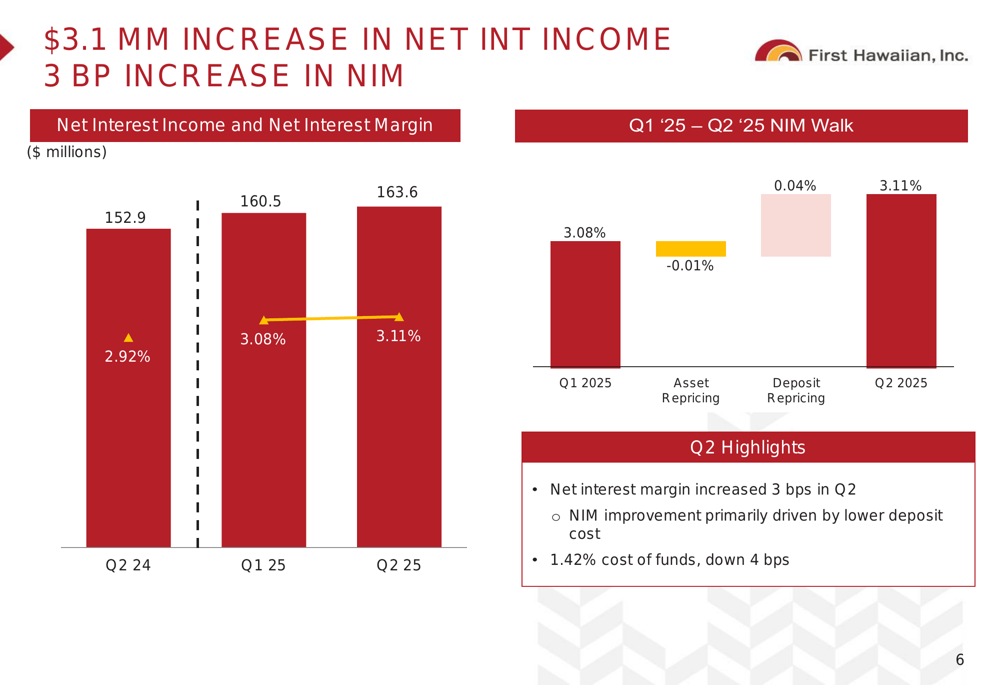

A receita líquida de juros aumentou para US$ 163,6 milhões no 2º tri de 2025, acima dos US$ 160,5 milhões no trimestre anterior. A margem líquida de juros melhorou 3 pontos-base para 3,11%, principalmente impulsionada por custos de depósitos mais baixos. O custo de fundos diminuiu 4 pontos-base para 1,42%.

O gráfico a seguir mostra as tendências da receita líquida de juros e margem:

A receita não relacionada a juros subiu para US$ 54,0 milhões contra US$ 50,5 milhões no 1º tri de 2025, enquanto as despesas não relacionadas a juros aumentaram ligeiramente para US$ 124,9 milhões contra US$ 123,6 milhões. Apesar do aumento nas despesas, a melhoria na receita ajudou a reduzir o índice de eficiência para 57,2%.

Qualidade de ativos e gestão de risco

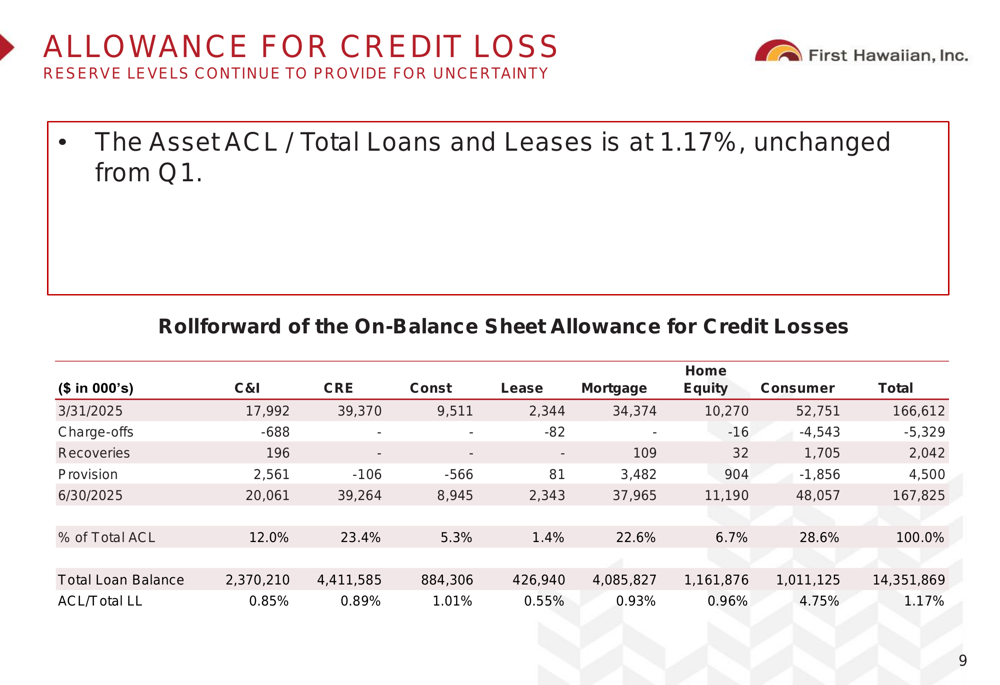

Os indicadores de crédito do First Hawaiian mostraram alguns sinais mistos durante o trimestre. A provisão para perdas de crédito diminuiu significativamente para US$ 4,5 milhões contra US$ 10,5 milhões no 1º tri de 2025, refletindo uma perspectiva de crédito geral melhorada. As baixas líquidas diminuíram para US$ 3,3 milhões (0,09% dos empréstimos e arrendamentos médios) contra US$ 3,8 milhões (0,11%) no trimestre anterior.

No entanto, ativos inadimplentes e empréstimos com mais de 90 dias de atraso aumentaram para US$ 33,0 milhões (0,23% do total de empréstimos e arrendamentos) contra US$ 24,5 milhões (0,17%) no 1º tri. Ativos comerciais criticados também subiram para US$ 171,1 milhões (1,19% do total de empréstimos) contra US$ 145,3 milhões (1,02%).

A provisão para perdas de crédito permaneceu estável em 1,17% do total de empréstimos e arrendamentos, inalterada em relação ao trimestre anterior. A tabela a seguir fornece um detalhamento da provisão para perdas de crédito por categoria de empréstimo:

A carteira de imóveis comerciais, que representa US$ 4,41 bilhões ou 30,7% do total de empréstimos, mostrou uma relação média ponderada de empréstimo-valor de 58,4%. Empréstimos multifamiliares tiveram o maior percentual criticado em 14,1%, enquanto o percentual criticado geral para a carteira de CRE foi de 4,4%.

Gestão de capital e perspectivas

O First Hawaiian manteve fortes índices de capital, com o índice de capital CET1 melhorando para 13,03% contra 12,93% no trimestre anterior. O índice de capital total também aumentou para 14,28% contra 14,17%.

O banco continuou seu programa de recompra de ações, comprando de volta 1,0 milhão de ações durante o trimestre. O valor patrimonial tangível por ação aumentou para US$ 13,63 contra US$ 13,15 no 1º tri de 2025, representando um crescimento trimestral de 3,7%.

O First Hawaiian manteve seu dividendo trimestral em US$ 0,26 por ação, inalterado em relação ao trimestre anterior. O dividendo, combinado com o programa de recompra de ações, sublinha a confiança da administração na posição financeira do banco e nas perspectivas futuras.

Embora a apresentação não tenha fornecido orientações específicas para o futuro, os indicadores de rentabilidade melhorados e a posição estável de capital sugerem que o First Hawaiian está bem posicionado para navegar no ambiente econômico atual. A gestão eficaz dos custos de depósitos e da qualidade de crédito serão fatores-chave a serem observados nos próximos trimestres, particularmente porque os ativos criticados mostraram uma leve tendência de alta.

Os resultados do 2º tri de 2025 demonstram melhoria contínua em relação à tendência positiva observada no 1º tri, com o aumento significativo nos indicadores de rentabilidade provavelmente sendo bem recebido pelos investidores, como evidenciado pelo movimento positivo das ações no after-market.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: