Analista prevê que bitcoin atingirá novo recorde histórico na próxima semana

Introdução e contexto de mercado

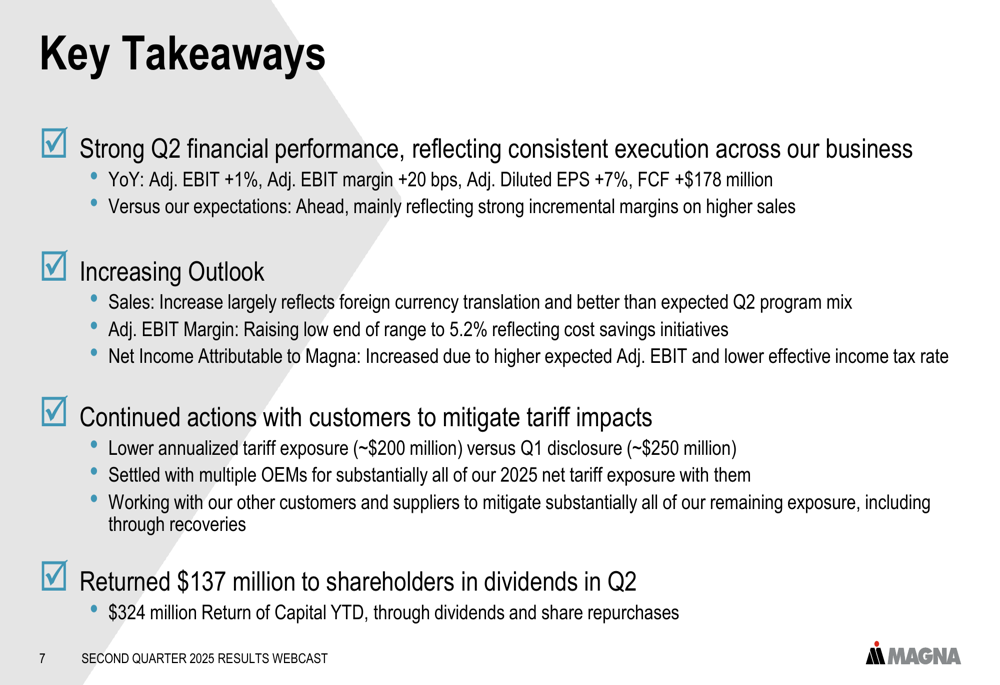

A Magna International Inc (TSX:MG) apresentou seus resultados do segundo trimestre de 2025 em 1º de agosto, destacando métricas de lucratividade aprimoradas apesar de uma leve queda nas vendas. A fornecedora de autopeças viu suas ações fecharem a US$ 56,82 em 31 de julho, com alta de 0,64% antes da divulgação dos resultados, com as ações sendo negociadas bem acima de sua mínima de 52 semanas de US$ 43,25, mas ainda abaixo da máxima de US$ 66,42.

O desempenho da empresa mostra uma melhora significativa em relação aos resultados do primeiro trimestre, quando a Magna não atingiu as expectativas de LPA, mas superou as previsões de receita. A apresentação do 2º tri demonstra o foco contínuo da empresa na excelência operacional e disciplina de custos enquanto navega pelos desafios do setor, incluindo tarifas e flutuações de produção.

Destaques do desempenho trimestral

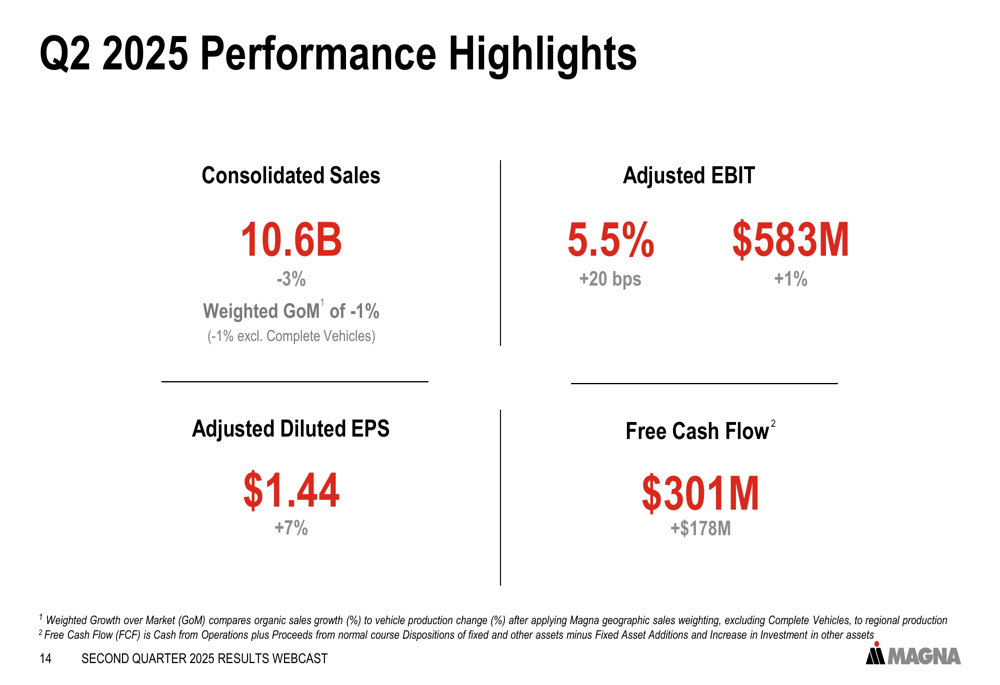

A Magna reportou vendas consolidadas de US$ 10,6 bilhões para o 2º tri de 2025, queda de 3% em relação ao ano anterior, mas entregou métricas de lucratividade mais fortes em todas as áreas. A empresa alcançou um EBIT ajustado de US$ 583 milhões (alta de 1%), com margens expandindo em 20 pontos base para 5,5%. O LPA diluído ajustado subiu 7% para US$ 1,44, enquanto o fluxo de caixa livre viu um aumento substancial de US$ 178 milhões, atingindo US$ 301 milhões.

Como mostrado nos seguintes destaques de desempenho:

O crescimento ponderado de vendas sobre o mercado (GoM) da empresa foi de -1%, indicando que o desempenho de vendas da Magna estava relativamente alinhado com as tendências gerais do mercado. Esta métrica exclui veículos completos e considera a ponderação geográfica de vendas da Magna.

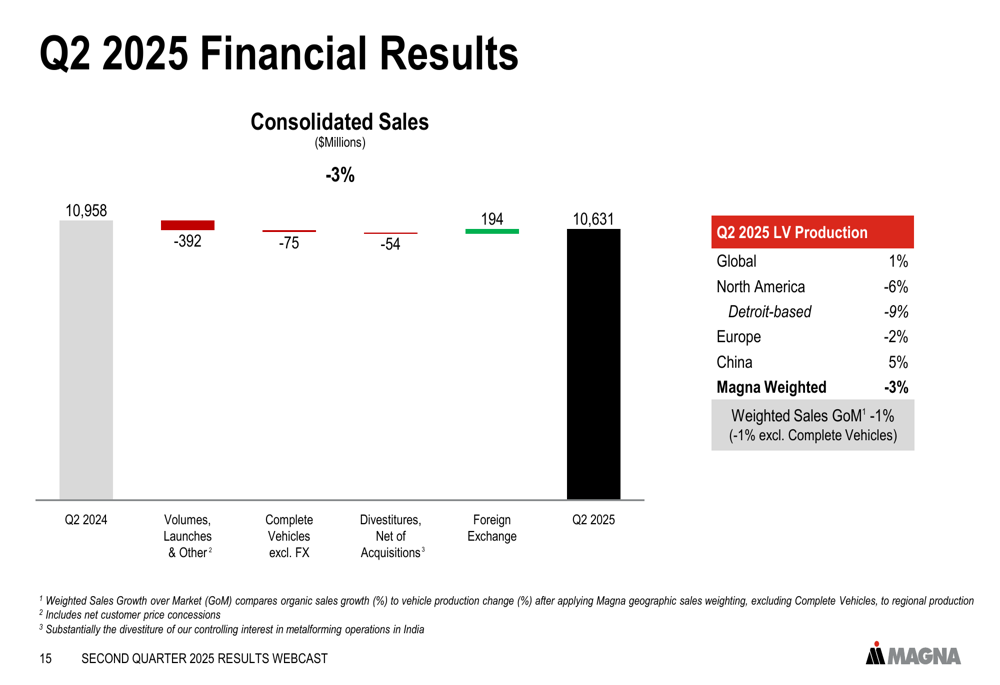

Uma análise detalhada da ponte de vendas consolidadas revela os principais fatores por trás do declínio de 3% ano a ano:

Enquanto volumes, lançamentos e outros fatores reduziram as vendas em US$ 392 milhões, e veículos completos excluindo FX contribuíram com uma diminuição de US$ 75 milhões, estes foram parcialmente compensados por um impacto positivo de câmbio de US$ 194 milhões. O slide também destaca as tendências de produção regional, com a América do Norte em queda de 6%, Europa em queda de 2% e China em alta de 5%.

Melhoria de margem e gestão de custos

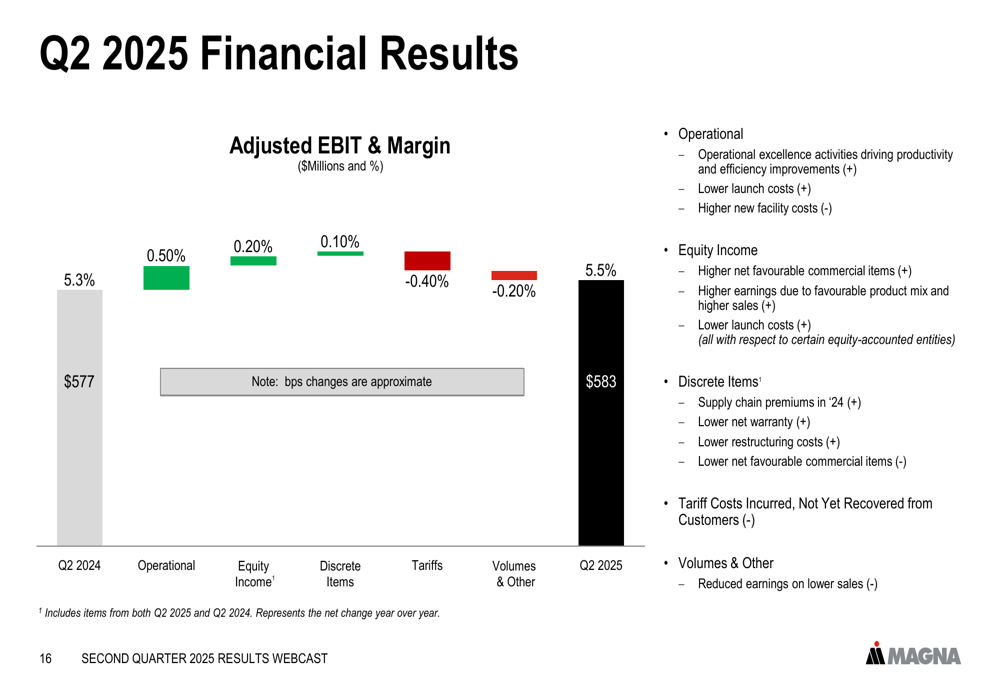

Apesar da queda nas vendas, a Magna expandiu com sucesso sua margem EBIT ajustada em 20 pontos base para 5,5%. Esta melhoria foi impulsionada principalmente por iniciativas de excelência operacional, que contribuíram com um aumento de 0,5% na margem.

A seguinte análise de ponte ilustra os fatores que afetam o desempenho da margem:

Notavelmente, a excelência operacional adicionou 0,5% à margem, enquanto a receita de participações e itens discretos contribuíram com 0,2% e 0,1%, respectivamente. Esses ganhos foram parcialmente compensados por um impacto negativo de 0,4% das tarifas e uma diminuição de 0,2% de volumes e outros fatores.

O foco da empresa na gestão de custos e eficiência operacional tem sido um tema consistente desde o 1º tri, quando o CEO Swamy Kotagiri enfatizou "disciplina de custo e capital" como prioridades-chave. Esta abordagem disciplinada parece estar rendendo resultados, como evidenciado pela expansão da margem apesar dos volumes de vendas mais baixos.

Perspectiva atualizada para 2025

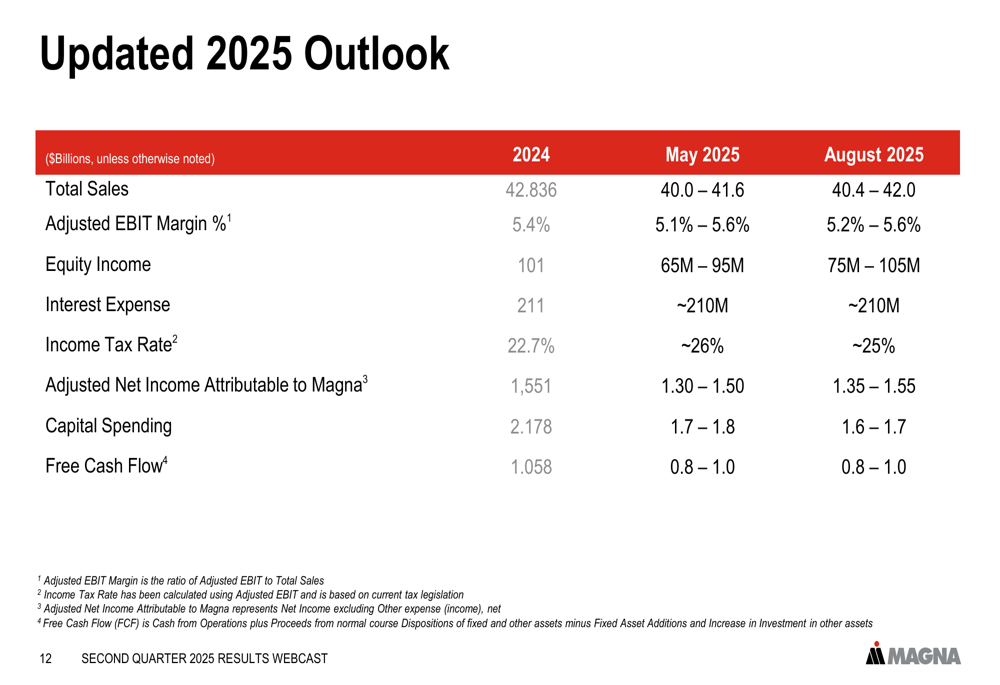

Com base em seu forte desempenho no 2º tri, a Magna elevou sua perspectiva para o ano completo de 2025. A empresa agora espera vendas totais de US$ 40,4-42,0 bilhões, acima de sua previsão anterior de US$ 40,0-41,6 bilhões em maio. Adicionalmente, a Magna aumentou o limite inferior de sua faixa de margem EBIT ajustada para 5,2% (de 5,1%), mantendo o limite superior em 5,6%.

A perspectiva atualizada reflete tanto o desempenho operacional aprimorado quanto mudanças nas principais premissas:

A orientação revisada também inclui lucro líquido ajustado atribuível à Magna de US$ 1,35-1,55 bilhão e fluxo de caixa livre de US$ 0,8-1,0 bilhão. Os gastos de capital estão projetados em US$ 1,6-1,7 bilhão, ligeiramente abaixo dos US$ 1,7-1,8 bilhões mencionados na teleconferência de resultados do 1º tri, sugerindo maior eficiência de capital.

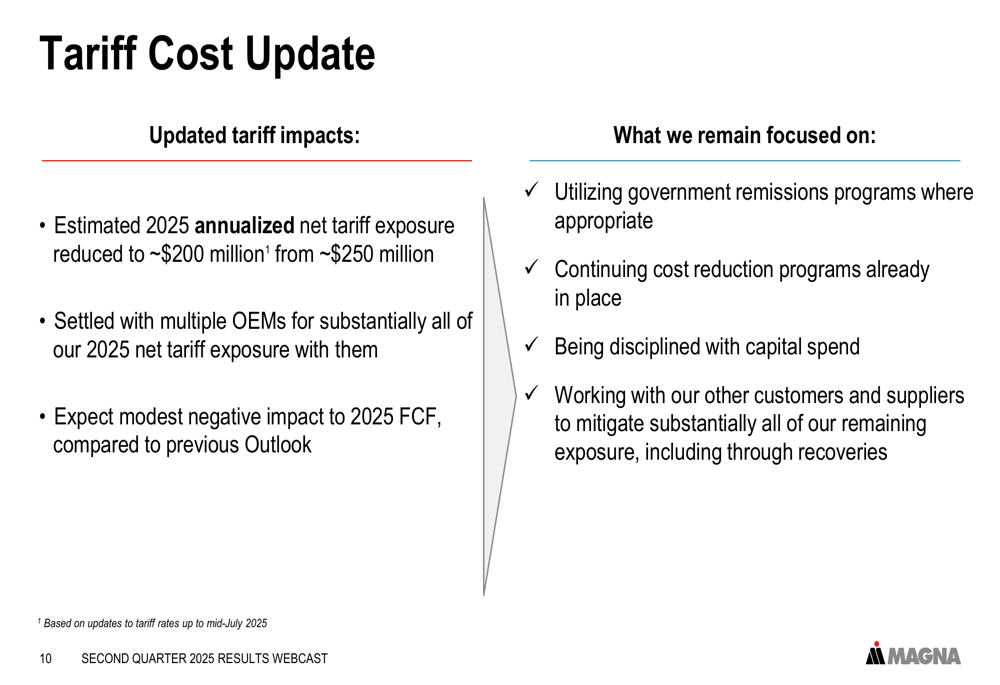

Progresso na mitigação de tarifas

Um foco significativo da apresentação da Magna foi seu progresso na mitigação dos impactos tarifários. A empresa reduziu sua exposição líquida anualizada estimada a tarifas para 2025 para aproximadamente US$ 200 milhões, abaixo dos US$ 250 milhões reportados no 1º tri. Além disso, a Magna chegou a acordos com múltiplas montadoras para praticamente toda sua exposição líquida a tarifas de 2025.

O seguinte slide detalha os esforços de mitigação de tarifas da empresa:

A administração indicou que espera apenas um modesto impacto negativo no fluxo de caixa livre de 2025 em comparação com sua perspectiva anterior. A empresa continua focada na utilização de programas governamentais de remissão, implementação de iniciativas de redução de custos, manutenção de gastos de capital disciplinados e trabalho com clientes e fornecedores para abordar a exposição restante.

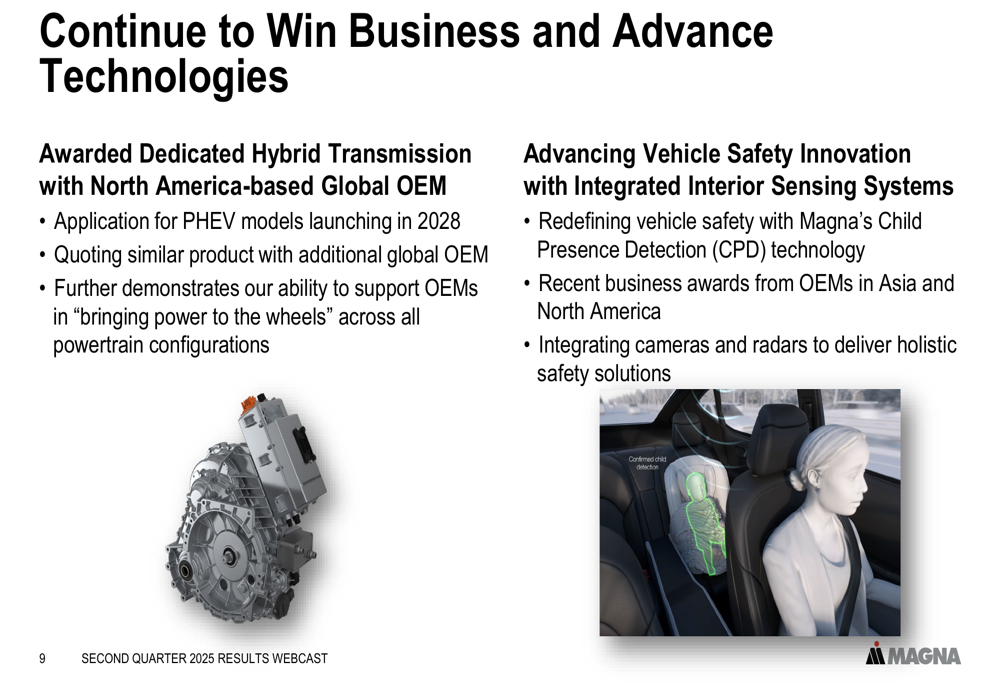

Conquistas estratégicas e inovação

A Magna destacou várias conquistas recentes de negócios e avanços tecnológicos que posicionam a empresa para crescimento futuro. Estes incluem um contrato de transmissão híbrida dedicada com uma montadora global baseada na América do Norte para modelos PHEV com lançamento em 2028, e avanços na inovação de segurança veicular com sistemas integrados de sensoriamento interior.

Os esforços de inovação da empresa são ilustrados no seguinte slide:

A Magna também recebeu reconhecimento por sua qualidade e inovação, ganhando o Prêmio Platinum de Qualidade de Planta da J.D. Power para sua Operação de Montagem de Veículos Completos em Graz, Áustria, e o Prêmio do Grupo Volkswagen 2025 na categoria Produto por sua inovadora cobertura de bateria na plataforma VW MEB.

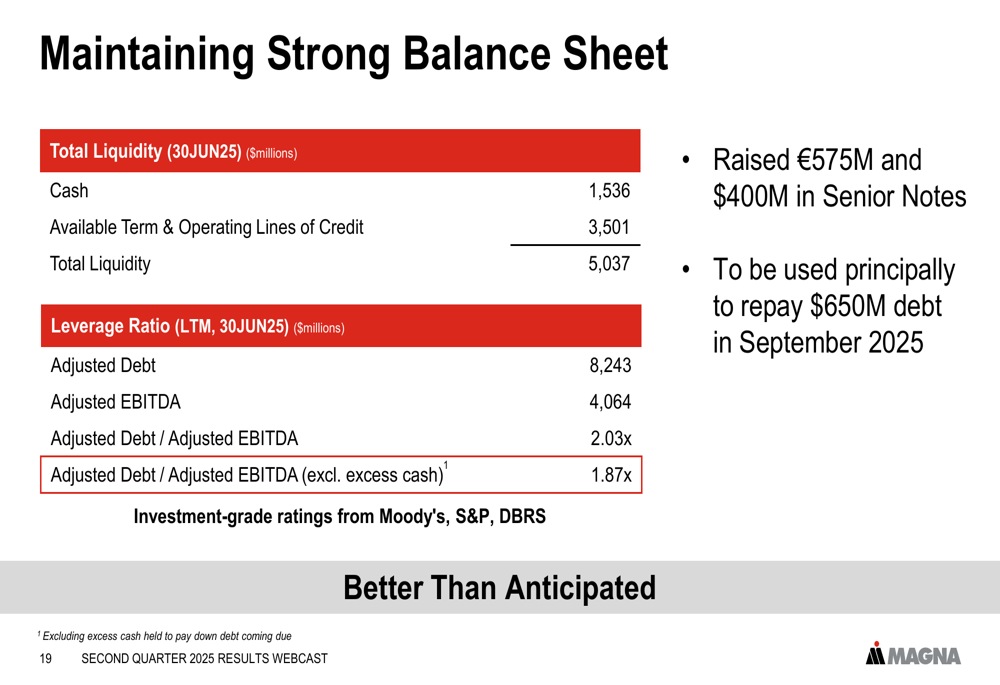

Balanço patrimonial e retornos aos acionistas

A empresa manteve uma forte posição financeira com liquidez total de US$ 5,037 bilhões em 30 de junho de 2025, consistindo de US$ 1,536 bilhão em caixa e US$ 3,501 bilhões em linhas de crédito disponíveis. Os índices de alavancagem da Magna permanecem saudáveis, com uma relação de dívida ajustada para EBITDA ajustado de 2,03x (1,87x excluindo excesso de caixa).

O seguinte slide detalha a força do balanço patrimonial da empresa:

Em termos de retornos aos acionistas, a Magna distribuiu US$ 137 milhões em dividendos durante o 2º tri de 2025, elevando o retorno de capital do ano até a data para US$ 324 milhões. Diferentemente do trimestre anterior, quando a empresa havia pausado a recompra de ações devido à incerteza do mercado, a apresentação do 2º tri focou principalmente nos pagamentos de dividendos como o principal veículo para retornar capital aos acionistas.

Declarações prospectivas

Olhando para o futuro, a administração da Magna expressou confiança na capacidade da empresa de continuar melhorando as margens através de iniciativas de excelência operacional enquanto gerencia efetivamente os desafios relacionados a tarifas. A perspectiva atualizada reflete este otimismo, particularmente com o limite inferior elevado da faixa de margem EBIT ajustada.

O slide resumo da empresa captura as principais conclusões da apresentação:

Com um foco consistente na execução operacional, gestão de custos e inovação estratégica, a Magna parece bem posicionada para navegar pelo cenário automotivo em evolução enquanto entrega desempenho financeiro aprimorado ao longo do restante de 2025.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: