Governo avalia garantias financeiras e incentivos fiscais para minerais estratégicos

Introdução e contexto de mercado

O Morgan Stanley (NYSE:MS) divulgou seus resultados financeiros do terceiro trimestre de 2025 em 15 de outubro, demonstrando crescimento substancial em todos os segmentos de negócios. As ações do gigante financeiro responderam positivamente ao forte desempenho, subindo 6,22% na negociação regular após o anúncio, depois de ganharem 3,48% na atividade pré-mercado.

A apresentação da empresa revelou um impressionante crescimento ano a ano tanto em receita quanto em lucratividade, refletindo uma forte execução em seu modelo de negócios diversificado que abrange valores mobiliários institucionais, gestão de patrimônio e gestão de investimentos. Esse desempenho ocorre em meio a um ambiente favorável de mercados de capitais que impulsionou as atividades de banco de investimento e negociação.

Resumo executivo

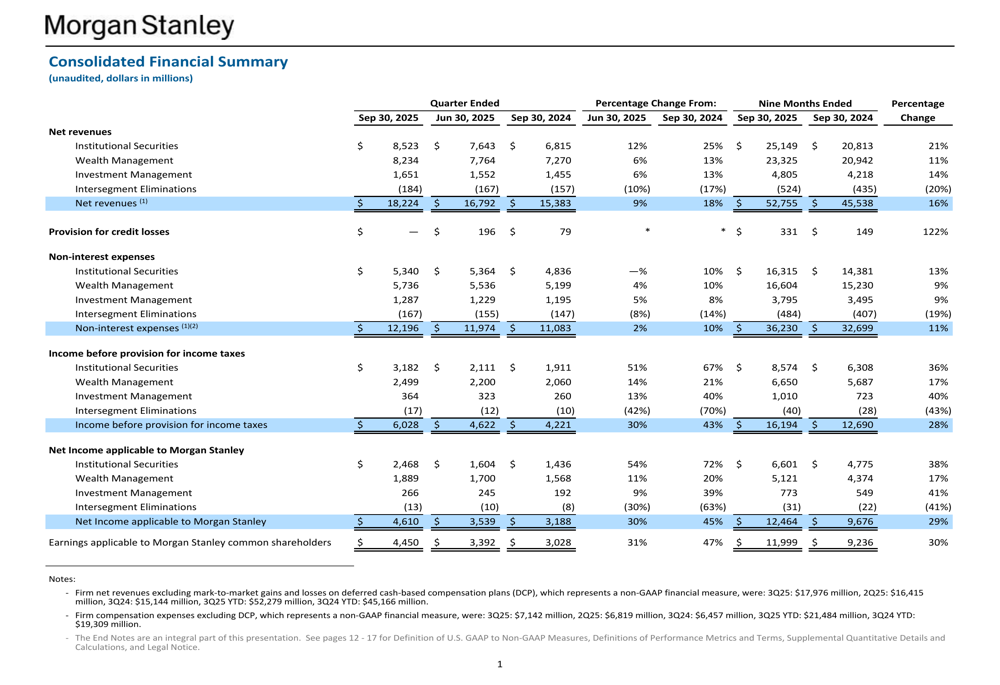

O Morgan Stanley reportou receitas líquidas de US$ 18,2 bilhões para o 3º tri de 2025, representando um aumento de 18% em comparação com o mesmo período do ano passado e um crescimento de 9% em relação ao trimestre anterior. O lucro líquido atribuível ao Morgan Stanley alcançou US$ 4,61 bilhões, aumentando 45% em relação ao ano anterior e 30% em comparação com o trimestre anterior. O lucro por ação diluída chegou a US$ 2,80, superando significativamente as expectativas dos analistas de US$ 2,09.

Como mostrado no resumo financeiro consolidado abaixo, a empresa demonstrou forte crescimento em todas as métricas-chave:

A empresa manteve índices financeiros robustos, com margem de lucro antes de impostos de 33%, retorno sobre o patrimônio líquido médio de 18,0% e retorno sobre o patrimônio líquido tangível médio (ROTCE) de 23,5%. Essas métricas destacam a eficiência operacional da empresa e os fortes retornos para os acionistas.

Destaques do desempenho trimestral

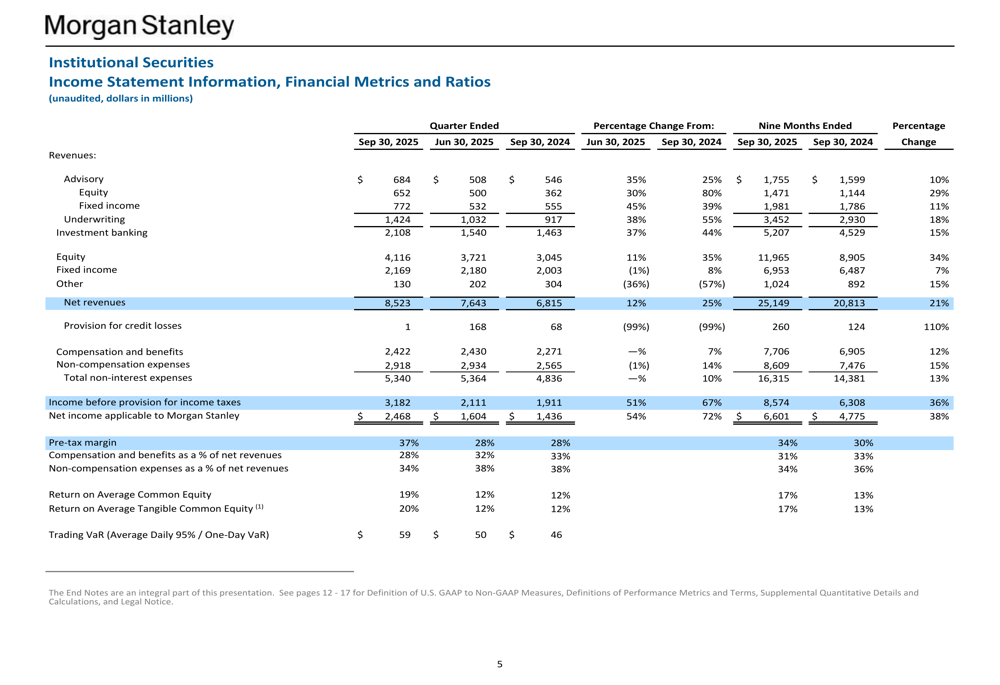

Os três segmentos de negócios do Morgan Stanley contribuíram para o forte desempenho do trimestre. O segmento de Valores Mobiliários Institucionais gerou receitas líquidas de US$ 8,52 bilhões, a Gestão de Patrimônio contribuiu com US$ 8,23 bilhões e a Gestão de Investimentos adicionou US$ 1,65 bilhão.

A divisão de Valores Mobiliários Institucionais, que inclui atividades de banco de investimento e negociação, registrou uma margem de lucro antes de impostos de 37% e um retorno sobre o patrimônio líquido médio de 19%. As receitas de banco de investimento atingiram US$ 2,11 bilhões, com atividades de subscrição contribuindo com US$ 1,42 bilhão.

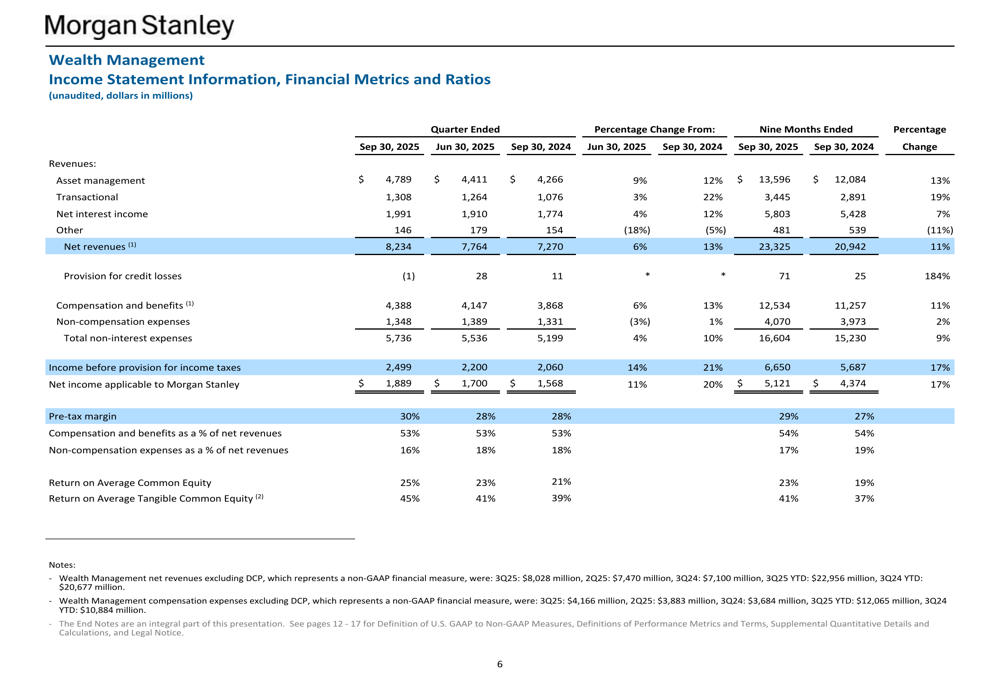

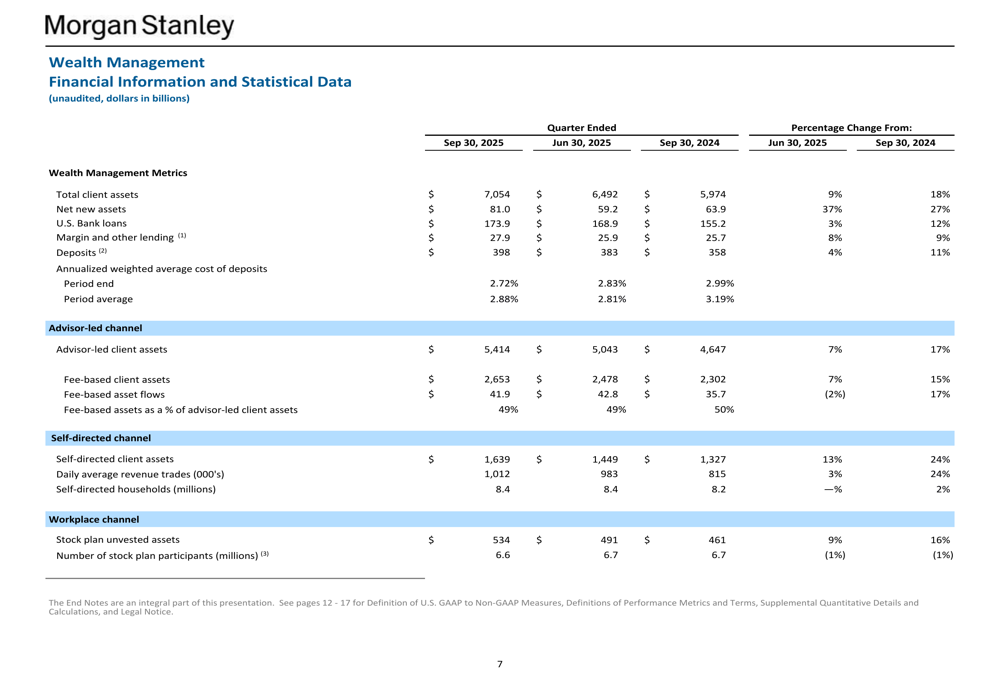

A Gestão de Patrimônio continuou sendo um importante impulsionador de crescimento, com ativos totais de clientes atingindo US$ 7,05 trilhões. A divisão gerou receitas líquidas de US$ 8,23 bilhões e alcançou uma margem de lucro antes de impostos de 30%. As receitas de gestão de ativos de US$ 4,79 bilhões formaram o maior componente da receita do segmento, seguidas pela receita líquida de juros de US$ 1,99 bilhão.

A divisão também demonstrou fortes capacidades de aquisição e retenção de clientes, com novos ativos líquidos de US$ 81,0 bilhões no trimestre. Os ativos de clientes baseados em taxas no canal liderado por consultores atingiram US$ 2,65 trilhões, representando 49% do total de ativos liderados por consultores.

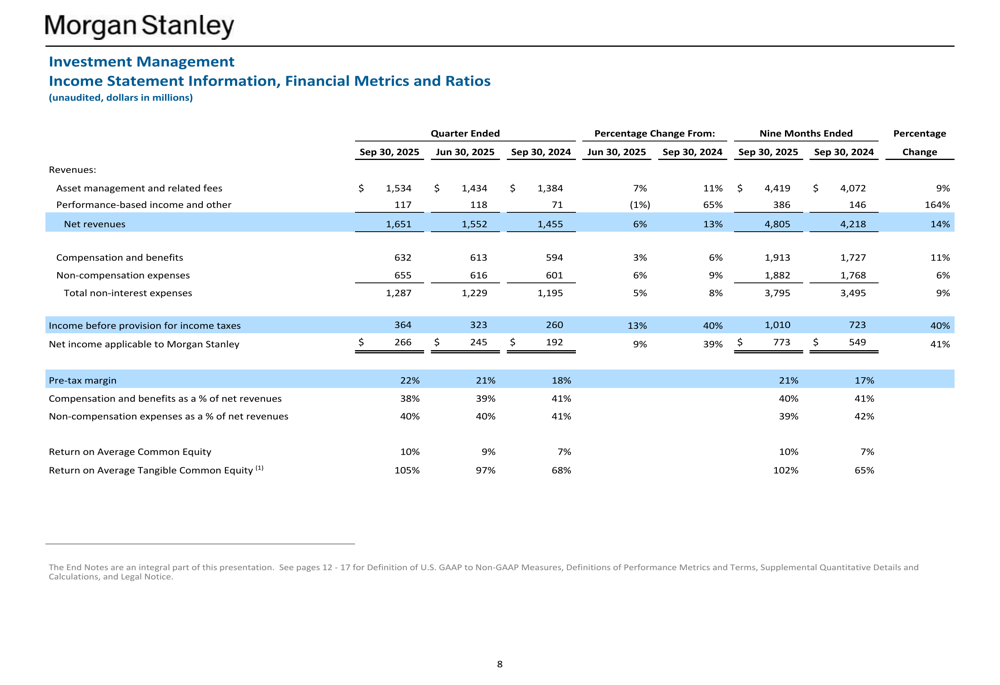

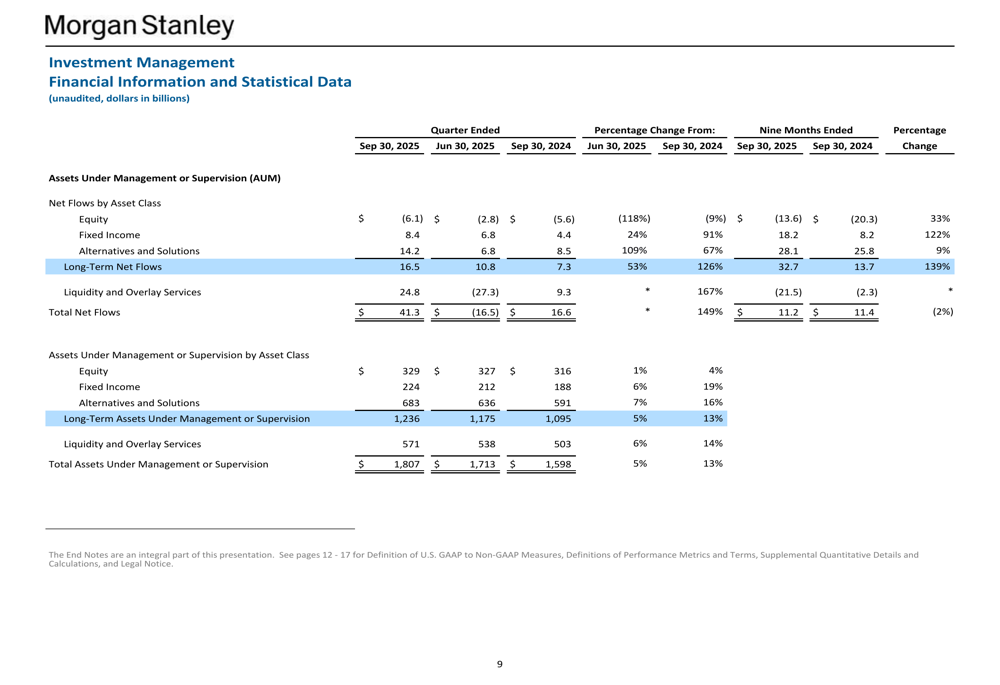

A Gestão de Investimentos também apresentou desempenho sólido, com ativos totais sob gestão ou supervisão atingindo US$ 1,81 trilhão. O segmento registrou receitas líquidas de US$ 1,65 bilhão e alcançou uma margem de lucro antes de impostos de 22%.

A divisão experimentou fortes entradas líquidas de US$ 41,3 bilhões durante o trimestre, com fluxos particularmente robustos em Alternativas e Soluções (US$ 14,2 bilhões) e Renda Fixa (US$ 8,4 bilhões).

Análise financeira detalhada

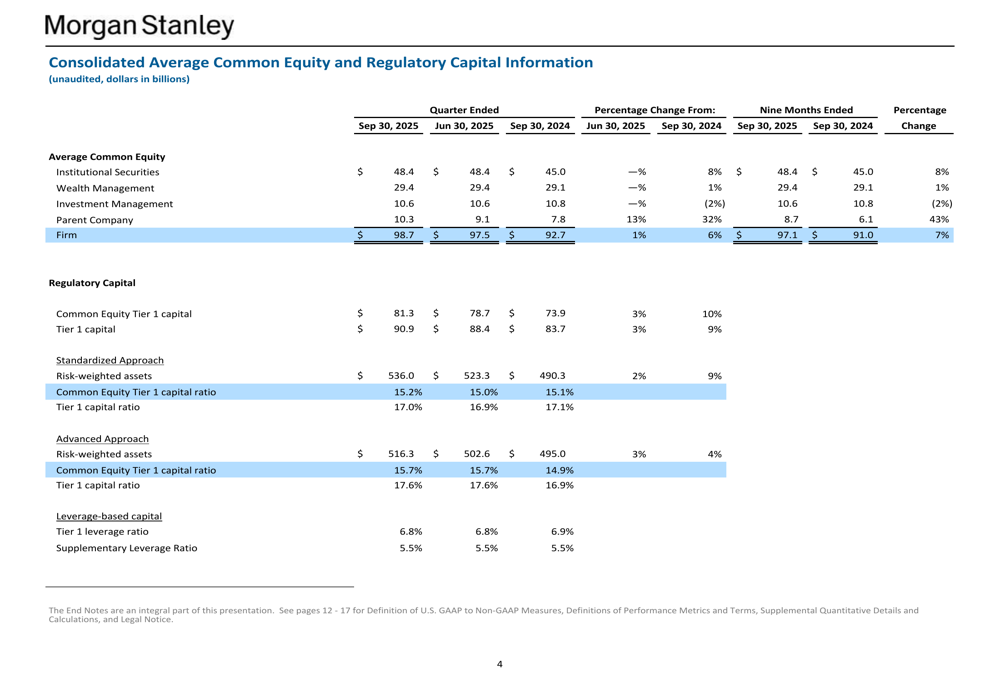

O Morgan Stanley manteve um balanço forte com ativos totais de US$ 1,36 trilhão em 30 de setembro de 2025. A posição de capital da empresa permaneceu robusta, com um índice de capital de Ações ordinárias Nível 1 de 15,2% sob a Abordagem Padronizada e 15,7% sob a Abordagem Avançada, bem acima dos requisitos regulatórios.

Os recursos médios de liquidez da empresa ficaram em US$ 368,1 bilhões, proporcionando flexibilidade substancial para navegar nas condições de mercado e buscar oportunidades estratégicas. Os depósitos totais atingiram US$ 405,5 bilhões, enquanto os empréstimos totalizaram US$ 277,3 bilhões.

A carteira de empréstimos do Morgan Stanley permaneceu diversificada entre empréstimos corporativos, linhas de crédito garantidas e imóveis residenciais. O total de empréstimos e compromissos de crédito consolidados somou US$ 479,4 bilhões, com Valores Mobiliários Institucionais respondendo por US$ 287,1 bilhões e Gestão de Patrimônio por US$ 192,3 bilhões.

A qualidade do crédito permaneceu forte, com uma provisão para perdas de crédito de US$ 2,0 bilhões, representando 0,4% do total de empréstimos e compromissos de crédito. A provisão para perdas de crédito foi mínima durante o trimestre, refletindo a alta qualidade da carteira de empréstimos da empresa.

Iniciativas estratégicas e declarações prospectivas

De acordo com a transcrição da teleconferência de resultados, o CEO Ted Tick enfatizou que "o volante dos mercados de capitais está ganhando força", destacando o impulso estratégico da empresa. A companhia visa alcançar US$ 10 trilhões em ativos totais de clientes e antecipa um ganho sequencial modesto na receita líquida de juros para o 4º trimestre.

O Morgan Stanley continua investindo em capacidades de inteligência artificial, com o CFO observando que eles estão "apenas arranhando a superfície do que a [IA] pode fazer". A empresa também está expandindo suas capacidades de ativos digitais enquanto mantém sua posição de liderança em ações e banco de investimento.

A forte posição de capital da empresa proporciona flexibilidade para investimentos contínuos em iniciativas de crescimento, melhorias tecnológicas e potenciais retornos de capital aos acionistas. Com um índice de liquidez corrente saudável de 2,14 e impressionante crescimento de receita de 16,92% nos últimos doze meses, o Morgan Stanley está bem posicionado para capitalizar oportunidades de mercado enquanto navega por potenciais desafios macroeconômicos.

À medida que os mercados globais continuam a evoluir, o modelo de negócios diversificado do Morgan Stanley, os fortes relacionamentos com clientes e a posição financeira robusta devem permitir que a empresa sustente sua trajetória de crescimento e entregue valor aos acionistas.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: