Analista prevê que bitcoin atingirá novo recorde histórico na próxima semana

Introdução e contexto de mercado

A Regency Centers Corporation (Nova York:REG) apresentou seus resultados do segundo trimestre de 2025 em 30 de julho, mostrando impulso contínuo em seu portfólio imobiliário focado no varejo. A ação do FII de centros comerciais respondeu positivamente, subindo 2,11% para US$ 73,28 após a apresentação, aproximando-se de sua máxima de 52 semanas de US$ 78,18.

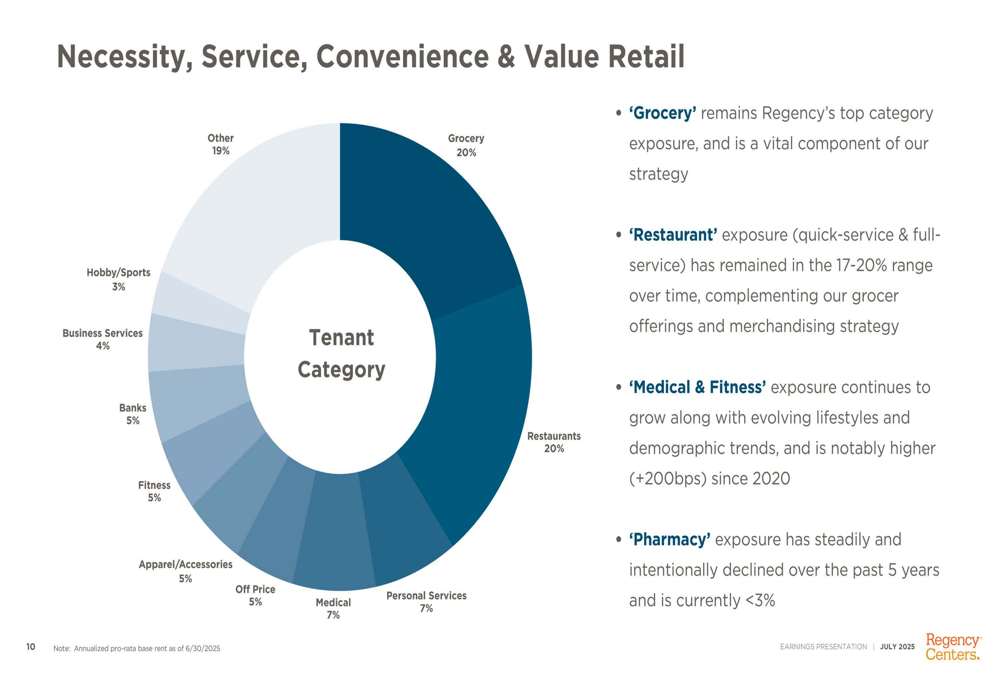

A apresentação da empresa destacou seu posicionamento estratégico como líder em propriedade, operação e desenvolvimento de centros comerciais abertos, com 85% de suas mais de 480 propriedades sendo centros ancorados por supermercados, focados em varejistas de necessidades básicas, serviços, conveniência e valor.

Destaques do desempenho trimestral

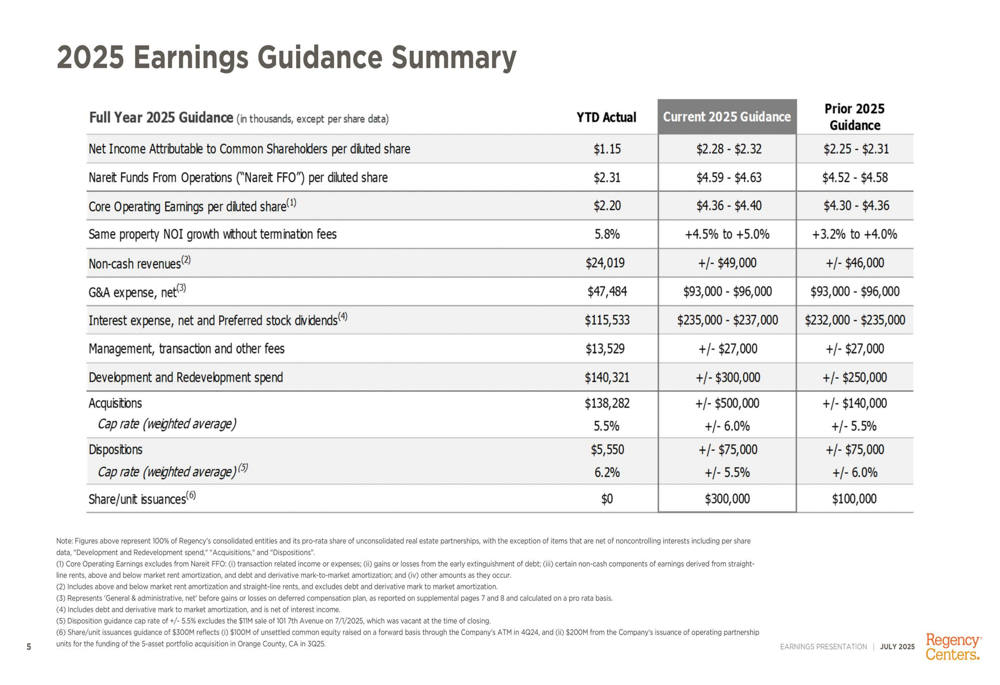

A Regency Centers elevou suas projeções para 2025 em todas as métricas-chave, refletindo o forte desempenho do segundo trimestre e perspectivas melhoradas para o restante do ano. A empresa agora espera um Lucro Líquido por ação diluída de US$ 2,28-US$ 2,32, acima da projeção anterior de US$ 2,25-US$ 2,31.

Conforme mostrado no seguinte resumo abrangente das projeções:

A melhoria mais notável veio no crescimento do NOI de mesmas propriedades, que agora está projetado em +4,5% a +5,0%, significativamente maior que a projeção anterior de +3,2% a +4,0%. Isso segue o forte impulso estabelecido no 1º tri de 2025, quando a empresa relatou crescimento do NOI de mesmas propriedades de 4,3%.

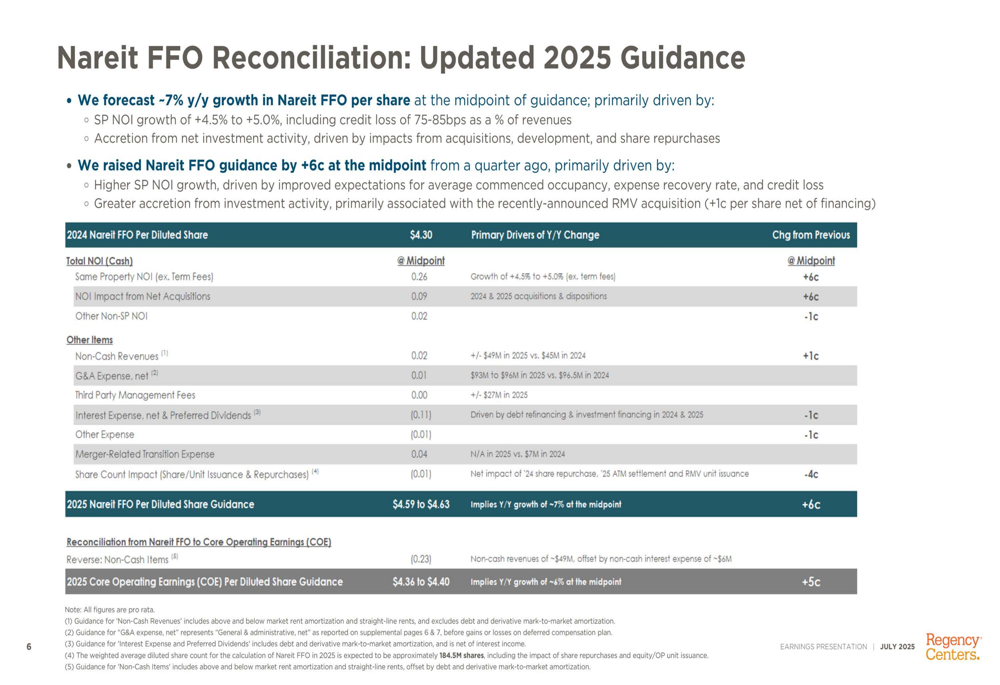

A projeção de Fundos de operações (FFO) Nareit da Regency foi elevada para US$ 4,59-US$ 4,63 por ação diluída, acima dos US$ 4,52-US$ 4,58 anteriores, representando aproximadamente 7% de crescimento ano a ano no ponto médio. A projeção de Lucro Operacional Principal também foi aumentada para US$ 4,36-US$ 4,40 por ação diluída.

A empresa forneceu uma reconciliação detalhada dos fatores que impulsionam sua perspectiva melhorada:

Iniciativas estratégicas

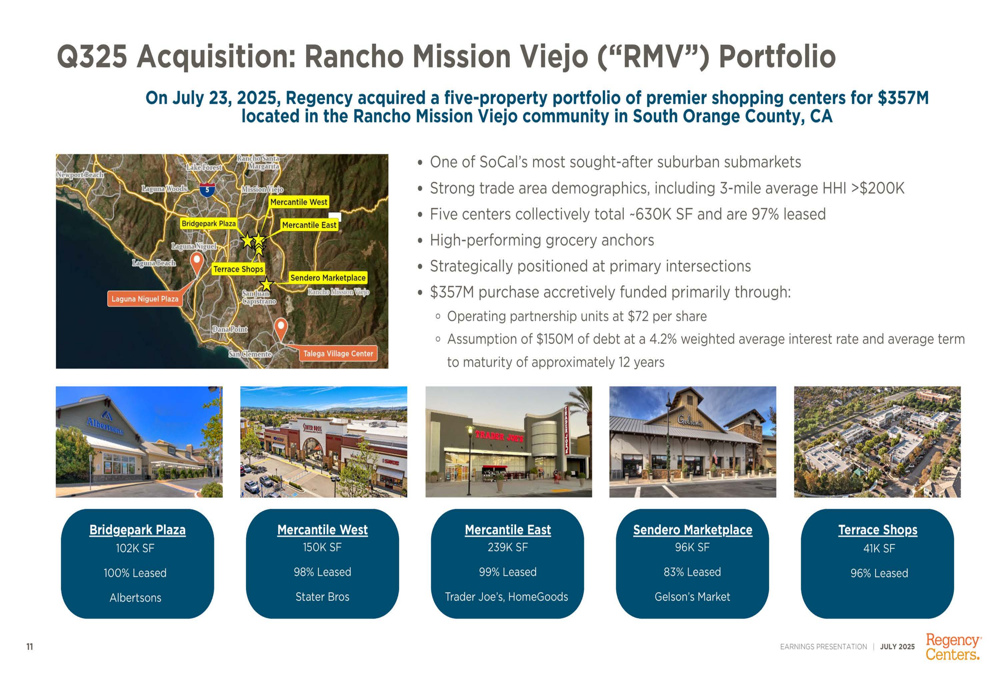

Um destaque significativo da apresentação foi o anúncio da aquisição do portfólio Rancho Mission Viejo ("RMV") no sul da Califórnia, concluída em 23 de julho de 2025, por US$ 357 milhões. Esta aquisição estratégica compreende cinco centros de alta qualidade totalizando aproximadamente 630.000 pés quadrados no Condado de Orange Sul, apresentando forte perfil demográfico com renda familiar média de três milhas excedendo US$ 200.000.

Os detalhes da aquisição, incluindo imagens das propriedades e estrutura de financiamento, foram apresentados da seguinte forma:

A transação foi financiada principalmente por meio de unidades de parceria operacional a US$ 72 por ação e a assunção de US$ 150 milhões em dívida a uma taxa de juros média ponderada favorável de 4,2% com prazo médio de vencimento de aproximadamente 12 anos. Espera-se que a aquisição contribua com aproximadamente 1 centavo por ação para o FFO Nareit, conforme observado na reconciliação de projeções da empresa.

A Regency continua a enfatizar sua estratégia de mix de locatários focada em necessidades básicas, serviços, conveniência e varejo de valor. A composição do portfólio da empresa mostra que âncoras de supermercados representam 20% do aluguel base anualizado, com restaurantes também representando 20%.

Declarações prospectivas

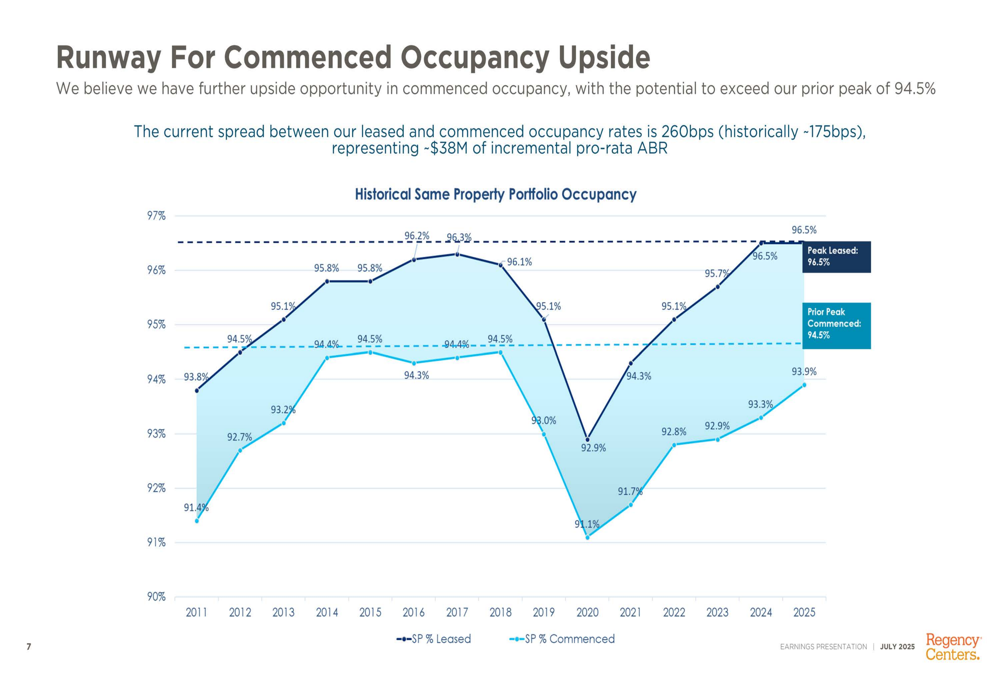

Um fator-chave para a perspectiva melhorada da Regency é a diferença significativa entre ocupação alugada e iniciada, atualmente em 260 pontos base em comparação com uma média histórica de aproximadamente 175 pontos base. Esta diferença representa aproximadamente US$ 38 milhões de aluguel base anualizado incremental pro-rata que se materializará à medida que os locatários ocuparem os espaços e começarem a pagar aluguel.

O gráfico a seguir ilustra esta tendência de ocupação e potencial de valorização:

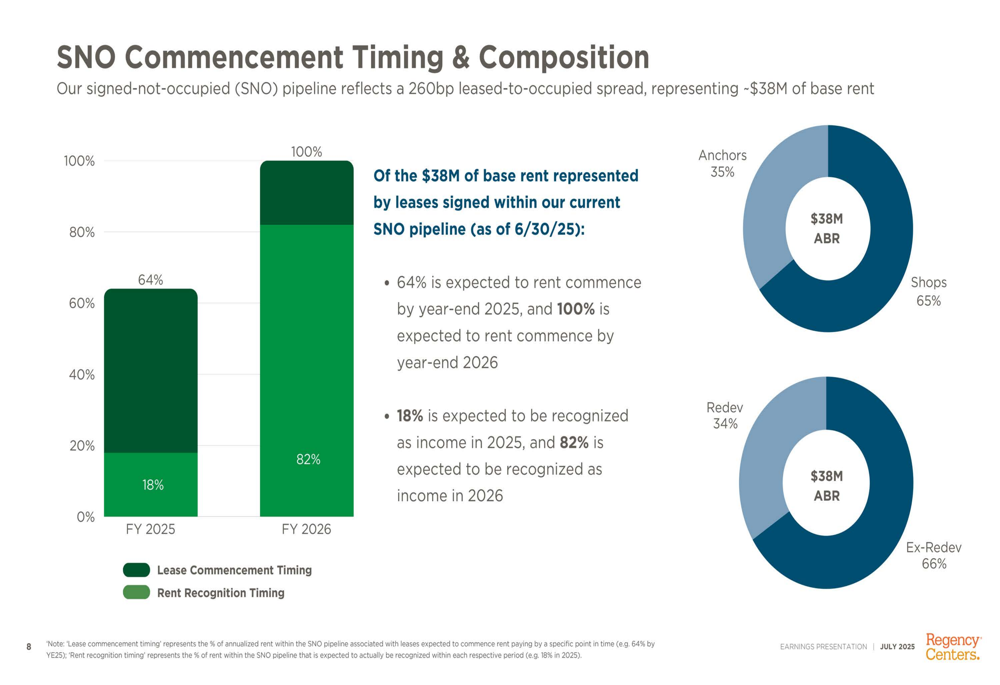

A empresa forneceu detalhes adicionais sobre o cronograma deste reconhecimento de receita, observando que 64% dos US$ 38 milhões em contratos assinados mas não ocupados devem iniciar até o final de 2025, com o restante iniciando em 2026:

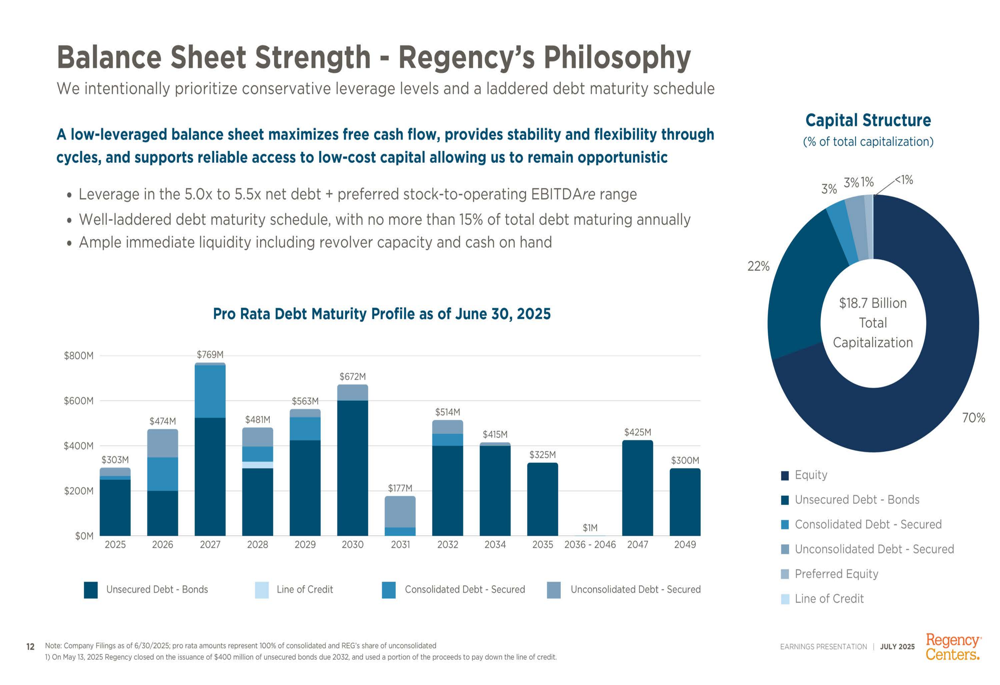

A Regency mantém um balanço forte com métricas de alavancagem conservadoras, posicionando a empresa para crescimento contínuo. A empresa relatou Dívida líquida e Ações Preferenciais para EBITDAre dos últimos 12 meses de 5,3x, com aproximadamente US$ 1,5 bilhão em disponibilidade de linha de crédito rotativo em 30 de junho de 2025.

A estrutura de capital e o perfil de vencimento da dívida da empresa demonstram sua flexibilidade financeira:

Posição competitiva na indústria

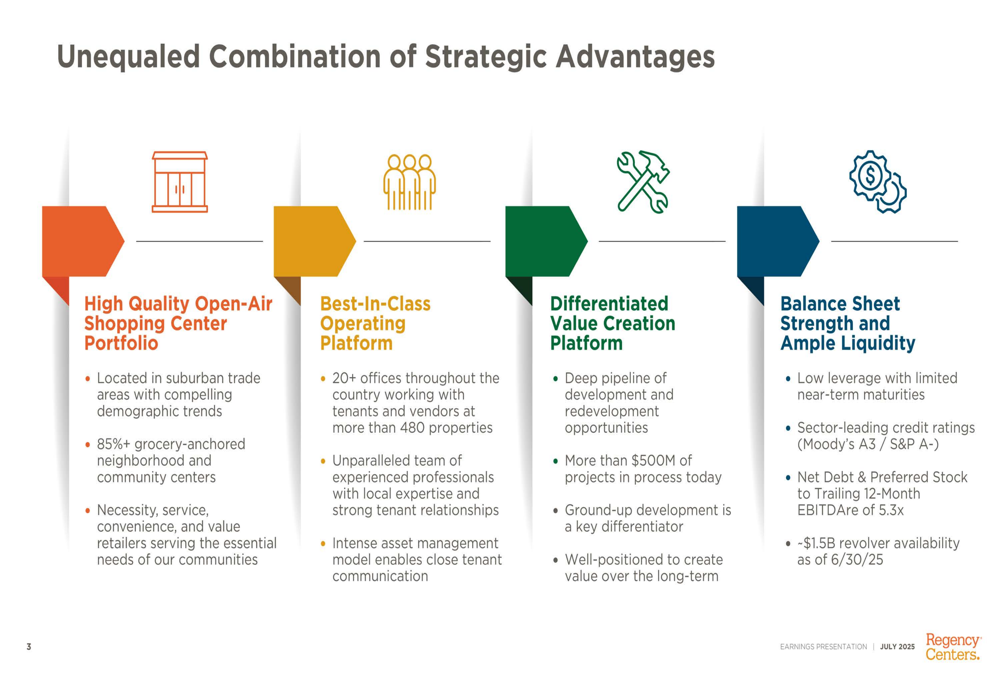

A Regency Centers destacou suas vantagens estratégicas no cenário competitivo de FIIs de varejo, enfatizando quatro diferenciais principais: seu portfólio de alta qualidade de centros comerciais abertos, plataforma operacional de primeira linha, capacidades diferenciadas de criação de valor e força do balanço.

O posicionamento estratégico da empresa foi resumido da seguinte forma:

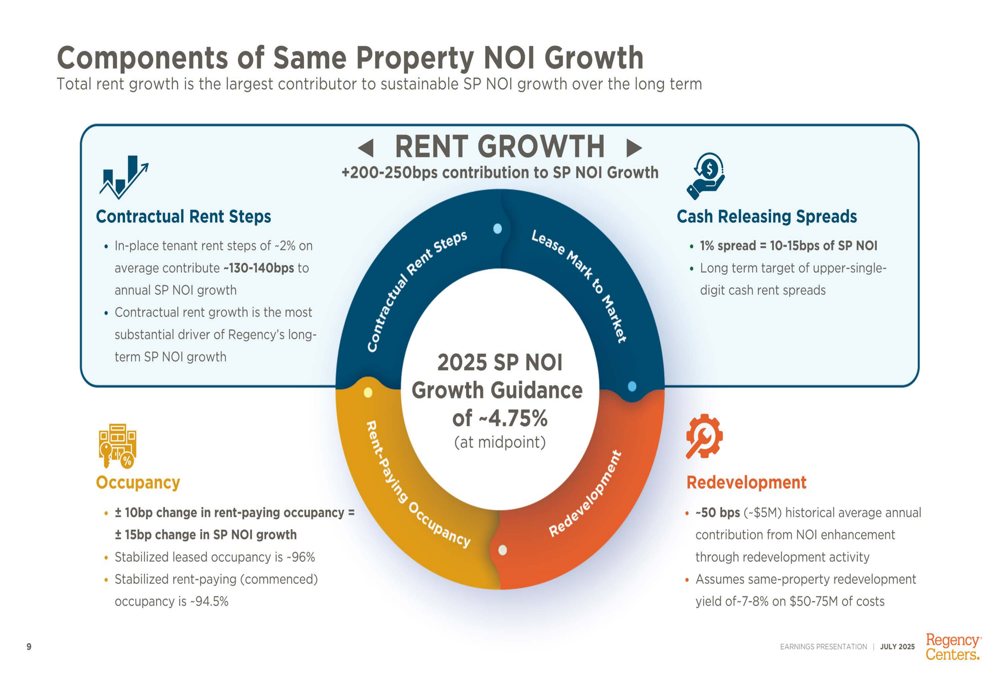

O foco da Regency nos componentes que impulsionam o crescimento do NOI de mesmas propriedades mostra uma abordagem abrangente para a criação de valor, com crescimento contratual de aluguel contribuindo com 200-250 pontos base anualmente, complementado por ganhos de ocupação e iniciativas de redesenvolvimento:

Com suas projeções atualizadas, atividade de aquisição estratégica e potencial significativo de aumento de ocupação, a Regency Centers parece bem posicionada para continuar sua trajetória de crescimento durante o restante de 2025, construindo sobre o forte desempenho demonstrado no primeiro trimestre, quando a empresa superou significativamente as expectativas de lucros com um LPA de 1,09 comparado à previsão de 0,5458.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: