Miami lidera lista de risco de bolha imobiliária enquanto mercado mostra rachaduras

Introdução e contexto de mercado

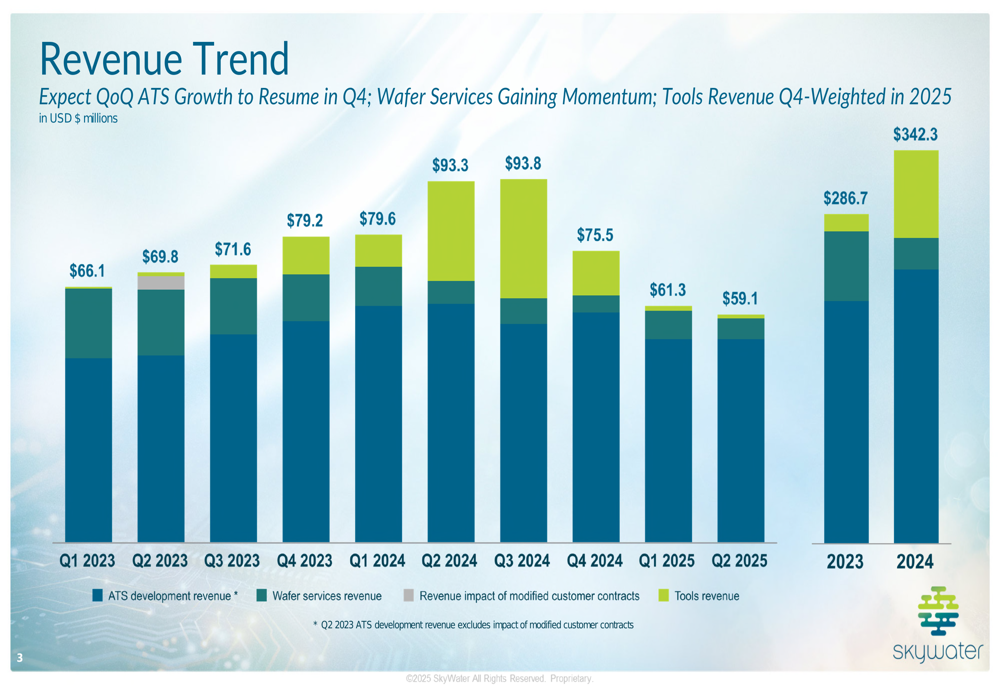

A SkyWater Technology (NASDAQ:SKYT) apresentou seus resultados do 2º tri de 2025 em 6 de agosto, destacando uma aquisição transformadora que promete expandir significativamente sua presença no mercado, apesar dos desafios de receita no trimestre atual. A fundição de semicondutores reportou receita de US$ 59,1 milhões para o trimestre, representando uma queda tanto em relação ao trimestre anterior (US$ 61,3 milhões) quanto ao mesmo período do ano passado (US$ 93,3 milhões), mas atingindo o limite superior da faixa de orientação da empresa.

O ponto focal da apresentação foi a aquisição concluída pela SkyWater da Fab 25 da Infineon em Austin, Texas, por aproximadamente US$ 93 milhões. Espera-se que esta movimentação estratégica dobre a receita anual e o EBITDA ajustado da empresa, fortalecendo significativamente sua posição no cenário de fabricação de semicondutores dos EUA.

Destaques do desempenho trimestral

A divisão de receita do 2º tri de 2025 da SkyWater mostra US$ 52,6 milhões em receita de desenvolvimento ATS (Serviços de Tecnologia Avançada), US$ 5,4 milhões em receita de Serviços de Wafer e US$ 1,1 milhão em receita de Ferramentas. A significativa queda na receita ano a ano foi principalmente devido à menor receita de Ferramentas, que foi de US$ 25,9 milhões no 2º tri de 2024 comparado a apenas US$ 1,1 milhão no trimestre atual.

Como mostrado no gráfico de tendência de receita a seguir, o desempenho trimestral da SkyWater flutuou significativamente nos últimos dois anos, com a empresa esperando que o crescimento do ATS seja retomado no 4º tri de 2025:

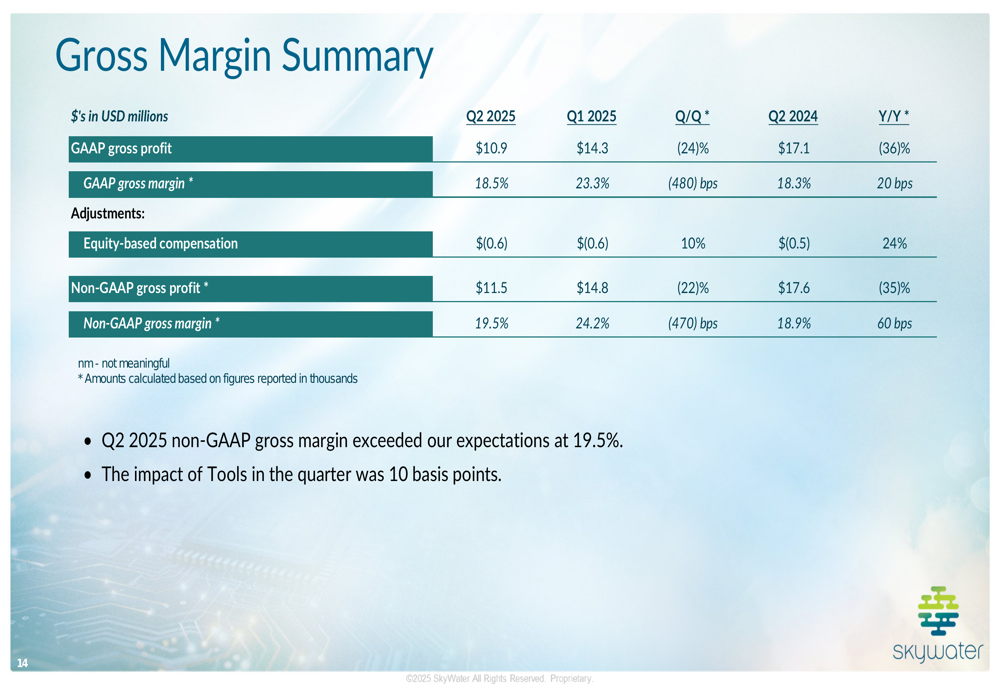

Apesar dos desafios de receita, a SkyWater reportou métricas de lucratividade melhores do que o esperado. A margem bruta não-GAAP superou as expectativas em 19,5%, embora isso represente uma queda de 24,2% no 1º tri de 2025. O gráfico a seguir detalha o desempenho da margem bruta:

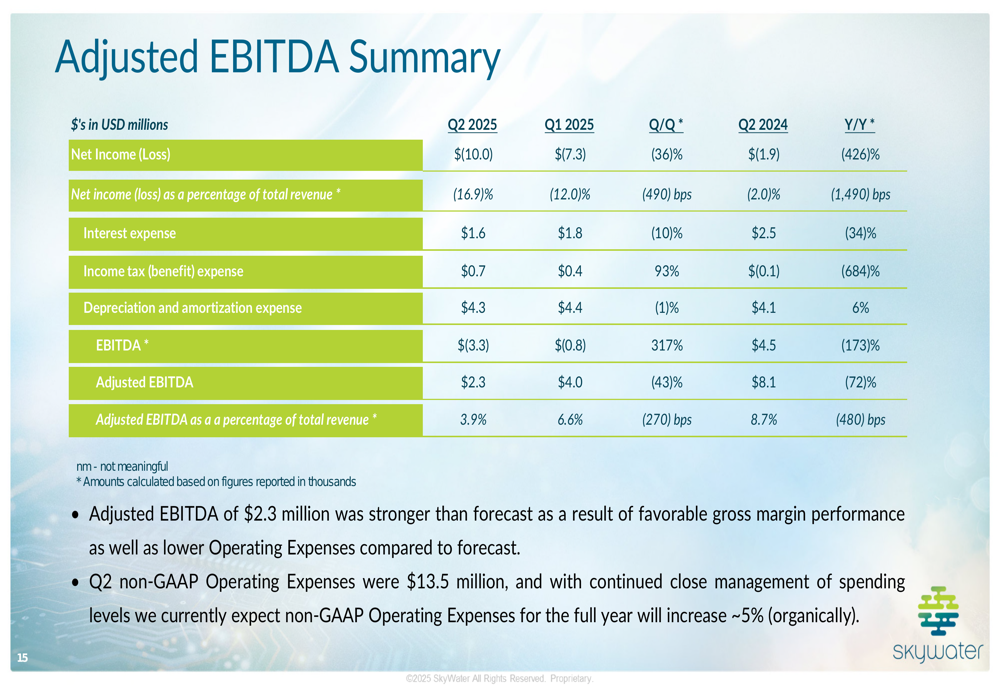

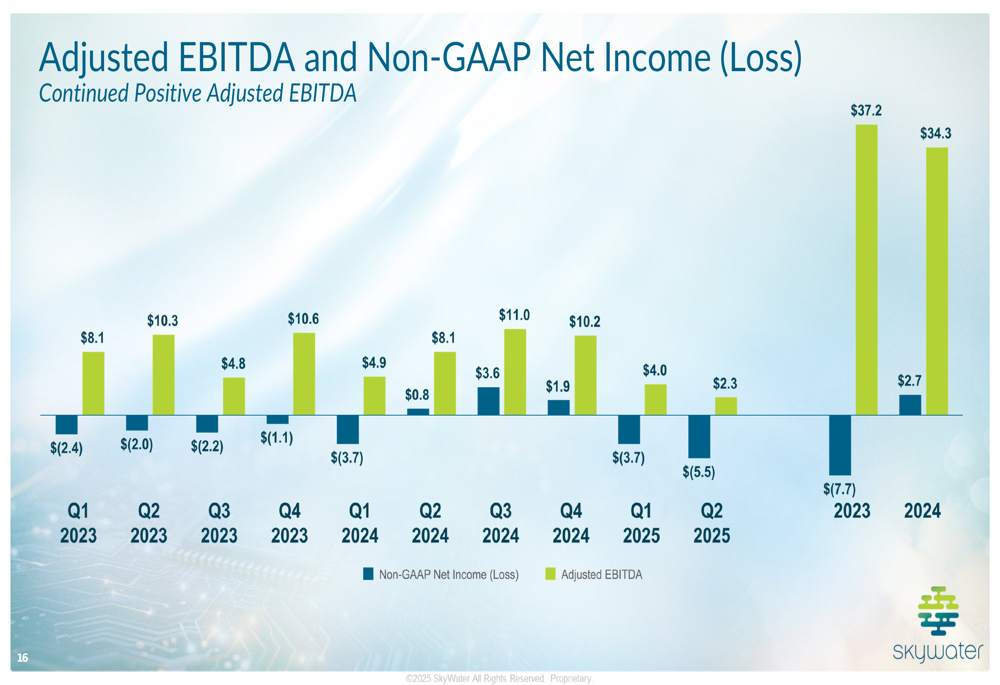

O EBITDA ajustado para o 2º tri de 2025 foi de US$ 2,3 milhões (3,9% da receita), mais forte que o previsto, mas abaixo dos US$ 4,0 milhões (6,6% da receita) no 1º tri de 2025 e US$ 8,1 milhões (8,7% da receita) no 2º tri de 2024. A empresa reportou uma perda líquida não-GAAP de US$ 5,5 milhões, comparada a uma perda de US$ 3,7 milhões no 1º tri de 2025.

A tendência trimestral do EBITDA Ajustado e Lucro Líquido Não-GAAP mostra um início desafiador para 2025 após um desempenho relativamente forte na segunda metade de 2024:

Iniciativas estratégicas

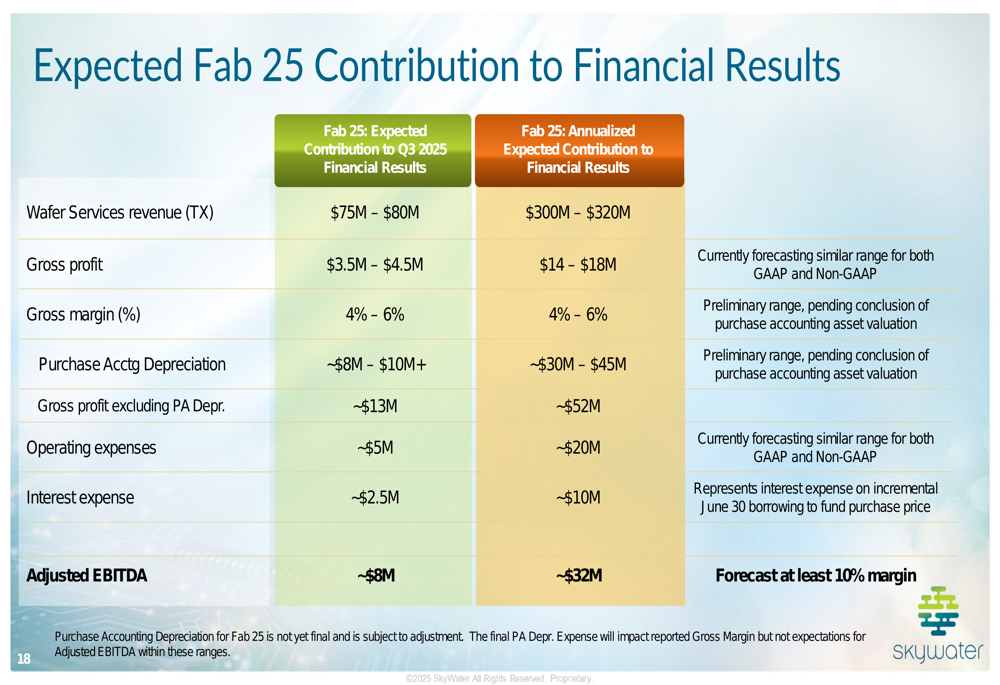

A aquisição da Fab 25 da Infineon representa o movimento estratégico mais significativo da SkyWater. Financiada por uma nova linha de crédito, espera-se que a compra de US$ 93 milhões tenha um impacto imediato e substancial no perfil financeiro da empresa. O slide a seguir ilustra como a Fab 25 está posicionada para atender às necessidades críticas do mercado:

A SkyWater espera que a Fab 25 contribua com US$ 75-80 milhões em receita de Serviços de Wafer apenas no 3º tri de 2025, com uma contribuição anualizada de US$ 300-320 milhões. Enquanto as margens brutas iniciais da instalação são projetadas em modestos 4-6%, espera-se que a aquisição gere aproximadamente US$ 8 milhões em EBITDA Ajustado no 3º tri de 2025 e aproximadamente US$ 32 milhões em base anualizada.

Além da aquisição da Fab 25, a SkyWater destacou o progresso em várias áreas estratégicas de crescimento. A empresa está ganhando impulso na computação quântica, posicionando-se como uma provedora baseada nos EUA de desenvolvimento e produção de chips quânticos com capacidades para suportar uma ampla gama de arquiteturas.

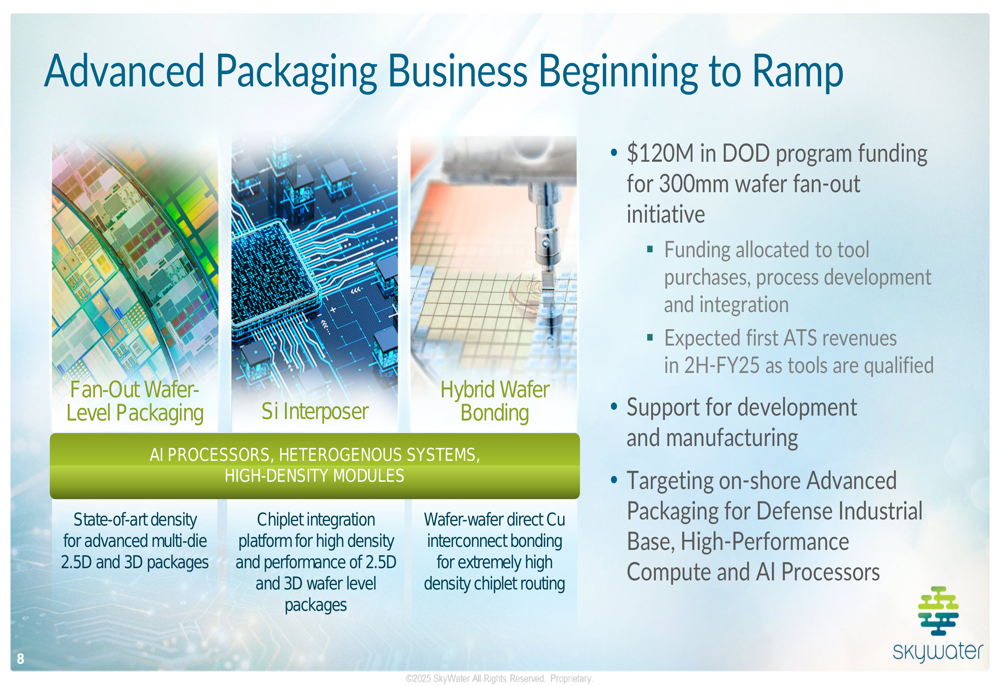

A SkyWater também está avançando em seu negócio de Embalagem Avançada, com novas instalações de ferramentas na Flórida que devem impulsionar o crescimento da receita no segundo semestre de 2025. A empresa garantiu US$ 120 milhões em financiamento do Departamento de Defesa para sua iniciativa de fan-out de wafer de 300mm, com as primeiras receitas de ATS esperadas para o segundo semestre de 2025.

Posição competitiva na indústria

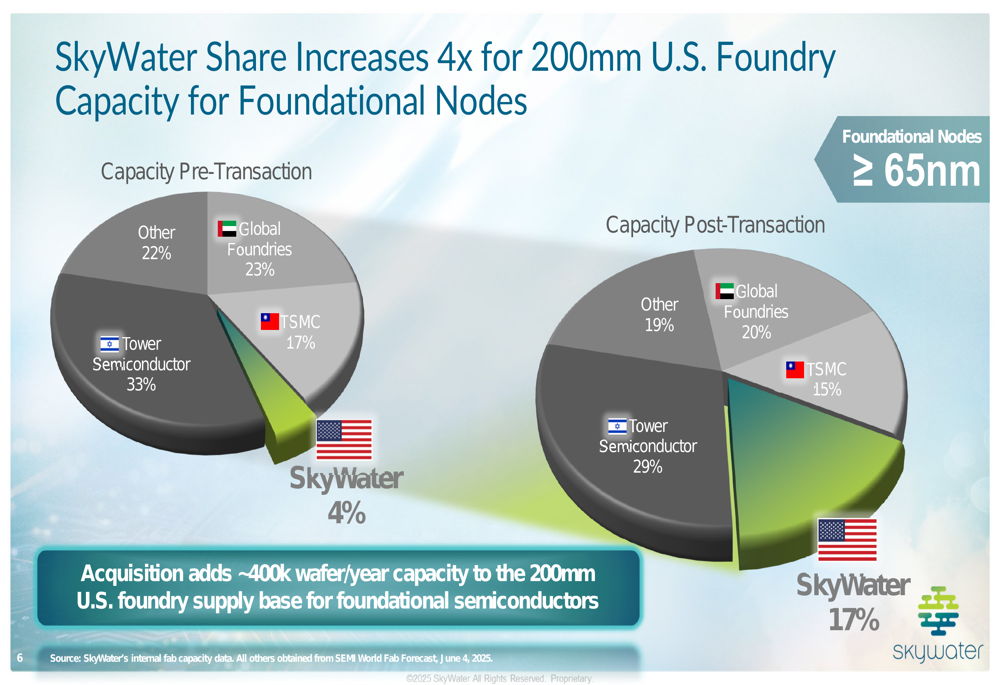

A aquisição da Fab 25 melhora dramaticamente a posição competitiva da SkyWater no cenário de fabricação de semicondutores dos EUA. Como ilustrado no gráfico a seguir, a participação da SkyWater na capacidade de fundição de 200mm dos EUA para nós fundamentais aumentou de 4% para 17% após a transação:

Esta capacidade expandida fortalece a capacidade da SkyWater de atender à crescente demanda em vários mercados-chave, incluindo dispositivos médicos, defesa e aeroespacial, automação industrial e aplicações automotivas. A empresa enfatizou seu papel no fornecimento de uma cadeia de suprimentos segura baseada nos EUA para tecnologias críticas.

A SkyWater também destacou sua plataforma ThermaView, que está ganhando impulso em 2025, principalmente impulsionada por dois principais clientes de defesa dos EUA. A empresa está mirando uma oportunidade de mercado de imagem térmica de US$ 9 bilhões projetada para 2027, com aplicações abrangendo os setores de defesa, industrial e médico.

Declarações prospectivas

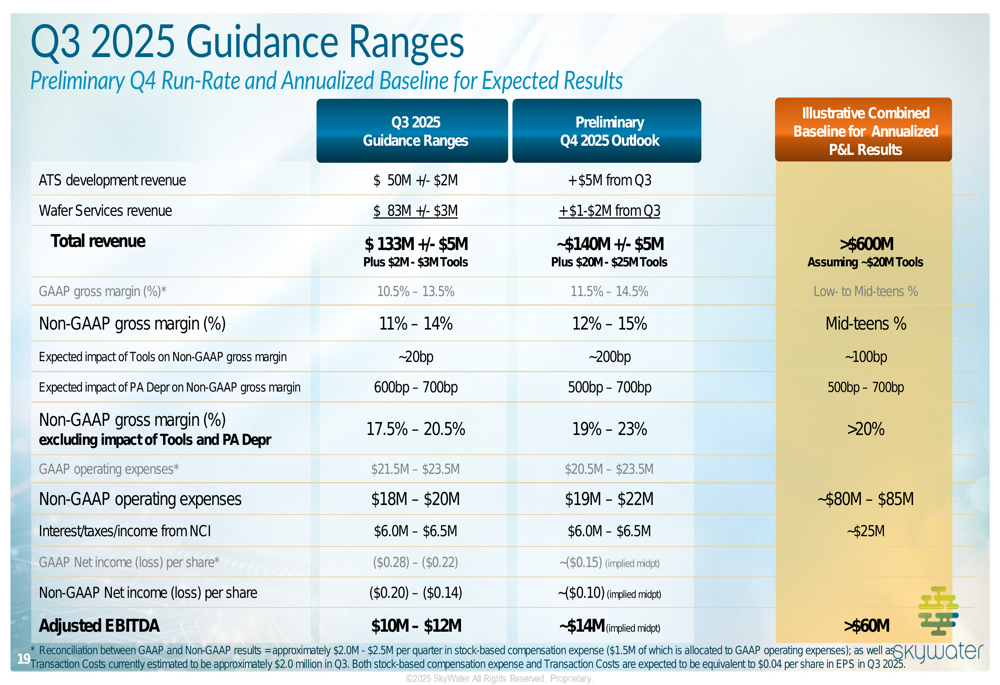

Para o 3º tri de 2025, a SkyWater forneceu orientação de aproximadamente US$ 50 milhões em receita ATS (mais ou menos US$ 2 milhões) e US$ 83 milhões em receita de Serviços de Wafer (mais ou menos US$ 3 milhões), para um total de US$ 133 milhões (mais ou menos US$ 5 milhões), além de US$ 2-3 milhões adicionais em receita de Ferramentas.

A perspectiva preliminar da empresa para o 4º tri de 2025 inclui pelo menos US$ 5 milhões de receita ATS incremental da Flórida e US$ 1-2 milhões de crescimento sequencial em Serviços de Wafer, elevando a taxa de execução de receita trimestral para aproximadamente US$ 140 milhões antes da receita de Ferramentas de US$ 20-25 milhões.

Olhando para o ano fiscal de 2026, a SkyWater projeta uma base sólida para mais de US$ 600 milhões em receitas e mais de US$ 60 milhões em EBITDA Ajustado. A empresa espera alcançar um EBITDA Ajustado excedendo 10% das receitas (excluindo ferramentas) em sua taxa de execução trimestral projetada ao entrar em 2026.

A SkyWater também destacou os benefícios de seu modelo de CapEx financiado pelo cliente, que incorporou US$ 76 milhões em financiamento de ferramentas por meio de contratos concedidos em 2024. A empresa espera CapEx adicional financiado pelo cliente de mais de US$ 90 milhões até o final de 2026, elevando o financiamento total esperado de 2020 a 2026 para aproximadamente US$ 320 milhões.

A perspectiva otimista da empresa contrasta com seus desafios de desempenho atuais, sugerindo que o impacto transformador da aquisição da Fab 25 e a intensificação das iniciativas estratégicas impulsionarão um crescimento significativo nos próximos trimestres.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: