Impacto econômico direto dos gastos com IA é "mais moderado do que frequentemente citado", diz BCA

Introdução e contexto de mercado

A Colliers International Group (NASDAQ:CIGI) divulgou seus resultados do segundo trimestre de 2025 em 31 de julho, apresentando um forte desempenho geral com receita total de US$ 1,35 bilhões, um aumento de 18% em comparação ao mesmo período de 2024. O modelo de negócios diversificado da empresa parece estar rendendo dividendos, com crescimento particularmente robusto em seu segmento de Engenharia, compensando um desempenho mais modesto em outras áreas.

A prestadora de serviços imobiliários fechou em US$ 147,76 em 30 de julho de 2025, queda de 0,57% antes da divulgação dos resultados, mas ainda negociando próximo à sua máxima de 52 semanas de US$ 156,96, refletindo a confiança dos investidores na trajetória de crescimento da empresa.

Destaques do desempenho trimestral

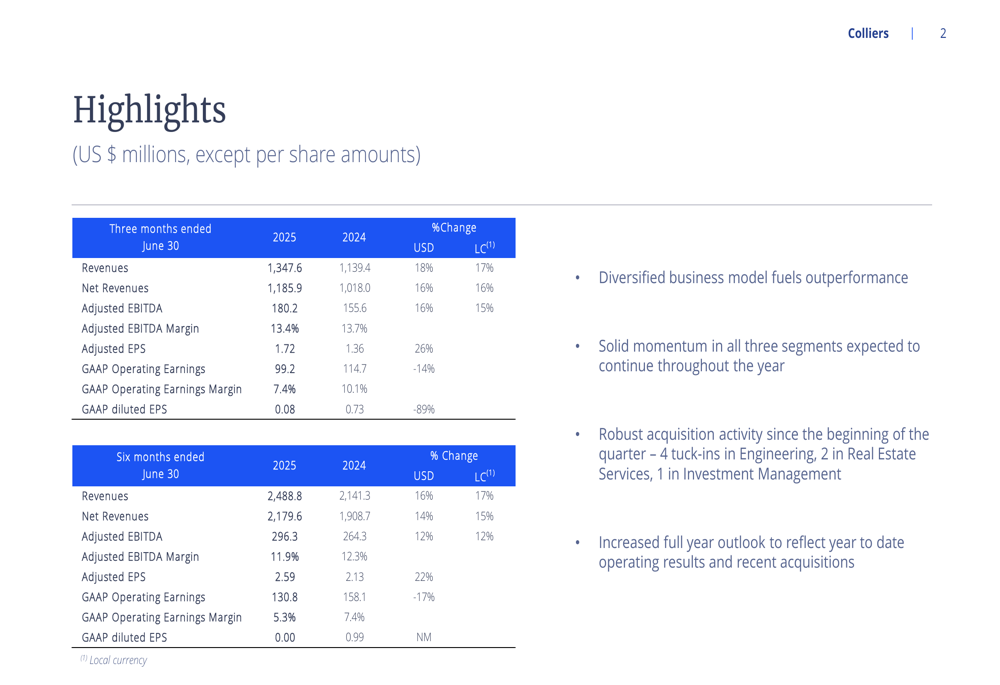

A Colliers relatou crescimento significativo em métricas ajustadas importantes para o 2º tri de 2025, incluindo um aumento de 16% no EBITDA ajustado para US$ 180,2 milhões e um salto de 26% no lucro por ação ajustado para US$ 1,72. No entanto, o lucro operacional GAAP diminuiu 14% para US$ 99,2 milhões, e o LPA diluído GAAP caiu drasticamente 89% para US$ 0,08, destacando uma diferença substancial entre as medidas de desempenho ajustadas e GAAP.

Como mostrado na seguinte visão financeira abrangente:

A receita líquida da empresa (após subtrair subconsultores e outros custos diretos) cresceu 16% para US$ 1,19 bilhões. Enquanto a margem EBITDA ajustada permaneceu relativamente estável em 13,4% em comparação com 13,7% no ano anterior, a margem de lucro operacional GAAP contraiu significativamente de 10,1% para 7,4%.

Análise de desempenho por segmento

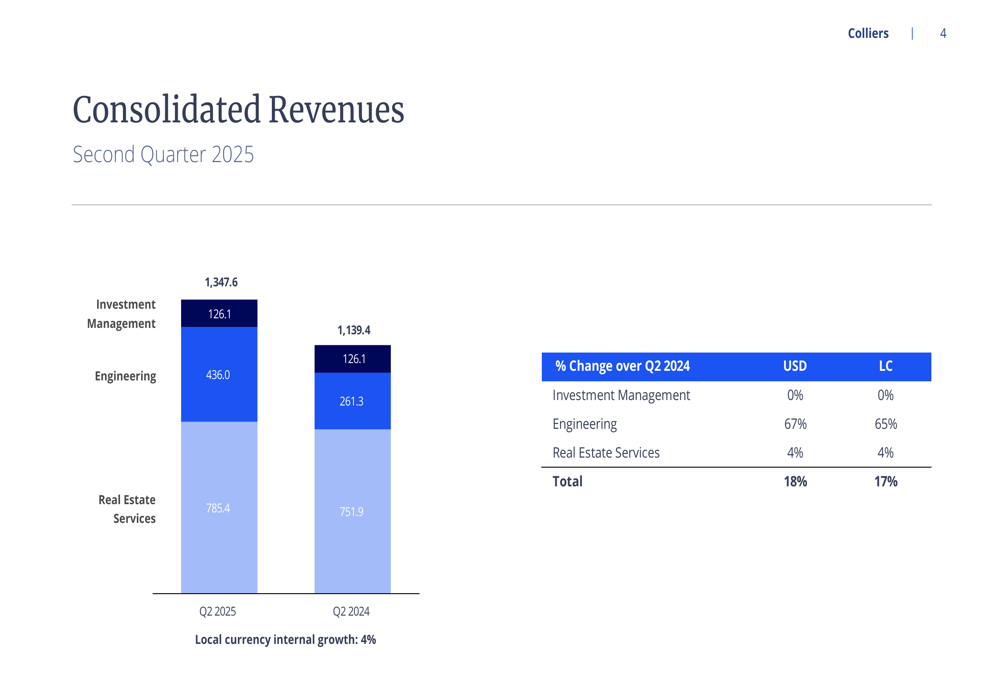

Os negócios da Colliers estão cada vez mais diversificados em três segmentos principais: Serviços Imobiliários, Engenharia e Gestão de Investimentos. O segmento de Engenharia foi o destaque no 2º tri de 2025, com receita aumentando 67% ano a ano para US$ 436,0 milhões, impulsionada principalmente por aquisições.

O gráfico a seguir ilustra a divisão da receita consolidada por segmento:

Serviços Imobiliários, ainda o maior segmento com 58% da receita total, cresceu modestamente 4% em comparação ao 2º tri de 2024, alcançando US$ 785,4 milhões. Dentro deste segmento, a receita de Mercados de capitais aumentou 17% para US$ 213,6 milhões, enquanto a receita de Locação diminuiu ligeiramente para US$ 273,5 milhões. Serviços de terceirização cresceram 8% para US$ 243,8 milhões.

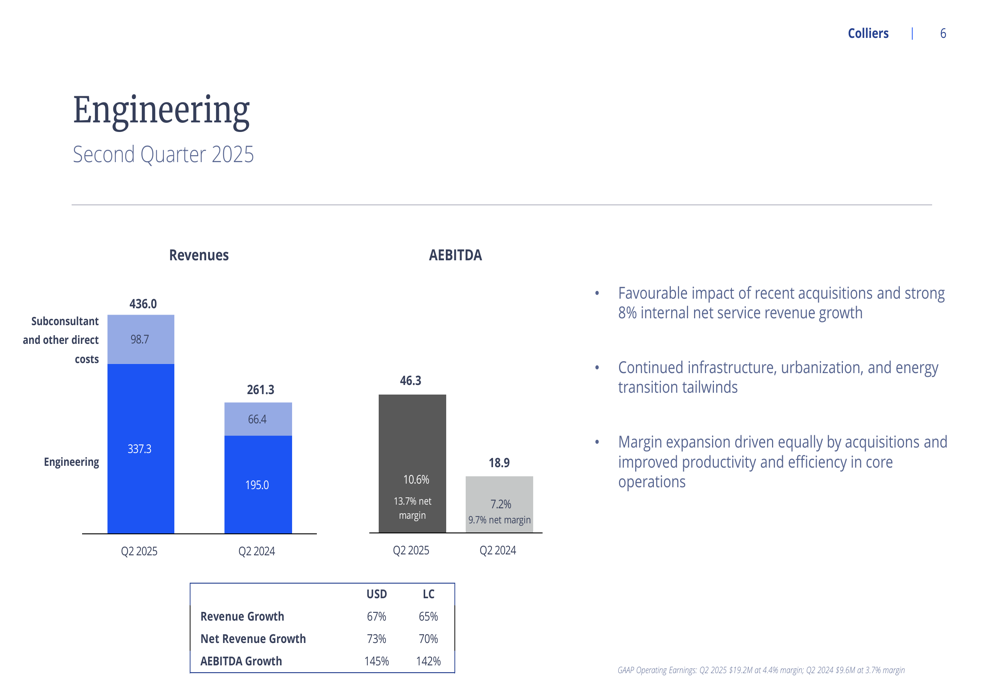

O desempenho detalhado do segmento de Engenharia mostra crescimento notável tanto em receita quanto em lucratividade:

O EBITDA ajustado de Engenharia mais que dobrou, crescendo 145% para US$ 46,3 milhões, com margens expandindo de 7,2% para 10,6%. A empresa atribuiu esse crescimento a aquisições recentes e melhoria na produtividade, apoiada por ventos favoráveis contínuos de infraestrutura, urbanização e transição energética.

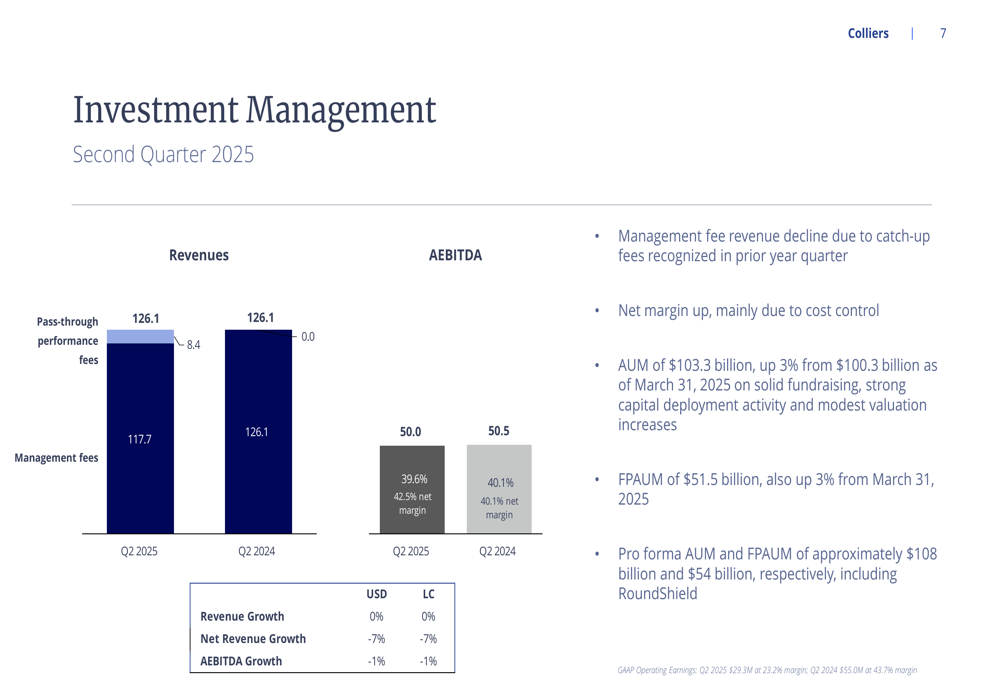

Enquanto isso, o segmento de Gestão de Investimentos mostrou receita estável em US$ 126,1 milhões, mas experimentou uma queda de 7% na receita líquida e uma diminuição de 1% no EBITDA ajustado:

Apesar desses desafios, o segmento de Gestão de Investimentos manteve a maior margem de lucro entre todos os segmentos em 39,6%, embora ligeiramente abaixo dos 40,1% no 2º tri de 2024. Os ativos sob gestão cresceram para US$ 103,3 bilhões, um aumento de 3% em relação ao trimestre anterior.

Estratégia de diversificação de negócios

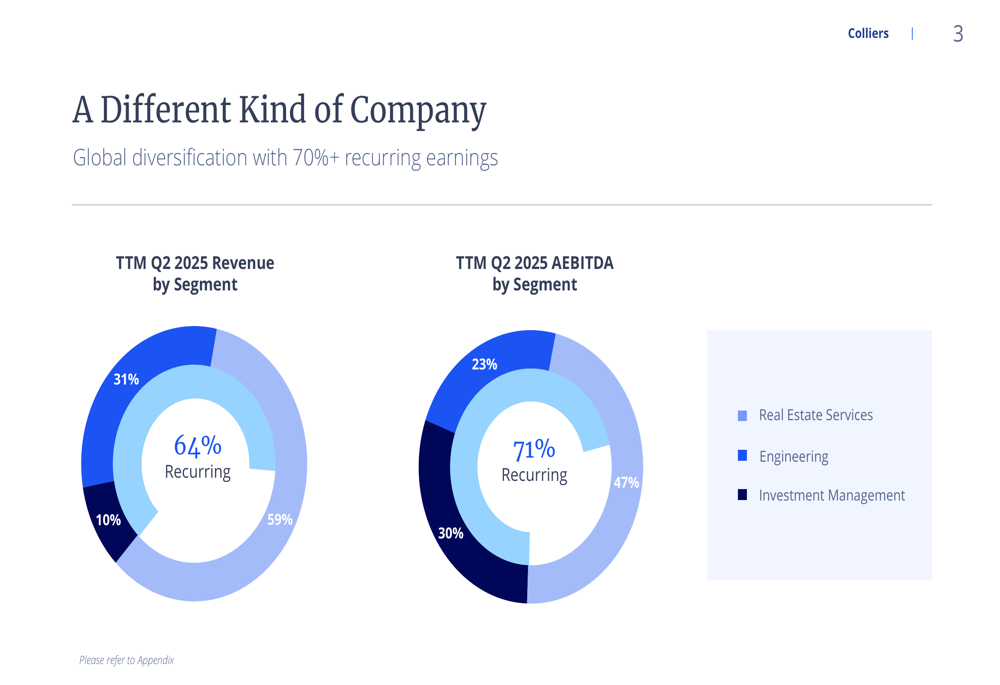

A diversificação estratégica da Colliers é evidente na mudança da composição de sua receita e lucros. A empresa agora deriva 64% de sua receita e 71% de seu EBITDA ajustado de fontes recorrentes, proporcionando maior estabilidade ao seu modelo de negócios.

Os gráficos de pizza a seguir demonstram como a receita e o EBITDA da empresa estão distribuídos entre os segmentos:

Enquanto Serviços Imobiliários continua sendo o maior contribuinte para a receita com 59%, sua participação no EBITDA ajustado é proporcionalmente menor, com 47%. Por outro lado, a Gestão de Investimentos gera apenas 10% da receita, mas contribui com 23% do EBITDA ajustado, refletindo sua natureza de maior margem. O segmento de Engenharia agora representa 31% da receita e 30% do EBITDA ajustado, mostrando crescimento significativo em relação aos anos anteriores.

Posição financeira

Em 30 de junho de 2025, a Colliers reportou uma dívida líquida de US$ 1,56 bilhões e um índice de alavancagem de 2,3x dívida líquida para EBITDA ajustado pro forma. A empresa mantém aproximadamente US$ 900 milhões em liquidez disponível após o fechamento da aquisição da RoundShield.

Os investimentos em capital para o primeiro semestre de 2025 totalizaram US$ 31,1 milhões, com expectativa de capex para o ano inteiro entre US$ 100-115 milhões. Os gastos com aquisições alcançaram US$ 111,0 milhões nos primeiros seis meses de 2025, refletindo o foco contínuo da empresa no crescimento inorgânico, particularmente no segmento de Engenharia.

Perspectivas atualizadas para 2025

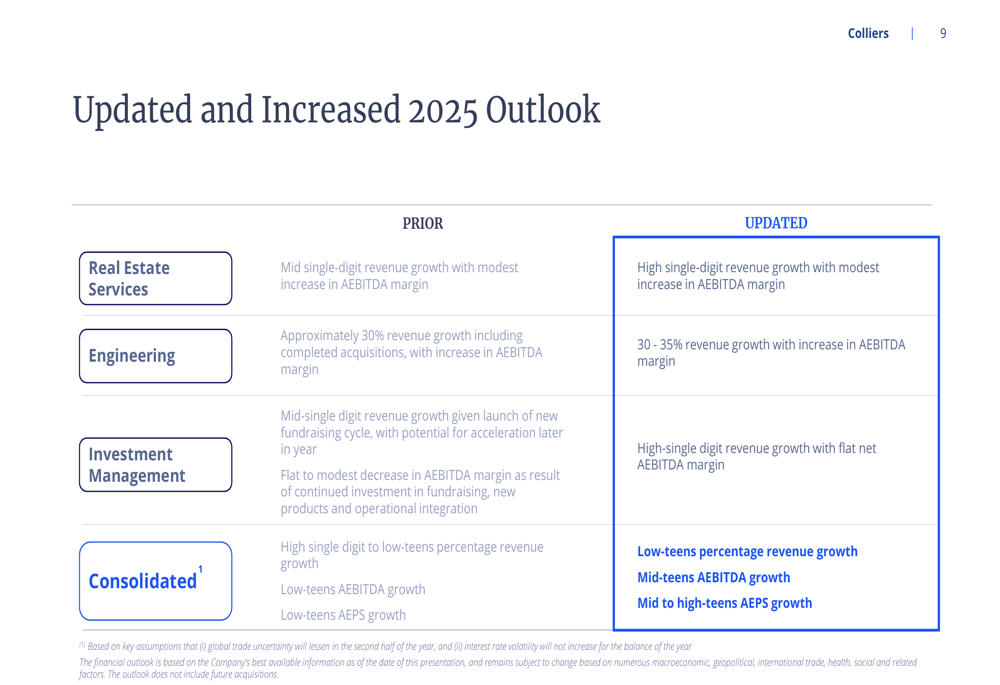

Com base no forte desempenho do primeiro semestre, a Colliers aumentou suas perspectivas para o ano completo de 2025 em todos os segmentos. A empresa agora projeta crescimento percentual de receita de baixo dois dígitos, crescimento de EBITDA ajustado de médio dois dígitos e crescimento de LPA ajustado de médio a alto dois dígitos para o negócio consolidado.

A tabela a seguir detalha as perspectivas atualizadas por segmento:

Para Serviços Imobiliários, a Colliers espera crescimento de receita de alto dígito único com um aumento modesto na margem EBITDA ajustada. Projeta-se que o segmento de Engenharia entregue crescimento de receita de 30-35% com um aumento na margem EBITDA ajustada. A Gestão de Investimentos está prevista para alcançar crescimento de receita de alto dígito único com margem EBITDA ajustada líquida estável.

Métricas GAAP vs. Ajustadas

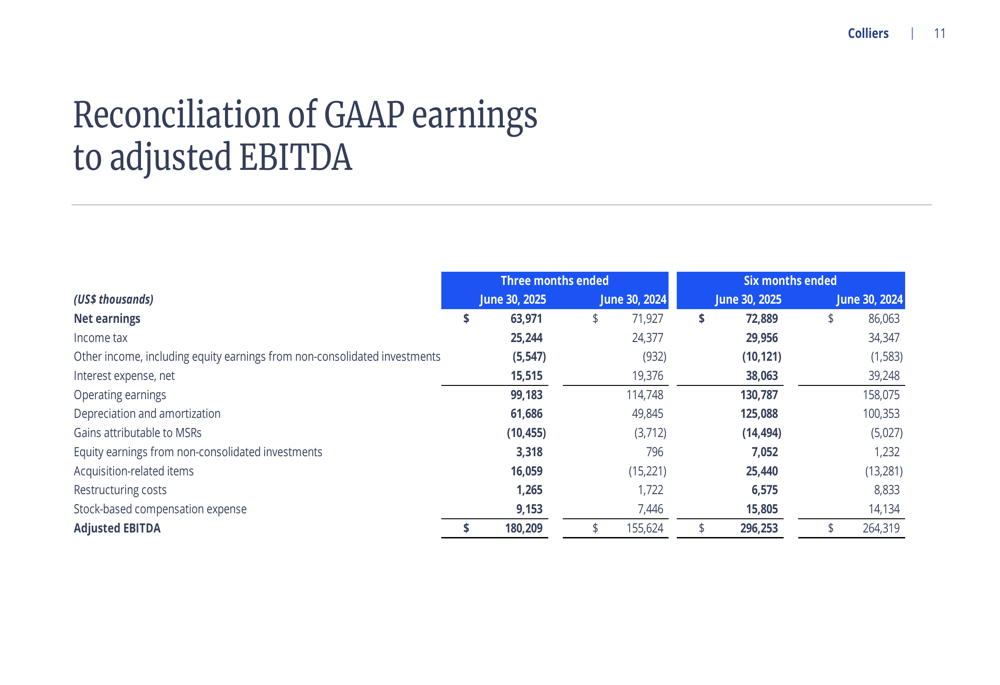

A divergência significativa entre as métricas de desempenho GAAP e ajustadas merece um exame mais detalhado. A reconciliação entre o lucro líquido GAAP e o EBITDA ajustado revela vários ajustes importantes:

Os ajustes principais incluem depreciação e amortização de US$ 46,1 milhões, itens relacionados a aquisições de US$ 22,8 milhões e remuneração baseada em ações de US$ 13,0 milhões para o 2º tri de 2025. Esses ajustes ajudam a explicar a diferença entre o lucro operacional GAAP e o EBITDA ajustado.

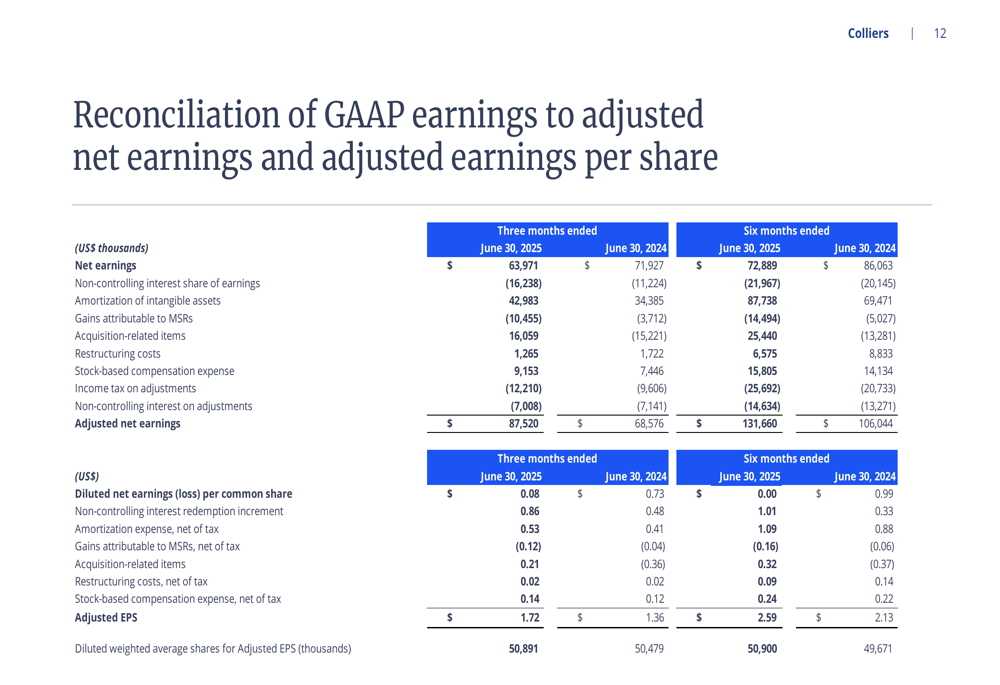

Da mesma forma, a reconciliação para o lucro líquido ajustado mostra ajustes substanciais:

Para o 2º tri de 2025, amortização de ativos intangíveis (US$ 26,7 milhões), itens relacionados a aquisições (US$ 22,8 milhões) e remuneração baseada em ações (US$ 13,0 milhões) foram os maiores ajustes, resultando em lucro líquido ajustado de US$ 87,5 milhões em comparação com o lucro líquido GAAP atribuível aos acionistas ordinários de apenas US$ 4,0 milhões.

Conclusão

Os resultados do 2º tri de 2025 da Colliers demonstram a eficácia de sua estratégia de diversificação, com o segmento de Engenharia em rápido crescimento compensando o desempenho mais modesto em Serviços Imobiliários e Gestão de Investimentos. Enquanto as métricas ajustadas mostram forte crescimento, a diferença significativa entre as figuras ajustadas e GAAP destaca o impacto dos custos relacionados a aquisições e outros itens pontuais.

As perspectivas aumentadas da empresa para o ano completo sugerem confiança no crescimento contínuo em todos os segmentos. Com um balanço sólido, atividade contínua de aquisições e receita recorrente crescente, a Colliers parece bem posicionada para continuar sua trajetória de crescimento pelo restante de 2025, embora os investidores devam monitorar a divergência entre as métricas ajustadas e GAAP como um indicador do desempenho subjacente do negócio.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: