Esta small cap decolou +30% no mês e a disparada pode estar apenas começando

Introdução e contexto de mercado

A Kulicke and Soffa Industries Inc (NASDAQ:KLIC) apresentou os resultados do terceiro trimestre fiscal de 2025 em 06.08.2025, destacando um período de desafios contínuos, mas com sinais emergentes de recuperação. A fabricante de equipamentos para semicondutores relatou que a incerteza relacionada ao comércio contribuiu para a hesitação nas encomendas no início do trimestre, afetando particularmente a demanda nos segmentos automotivo e industrial.

A apresentação ocorre após um segundo trimestre decepcionante, quando a empresa registrou perdas significativas enquanto realizava a reestruturação de seu negócio de Montagem Eletrônica. Com as ações em queda de mais de 34% nos seis meses anteriores aos resultados do 2º tri, os investidores têm acompanhado atentamente os sinais de estabilização.

Destaques do desempenho trimestral

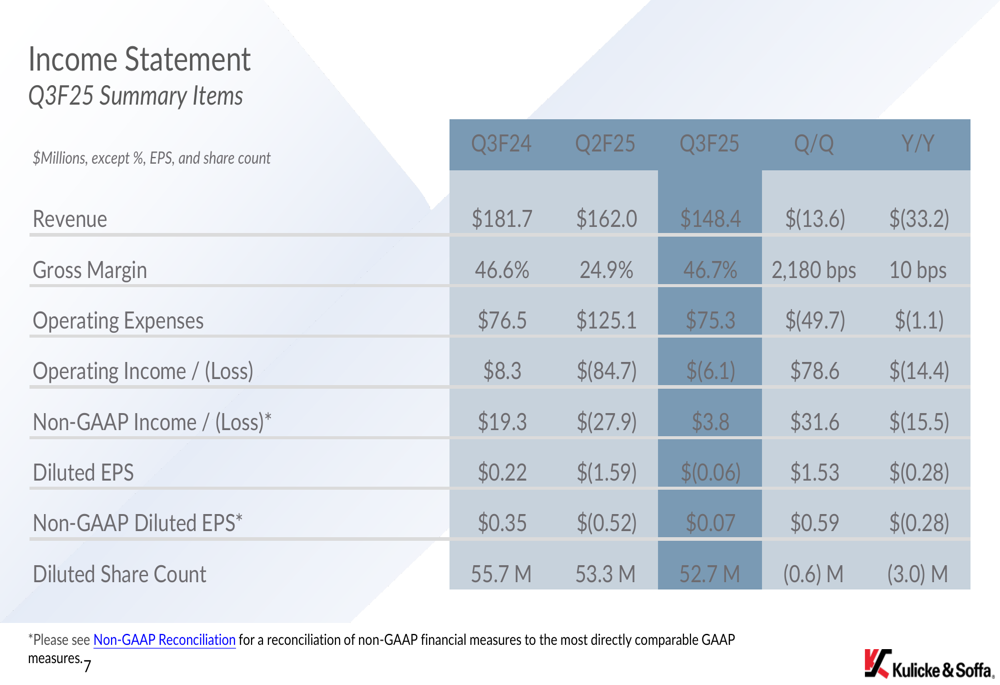

A Kulicke & Soffa reportou receita de US$ 148,4 milhões no 3º tri fiscal de 2025, representando uma queda sequencial de 8,4% em relação aos US$ 162 milhões do trimestre anterior. A empresa registrou prejuízo líquido GAAP de US$ 3,3 milhões ou US$ (0,06) por ação, enquanto o lucro líquido não-GAAP foi de US$ 3,8 milhões ou US$ 0,07 por ação.

Como mostrado na seguinte demonstração de resultados abrangente, a empresa demonstrou melhora significativa na margem bruta, que subiu para 46,7% contra 24,9% no trimestre anterior:

Esta melhoria na margem reflete o progresso da empresa na conclusão de seus esforços de reestruturação. As despesas operacionais diminuíram substancialmente para US$ 75,3 milhões, contra US$ 125,1 milhões no 2º tri fiscal de 2025, contribuindo para um prejuízo operacional muito menor de US$ 6,1 milhões em comparação com o prejuízo de US$ 84,7 milhões do trimestre anterior.

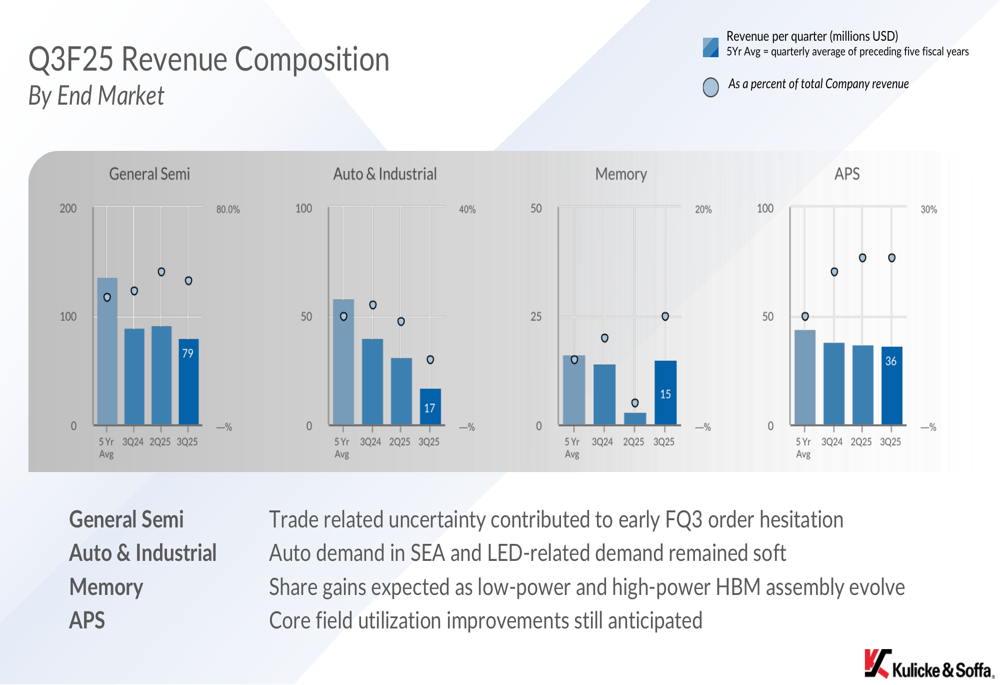

A divisão da receita por mercado final revela que o segmento de Semicondutores Gerais continua sendo o maior da empresa, enquanto a demanda Automotiva e Industrial enfrentou desafios particulares:

Análise financeira detalhada

Apesar da queda sequencial na receita, a Kulicke & Soffa manteve uma forte posição financeira com US$ 368 milhões em caixa líquido. A empresa continuou seu programa de retorno de capital, recomprando US$ 21,6 milhões em ações e pagando US$ 10,8 milhões em dividendos durante o trimestre.

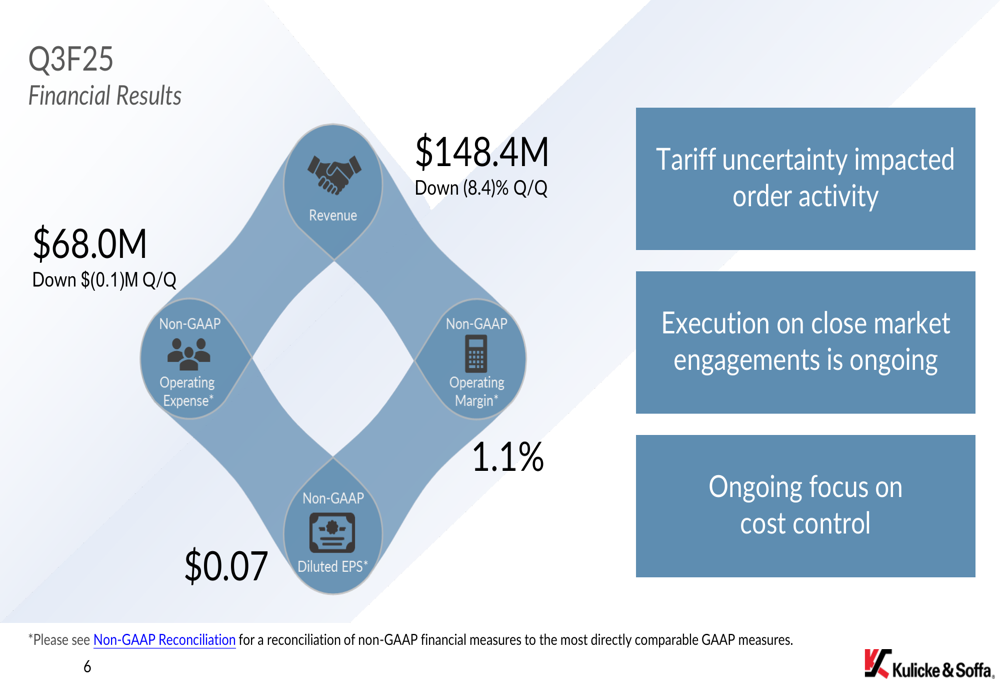

O diagrama circular de resultados financeiros da empresa destaca as principais métricas do trimestre:

A margem operacional em base não-GAAP foi positiva em 1,1%, mostrando melhora em relação aos prejuízos do trimestre anterior. A empresa atribuiu a queda sequencial da receita principalmente à hesitação nas encomendas devido ao cenário macroeconômico, que afetou particularmente a demanda Automotiva/Industrial. No entanto, a administração observou que a atividade de pedidos relacionados à tecnologia e capacidade está impulsionando a recuperação nos segmentos de Semicondutores Gerais e Memória.

Iniciativas estratégicas

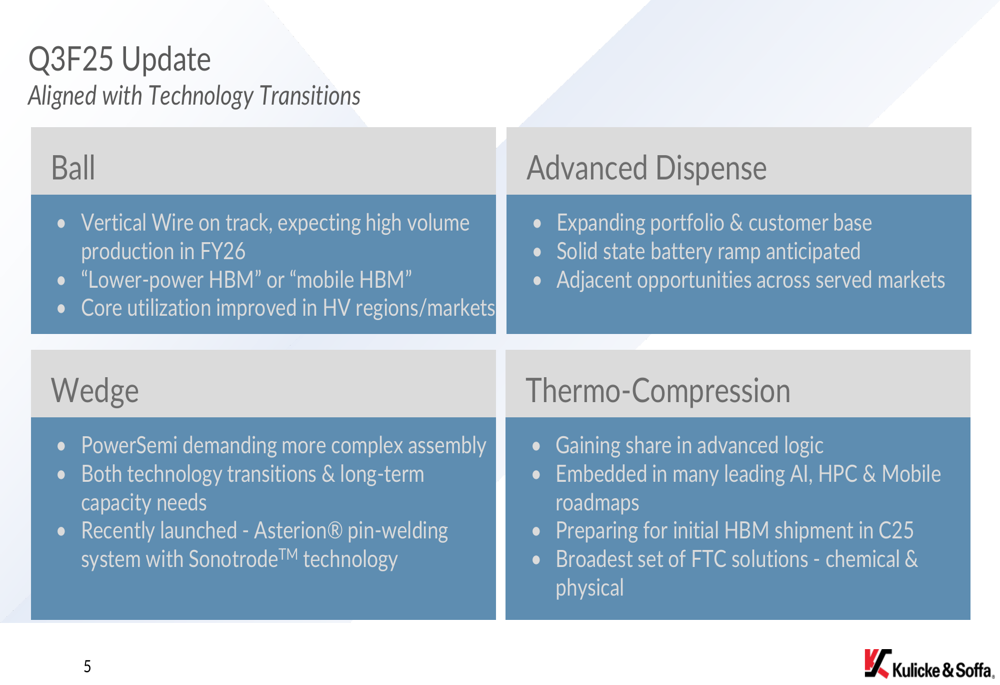

A Kulicke & Soffa enfatizou seu foco em várias transições tecnológicas-chave que devem impulsionar o crescimento a longo prazo. A empresa está avançando com sua tecnologia Vertical Wire, posicionada para aplicações móveis de Memória de Alta Largura de Banda (HBM), com produção em alto volume esperada para o ano fiscal de 2026.

A apresentação da empresa destacou o progresso em quatro áreas tecnológicas principais:

No segmento Wedge, a empresa lançou recentemente o sistema de soldagem de pinos Asterion® com tecnologia Sonotrode™ para atender aos requisitos cada vez mais complexos de montagem de semicondutores de potência. O negócio de Advanced Dispense está expandindo seu portfólio e base de clientes, com aumentos de produção de baterias de estado sólido previstos.

Talvez o mais significativo seja que a tecnologia de Termocompressão da empresa está ganhando participação em aplicações de lógica avançada e está incorporada em muitos roteiros de IA, computação de alto desempenho e dispositivos móveis de ponta. A empresa está se preparando para os primeiros envios de HBM no ano calendário de 2025.

Declarações prospectivas

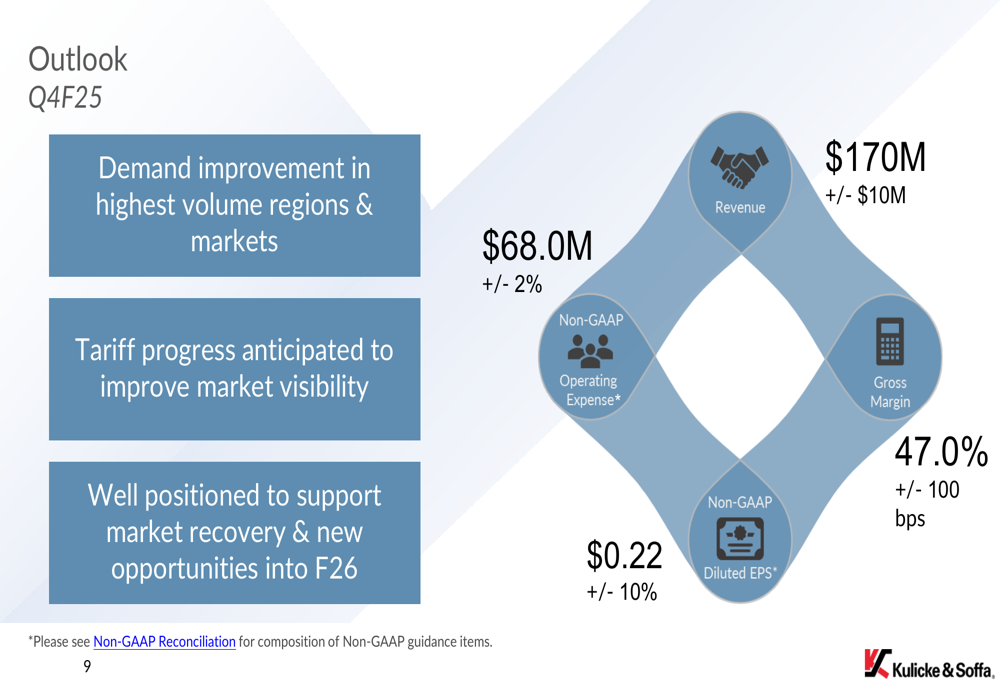

Olhando para o 4º tri fiscal de 2025, a Kulicke & Soffa forneceu uma perspectiva otimista, projetando receita de US$ 170 milhões (mais ou menos US$ 10 milhões) e LPA não-GAAP de US$ 0,22 (mais ou menos 10%). Isso representa uma melhoria sequencial significativa tanto na receita quanto na lucratividade.

A perspectiva da empresa para o próximo trimestre está resumida nesta orientação prospectiva:

A administração espera melhoria na demanda nas regiões e mercados de maior volume, com progresso nas tarifas previsto para melhorar a visibilidade do mercado. A empresa acredita estar bem posicionada para apoiar a recuperação do mercado e novas oportunidades ao entrar no ano fiscal de 2026.

A orientação sugere que a margem bruta permanecerá forte em 47,0% (mais ou menos 100 pontos base), enquanto as despesas operacionais devem se manter estáveis em US$ 68,0 milhões (mais ou menos 2%).

À medida que a Kulicke & Soffa atravessa seu período de transição, a empresa parece estar progredindo em direção a um crescimento sustentável, com seu roteiro tecnológico e métricas financeiras em melhoria proporcionando algum encorajamento para os investidores após vários trimestres desafiadores. No entanto, a empresa ainda enfrenta ventos contrários devido às incertezas comerciais e demanda desigual em seus mercados finais enquanto trabalha para retornar à lucratividade consistente.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: