Como aproveitar esta ação que já sobe +52% em 2025?

Introdução e contexto de mercado

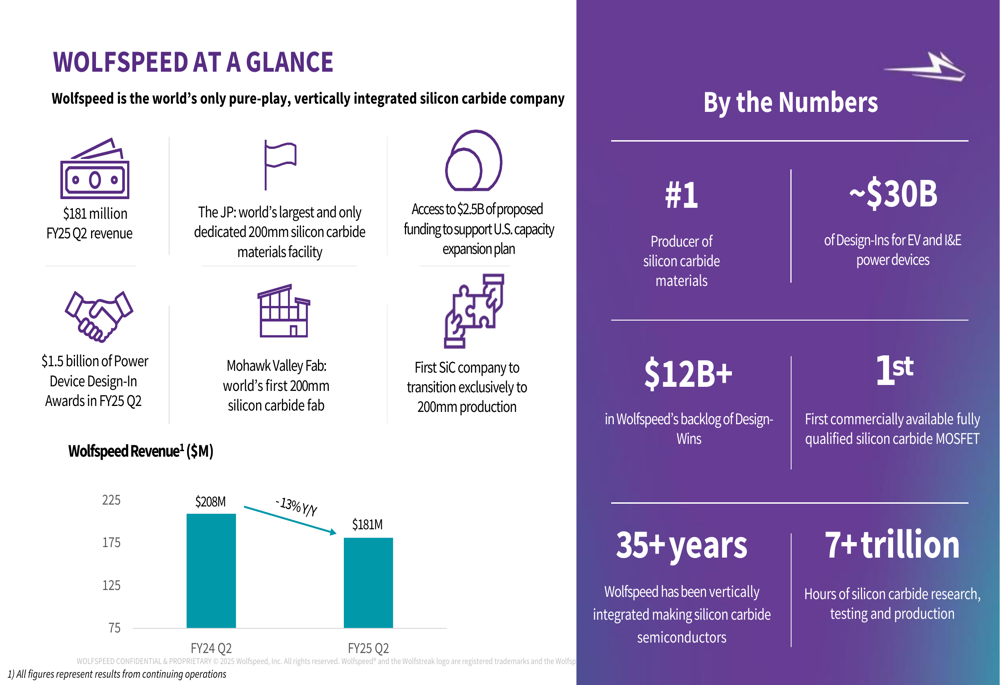

A Wolfspeed Inc. (Nova York:WOLF) apresentou seus resultados do segundo trimestre do ano fiscal de 2025 em 29.01.2025, revelando uma empresa em transição enquanto navega por condições desafiadoras de mercado. A especialista em carbeto de silício reportou queda na receita e nas margens, enfatizando sua mudança estratégica para a fabricação em 200mm e medidas agressivas de redução de custos para melhorar sua posição financeira.

A apresentação ocorre em um momento crítico para a Wolfspeed, que se posiciona como "a única empresa de carbeto de silício pura e verticalmente integrada do mundo" em meio à crescente demanda por carbeto de silício em veículos elétricos e aplicações industriais, apesar da atual fraqueza do mercado.

Como mostrado na seguinte visão geral dos negócios e métricas-chave da Wolfspeed:

Destaques do desempenho trimestral

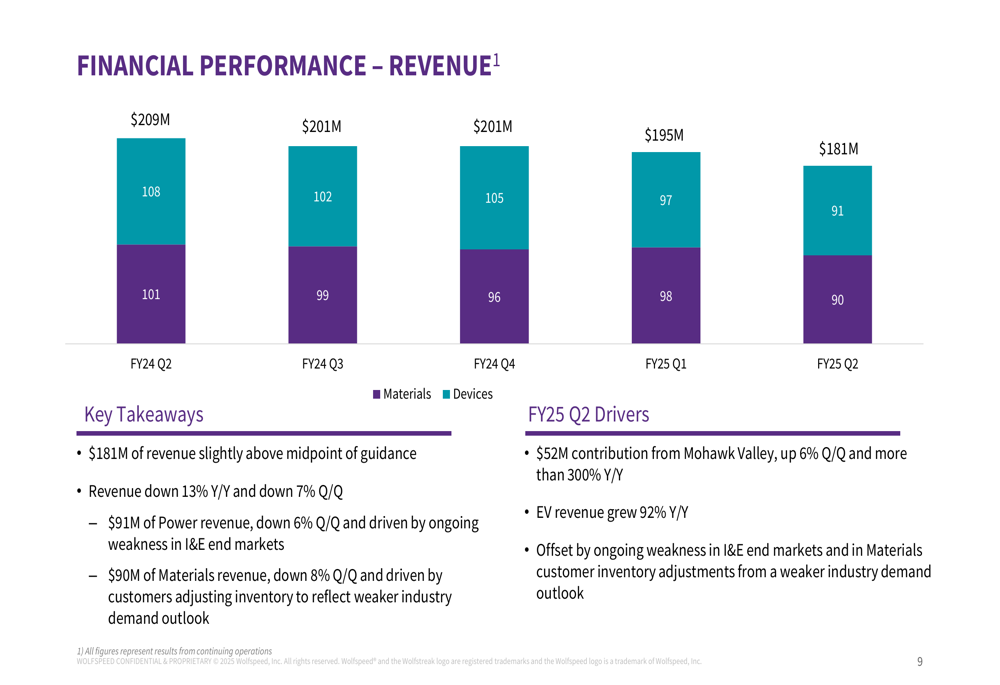

A Wolfspeed reportou receita de US$ 181 milhões no 2º tri do ano fiscal 2025, uma queda de 13% em relação ao ano anterior e 7% sequencialmente. A receita da empresa ficou ligeiramente acima do ponto médio de sua orientação, mas refletiu a fraqueza contínua tanto no segmento de materiais quanto no de dispositivos.

A divisão da receita mostra contribuições equilibradas de ambos os segmentos, com receita de materiais de US$ 90 milhões (queda de 8% em relação ao trimestre anterior) e receita de dispositivos de potência de US$ 91 milhões (queda de 6% em relação ao trimestre anterior). O declínio no segmento de materiais foi atribuído a clientes ajustando níveis de estoque em resposta à demanda mais fraca da indústria, enquanto o segmento de potência continuou enfrentando dificuldades nos mercados finais industriais e de energia.

O gráfico a seguir ilustra a tendência de receita da Wolfspeed nos últimos trimestres:

A margem bruta não-GAAP deteriorou-se significativamente para 2% no 2º tri do ano fiscal 2025, comparada a 16% no mesmo trimestre do ano anterior. Esse declínio reflete o impacto da menor receita, custos de reestruturação e investimentos contínuos em novas instalações enquanto opera com taxas de utilização mais baixas.

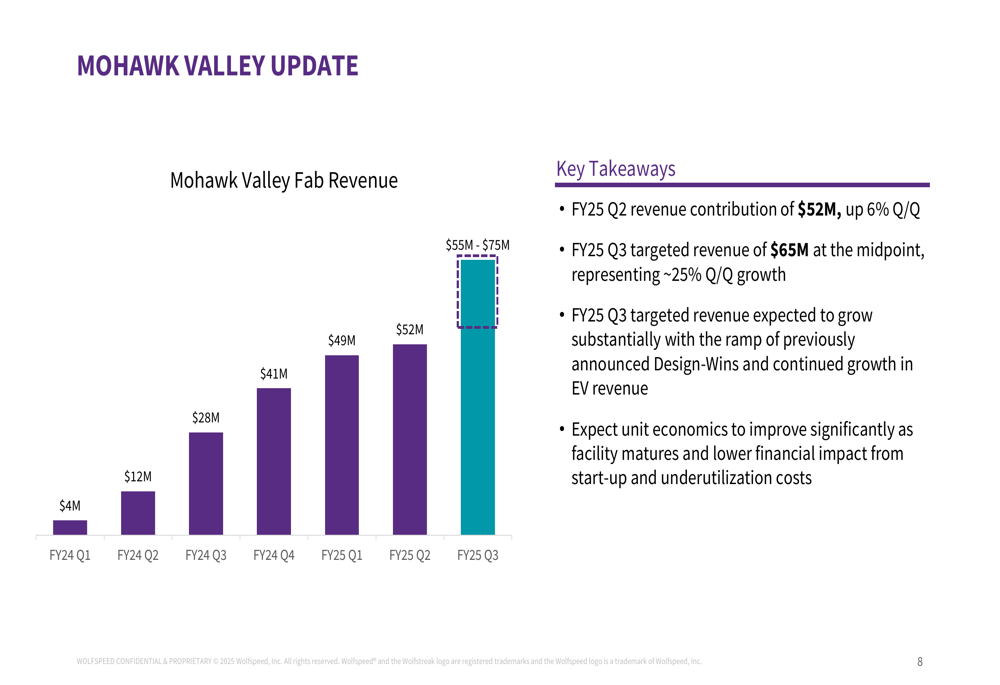

Um ponto positivo nos resultados foi a fábrica Mohawk Valley, que contribuiu com US$ 52 milhões em receita durante o 2º trimestre, um aumento de 6% sequencialmente. A empresa espera que esta instalação impulsione o crescimento futuro à medida que aumenta a produção de dispositivos de carbeto de silício em 200mm.

Como mostrado no seguinte gráfico da progressão de receita da fábrica Mohawk Valley:

Iniciativas estratégicas

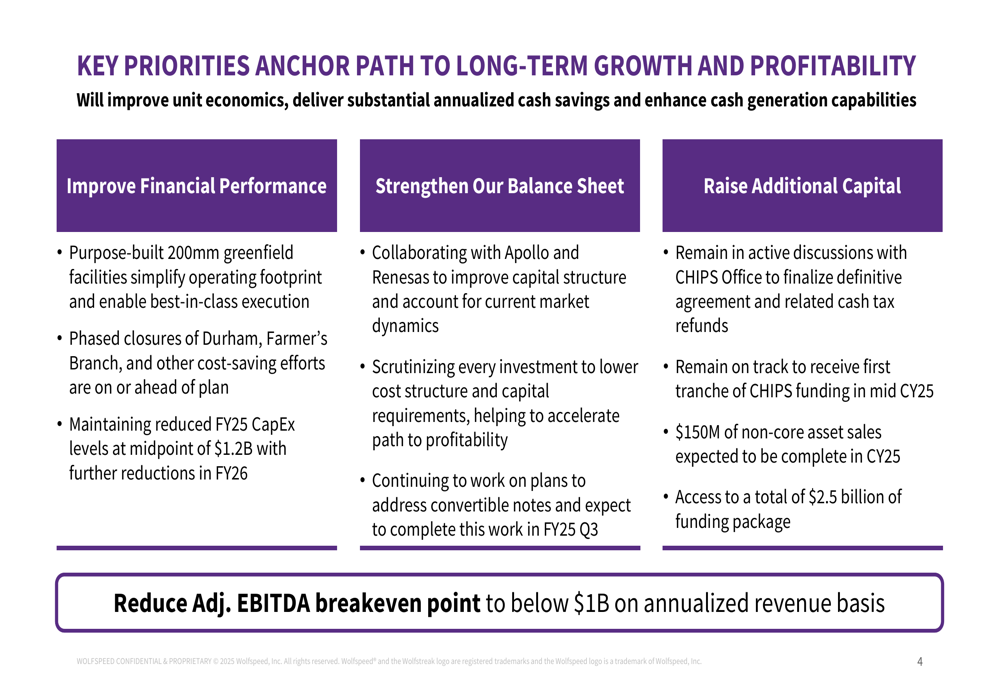

A Wolfspeed delineou três prioridades estratégicas principais visando melhorar seu desempenho financeiro, fortalecer seu balanço e levantar capital adicional. A empresa está implementando medidas significativas de redução de custos, incluindo fechamentos graduais de instalações em Durham, Carolina do Norte e Farmer's Branch, Texas, enquanto faz a transição para instalações greenfield de 200mm construídas especificamente.

O slide a seguir detalha essas prioridades estratégicas:

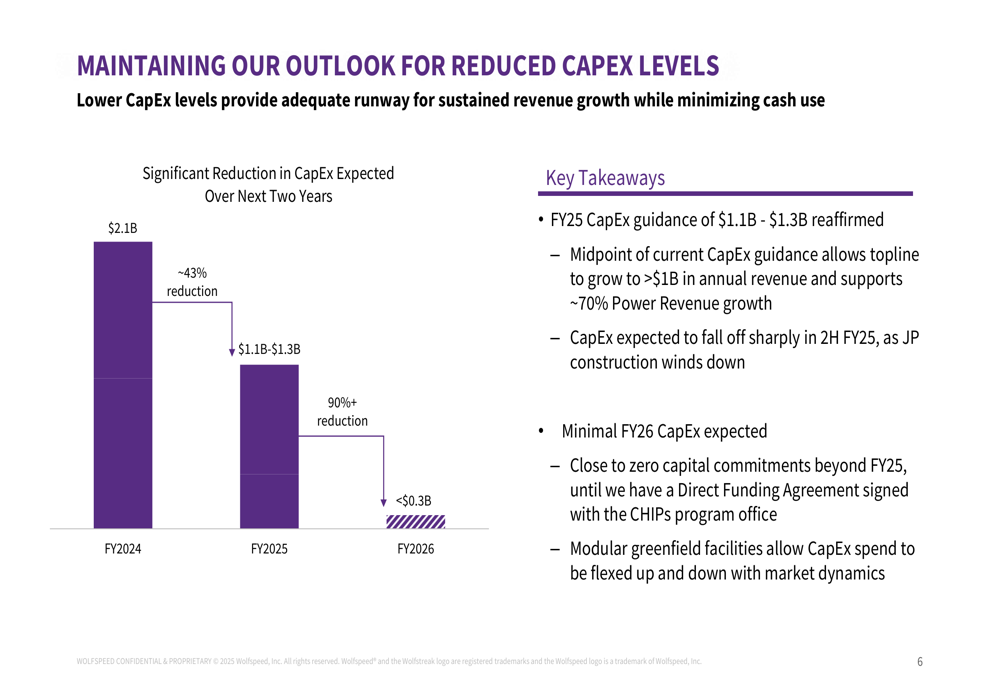

Um elemento central da estratégia da Wolfspeed é a redução drástica nos gastos de capital. A empresa reafirmou sua orientação de CapEx para o ano fiscal 2025 de US$ 1,1-1,3 bilhão, representando uma redução de 43% em relação aos níveis do ano fiscal 2024. Mais significativamente, espera que o CapEx do ano fiscal 2026 fique abaixo de US$ 300 milhões, uma redução de 90% em relação aos níveis do ano fiscal 2024, à medida que a construção de sua instalação de materiais JP em Siler City, Carolina do Norte, diminui.

Esta estratégia de redução de CapEx é ilustrada no gráfico a seguir:

A empresa também está simplificando sua estrutura de fabricação, concentrando-se em três instalações principais: sua sede em Durham para crescimento de cristais e processamento de substratos, a instalação JP em Siler City para produção de materiais em 200mm, e a fábrica Mohawk Valley em Marcy, Nova York, para fabricação de dispositivos. A Wolfspeed relatou que os rendimentos de 200mm na instalação JP estão superando as expectativas, e a empresa continua no caminho para receber um Certificado de Ocupação no primeiro semestre do ano civil de 2025.

Perspectiva financeira

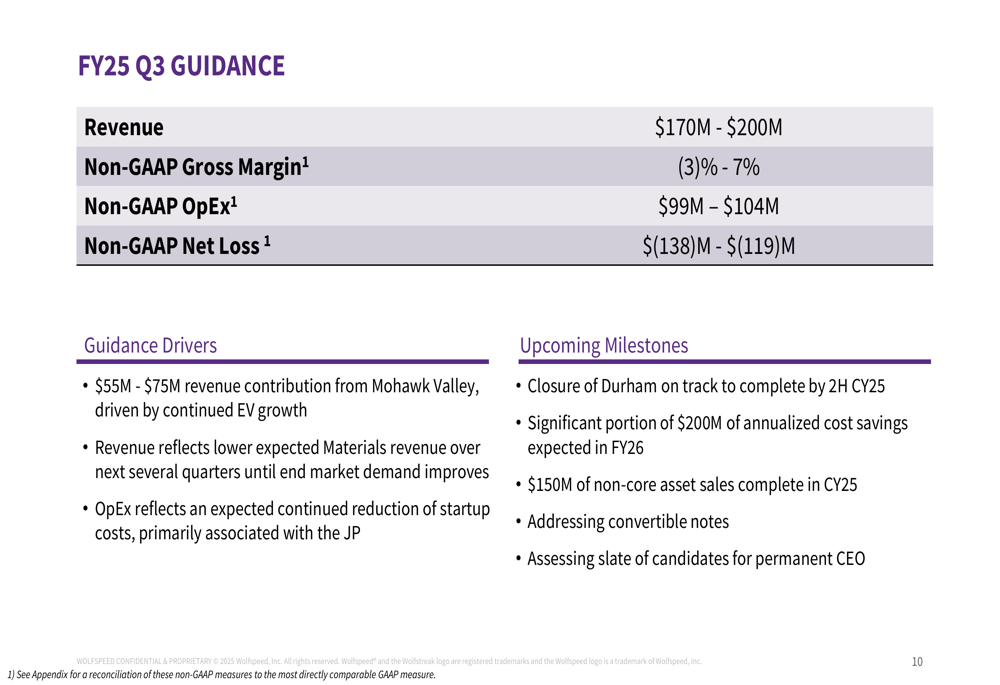

Para o terceiro trimestre do ano fiscal 2025, a Wolfspeed projetou receita de US$ 170-200 milhões e margem bruta não-GAAP de -3% a 7%. A empresa espera que a fábrica Mohawk Valley contribua com US$ 55-75 milhões para a receita do 3º trimestre, representando um crescimento sequencial de aproximadamente 25% no ponto médio.

O slide a seguir detalha a orientação da empresa para o 3º tri do ano fiscal 2025:

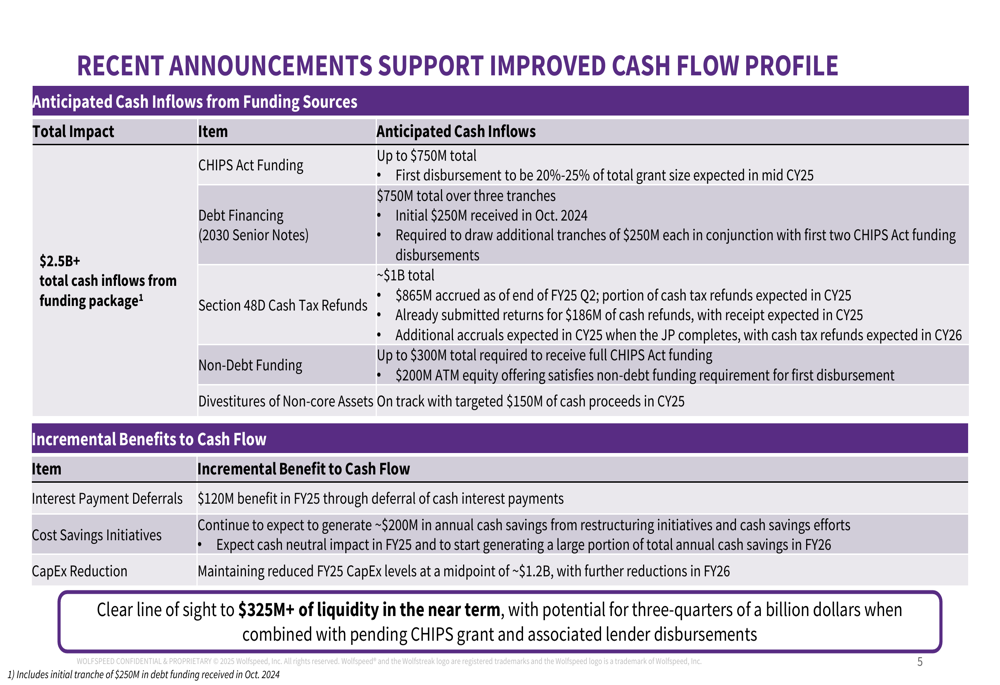

A Wolfspeed também está focada em melhorar seu perfil de fluxo de caixa através de múltiplas iniciativas. A empresa prevê entradas significativas de caixa de várias fontes de financiamento, incluindo até US$ 750 milhões em financiamento da Lei CHIPS, com o primeiro desembolso esperado para meados do ano civil de 2025. Adicionalmente, a Wolfspeed espera receber aproximadamente US$ 1 bilhão em reembolsos fiscais da Seção 48D, com US$ 865 milhões já acumulados até o final do 2º tri do ano fiscal 2025.

A estratégia de melhoria do fluxo de caixa da empresa é detalhada no slide a seguir:

Declarações prospectivas

Apesar dos atuais desafios financeiros, a Wolfspeed mantém uma perspectiva positiva de longo prazo baseada em sua liderança tecnológica e posição de mercado. A empresa destacou seus US$ 1,5 bilhão em Prêmios de Design-In de Dispositivos de Potência no 2º tri do ano fiscal 2025 e um total de aproximadamente US$ 30 bilhões de Design-Ins para dispositivos de potência de veículos elétricos e industriais e de energia. Adicionalmente, a Wolfspeed reportou mais de US$ 12 bilhões em sua carteira de Design-Wins.

No entanto, eventos subsequentes sugerem que os desafios da empresa podem ser mais graves do que o indicado na apresentação do 2º trimestre. De acordo com relatórios recentes de ganhos, a Wolfspeed anunciou uma redução de 25% na força de trabalho no 3º tri do ano fiscal 2025, e suas ações caíram 18,74% após a divulgação dos resultados do 3º trimestre, apesar de superar as expectativas de LPA. As ações da empresa caíram drasticamente no último ano, com negociação atual em torno de US$ 1,29, muito abaixo de sua máxima de 52 semanas de US$ 17,45.

A Wolfspeed está visando um ponto de equilíbrio de EBITDA em US$ 800 milhões de receita anualizada e pretende gerar US$ 200 milhões em fluxo de caixa operacional positivo não alavancado até o ano fiscal 2026. A empresa espera US$ 600 milhões em reembolsos de crédito fiscal no ano fiscal 2026, o que poderia melhorar significativamente sua posição financeira.

À medida que a Wolfspeed navega por este desafiador período de transição, seu sucesso dependerá da execução eficaz de suas iniciativas de redução de custos, do aumento bem-sucedido da produção em 200mm e do aproveitamento de oportunidades de crescimento de longo prazo em veículos elétricos e aplicações industriais.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: