Miami lidera lista de risco de bolha imobiliária enquanto mercado mostra rachaduras

Introdução e contexto de mercado

O Standard Chartered PLC (LSE:STAN) apresentou resultados robustos no segundo trimestre de 2025, com lucro antes de impostos reportado aumentando 48% em relação ao ano anterior, atingindo US$ 2,28 bilhões, de acordo com a apresentação de resultados semestrais divulgada em 31.07.2025. O banco anunciou um novo programa de recompra de ações de US$ 1,3 bilhão, além de elevar sua projeção de crescimento de receita para 2025, demonstrando confiança em sua direção estratégica, apesar dos desafiadores ambientes de taxas de juros.

O forte desempenho no 2º tri se baseia no impulso positivo observado no 1º tri de 2025, quando o banco reportou um aumento de 19% no lucro por ação e um crescimento de 12% no lucro antes de impostos. Os resultados mais recentes mostram uma aceleração dessa trajetória de crescimento, particularmente nos segmentos de receita não relacionada a juros.

Como mostram os seguintes destaques da apresentação, o Standard Chartered está fazendo progressos significativos em suas iniciativas estratégicas enquanto proporciona retornos substanciais aos acionistas:

Destaques do desempenho trimestral

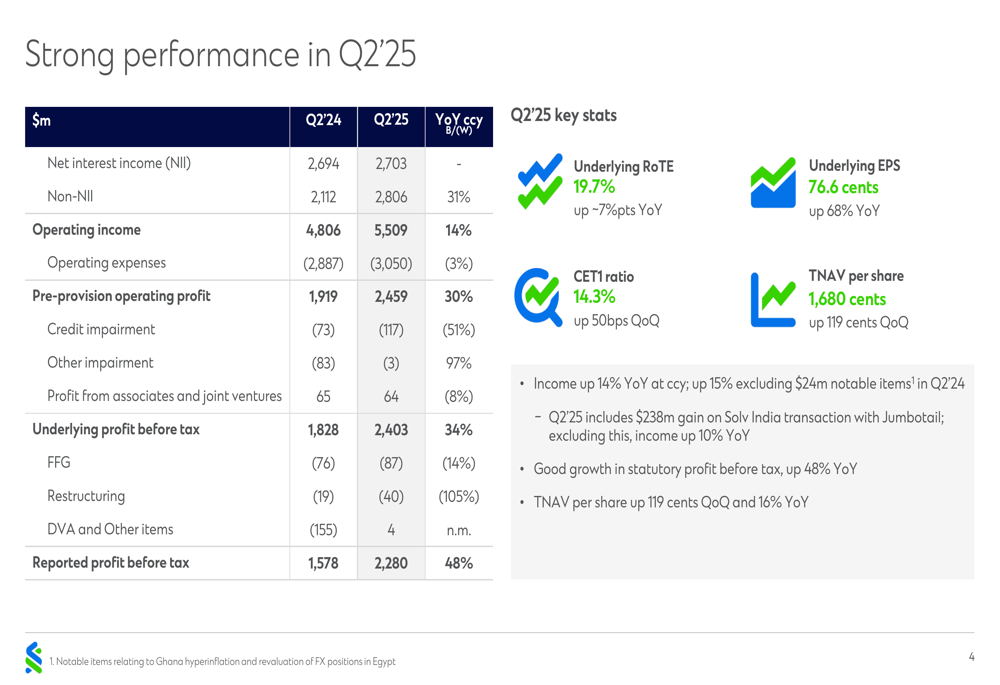

O desempenho financeiro do Standard Chartered no 2º tri de 2025 demonstrou força considerável em múltiplos indicadores, com o lucro subjacente antes de impostos aumentando 34% em relação ao ano anterior, chegando a US$ 2,4 bilhões. Esse desempenho foi impulsionado principalmente por um aumento de 14% na receita operacional, que atingiu US$ 5,5 bilhões, enquanto o banco manteve uma gestão disciplinada de custos, com despesas aumentando apenas 3%.

A análise financeira detalhada revela que, enquanto a Receita Líquida de Juros (NII) permaneceu relativamente estável em relação ao ano anterior, em US$ 2,7 bilhões, a receita não relacionada a juros (Non-NII) disparou 31%, atingindo US$ 2,8 bilhões. Esse crescimento ajudou a compensar a pressão sobre as margens de juros decorrente das mudanças no ambiente de taxas. Notavelmente, o Retorno sobre Patrimônio tangível (RoTE) subjacente do banco alcançou impressionantes 19,7%, um aumento de aproximadamente 7 pontos percentuais em relação ao ano anterior.

O gráfico a seguir ilustra os principais indicadores financeiros para o 2º tri de 2025:

Um contribuinte significativo para o desempenho do trimestre foi um ganho de US$ 238 milhões da transação da Solv Índia com a Jumbotail. Mesmo excluindo esse ganho extraordinário, a receita ainda cresceu 10% em relação ao ano anterior, demonstrando a força subjacente dos negócios principais do banco.

A qualidade do crédito permaneceu forte, com perdas por inadimplência de apenas US$ 117 milhões, representando uma taxa de perda de empréstimos de apenas 12 pontos-base. Embora isso represente um aumento de 51% em relação à inadimplência excepcionalmente baixa no 2º tri de 2024, continua bem abaixo da média histórica de 30-35 pontos-base ao longo do ciclo.

Desempenho por segmento

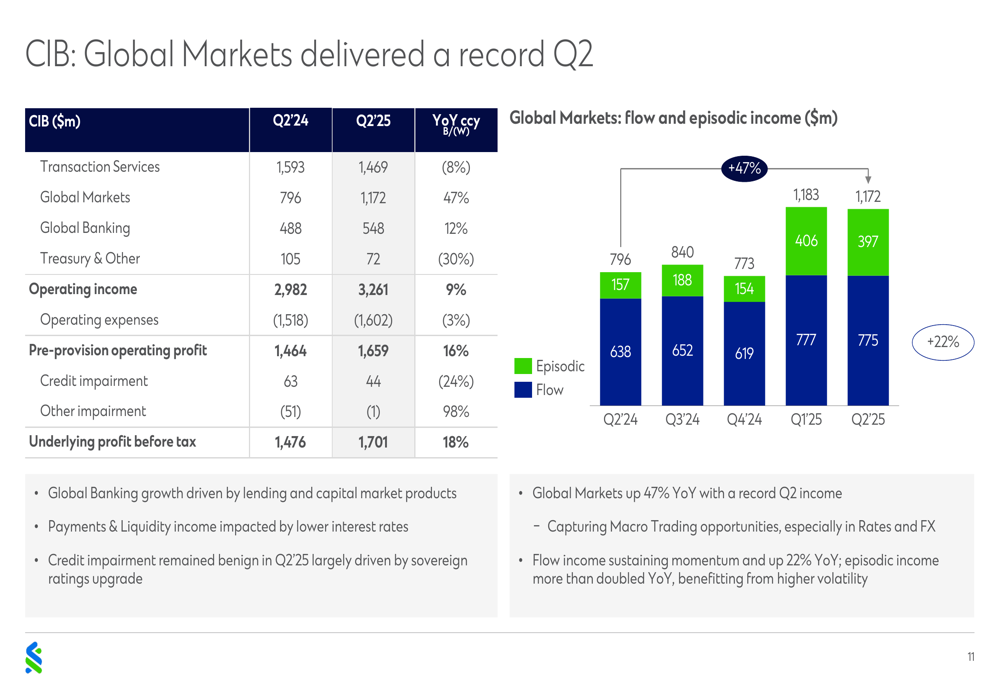

A divisão de Corporate and Investment Banking (CIB) do Standard Chartered entregou resultados excepcionais, com o Global Markets alcançando um segundo trimestre recorde. A receita nesse segmento saltou 47% em relação ao ano anterior, atingindo US$ 1,17 bilhão, impulsionada pelo forte desempenho tanto nos negócios de fluxo quanto na receita episódica.

Como mostrado na seguinte análise por segmento, o Global Markets capitalizou oportunidades de negociação macro, especialmente em Taxas e Câmbio, enquanto a receita do Global Banking cresceu 12%, chegando a US$ 548 milhões:

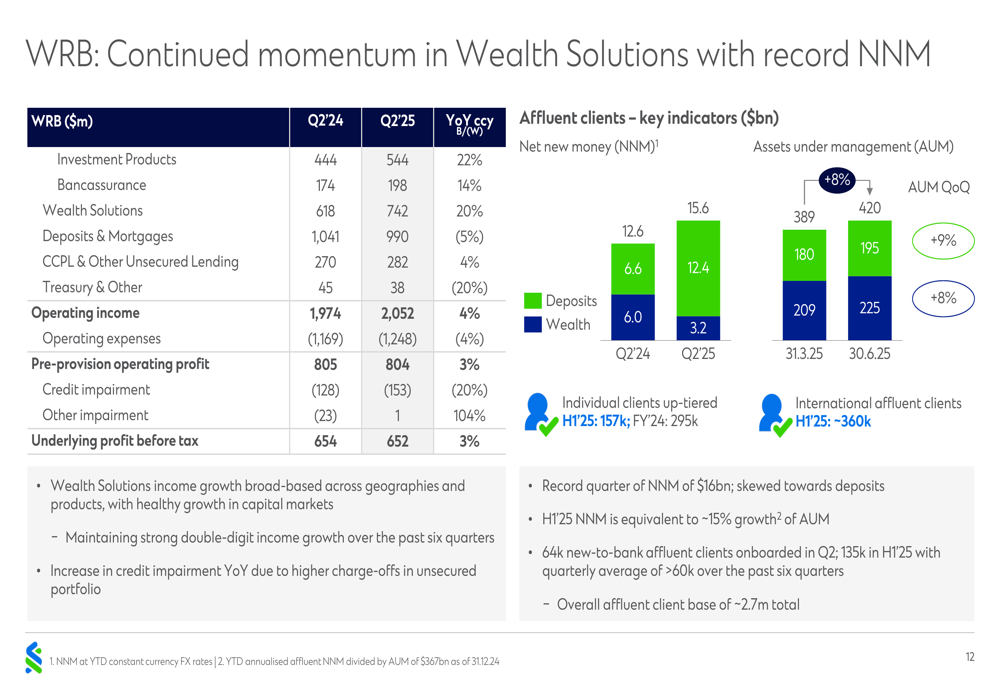

A divisão de Wealth and Retail Banking (WRB) também teve bom desempenho, com a receita de Wealth Solutions crescendo 20% em relação ao ano anterior, atingindo US$ 742 milhões. Esse crescimento foi amplo em todas as geografias e produtos, com expansão saudável nas atividades de mercado de capitais. Produtos de Investimento e Bancassurance cresceram 22% e 14%, respectivamente, compensando uma queda de 5% na receita de Depósitos e Hipotecas.

A divisão WRB alcançou um trimestre recorde para Dinheiro Novo Líquido (NNM) de US$ 16 bilhões, embora concentrado em depósitos. A posição do banco como o terceiro maior gestor de patrimônio na Ásia por Ativos sob Gestão (AUM) continua a se fortalecer, com AUM de clientes afluentes crescendo a uma taxa composta anual de 11% desde 2016.

A estratégia digital do banco também está ganhando força, com o segmento de Ventures tornando-se lucrativo graças ao ganho da transação da Solv Índia. A receita dos Bancos Digitais aumentou 48% em relação ao ano anterior, atingindo US$ 46 milhões, impulsionada pelo crescimento de volume e inovação de produtos.

Gestão de capital e retorno aos acionistas

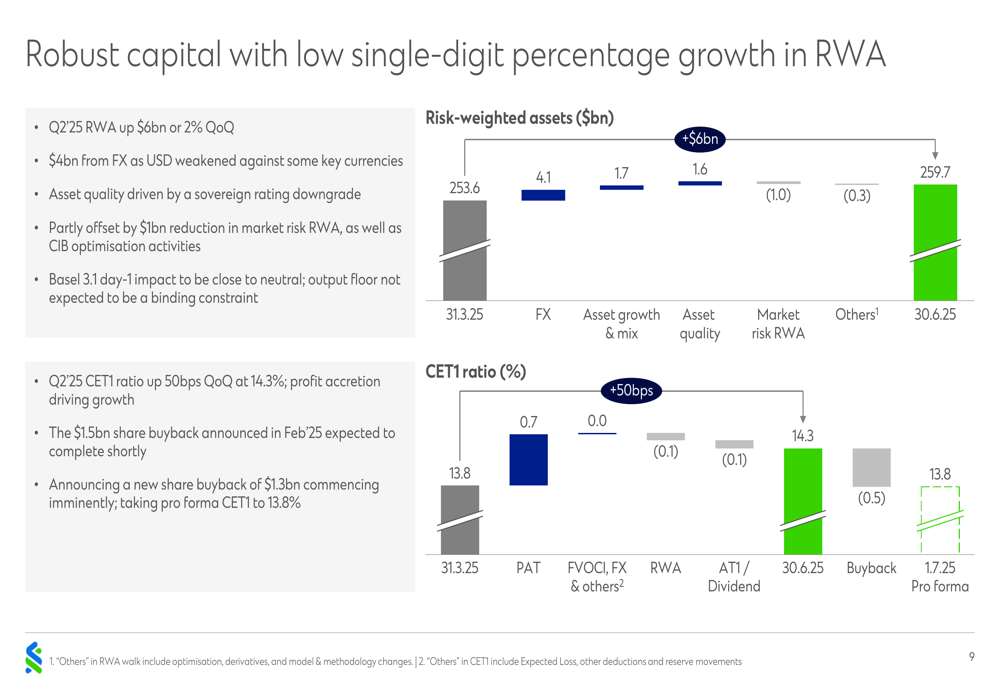

A posição de capital do Standard Chartered fortaleceu-se durante o trimestre, com o índice CET1 aumentando 50 pontos-base em relação ao trimestre anterior, atingindo 14,3%. Essa robusta posição de capital permitiu ao banco anunciar um novo programa de recompra de ações de US$ 1,3 bilhão, que começará iminentemente.

O gráfico a seguir ilustra os movimentos de capital do banco e sua estratégia de distribuição aos acionistas:

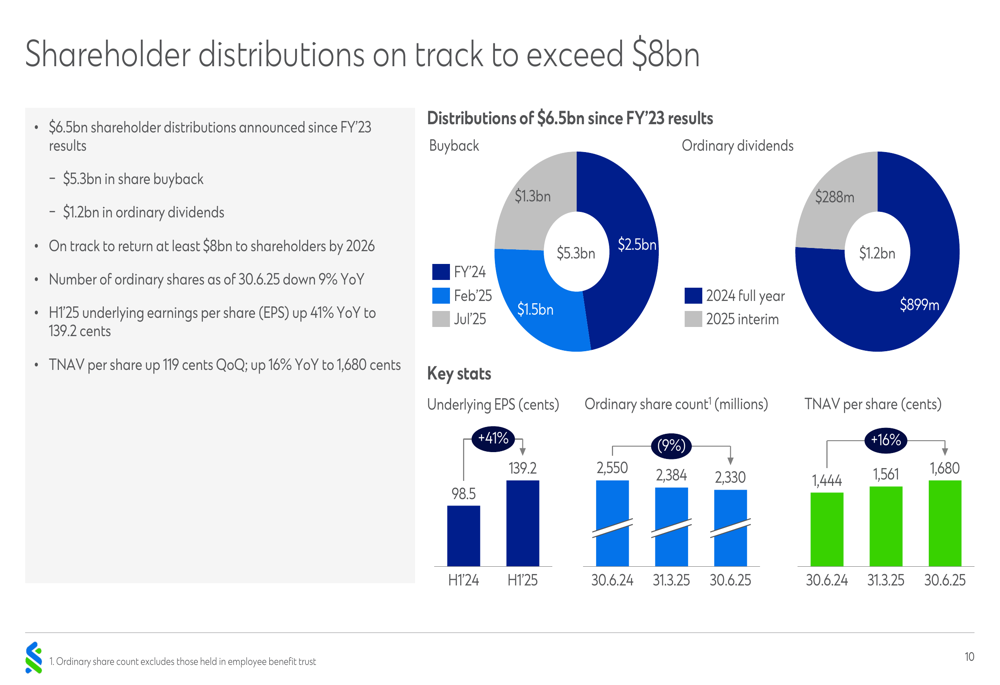

A nova recompra segue o programa de US$ 1,5 bilhão anunciado em fevereiro de 2025, que deve ser concluído em breve. Juntamente com os dividendos ordinários, o Standard Chartered anunciou US$ 6,5 bilhões em distribuições aos acionistas desde seus resultados do ano fiscal de 2023 e está bem encaminhado para retornar pelo menos US$ 8 bilhões aos acionistas até 2026.

Essa estratégia de retorno de capital contribuiu para uma redução de 9% no número de ações ordinárias em circulação em relação ao ano anterior, ajudando a impulsionar um aumento de 41% no lucro por ação subjacente para o primeiro semestre de 2025, que atingiu 139,2 centavos. O Valor do Patrimônio Líquido Tangível (TNAV) por ação também aumentou significativamente, subindo 119 centavos em relação ao trimestre anterior e 16% em relação ao ano anterior, atingindo 1.680 centavos.

Perspectivas futuras

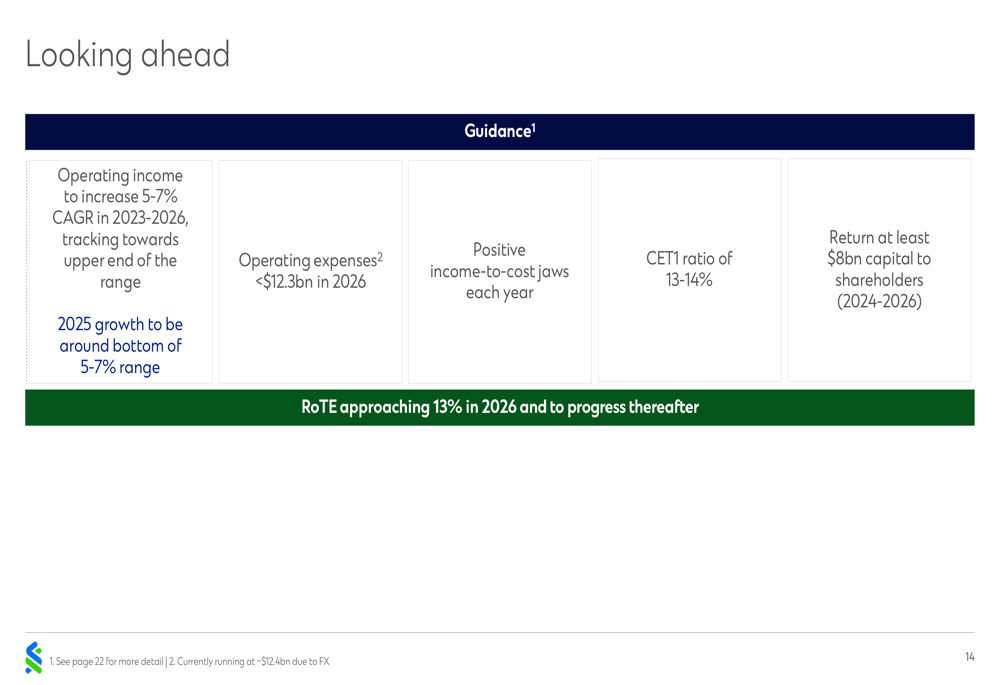

O Standard Chartered elevou sua projeção de crescimento de receita para 2025, que agora deve ficar próxima ao limite inferior da faixa de 5-7% a câmbio constante, excluindo itens notáveis. Isso reflete a confiança na capacidade do banco de continuar crescendo, apesar dos desafios no ambiente de taxas de juros.

Para o ano completo de 2025, a Receita Líquida de Juros agora deve cair em um baixo percentual de um dígito em relação ao ano anterior, à medida que o banco navega pela compressão de margem impulsionada pelas taxas e menor repasse nos depósitos. No entanto, espera-se que isso seja mais do que compensado pelo contínuo forte desempenho nas áreas de receita não relacionada a juros, particularmente em Global Markets e Wealth Solutions.

O banco mantém sua meta de despesas para 2026 abaixo de US$ 12,3 bilhões e espera jaws positivos de receita-custo a cada ano. Também reafirmou seu compromisso de alcançar um Retorno sobre Patrimônio tangível próximo a 13% até 2026, com progressos adicionais esperados posteriormente.

Olhando para o futuro, o Standard Chartered permanece confiante em suas perspectivas de longo prazo, mantendo-se atento ao ambiente externo. A estratégia do banco de focar em gestão de patrimônio, banco transacional e mercados financeiros parece estar dando resultados, posicionando-o bem para um crescimento contínuo, apesar das incertezas macroeconômicas.

Como observou o CEO Bill Winters na teleconferência de resultados do 1º tri, "Estamos confiantes em nossa trajetória e nas perspectivas de longo prazo para o grupo." Os resultados do 2º tri parecem validar essa confiança, com o banco demonstrando resiliência e crescimento em seus principais segmentos de negócios, mantendo uma forte posição de capital e proporcionando retornos substanciais aos acionistas.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: