Dólar sobe no Brasil com mercado à espera de Galípolo em dia de feriado nos EUA

Introdução e contexto de mercado

A SUSS MicroTec SE (ETR:SMHN) divulgou seus resultados preliminares do 3º tri de 2025 em 6 de novembro, mostrando desempenho misto com forte crescimento nas vendas compensado por significativa pressão nas margens. O fabricante de equipamentos para semicondutores reportou vendas trimestrais de €118 milhões, representando um crescimento de 15,1% em relação ao ano anterior, enquanto simultaneamente experimentou uma preocupante queda de 16,7% na entrada de pedidos.

As ações da empresa, negociadas a €26,96, permanecem mais próximas de sua mínima de 52 semanas de €24,08 do que de sua máxima de €47,16, refletindo as preocupações dos investidores sobre os desafios nas margens e o declínio no impulso de pedidos, apesar dos sólidos números de vendas.

Destaques do desempenho trimestral

O desempenho da SUSS MicroTec no 3º tri de 2025 revelou uma empresa navegando em condições desafiadoras de mercado. Enquanto as vendas cresceram significativamente, tanto as métricas de lucratividade quanto os novos pedidos mostraram tendências preocupantes.

Como mostrado no seguinte resumo de resultados financeiros:

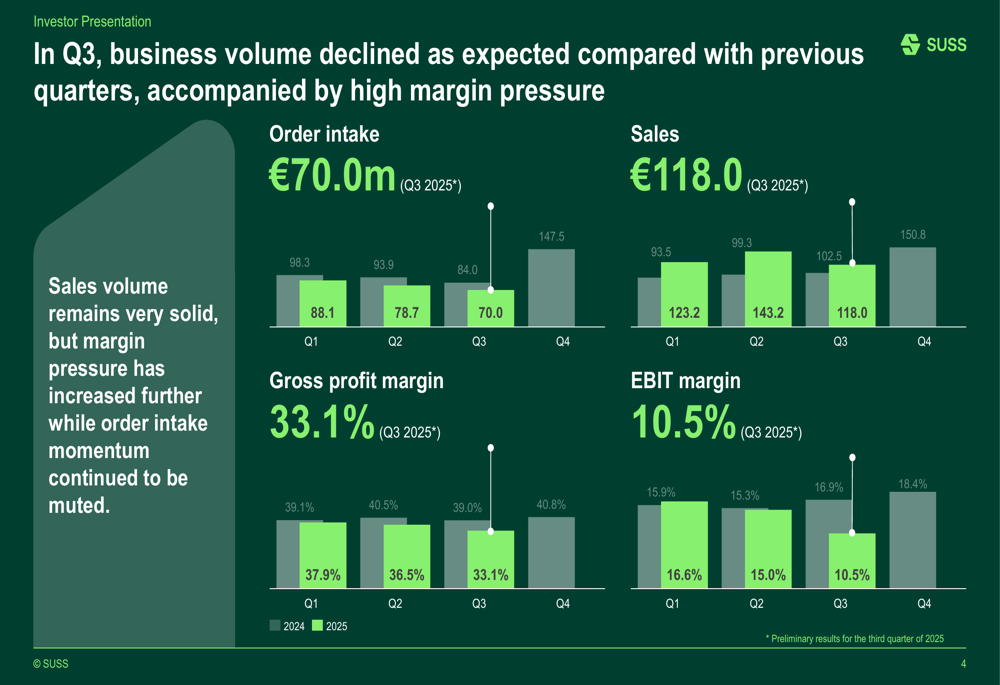

A entrada de pedidos da empresa no 3º tri caiu para €70,0 milhões, um declínio de 16,7% comparado ao mesmo período do ano passado. Apesar dessa queda, as vendas trimestrais alcançaram €118,0 milhões, representando um saudável aumento de 15,1% em relação ao ano anterior.

No entanto, as métricas de lucratividade deterioraram significativamente. A margem de lucro bruto caiu para 33,1%, uma redução substancial de 5,9 pontos percentuais em relação ao 3º tri de 2024. Da mesma forma, a margem EBIT caiu para 10,5%, uma redução de 6,4 pontos percentuais em relação ao ano anterior.

As tendências trimestrais revelam uma imagem mais clara da trajetória de desempenho da empresa:

Análise financeira detalhada

Para os primeiros nove meses de 2025, a SUSS MicroTec reportou forte crescimento nas vendas, mas continuou enfrentando desafios com pedidos e margens.

Os resultados financeiros dos nove meses demonstram essas tendências mistas:

As vendas da empresa nos nove meses alcançaram €384,4 milhões, representando um impressionante crescimento de 30,2% comparado ao mesmo período em 2024. No entanto, a entrada de pedidos para os primeiros nove meses caiu para €236,8 milhões, um declínio de 14,3% em relação ao ano anterior.

As métricas de lucratividade para o período de nove meses também mostraram pressão, com a margem de lucro bruto em 35,9% (queda de 3,7 pontos percentuais) e a margem EBIT em 14,1% (queda de 2,0 pontos percentuais) comparado ao mesmo período do ano passado.

Iniciativas estratégicas

A SUSS MicroTec identificou três fatores-chave que contribuíram para a pressão nas margens experimentada no 3º tri:

O estabelecimento de um novo site de produção em Zhubei, Taiwan, resultou em despesas esperadas, mas significativas, incluindo aluguel duplo e custos de relocação. Adicionalmente, a empresa enfrentou menor cobertura de custos fixos devido ao volume de negócios reduzido em comparação com trimestres anteriores, levando à subutilização parcial das capacidades de produção global. Esse impacto na margem de lucro bruto foi mais severo do que o antecipado. Finalmente, um mix desfavorável de produtos e clientes pressionou ainda mais as margens.

Em resposta a esses desafios, a administração comprometeu-se a implementar uma gestão rigorosa de custos para o restante do ano e está planejando discutir medidas para reduzir sustentavelmente a base de custos em um futuro próximo.

Declarações prospectivas

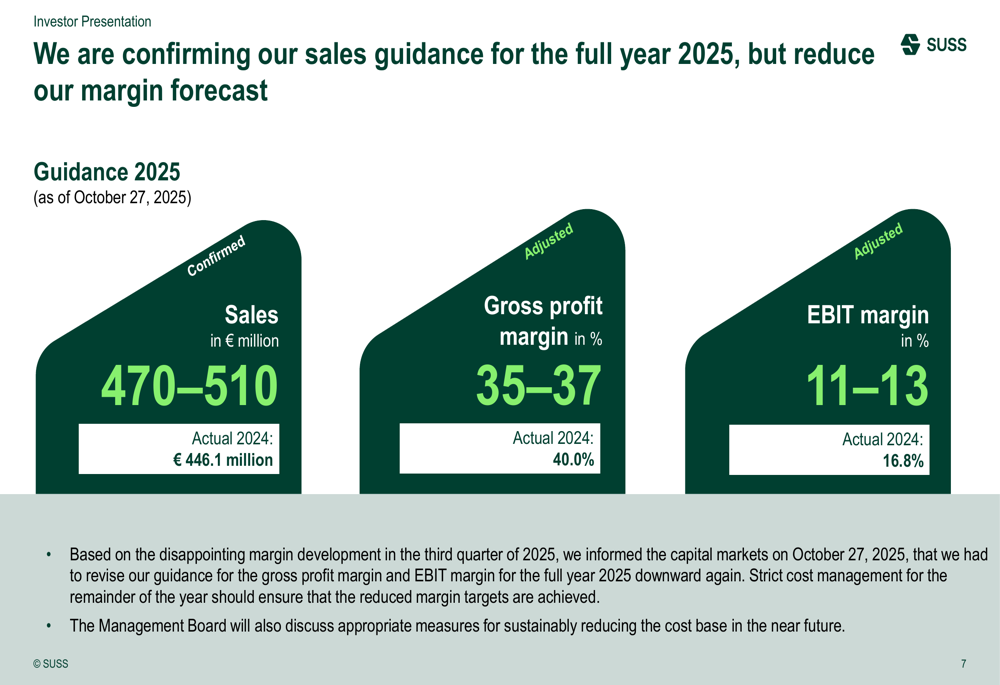

À luz do desempenho do 3º tri, a SUSS MicroTec revisou suas orientações para o ano completo de 2025:

Enquanto a empresa manteve sua orientação de vendas de €470-510 milhões, reduziu suas previsões de margem. A nova orientação de margem de lucro bruto é de 35-37%, abaixo das expectativas anteriores, e a margem EBIT agora está projetada em 11-13%.

Essas figuras revisadas representam um declínio significativo em relação aos resultados reais de 2024, que incluíam uma margem de lucro bruto de 40,0% e uma margem EBIT de 16,8%.

Apesar dos desafios atuais, a transcrição da teleconferência de resultados sugere algum otimismo em relação à recuperação da demanda por IA. O CEO Burkhardt Frick observou: "Vemos bastante impulso aqui", indicando potencial melhoria nos próximos trimestres. A empresa também planeja lançar novos produtos em 2026, incluindo um limpador de fotomáscara de médio alcance e uma nova geração de scanner UV, o que poderia ajudar a fortalecer sua posição competitiva.

Posição competitiva na indústria

A SUSS MicroTec enfrenta forte concorrência de empresas como Tokyo Electron e EV Group. A transcrição da teleconferência de resultados destacou a redução na entrada de pedidos da China, com a participação caindo para 18,5%, potencialmente indicando mudanças na dinâmica regional no mercado de equipamentos para semicondutores.

A empresa planeja apresentar novas expectativas de médio prazo em seu Dia de Mercados de Capitais em 17 de novembro, o que pode fornecer mais insights sobre como pretende abordar os desafios atuais e se posicionar para crescimento futuro. Apesar das pressões atuais nas margens, Frick enfatizou que esses desafios "não impactam nossas ambições para 2030", sugerindo confiança na estratégia de longo prazo da empresa.

Enquanto o crescimento das vendas da SUSS MicroTec permanece forte, o declínio na carteira de pedidos e as pressões nas margens sinalizam potenciais ventos contrários que os investidores precisarão monitorar de perto nos próximos trimestres.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: