As 7 Magníficas cansaram? Descubra as próximas queridinhas do mercado

Por Geoffrey Smith

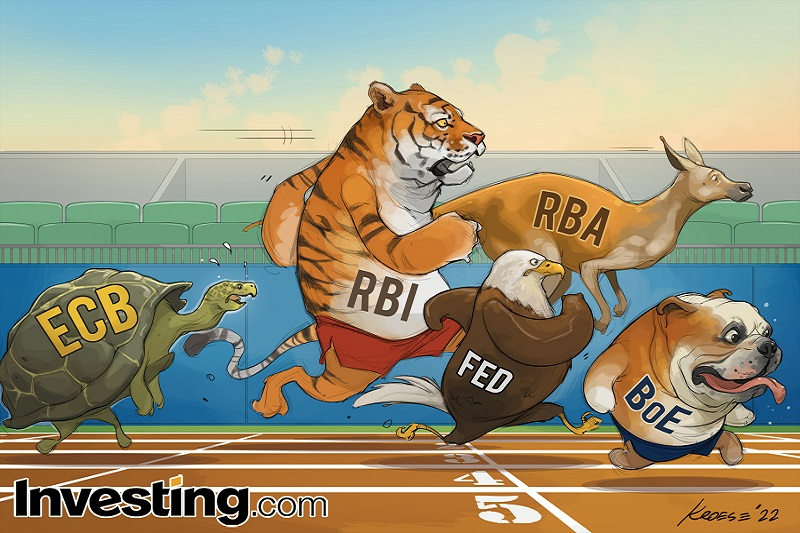

Investing.com -- Um inconfundível senso de urgência tomou conta dos bancos centrais de todo o mundo.

Apesar de terem se movimentado lentamente ao longo de 2021, apesar dos sinais cada vez mais claros de que a inflação estava decolando, eles estão agora correndo, de Washington a Wellington, para controlar a pior disparada do mundo em 45 anos.

O Federal Reserve dos Estados Unidos assinalou que "discutirá" aumentos de meio ponto nas taxas de juros em suas duas próximas reuniões, depois do primeiro aumento de meio ponto percentual em mais de 20 anos. O mercado entendeu que as palavras do presidente Jerome Powell significam que este é agora o cenário base para o próximo trimestre.

O Banco da Reserva da Austrália (RBA) elevou sua taxa base pela primeira vez em 12 anos, num aumento de 25 pontos base, para 0,35%, e assinalou que mais aumentos devem vir no curto prazo. Assim como o Fed, o RBA também está começando a deixar vencer a pilha de títulos que adquiriu nos últimos anos, drenando o excesso de liquidez dos seus respetivos mercados financeiros.

Os bancos centrais dos mercados emergentes, que responderam à ameaça da inflação muito mais cedo, ainda estão efetuando aumentos agressivos: O Brasil realizou em mais um aumento de um ponto percentual no mesmo dia que o Fed, levando a sua taxa base para 12,75%. Há apenas cinco reuniões de política monetária, esta taxa estava a 6,25%.

O Chile, assolado por uma onda de greves de trabalhadores que exigem a sua parte nos lucros inesperados nos preços do cobre, efetuou um aumento de 125 pontos base, para 8,25%, enquanto na Europa, os bancos nacionais da República Tcheca e da Polônia fizeram elevações de 75 pontos base cada - mais que o esperado da parte dos checos, e menos que o antecipado do lado polonês.

Parece que nunca antes no terreno da política monetária, tantos bancos centrais tiveram tanta pressa em elevar os juros com tanta rapidez.

Mas há um detalhe. A economia já está desacelerando, especialmente na Europa, devido à guerra da Rússia na Ucrânia. A guerra fez cair a confiança dos consumidores e das empresas e os preços do petróleo dispararam, embora a incapacidade da UE em formar uma linha comum ainda signifique que o petróleo e o gás russos podem fluir com facilidade para o mercado.

Tanto o Banco Central Europeu como o Banco da Inglaterra têm um visível medo de aumentar os juros e travar a economia, enquanto o mercado fornece as suas próprias correções. O Banco da Inglaterra aumentou a sua taxa base em 0,25 ponto na semana passada, embora tenha cortado simultaneamente as suas previsões de crescimento - ele agora espera uma contração até o final deste ano. Até Michael Saunders, o dirigente mais hawkish do Banco, chamou sua defesa de um aumento de meio ponto como um esforço para evitar a escolha ainda mais intragável de um aperto mais tarde, quando a desaceleração estiver mais avançada.

A economia da zona do euro também apresenta uma desaceleração brusca. A janela para os aumentos das taxas de juros pelo Banco Central Europeu está se fechando a cada dia: caso se espere muito mais, a economia já estará em recessão. Não é de admirar que a maior parte do conselho do banco tenha agora se voltado em peso para apoiar um aumento dos juros em julho, o primeiro desde o mal avaliado aperto de 2011, que provocou a crise do euro. Agora, como à época, o BCE estaria realizando um aumento dos juros em meio a uma economia em desaceleração.

À época, como agora, a reação dos mercados é vender os títulos da Itália e da Grécia com bem mais rapidez que os dos outros países-membros. O "spread" entre os rendimentos dos títulos de 10 anos italianos e alemães, uma representação aproximada do estresse financeiro na zona do euro, é o maior em mais de dois anos.

Spreads de títulos mais amplos significam, na para prática, que a zona do euro já não tem uma política monetária única, já que são os títulos dos governos nacionais que constituem a referência para os mercados de crédito locais.

Se 2011 for um guia, os spreads mais amplos nos títulos também irão incentivar a especulação de que nem todos na zona do euro podem pagar o preço de serem membros. É por isso que alguns dirigentes do BCE já falam da necessidade de continuar a compra de títulos da famosa "periferia" da região - mesmo enquanto o banco aumenta os juros para reduzir a inflação.

Para a maioria dos economistas, trata-se de um cenário impossível de contornar.

"A hora da verdade para o BCE está se aproximando rapidamente", afirmou na segunda-feira Robin Brooks, economista do Instituto Internacional de Finanças, através do Twitter (NYSE:TWTR). "Não é possível elevar as taxas de juros - um aperto - e, simultaneamente, continuar com a QE - um afrouxamento - porque se está preocupado com os spreads da periferia".

Confrontado com uma escolha difícil, Brooks argumentou que o BCE deveria errar pelo lado do afrouxamento excessivo, em vez de um aperto forte demais.

"Se a zona do euro entrar em recessão, isso torna os efeitos da segunda rodada muito menos prováveis, o que significa que a inflação não irá se generalizar como iria numa economia forte", afirmou. "Isso permite que o BCE espere isso passar".