Preocupações sobre reflexos de decisão de Dino no sistema financeiro derrubam ações de bancos

Investing.com - Esta semana, os olhos dos investidores estão voltados para as declarações de diversos membros dos bancos centrais, na tentativa de decifrar o momento da primeira redução das taxas de juros.

Tiffany Wilding, economista da PIMCO, e Andrew Balls, diretor de investimentos em renda fixa, compartilham uma perspectiva que sugere um atraso nos cortes de taxas, o que poderia resultar em cortes mais agressivos do que o previsto.

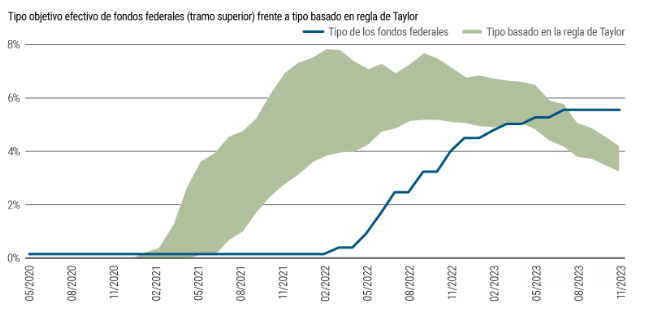

"Especular sobre o tempo exato que os bancos centrais vão esperar para agir é mais arte do que ciência, mesmo com o uso de ferramentas econômicas reconhecidas. Por exemplo, a regra de Taylor, nomeada em homenagem ao economista John Taylor, e parâmetros relacionados são amplamente utilizados para avaliar a relação entre as taxas de referência, a inflação e o crescimento. Regras simples semelhantes à regra de Taylor sugeriam que o Federal Reserve (Fed, banco central americano) começou a aumentar as taxas em 2022 com um atraso de nove meses. Atualmente, essas mesmas regras sugerem que o Fed já está atrasado para cortar as taxas", explicam os especialistas.

"No entanto, essas regras não são adequadas para determinar a política durante períodos de perturbações de oferta, e a trajetória da inflação uma vez que os efeitos relacionados à pandemia desapareçam totalmente ainda é desconhecida", acrescentam.

Gráfico: Indicadores de política monetária sugerem que o Federal Reserve (Fed) pode ter iniciado tardiamente o aumento das taxas de juros.

Fonte: Dados do Federal Reserve Bank de St. Louis, Haver Analytics e cálculos da PIMCO, em 30 de novembro de 2023. A área sombreada representa um conjunto de indicadores de política monetária semelhantes à Regra de Taylor. O intervalo dos indicadores de Taylor é baseado em "The Monetary-Fiscal Policy Mix and Central Bank Strategy", de James Bullard, 12 de maio de 2023.

"O resultado de um atraso na implementação da política monetária é que, quando os bancos centrais começam a reduzir as taxas, essas reduções podem ser mais acentuadas do que o previsto pelos mercados. Isso, sem dúvida, reflete parcialmente a dificuldade dos analistas em prever uma recessão (e a tendência dos bancos centrais de não reduzir as taxas até estarem bastante confiantes de que a economia entrou em recessão e o desemprego está em ascensão)", destacam os analistas da PIMCO.

"Com base em uma amostra de 140 ciclos de aperto monetário em 14 mercados desenvolvidos desde a década de 1960 até o presente, os bancos centrais tendem a reduzir as taxas de referência em 500 pontos-base (p.b.), em média, quando suas economias entram em recessão", apontam.

"Durante os ciclos de relaxamento monetário que não coincidiram com uma recessão, os bancos centrais reduziram as taxas em 200 p.b., em média, no primeiro ano de relaxamento. Isso equivaleria ao dobro do ritmo de cortes de 25 p.b. a cada duas reuniões sugerido pelo último resumo de projeções econômicas do Comitê Federal de Mercado Aberto (Fomc, na sigla em inglês)", afirmam os especialistas.

"Em geral, a magnitude do ciclo de aumentos imediatamente anterior tem sido um bom indicador da magnitude do subsequente ciclo de relaxamento. Além disso, continuamos a prever um retorno a um ambiente semelhante ao do período da Nova Neutralidade antes da crise da covid-19, com taxas de juros neutras semelhantes ou ligeiramente superiores aos níveis pré-pandêmicos, o que seria consistente com cortes de taxas mais amplos", concluem.