Avisamos ANTES: esta gigante da tecnologia escolhida por IA sobe +40% no mês

Por Geoffrey Smith

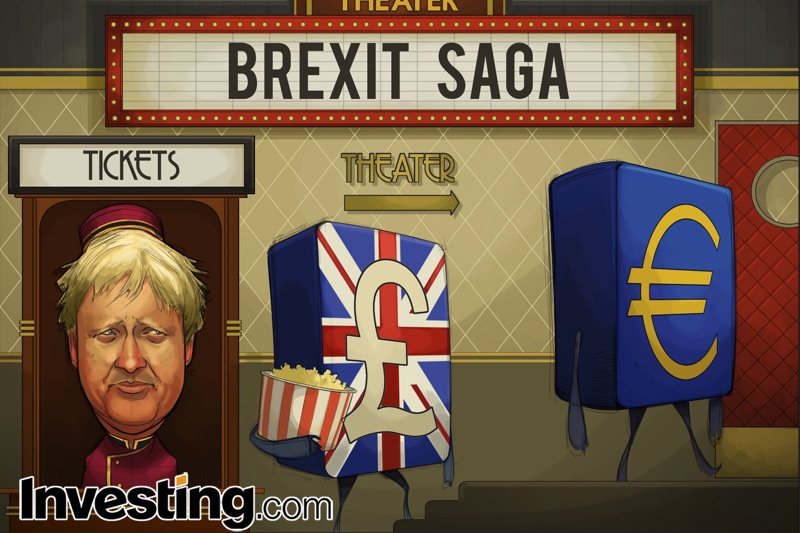

Investing.com - Há muito tempo, as sagas eram emocionantes, exagerando e imortalizando os feitos heróicos dos guerreiros Viking, matando monstros e tudo mais. Mas havia um problema. Dada a falta geral de entretenimento nas longas noites do norte durante a Idade Média (além de beber e brigar), não havia pressão sobre os escritores e artistas para manter as histórias curtas. Com o tempo, conforme o público se tornou mais exigente, a saga passou a representar algo triste, repetitivo e aparentemente sem fim.

É por isso que o termo se encaixa tão bem ao Brexit. Depois de estourar no cenário noticioso internacional em 2016 como uma rebelião populista ruidosa contra o pensamento consensual, ele se transformou em um festival de lentidão indizivelmente chato de burocratas discutindo sobre o reconhecimento mútuo de regulamentos, ajuda estatal e - Deus nos ajude - direitos de pesca.

A pesca, que representa cerca de 0,05% do PIB da Zona do Euro, é supostamente o último grande obstáculo para um acordo sobre uma relação comercial no valor de US$ 1 trilhão por ano e muito mais - como liberdade de movimento e cooperação de segurança - em que nenhum preço pode sensatamente ser colocado.

Nem o nacionalismo hiperbólico do governo do Reino Unido, nem a presunçosa hipocrisia da União Europeia podem disfarçar isso como outra coisa senão uma peça de teatro político que se tornou entorpecente e tediosamente errada, e que a maioria das pessoas prefere esquecer. Uma pesquisa da YouGov publicada na terça-feira mostrou que os britânicos, que votaram 52%-48% para sair em 2016, agora pensam por uma margem de 51%-40% que foi uma má ideia.

Tarde demais. O fim se aproxima. O período de transição de 11 meses que permitiu aos dois lados fingir que o Reino Unido não havia deixado o bloco em janeiro chega ao fim em nove dias. Depois disso, na ausência de um acordo, os dois terão que aplicar tarifas e cotas aos bens, gostando ou não: as regras da Organização Mundial do Comércio não permitem nada mais.

Por quase meia década, os mercados de câmbio têm trabalhado com o pressuposto de que:

1) Erguer barreiras comerciais onde não existiam anteriormente seria negativo para ambos os lados;

2) O Reino Unido não seria capaz de cumprir a promessa dos Brexiteers de trazer de volta os dias de glória para a economia britânica (que tipo de glória nunca foi explicada, mas as chances de uma nova sorte inesperada como no século XIX, com o uso de canhões para explodir o mercado chinês para o ópio indiano, devem ser bastante reduzidas);

3) Os altos custos do No Deal garantiriam que o bom senso prevalecesse para tirar o melhor proveito de um trabalho ruim.

Poucas coisas aconteceram para mudar qualquer um desses cálculos nesse meio tempo. Como tal, o desconto aplicado à libra esterlina tem sido relativamente constante: ainda está sendo negociada cerca de 10% abaixo em relação ao euro e ao dólar em relação ao nível antes do referendo de 2016. Em ambos os lados do Canal da Mancha, há governos determinados a gastar muito para reaquecer a economia e bancos centrais determinados a acomodá-los com programas de compra de títulos igualmente grandes.

Se - SE, em letras garrafais - o bom senso puder prevalecer e o No Deal puder ser evitado, a história sugere que a libra esterlina está agora um tanto desvalorizada em relação ao euro. As pesquisas de gestores de fundos regulares do Bank of America Merrill Lynch certamente sugerem que os ativos do Reino Unido - começando com a própria moeda - são ‘subpropriados’ e tecnicamente configurados para uma recuperação. No entanto, para que isso seja sustentado, o Reino Unido precisa provar que o processo do Brexit não prejudicou permanentemente a produtividade do país em relação à da Zona do Euro. O ônus da prova será pesado.