Ação da Raízen dispara com noticiário sobre Petrobras após renovar mínimas

Investing.com – Com taxas de juros ainda em patamares elevados, os investidores estão atentos aos indicadores de companhias relacionadas ao mercado de capitais. Enquanto as atividades de investimentos em renda variável podem ter sido pressionadas no terceiro trimestre deste ano, as tendências de diversificação de receita podem amenizar os impactos de um ambiente macroeconômico desafiador.

O InvestingPro, plataforma premium do Investing.com, projeta um lucro por ação de R$0,82 para o BTG (BVMF:BPAC11), com receita esperada de R$6,302 bilhões.

Fonte: InvestingPro

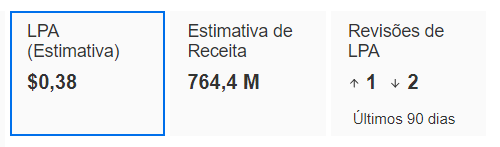

A expectativa da plataforma para a XP Investimentos (BVMF:XPBR31) é de um LPA de US$0,38 e receita de US$764,4 milhões.

Fonte: InvestingPro

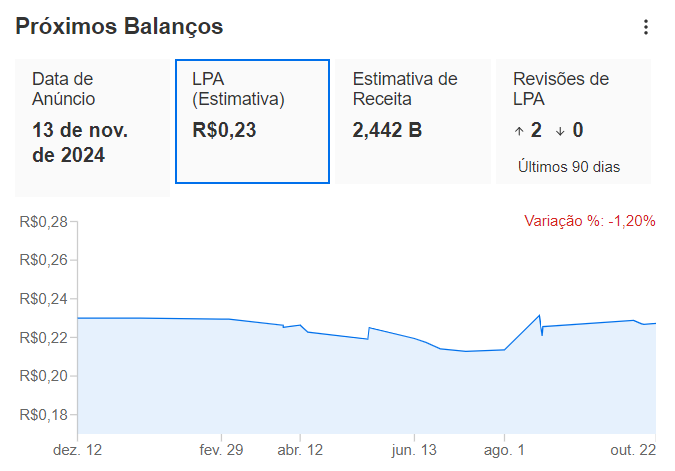

O InvestingPro projeta, para a B3 (BVMF:B3SA3), que opera a bolsa de valores brasileira, um LPA de R$0,23 e uma receita de R$2,442 bilhões.

Fonte: InvestingPro

A expectativa do Goldman Sachs (NYSE:GS) é de tendências saudáveis de receita para XP e para o BTG, tendo como driver a receita de renda fixa do varejo, ainda que com margens brutas menores, com um bom crescimento sequencial nos lucros.

“Esperamos que os lucros aumentem 8% no BTG e 10% na XP no 3T24 sequencialmente, com tendências positivas de receita em ambas as empresas”, destacaram os analistas do Goldman. No entanto, ambas as companhias devem apresentar queda nas receitas de banco de investimentos, com patamares de comparação considerados mais difíceis na base trimestral.

XP

Para a XP Investimentos, que deve apresentar seus lucros em 19 de novembro, o banco Santander (BVMF:SANB11) espera um Ebitda de US$1,615 bilhão, com lucro de US$1,225 bilhão. Enquanto isso, o Goldman avalia que a XP deve apresentar aumento das despesas por fatores sazonais “levando a lucros antes dos impostos mais baixos, mas compensados por uma taxa de imposto mais baixa”.

O Bank of America (NYSE:BAC), que projeta um lucro líquido recorrente de US$1,132 bilhão, espera um crescimento moderado da receita e contração da margem EBT, que seriam “compensados por uma menor taxa efetiva de imposto”. A expectativa é de uma rentabilidade medida pelo retorno sobre o patrimônio (ROE) recorrente de 22%.

BTG

O banco BTG reporta seus indicadores em 12 de novembro e deve apresentar um “aumento saudável em gestão de ativos e patrimônio e vendas e negociação”, com despesas sob controle, segundo o Goldman Sachs.

O Bank of America estima um lucro líquido de R$ 3,1 bilhões, com um ROE de 23%, além de um “crescimento resiliente dos lucros em meio a um ambiente macro desafiador.”

As receitas devem crescer 12% em uma base anual, segundo o BofA, tendo como drivers empréstimos corporativos e “gestão de ativos e patrimônio com níveis saudáveis de dinheiro novo líquido e taxas estáveis”.

Enquanto isso, a atividade de banco de investimento deve registrar queda após um primeiro semestre robusto. “Finalmente, outras receitas devem se beneficiar modestamente da maior remuneração do excesso de capital”, completam os analistas do BofA.

B3

A B3, que divulga dados em 13 de novembro, deve reportar uma receita líquida de R$2,367 bilhões, um Ebitda de R$1,690 bilhão e um lucro líquido de R$1,194 bilhão, na opinião do BTG.

Já o Santander espera um Ebitda de R$1,732 bilhão e um lucro líquido de R$1,231 bilhão. A expectativa do banco é de elevação nos gastos, incluindo despesas com pessoal com um acordo coletivo de trabalho, despesas vinculadas a receitas, com taxas de incentivo relacionadas a produto cripto, entre outros fatores. No entanto, “as despesas devem ser parcialmente compensadas por um resultado financeiro de R$ 51 milhões, devido ao maior saldo de caixa e taxas de juros”.

A expectativa do Bank of America é de um lucro líquido de R$1,2 bilhão, com uma ligeira desaceleração nas receitas, pressionadas pelo fraco ADTV de ações, diante de juros elevados.

“Os dados mostram que a B3 tem sido capaz de diversificar com sucesso suas fontes de receita, compensando os fracos volumes de ações. No entanto, as perspectivas de um ambiente de taxas mais altas por mais tempo devem continuar a pressionar o crescimento da receita total”, concluíram os analistas do BofA, que esperam ainda um aumento das despesas operacionais acima da inflação, com um reajuste salarial anual.